「TL;DR」

- 以太坊不是证券

- ETH 质押(Solo Staking)不是证券

- Kraken 的 ETH 质押产品是证券

- 各种质押即服务(STaaS)产品设计存在差异,需要区别对待

NotYourKey,NotYourAsset!

2023 年 2 月 7 日,SEC 的 Division of Examinations 宣布了其 2023 年的工作目标,其中就包括将新兴技术及加密货币(Emerging Technologies and Crypto-Assets)作为 2023 年首要监管任务之一。随后,SEC 马不停蹄地对加密市场进行新一轮“Regulation by Enforcement”式的监管,首当其冲的是 Kraken,以及其 ETH 质押产品。这种监管执法引起了市场的恐慌,甚至出现“以太坊是证券”的荒谬言论。本文将深度解析“以太坊不是证券,ETH 质押(Solo Staking)不构成投资合同,Kraken 的 ETH 质押产品才是证券”这一事实。

本文将首先简单介绍 Staking 以及 Staking 的几种类型,然后通过美国《证券法》以及 Howey 测试,结合 Paradigm 的“以太坊 POS 质押机制并不能使 ETH 成为一种证券”一文,分析为何以太坊不是证券,ETH 质押(Solo Staking)不构成投资合同,因此也就不是证券交易。最后在此基础上,来看 SEC 认定 Kraken 的 ETH 质押产品是“证券”的逻辑。

一、什么是 Staking,Staking 的几种类型

根据以太坊基金会网站的信息,ETH 质押是指存入 32 个 ETH 以激活验证者软件的行为。验证者将负责存储数据、处理交易以及向区块链添加新区块,以维护节点的运行并保护网络安全。验证者通过质押 ETH 以赚取额外收益,收益来自执行层网络用户支付的交易费用和共识层网络原生代币的发行。

用 0xTodd 的话来讲就是:如果把以太坊看作是一家公司的话,负责 Staking 的验证者(Validator)就是打工人员工。它的工作就是验证交易的合法性,然后打包区块上链。

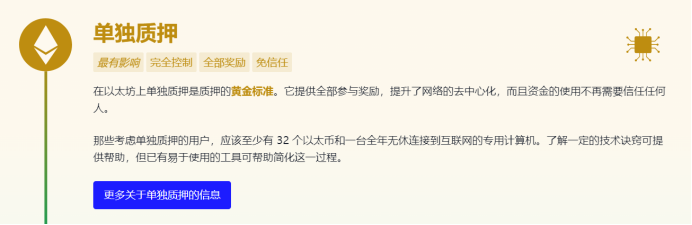

1.1 单独质押(Solo Staking)

单独质押是指用户存入 32 个以太坊以激活一个验证者身份,并独立运行一个连接到互联网的以太坊节点,用户有能力直接参与网络共识。单独质押人在保持他们的验证者在线并正常运行的情况下,直接与以太坊协议交互,直接从协议中获得奖励。

单独质押的验证者持有 Staking 所需要的 KEY,从而进行安全操作,毕竟“NotYourKey,NotYourAsset!”但是想成为单独质押验证者不是那么简单的,首先需要 32 ETH 以上较高的资金门槛不说(资金需要被锁仓一段时间,不能用于其他目的),还需要自行维护节点(对软件、硬件非常高的要求),不是一般人能够实现的。所以就有了 Staking as a Service(STasS)的方案,来解决事和钱的问题:(1)节点维护;(2)资金门槛;(3)资金流动性。

1.2 质押即服务(Staking as a Service,STaaS)

设计 STaaS 产品的目的是为了便利大众用户(无论资金大小)参与 Staking 获取经济利益,同时为非技术用户解决验证者节点维护挑战。

为了解决(1)节点维护的问题,STaaS 提供一个委托代理的方案——用户将其资产转给或委托给 STaaS 服务商,STaaS 服务商为其验证节点,并向用户收取费用,通常是月费的形式。

为了解决(2)资金门槛的问题,STaaS 提供一个资金池(Pooled Staking)的方案——用户将其资金(无论大小)转交给资金池,STaaS 服务商则利用资金池集资而来的资金,代为用户作为验证者,通商会向用户收取 % 的手续费。目前三家中心化交易所 Coinbase、Kraken、Binance,以及 DeFi 质押平台 Lido 通过资金池的方案基本垄断了 STaaS 业务。

为了解决(3)资金流动性问题,STaaS 提供一个流动性质押(Liquid Staking Derivatives)的方案——这个方案在(2)的基础上了解决了质押资产的流动性。如 DeFi 质押平台 Lido 会向 ETH 质押者提供 1:1 数量具有流动性的 stETH,以解决用户因质押 ETH(锁仓)而带来流动性困境。用户可以继续拿 stETH 去 Aave、Compund 等借贷平台再次质押获取二次收益(杠杆套娃?)。

二、美国《证券法》与 Howey 测试

美国《证券法》要求发行人对于任何“证券”的发行或销售,都应向 SEC 申请登记注册,除非取得豁免。登记注册需要发行人强制披露信息,确保与投资者共享重要信息以便做出明智的决策,防止任何形式的信息不对称,并且避免出现代理的问题。

1933 年的《证券法》第 2 条定义了什么是“证券”,其定义非常宽泛,包括股票、债券和其他形式的利润分享协议,它还包括“投资协议”。正如最高法院在 Howey 案中的开创性地定义的那样,“投资合同”包含:(1) 金钱投资(The Investment of Money);(2)共同事业(Common Enterprise);(3)有合理的利润预期(Reasonable Expectation of Profits);(4)来自它人的努力(Reliance on the Efforts of Others)。为了满足此定义,合同、计划或交易必须同时满足四个方面。法院采用灵活的方式来解释“投资合同”,重点关注发起人与投资者之间的“经济现实”。在许多情况下,法院采用“经济现实”的解释来限制“投资合同”的范围和《证券法》的适用。

同样,SEC 于 2019 年 4 月 3 日发布了一份名为《数字资产是否属于投资合同的分析框架》(Framework for“Investment Contract”Analysis of Digital Assets)的指导文件,内容基本与 Howey 测试相同,可以做分析参考。

在以太坊转变到权益证明共识机制(POS)之后,包括 SEC 主席 Gary Gensler 在内的一些人士认为:以太坊 POS 可能导致 ETH 被美国《证券法》被视为“证券”。理由是:(1) POS 验证者需要锁定 32 ETH 进行“投资”;(2) 参与由各个验证者组成的“共同事业”中;(3) 有来自获得质押奖励的利润期望;(4) 利润来自其他验证者或参与验证过程的其他方的努力。

在以太坊转变到权益证明共识机制(POS)之后,包括 SEC 主席 Gary Gensler 在内的一些人士认为:以太坊 POS 可能导致 ETH 被美国《证券法》被视为“证券”。理由是:(1) POS 验证者需要锁定 32 ETH 进行“投资”;(2) 参与由各个验证者组成的“共同事业”中;(3) 有来自获得质押奖励的利润期望;(4) 利润来自其他验证者或参与验证过程的其他方的努力。

这些观点将 Howey 测试的解释扩展得面目全非,并且未能从根本上认识到《证券法》的基本目的是解决任何情况下的信息不对称。

三、以太坊不是证券,ETH 质押(Solo Staking)不构成投资合同

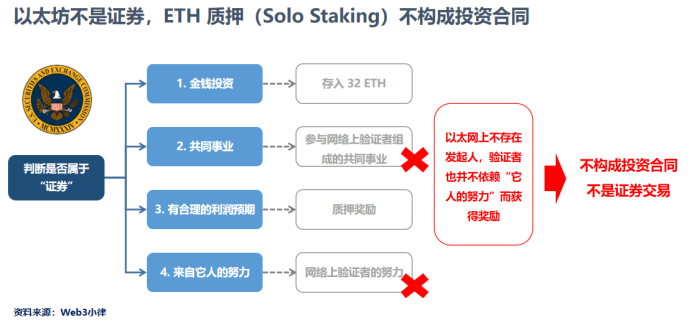

Paradigm 通过“以太坊 POS 质押机制并不能使 ETH 成为一种“证券””(Ethereum's New“Staking”Model Does Not Make ETH A Security)一文解释了为何以太坊和 ETH 质押(Solo Staking)不是“证券”的原因。根据 Howey 测试的 4 个条件,暂且不论验证者将 ETH 存入智能合约是否符合“金钱投资”,以太坊或质押 ETH 的行为被视为“投资合同”的观点,因无法满足 Howey 测试的第 2 点(共同事业)和第 4 点(它人的努力)而无法成立。

Paradigm 通过“以太坊 POS 质押机制并不能使 ETH 成为一种“证券””(Ethereum's New“Staking”Model Does Not Make ETH A Security)一文解释了为何以太坊和 ETH 质押(Solo Staking)不是“证券”的原因。根据 Howey 测试的 4 个条件,暂且不论验证者将 ETH 存入智能合约是否符合“金钱投资”,以太坊或质押 ETH 的行为被视为“投资合同”的观点,因无法满足 Howey 测试的第 2 点(共同事业)和第 4 点(它人的努力)而无法成立。

首先来看第 2 个条件(共同事业),法院通常会作出“横向共性”与“纵向共性”的分析。当投资者通过将资金投入到一个资金池(通常约定按比例分配利润所得)的方式与其他投资者联系在一起时,就会出现“横向共性”。发起人需要将该资金池混合(commingle investors’funds),并用于共同的事业。

换句话说,法院强调,“横向共性”要求“通过发起人的创业努力”,将个人投资者的预期利润与其他投资者捆绑在一起,要求投资者放弃对利润的任何个人主张,以换取发起人在后续分配利润中享有按比例的分配权益。然而以太坊网络上并没有发起人,而且验证者的奖励主要取决于每个验证者的个人努力,验证者的投入不会因为任何发起人的创业努力成败而涨跌。那么就不存在“横向共性”。

而“纵向共性”的重点是在于发起人和投资者之间的关系上,要求两者的财富紧密联系。然而,由于以太坊网络并没有发起人,就不存在“纵向共性”。所以,以太坊或质押 ETH(Solo Staking)的行为无法满足 Howey 测试第 2 个条件。

再来看第 4 个条件(它人的努力)。验证者保留了其控制投资收益的能力,验证者的奖励在很大程度上取决于他们所质押 ETH 的数量和他们收到的随机提出区块的机会,这两者都是取决于个人的努力,不依赖于任何第三方。

综上,通过分析了以太坊 POS 质押的经济现实,法院应该发现 ETH 质押(Solo Staking)并不满足 Howey 测试,因为不存在“共同事业”,验证者也并不依赖“它人的努力”而获得奖励。同样的,关于将 ETH 存入以太坊地址,是否符合“金钱投资”也是一个问题。因此,以太坊和 ETH 质押(Solo Staking)不满足 Howey 测试,那么交易就不会构成投资合同,因此也就不是证券交易。

四、SEC 认定 Kraken 的 Staking as a Service 是“证券”的逻辑

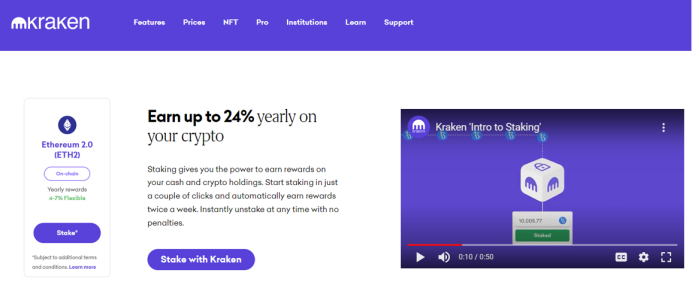

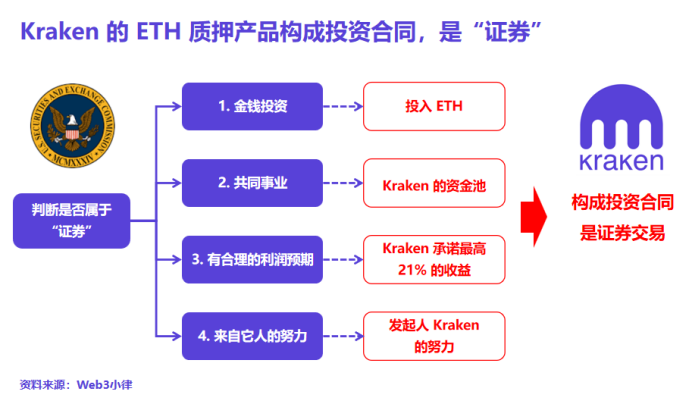

Paradigm 通过 Howey 测试的逐条分析来解释了以太坊或质押 ETH 的行为(Solo Staking)不构成“投资合同”,因此也就不是证券交易。那么 Kraken 的 Staking as a Service 为何被 SEC 认定为“证券”呢?

相较于单独质押(Solo Staking)验证者自身掌握 Staking 所需要的 KEY 的安全操作(NotYourKey,NotYourAsset!),中心化交易所提供的 STasS 方案则是“全托管”,这意味着投资者将 Staking 所需要的 KEY,全权托管给了 Kraken 这类中心化交易所,而中心化机构存在巨大风险,参考 FTX。

在 SEC 2023 年 2 月 9 日的新闻稿中,就表示“当投资者向这类 STasS 服务提供资产时,他们会失去对这些资产的控制权,并承担与这些平台相关的风险,几乎没有保护。”在拿到了用户的资产 KEY 之后,Kraken 将控制用户的资产,用于任何目的(缺乏披露信息,投资者不得而知,可能就用来投资 FTX 了?),最后承诺用户得到回报。

这就与以太坊或者 ETH 质押(Solo Staking)存在巨大区别。首先 Kraken 收到了投资者的资金(完全控制);其次资金混同于资金池,被 Kraken 用于共同的事业(具体做什么不得而知);再次 Kraken 确实承诺了最高 21% 的收益回报(以太坊基金会官网上 ETH Staking 的回报在 5% 左右);最后投资者仅参与投资,通过 Kraken 的努力来实现回报。这就满足了 Howey 测试的全部条件,构成“投资合同”,是证券交易。

Gary Gensler 很贴心地亲自出镜通过一个视频解释了,为什么 Kraken 这类 STaaS 产品需要遵守美国《证券法》:“当一个公司或平台为你提供这些类型产品并承诺回报时,无论他们称自己的服务是 Lending,Earn Rewards,APY 或 Staking,这种提供投资合同换取投资者资金的行为,都应该受到联邦证券法的保护……这次的执法行为应该向市场明确表明,STaaS 服务商必须注册,并提供全面、公平和真实的信息披露和投资者保护。”

Gary Gensler 很贴心地亲自出镜通过一个视频解释了,为什么 Kraken 这类 STaaS 产品需要遵守美国《证券法》:“当一个公司或平台为你提供这些类型产品并承诺回报时,无论他们称自己的服务是 Lending,Earn Rewards,APY 或 Staking,这种提供投资合同换取投资者资金的行为,都应该受到联邦证券法的保护……这次的执法行为应该向市场明确表明,STaaS 服务商必须注册,并提供全面、公平和真实的信息披露和投资者保护。”

最终,Kraken 将“立即”结束向美国用户提供的 Staking 服务,并将向 SEC 支付 3000 万美元罚款,以解决其提供未注册证券的指控。

五、写在最后

通过上述分析,我们可以清晰地得出:以太坊不是证券,ETH 质押(Solo Staking)不是证券,Kraken 的 ETH 质押产品是证券,各种质押即服务(STaaS)产品设计存在差异,需要区别对待,看 Coinbase 各种花式解释他们的 ETH 质押产品没有问题就能看出。无论何如请记住:NotYourKey,NotYourAsset!

对于 SEC 的这次监管执法,从保护投资者角度其实是有可缺可点之处,承诺这么高回报的产品确实是有当初 P2P 那个味道。但是无论如何,2023 年确实是要将 CeFi 全部纳入传统金融体系监管框架的一年。

SEC 主席 加里・干撕乐(Gary Gensler)能干撕 Kraken,但他并不能干死以太坊。

——END——

本文仅供学习、参考,希望对您有所帮助,不构成任何法律、投资意见,not your lawyer,DYOR。

REFERENEC:

Staking with Ethereum

https://ethereum.org/en/staking/

SEC, Kraken to Discontinue Unregistered Offer and Sale of Crypto Asset Staking-As-A-Service Program and Pay $30 Million to Settle SEC Charges

https://www.sec.gov/news/press-release/2023-25

SEC, Framework for“Investment Contract”Analysis of Digital Assets

https://www.sec.gov/corpfin/framework-investment-contract-analysis-digital-assets

Paradigm, Ethereum's New“Staking”Model Does Not Make ETH A Security

https://www.paradigm.xyz/2022/10/ethereums-new-staking-model-does-not-make-eth-a-security

从Staking聊起,4种掌控以太坊网络的方式

https://mirror.xyz/0x17f3F81860345567482E1D232FB5B6f8bD77f3Bd/mcgqcKozJPlcLfP1G3dv5JDAUpcYJ6-Eu4ND08xSTiQ