作者:Marcel Pechman, Cointelegraph

编译:Felix, PANews

比特币在截至2月28日的五天内上涨了23%,但比特币期权交易员仍不愿采取看涨立场。部分原因是由于比特币上一次出现5%的周跌幅是在五周前,导致对下行保护的需求。

交易员担心现货比特币ETF资金流入会减少以及美国经济衰退

尽管比特币现货ETF一直呈净流入状态(PANews注:3 月 1 日比特币现货 ETF 总净流出 1.39 亿美元,为 7 个交易日内首次出现单日净流出。)但投资者担心流入的资金可能会下降,而这可能引发价格调整。这种心态表明,这些交易员要么不相信当前的牛市,要么认为在宏观经济的不确定性面前,没有必要使用杠杆。

美国比特币ETF仅在2月28日就净流入6.73亿美元,自1月11日推出以来累计净流入74亿美元。彭博高级ETF分析师James Seyffart报告了这一数据,并强调只有150只ETF的管理资产突破100亿美元大关。值得注意的是,据ETF研究所(ETF Institute)联合创始人Nate Geraci称,贝莱德的iShares比特币ETF已经拥有超过90亿美元的资产。

对这些数据的解释有两种不同的观点。一些人认为,从长远来看,这种资金流入可能无法持续,要么是因为比特币价格上涨导致需求下降,要么是因为对加密风险敞口的偏好有限。相反,从看涨的角度来说,正如摩根大通分析师所认为的,某些交易员相信“滚雪球效应”,即比特币价格的上涨将“进一步刺激”ETF的销售。

加密交易员Beanie在X社交网络上表达了自己的观点,他认为贝莱德和其他现货ETF发行方都有动力部署其销售团队,因为“比特币叙事的吸引力很强”。这意味着,在资金流入减少之前,还有相当长的一段距离要走。该帖子还强调了比特币减半的触发因素,而今减半时间未到,ETF发行方现在卖出还尚早。

然而,如果经济出现严重衰退,或者投资者被迫清算盈利头寸以支付其他地方增加的融资成本,所有这些假设都可能无效。经济学家David Rosenberg预测,2024年美国经济衰退的可能性为85%。他强调,一旦经济收缩,股市将“遭受巨大损失”。

比特币衍生品反映了多头和空头之间需求的平衡

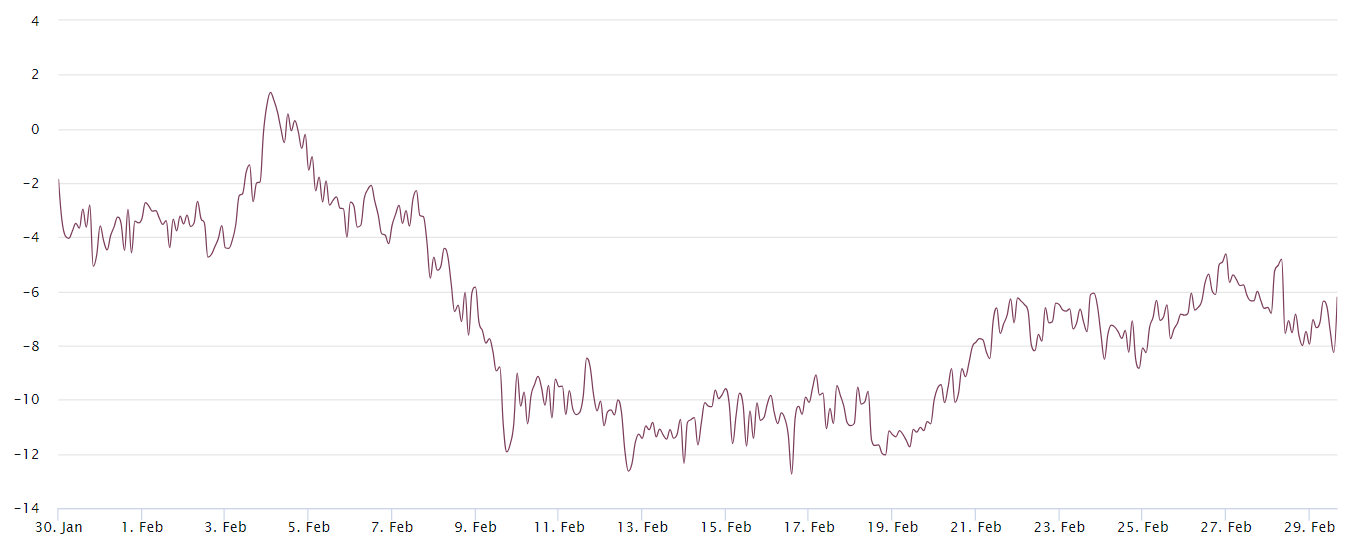

尽管2月份比特币上涨了45%,但为了衡量专业交易员对比特币的不安程度,必须探究比特币期权市场。25%的Delta偏差可以作为一个监测指标,揭示交易柜台和做市商何时对上行或下行保护收取过高费用。

比特币2个月期权25% Delta偏差。来源:Laevitas

自2月20日以来,比特币期权25%的Delta度一直保持中性,在-7%和+7%之间波动。这表明看涨(买入)和看跌(卖出)期权之间的定价总体是平衡的。有趣的是,就在比特币未能突破52,500美元大关的六天后,交易员们就不那么乐观了。这反映出加密投资者在积累阶段的焦虑心理。

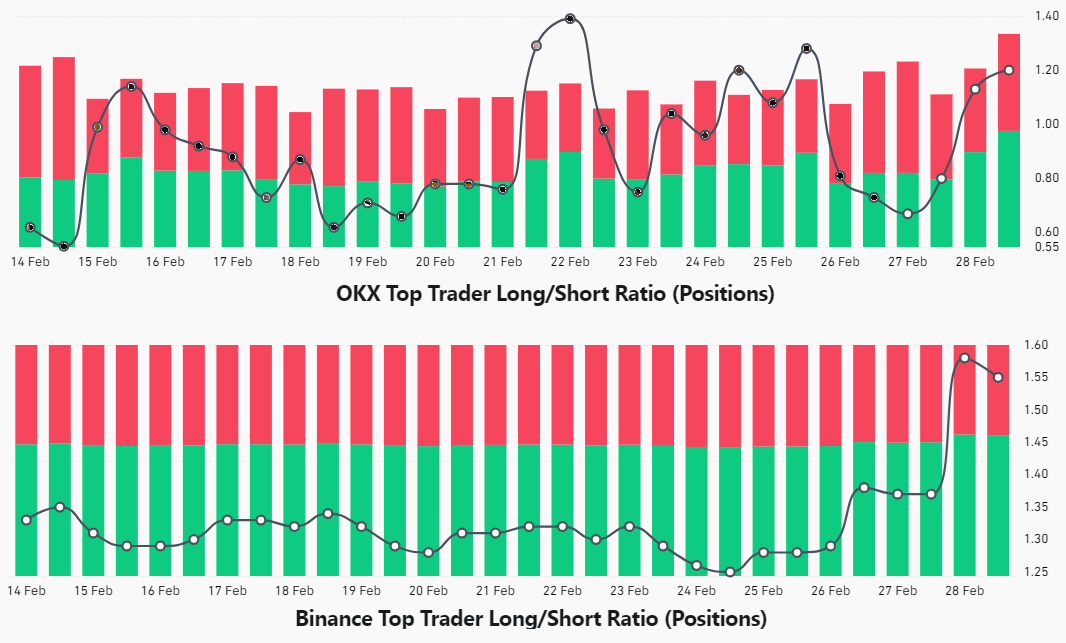

无论做市商是否以低于上行风险敞口的价格提供下行保护,都有必要对比特币期货市场的数据进行交叉核对,以评估头部交易者的仓位。该指标整合了现货、永续和季度期货合约的头寸。下图是看涨或看跌程度的全面视图。

交易所头部交易者的BTC多空比率。来源:Coinglass

数据显示,在2月26日之前,币安和OKX的头部交易员一直保持相对中立。随着比特币突破5.3万美元,净多头头寸逐渐增加。这一数据在一定程度上与比特币的偏差数据相矛盾,但这可能是由于空头头寸的被迫平仓所致。

此外,OKX交易者的多空比率甚至还没有达到月度最高水平,因此很难断言专业交易者目前看涨。因此,如果现货ETF的资金继续涌入,目前持怀疑态度的交易者可能需要迎头赶上。