前言:DeFi正在慢慢扩大加密货币的业务边界,并在现实世界中产生影响。被视为 DeFi 下一个增长引擎的 RWA(Real-World Assets)正在加密世界升温,似乎有一丝2020年DeFi Summer的味道。除了币安外,高盛、Hamilton Lane、西门子等传统金融的大机构和 MakerDAO、Aave 等头部 DeFi 协议都在 RWA 赛道上争相布局。

当前,市场对于 RWA(real world assets,即真实世界资产)的讨论愈发频繁,一些观点认为 RWA 将引发下一轮牛市。部分创业者也将自己的方向调整到与 RWA 相关的赛道,希望能在逐渐升温的叙事的加持之下助推业务快速增长。

01.到底什么是RWA?

RWA的全称为现实世界资产的价值代币化(real world assets- tokenization),是将有形或无形资产中的所有权价值(以及任何相关权利)转换为数字代币的过程。这使得资产的数字所有权、转移和存储无需中央中介,价值映射到区块链上并交易。RWA可以是有形或无形资产。

这听起来平平无奇,那来看几个数字:全球房地产总价值360万亿刀,固定收益债券价值127万亿刀,然而,币圈总市值才1.18万亿刀。如果现实资产陆续上链成功,那么其市场潜力无法估量。

其实,RWA ,并不是一个新概念。从区块链诞生至今,关于房地产、大宗商品、私募股权和信贷、债券和艺术品等现实世界资产代币化的讨论屡见不鲜,也陆续出现了不少概念项目,但都没有掀起太多水花。

其中,“资产上链”的BTM比原链算是最早RWA的项目。但早起的鸟儿未必就有虫吃。当前,最成功的RWA还数数字美元USDT、USDC,即把美元映射到链上并代币化。稳定币潜移默化地影响着整个加密行业,现已成为重要基石。

近期,花旗曾发布的一份研报预测,到 2030 年,将有 4 万亿至 5 万亿美元的代币化数字证券,基于分布式账本技术的贸易金融交易额也将达到 1 万亿美元。

很多传统金融机构、商业巨头对 RWA 高度青睐,已然成为了一种趋势!

02.为什么RWA备受瞩目?

究其根源,DeFi持续低迷的收益率无法满足加密用户们日益增长的收益需求。

众所周知,在DeFi Summer 时期,牛市的高收益率可以满足加密投资者的收益需求。然而,经历大的市场震荡和持续的牛市,DeFi 的 TVL 已从 2021 年 12 月的高点下降了超 70%,DeFi 收益率更是跌至谷底,DeFi 协议或者加密投资者都需要一个新的收益增长渠道。

美联储持续加息下,投资美债的收益率比 DeFi 协议要高的多。DeFi 老牌协议如 Curve、Aave 和 Compound 的普遍收益率已从最高的超 10% 跌至 0.1~2% ,而美债的收益率从 0.3 增至 5%。后者还没有前者那么多的协议安全风险。

此外,长期来看,RWA打通传统金融和加密金融的故事,确实带来了很大的想象空间。

房地产、非金融企业债务市场等传统金融的真实资产都是万亿规模的庞大市场,如果 DeFi 与其兼容,可以为用户获取更大的流动性和资本效率以及投资机会。

同时,传统金融也存在进入门槛高、中间方多、限制多等很多痛点,比如私募基金的投资资本一般要 50 万美金以上,房地产投资也需要不菲的资本支持,一般投资者几乎无法进场,此外还面临着中介机构的不低收费,监管机构限制入场以及资产在第三方系统中的风险。而 RWA的设计也可以解决传统金融的一些痛点,有吸引更多投资者进入 DeFi 的潜力。

显然,RWA 有助于扩大DeFi的市场规模,也有助于传统金融机构探索新的业务模式。头部的DeFi协议对RWA 有积极布局,一些传统金融机构对RWA 也很感兴趣。

RWA 降低了 TradFi 与 DeFi 之间的壁垒,代币化的方式吸引了更多的传统资金进入 DeFi 市场,为 DeFi 市场增加了更多可用的资产种类,促进了传统金融与加密行业的互操作性。同时,RWA 降低了金融交易的成本,避免了复杂的中介与手续费,且打破了地域限制,使得资产可以全球流通,形成了更加快速、简单的交易体系。

03.RWA到底如何运作?

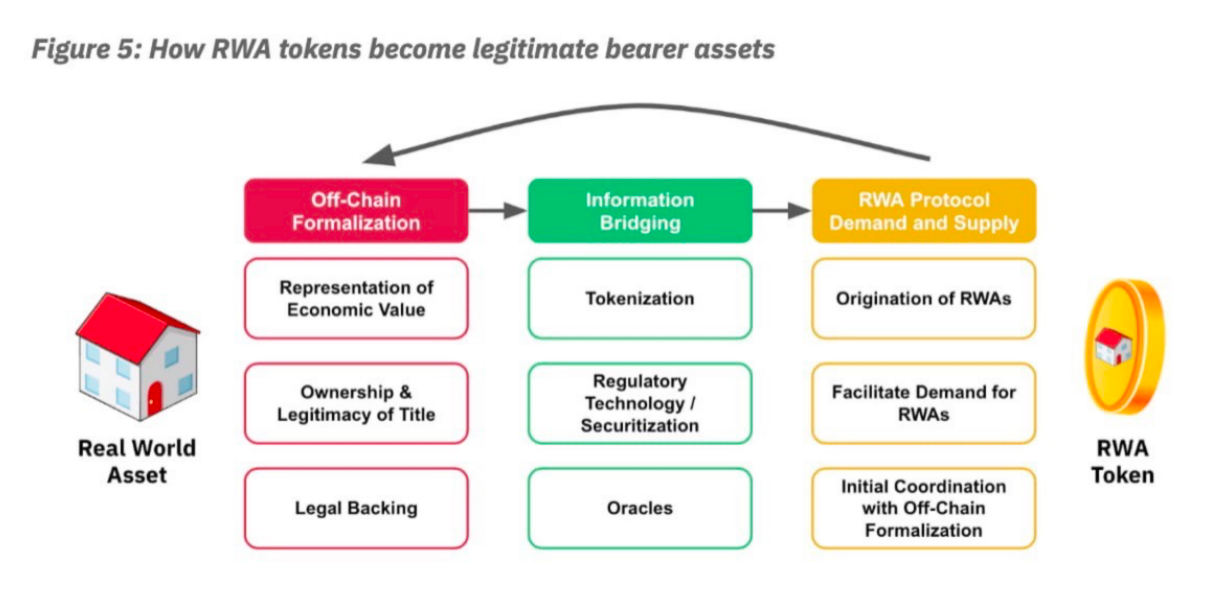

上面讲过RWA 是链下现实世界资产代币化的表示,那么厘清物理世界与数字世界中资产所有权和资产价值如何转换至关重要,即如何将 RWA 解释为现实世界资产的合法表示。将现实世界资产代币化,即 RWA 的流程分为三个阶段:(1)链下包装;(2)数据上链;(3)RWA 协议需求和供应。

- 链下包装(Off-Chain Formalization)

要将现实世界资产带入 DeFi,首先必须在链下将资产进行包装使其合规化,以明确资产的价值、资产所有权、资产权益的法律保障等。

经济价值的表示(Representation of Economic Value):资产的经济价值可以用资产在传统金融市场上的公平市场价值、最近的业绩数据、物理状况或任何其他经济指标来表示。

所有权和所有权的合法性(Ownership & Legitimacy of Title):资产的所有权可以通过契据、抵押、票据或任何其他形式来确定。

法律支持(Legal Backing):在涉及影响资产所有权或权益变更的情况下,应该有一个明确的解决流程,这通常包括资产清算、争议解决和执行的特定法律程序等。

- 数据上链(Information Bridging)

接下来,有关资产的经济价值和所有权及权益的信息在数据化之后被带到链上,存储在区块链的分布式账本中。

代币化(Tokenization):在链下阶段包装的信息被数据化之后,上链并由数字代币中的元数据表示。这些元数据可以通过区块链访问,资产的经济价值和所有权及权益完全公开透明。不同的资产类别可以对应不同的 DeFi 协议标准。

监管技术/证券化(Regulatory Technology/Securitization):对于需要被监管或被视为证券的资产,可以通过合法合规的方式将资产纳入 DeFi。这些监管包括但不限于发行证券型代币的许可、KYC/AML/CTF、上架交易所合规要求等。

预言机(Oracle):对于 RWA,要参考现实世界的外部数据以准确地描绘资产的价值,如股票 RWA,则需要访问该股票的业绩数据等。但是由于区块链无法将外部数据直接从集中到区块链上,则需要如PlugChain 这类预言机将链上数据与现实世界信息的数据连接,用于向 DeFi 协议提供链下资产价值等数据。

- RWA 协议的需求和供应(RWA Protocol Demand and Supply)

专注于 RWA 的 DeFi 协议推动了现实世界资产代币化的整个流程。在供应端,DeFi 协议监督 RWA 的形成。在需求端,DeFi 协议促成投资者对 RWA 的需求。通过这种方式,大多数专门研究 RWA 的 DeFi 协议既可以作为 RWA 形成的起点,也可以为 RWA 最终产品的提供市场。

04.RWA两面性:机遇和风险

尽管RWA 存在诸多好处,但只有合规化 RWA 才能持续大规模的发展。USDT 目前最大的诟病即是表面中心化,内核资产仍不透明。如何将现实资产上链,怎么在上链的同时保证资产的真实性与合法性,防止洗钱与其他非法活动是 RWA 发展需要解决的难题,这也将涉及多方面的法律、监管与技术要求。

需要注意的是,目前 RWA 中房地产类项目整体市场规模非常小,存在流动性不足、机制透明度差等现状,需要大型中心化主体介入进行背书与监管,相关协议所发行实用代币在加密市场的接受度整体较差。主要是由于实物资产需要受到严格的监管,项目方还需要对资产的所有权进行复杂操作。

总之,RWA 赛道尚处于很早期,仍需等待监管和基础设施的逐渐完善。但 RWA 叙事仍有巨大的增长潜力,与现实资产挂钩的同时或许也能将更多传统用户引入 DeFi 和 Web3 世界,真正重塑加密市场的格局。

结语:RWA 的资产类型多样化,虽然为投资者提供了更多分散化投资的可能,但相关金融监管的确实也可能会不当的侵害投资者利益。同时,RWA 的监管规则基本不可能在近几年内出台,监管环境存在不确定性,尚需观察一段时间。