自Fei Protocol、Olympus等算法稳定币项目走向应用之后,协议拥有的流动性受到重视。常见的做法是将这部分流动性存放在Curve等协议,用于流动性挖矿,但是现在收益率已经较低。近日在DeFi圈走红的新算法稳定币项目Nirvana则创建了一种新型的AMM,保证ANA不会以低于其底价的价格成交,并允许用户以ANA的底价铸造稳定币NIRV。

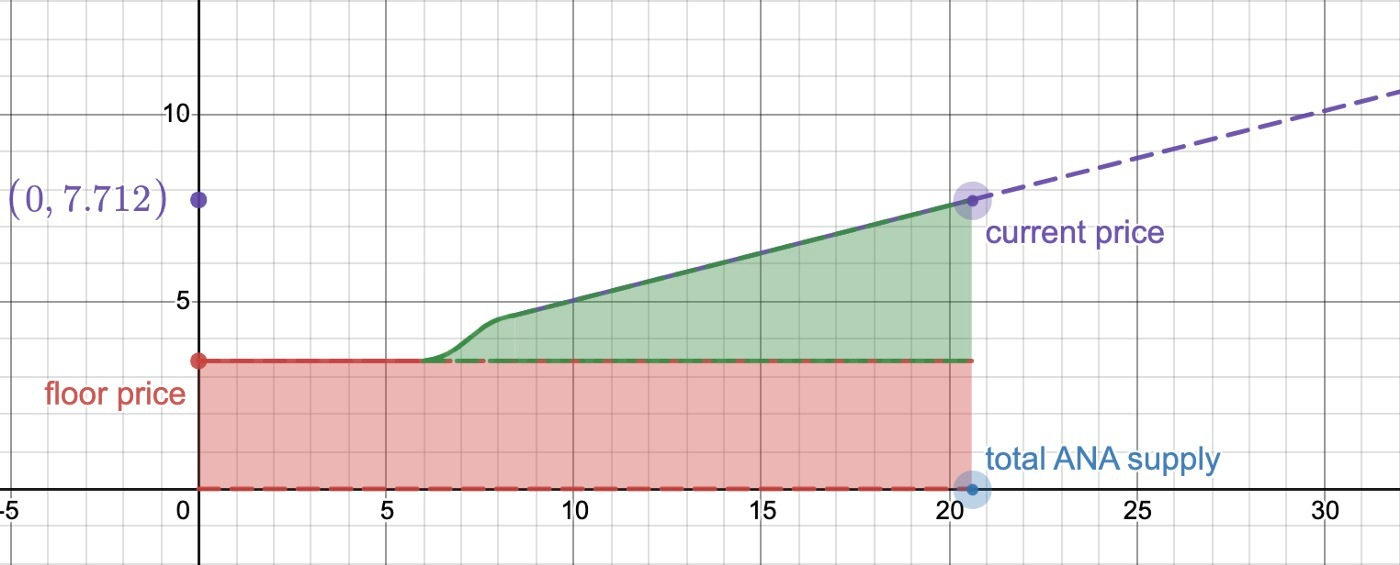

截至4月15日,目前ANA的底价为4.65美元,而市场价为20.36美元,两者已有较大差值,ANA的市值也已超过4000万美元。

Nirvana是什么?

Nirvana协议中包含两种主要代币,一种是价格不稳定的ANA,主要用于财富存储;另一种是稳定的NIRV,主要用于价值存储。这两者都具有内在价值,不会凭空产生。此外,还有用于奖励发放的prANA和随着时间释放的trANA。

ANA

ANA被称为一种“亚稳态”(metastable)代币,虽然它具备底价,但投机性依然较强,风险和收益也比较高,是铸造NIRV的抵押品。

ANA可以通过Nirvana以一篮子稳定币(USDC、USDT、UST、USDH等)直接购买,也可以卖出为稳定币,购买过程需要支付0.1%的手续费,卖出需支付0.3%的手续费。

进入Nirvana国库的资金将为ANA提供支撑,每一枚发行的ANA在国库中都包含有不少于其底价的稳定币储备。底价只会上升,不会降低,当持续发生净买入时,多的流动性会用于提高底价。当持续发生净卖出耗尽用于维护市场价格所需的流动性时,则后续的卖出行为以底价成交,也不会再产生滑点。

稳定币NIRV

NIRV被称为一种“超级稳定的”(superstable)代币,因为它有着ANA中的一篮子储备作为支撑,受单一稳定币脱锚导致NIRV抵押不足的概率较小,可以保证NIRV软锚定于1美元。

Nirvana允许用户锁定ANA,从协议中提取底价对应的贷款,以协议自身稳定币NIRV的形式发放。ANA处于锁定状态,仍可获得prANA收益。NIRV可用于继续购买ANA,以达到在没有清算风险的情况下增加杠杆的目的。由于锁定ANA中包含有不低于底价的储备金,协议也允许用户在任意时间点以ANA换取底价对应的稳定币。因此,这一抵押借贷过程并不会产生系统性风险,用户不用担心清算。

在Olympus中,仍然有相当大一部分的国库资产是以稳定币的形式存在的,部分资金存放到了Convex、Aave等协议中进行流动性挖矿。但是,从用户的角度出发,用户质押OHM后并不能无风险地使用这些资产加杠杆。而Nirvana创造了一种能稳定于1美元附近的稳定币。

NIRV的市场价格理论上不会远低于1美元,若市场价格过低,套利者以市场价买入,并在Nirvana中以NIRV按1美元计购买ANA,卖出ANA即可完成套利。

NIRV的抵押品至少包含了对应数量的稳定币,作为Solana上的一种原生算法稳定币,有可能在其它应用中得到应用,从而提升Nirvana的价值。

prANA

Nirvana通过prANA(pre-ANA)奖励质押者,prANA本质上是一种期权,代表着用户以底价向协议兑换ANA的权利。因此,prANA也具备内在价值,即ANA现货价格与底价之间的差额。prANA每天按ANA流通量的固定比例进行铸造。

用户将prANA兑换为ANA的过程仍然需要支付底价,这就意味着在这个过程中,国库的余额并没有减少,底价也不会因为兑换过程而被稀释。但因为prANA的所有者能够以很大的折扣铸造新的ANA,大量发行也可能会稀释ANA的价值。

将prANA兑换为ANA的过程,也就是实现prANA,需要手动操作。用户可以通过将prANA兑换为ANA,并再次质押ANA,以达到复投的目的。

铸造的一部分prANA被用于“生态系统增长费”,以激励Nirvana体系中的代币在其它协议中的使用,如激励Raydium上SOL-ANA的流动性、使ANA作为Solend的抵押品等。

trANA

Nirvana将在市场上出售随着时间线性释放的ANA(Time-released ANA,TrANA),这一功能类似于Olympus中的债券。比如,USDC 5天合约,对应的ANA现货价格可能为200美元,而通过合约购买trANA,售价可能仅为180美元,存在一定的折扣,这些ANA将在5天内线性释放。目前这一功能并未上线。

虚拟AMM

回顾Olympus中的国库资产,OHM相关的流动性包括OHM-DAI、OHM-ETH、OHM-LUSD、OHM-FRAX、OHM-DAI-ETH,它们占了国库储备的30%以上。其中绝大多数的流动性在SushiSwap中,而SushiSwap会收取交易手续费的0.05%,也就使Olympus依靠流动性收取的交易手续费减少了约1/6。因为OHM价格的不稳定,部分用户也认为国库储备不应该统计协议自身持有的OHM。OHM价格已从当初的1300美元跌至28美元,可见当初国库中持有的OHM相关的流动性占据了相当大的比例,OHM的价格下跌确实也引起国库储备资产价值随之下跌。

Nirvana可以提供ANA交易所需的流动性,但和传统AMM完全不同,它的国库储备中并没有ANA资产(因为不需要高于ANA价格的流动性,用户购买时铸造新的ANA),只有一篮子的稳定币。这样做避免了其它DEX对交易手续费的抽成,保证了交易所需的流动性,同时维护ANA的价格不至于跌破底价,这都是通过Nirvana的虚拟AMM(Virtual AMM)实现的。

虚拟AMM作为Nirvana的核心,可以自动调节价格曲线,主要用于支持ANA的底价并维护ANA在市场价格附近的流动性。协议拥有的市场(Protocol-Owned Market,POM)直接连接到ANA的中央铸币厂,当用户购买ANA时,虚拟AMM即时铸造ANA代币,并发送给用户;当用户出售ANA时,这些ANA代币被销毁,用户获得对应的流动性。若价格降低至ANA的底价,则后续的净卖单将以底价成交。

如上图所示,虚拟AMM采用的线性价格曲线,供应量会随着价格线性增加,不会造成交易过程中的剧烈价格变化。而在传统AMM中,价格两端的流动性极低。

底价的变动

进入Nirvana储备的资金分为两个部分,一部分用于支撑ANA底价,另一部分用于维护ANA的流动性,储备金在两者间的分配比例是确定的。当用户购买ANA时,新的资金进入,作为Nirvana AMM的流动性。若流动性占总储备的价值超过30%,则将部分资金用于提高ANA的地板价,同时使流动性占总储备金的价值下降至25%。

在Uniswap V2等经典AMM中,当一名用户在ETH/USDC交易对中买入10万美元的ETH,再将这些ETH卖出,不考虑其他参与者和Gas的情况下,损失的只有两次交易0.3%的手续费。但是,在Nirvana中,买入ANA的过程可能触发底价的上升,再卖出同等数量的代币可能造成额外的损失。若价格变动幅度不大,也可接近于忽略不计。

Nirvana和其它算法稳定币的差异

Nirvana和Olympus一样,都有协议控制的流动性,国库控制的资金使OHM和ANA具备一定的基础价值。具体到Nirvana中,则是国库控制的一篮子稳定币,使ANA在地板价能够进行刚性兑付;在Olympus中,储备仍以稳定币为主,但还包括OHM-DAI LP代币、BTC、ETH等,这些资产同样能够产生收益。Nirvana中的地板价和Olympus中无风险资产/OHM发行量类似。

在代币的铸造方式上,Nirvana不同于其它算法稳定币项目。虚拟AMM可以铸造或销毁ANA代币,ANA的流通量是随着市场行为变动的,这一点和Terra类似。

稳定币NIRV的铸造方式则类似于Alchemix,因为抵押品的价值永远大于等于债务,所以用户债务可以永远不被清算。

小结

Nirvana的算法体系和已有的算法稳定币具有较大的不同,可以通过类似Olympus储备中的无风险资产部分,创建软锚定于1美元的NIRV,为ANA增加杠杆。

协议中ANA供应量与价格的关系、底价的调整方法等都存在较大的创新,若NIRV的应用能够得到推广,则可以进一步提高Nirvana的价值。