2021年,加密市场走出了一个接近“M”型的曲线。一季度,市场延续了自去年下半年以来的繁荣,市值涨幅高达154.88%。BTC更是在短期内连续突破4万、5万和6万美元整数关口,带领其他数字货币一同高歌猛进。但二季度,市场就切换了风格,整体从加速上涨转为下跌调整,市值跌幅约为24.34%。BTC、DOT、UNI等热门资产的币价都有较大幅度的回撤。到了三季度,市场开始出现温和反弹,市值回升约32.14%。BTC也一度站上5万美元关口。四季度,市场的波动更加剧烈,11月中旬以前,市场延续了上一季度的反弹,市值在11月11日回升至2.97万亿美元,创下全年最高记录,而BTC则在稍早的11月8日达到了67566美元的历史最高价。此后,市场开始震荡下跌。

在起起伏伏的市场中,除了BTC和ETH这些主流资产始终占据了主导地位以外,今年还涌现出了其他热门概念,比如NFT、DeFi2.0、跨链、流媒体、GameFi、Meme等,这些概念币普遍表现不俗。

2021年刚刚收官,PANews旗下数据新闻专栏PAData对年内多次进入市值TOP 30榜单的资产和热门交易资产进行了全面复盘,发现:

1)公链代币仍然在主流加密资产中占据了非常重要的地位。42种“TOP 30+N”资产中有26种与公链概念有关,占比超过60%。值得关注的是,今年诸多新公链开始出现并得以发展。

2)稳定币和DeFi概念币也是“TOP 30+N”资产中两个重要的资产类别。此外,Metaverse、合成资产、交易所等其他概念的发展仍然是不充分的,表现为头部资产少但突出,长尾资产多且基本难以被关注。

3)42种“TOP 30+N”资产的平均市值涨幅约为4942.04%,市值扩张程度惊人。SOL、MATIC、SAND、AXS、FTM出现突破性的、跨越性的发展,年度市值都涨了100倍以上,其中SOL相当于涨了600倍。

4)从主要概念板块的平均市值变化来看,除了DeFi出现下降以外,其余板块均为上涨态势。其中,Layer2概念和NFT概念的涨幅最显著,分别约为554.9%、16300.00%。

5)2021年37种“TOP 30+N”资产(不含稳定币和IMX)的平均币价涨幅约为3029.14%,平均收益预期较高。MATIC、LUNA、SOL、AXS、SAND和FTM的币价在年内都相当于都涨了100倍以上。总体而言,币价涨幅居前的同样是新兴公链代币,涨幅较小的主要是传统主流资产。

6)2021年38种“TOP 30+N”资产(不含稳定币)的日均振幅约为12.96%。其中,BTC全年的日均振幅最小,只有6.72%。

7)2021年持有“TOP 30+N”资产的理论预期收益仍然相当可观。36种“TOP 30+N”资产(不含稳定币和IMX、JEWEL)的平均最低理论持币收益约为-3.25%,而平均最高理论持币收益则达到约3262.44%。这意味着,持币全年的话预期收益是很高的,相反,即使是亏损,损失幅度也很小。

01

68种资产市值排名稳定在TOP 30,

新兴公链表现强势

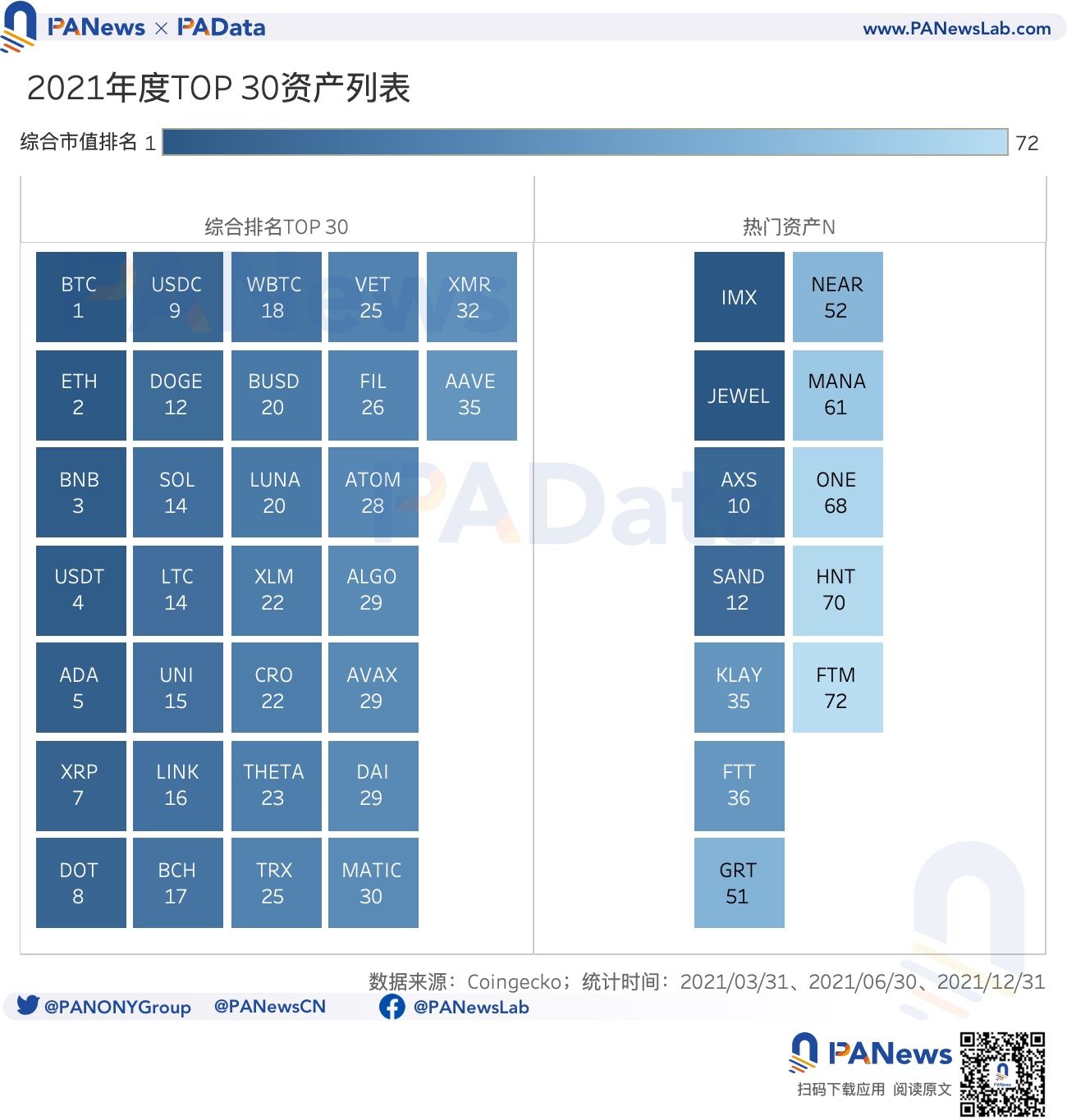

本次年度TOP 30资产的选择标准是,该资产在今年3月31日、6月30日和12月31日的市值均处于前100名,且综合市值排名(平均市值排名)位列前30名的资产。这些资产主要包括BTC、ETH、BNB、USDT、ADA、XRP、DOT等市值排名相当稳定的头部资产,也包括AAVE、THETA、MATIC这样市值排名即出现过在40位以后,也出现过在20位以前的有所起伏的资产。

另外,本次年度TOP 30资产还涵盖了一些热门资产“N”,比如AXS、SAND、NEAR、ONE、FTM、IMX等,这些资产今年的综合市值排名基本都在50-80位之间,属于位置靠后的腰部资产。其中,如AXS和SAND只在第四季度的市值排名进入了前30,有一定的偶然性,如IMX和JEWEL上线时间非常短,还未进入市值前100。尽管如此,这些资产仍然是投资者关注较多的资产。考虑这些资产有助于更全面地理解市场的变化和来年的趋势。

如果从细分领域来看2021年的“TOP 30+N”资产,可以发现,42种资产中有26种与公链概念有关,占比超过60%。其中既包括具有普适性的通用型公链代币,如BTC、ETH、ADA、SOL、BNB等,也包括具有垂直性的专用型公链代币,如专注于IoT领域的HNT、专注于支付领域的XRP、专注于传媒领域的THETA等,另外还有一些Layer2性质代币,比如ONE、FTM、IMX等。

总的来说,公链代币仍然在主流加密资产中占据了非常重要的地位。尤其值得关注的是,今年诸多新公链开始出现并得以发展,比如BNB、ADA、SOL、MATIC和Terra,这些公链通过建设原生应用和跨链引流两种途径积极布局DeFi生态,吸引了大量用户。

除此之外,稳定币和DeFi概念币也是“TOP 30+N”资产中两个重要的资产类别,前者中包括USDT、USDC、BUSD和DAI,后者中包括UNI、AAVE和JEWEL。总的来说,2021年DeFi资产的表现并不如预期的那样好,MKR、SUSHI、BNT、CRV等DeFi概念中耳熟能详的资产的市值排名普遍在80以后,有些甚至没进入前100。

其他概念中,Metaverse、合成资产、交易所也各有2种资产进入“TOP 30+N”,但这些概念的发展仍然是不充分的,其中除了少部分头部资产以外,大部分资产都属于长尾资产。

02

TOP 30+N资产市值平均涨幅达4942%,

DeFi类资产平均市值下滑

2021年42种“TOP 30+N”资产的平均市值涨幅约为4942.04%,市值扩张程度惊人。其中,综合市值排名TOP 30的平均市值涨幅约为3900.70%,热门资产“N”的平均市值涨幅约为8413.19%,可见,热门资产的市值扩张程度更大。

但无论哪个类别的资产,内部的年度市值涨幅差异都很大。在TOP 30资产中,SOL、MATIC、LUNA和AVAX的年度市值涨幅分别达到惊人的61337.68%、21019.28%、9708.65%和9331.92%,相当于涨了600倍、200倍、97倍和93倍,是突破性的、跨越性的发展。但传统主流资产,比如BTC和ETH,年度市值涨幅就小很多,分别约为60.43%和425.85%,其他的诸如LTC、BCH、XMR则涨幅更小,分别约为21.49%、28.24%、70.59%,这些资产如果不能有更吸引人的叙事,也许在不就的将来就会被替换出主流资产行列。在热门资产中,SAND、AXS、FTM的市值涨幅较高,分别达到了23257.76%、17995.14%、12988.88%,相当于都翻了100倍以上。而且,即使是市值涨幅最低的GRT,也有571.81%,高于很多TOP 30资产。

从主流概念来看,在2021年的“TOP 30+N”资产中,26种公链概念币每季度的平均市值从一季度的510.9亿美元上涨至四季度的872.2亿美元,年内整体涨幅达到70.72%。且除了三季度有小幅回落以外,公链概念币的平均市值呈现显著的上涨趋势。

另一种平均市值较大的资产是稳定币,其平均市值从一季度的106.8亿美元上涨至四季度的324.4亿美元,年内整体涨幅达到203.75%,市值扩张速度很快。稳定币作为一种交易媒介,其市值快速上涨通常意味着市场整体规模的快速发展,这两者是相辅相成的。

2021年,Layer2概念、NFT概念和交易所平台币的平均市值也同样呈现上涨趋势,年内整体涨幅分别约为554.9%、16300.00%、240.23%。这些概念下的资产通常市值规模不大,因此发展速度更快,尤其是NFT概念,几乎是2021年才得到发展的资产种类,此前基本处于边缘状态。

唯一出现平均市值下降的概念板块是DeFi,其平均市值先从一季度的60.3亿美元上升至二季度的年内高点103.7亿美元,随后就一路下跌,至四季度仅为86.0亿美元。二季度以来的跌幅约为17.07%

03

TOP 30+N资产币价平均涨幅达3029%,

年度持币获利概率远大于亏损概率

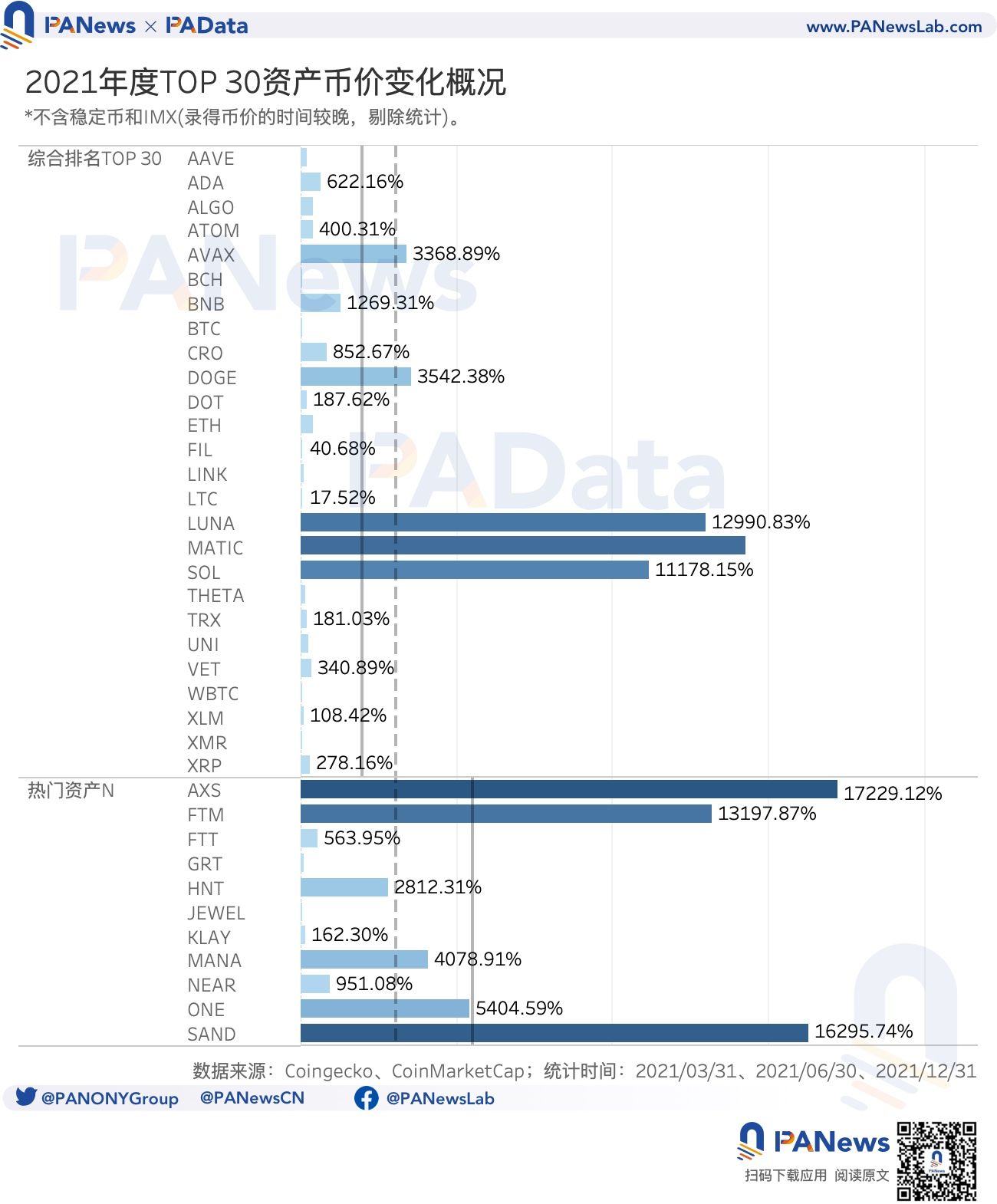

2021年37种“TOP 30+N”资产(不含稳定币和IMX)的平均币价涨幅约为3029.14%,平均收益预期较高。其中,综合市值排名TOP 30的平均币价涨幅约为1971.76%,热门资产“N”的平均币价涨幅约为5528.39%。

所有“TOP 30+N”资产在2021年的币价涨幅均为正值,也即没有一个代币较年初呈现下跌。与市值变化相似,各资产的币价涨幅差异也十分巨大。在TOP 30资产中,MATIC、LUNA和SOL的币价涨幅最大,分别达到了14250.54%、12990.83%和11178.15%,相当于都翻了100倍以上。其他的如DOGE和AVAX,币价涨幅也都在3000%以上,高于平均水平。相比之下,主流资产BTC和ETH的币价涨幅并不显著,分别约为59.71%和399.20%,远低于平均水平。而比BTC涨幅更低还有XMR、FIL、BCH和LTC,分别仅上涨了46.15%、40.68%、25.56%和17.52%。总的来说,币价涨幅居前的同样是新兴公链代币,涨幅较小的主要是传统主流资产。

在热门资产中,年度币价涨幅最高的是AXS、SAND和FTM,分别达到了17229.12%、16295.74%和13197.87%,也相当于都涨了100倍以上。另外,ONE、HNT和MANA的涨幅也较大,币价都涨了20倍以上。这些币价涨幅较大的热门资产主要是Layer2概念和Metaverse概念。

高收益预期与高波动相伴,2021年38种“TOP 30+N”资产(不含稳定币)的日均振幅约为12.96%,其中TOP 30资产的日均振幅约为11.69%,热门资产“N”的日均振幅约为15.69%。两相对比,主流TOP 30资产的波动性更小,投资风险更小,而热门资产的波动性更大,投资风险也更大。

其中,BTC全年的日均振幅最小,只有6.72%,其次,WBTC、ETH、TRX、XMR、BCH、LTC和FTT的日均振幅也都不超过10%,属于波动较小的资产。日均振幅超过15%的资产包括JEWEL、IMX、FTM、SAND、ONE、AXS、DOGE、MATIC、MANA、AVAX和LUNA这11种,大部分都是收益更高的热门资产。

从时间变化来看,这些“TOP 30+N”资产在今年一季度和二季度的日均振幅较高,分别约为14.91%和15.91%,在市场完成加速冲顶转而进入调整期后,日均振幅也开始下降,今年三季度和四季度的日均振幅下降到了10.33%和9.68%。

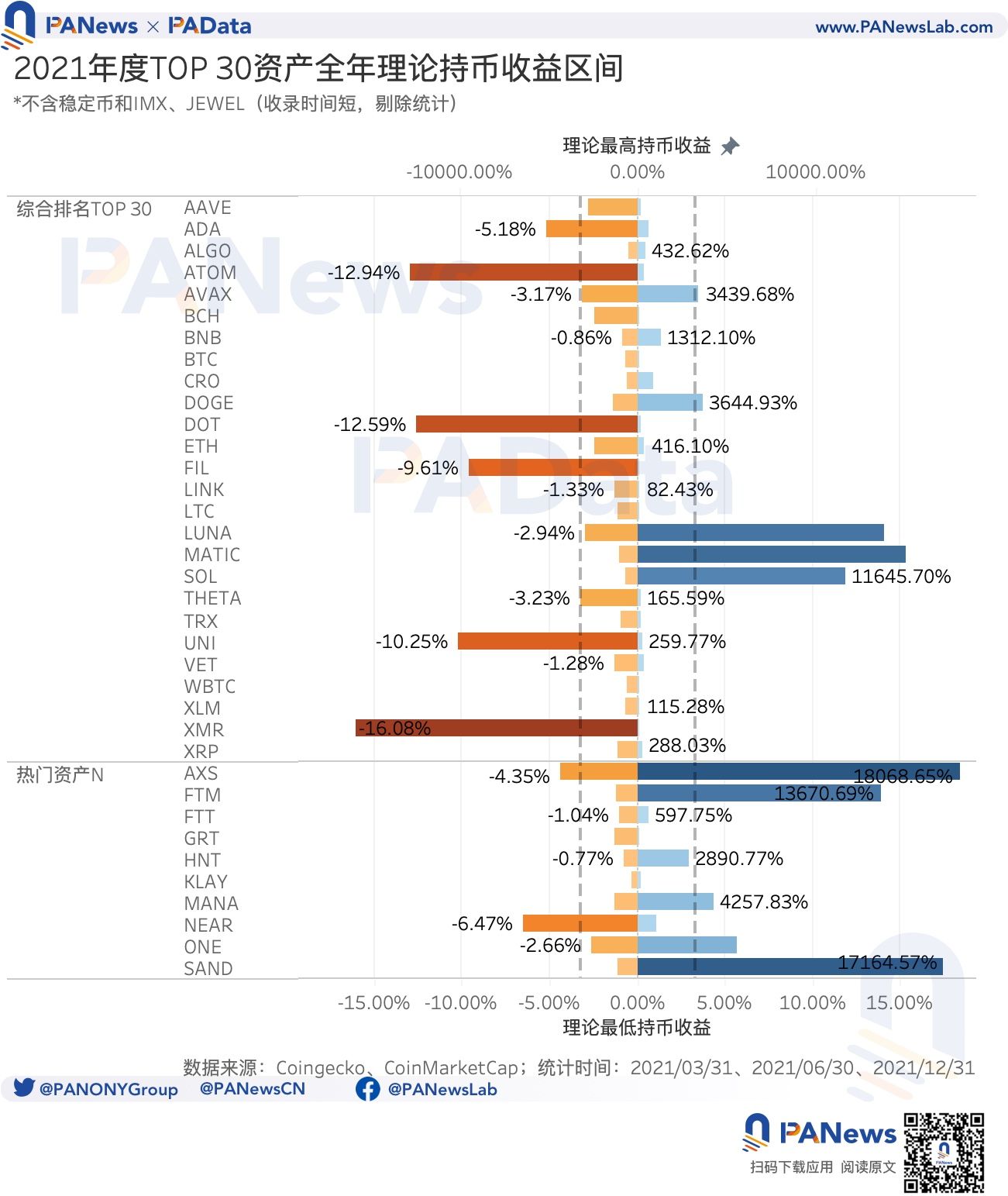

不过,尽管市场风格时有切换,但总体而言,2021年持有“TOP 30+N”资产的理论预期收益仍然相当可观。如果将2021年1月1日的开盘价与年内最低价的变化幅度视为理论最低持币收益,将2021年1月1日的开盘价与年内最高价的变化幅度视为理论最高持币收益,那么,根据统计,36种“TOP 30+N”资产(不含稳定币和IMX、JEWEL)的平均最低理论持币收益约为-3.25%,而平均最高理论持币收益则达到约3262.44%。这意味着,只要在年初买入这些资产,持币全年的话,理论收益是很高的,相反,即使是亏损,损失幅度也很小。

具体来看,产生理论最高持币收益最高的资产主要包括AXS、SAND、FTM、MATIC、SOL、LUNA,其理论最高持币收益都在10000%以上,即相当于100倍以上,尤其是AXS、SAND和MATIC,都在150倍以上。从概念板块来看,这些资产集中在新兴公链和NFT领域。另外,理论最高持币收益较高的还有ONE、MANA、DOGE和AVAX,基本都达到了3000%以上。传统主流资产中,BTC的理论最高持币收益约为67.18%,ETH的理论最高持币收益约为416.10%,都远低于均值,但仍然较一般金融产品的预期收益更高。

相反,产生理论最低持币收益最低的资产主要包括XMR、DOT、ATOM、UNI和FIL,其理论最低持币收益都在-10%以上,尤其是XMR,达到了-16.08%。产生理论最低持币收益较低的资产则包括KLAY、ALGO、CRO、WBTC、BTC、SOL、XLM、HNT、BNB和TRX,其理论最低收益都不超过-1%,潜在亏损幅度最小。