稳定币作为DeFi的底层资产,市值已经超过500亿美元,且仍在高速增长。作为稳定币的一个分支,算法稳定币被人们寄希望于解决法币抵押型稳定币中心化的问题,以及抵押型稳定币资金利用率低的问题。但是,目前这个赛道还没有出现非常成功的项目。

去年的明星算法稳定币项目Ampleforth(AMPL)、Empty Set Dollar(ESD)、Basis Cash(BAC/BAS)、Frax(FRAX/FXS)均表现平平。AMPL长期维持在略低于1美元的水平,维持小幅通缩。ESD因为流通量太大,泡沫难以消掉,已基本归零。Basis Cash的债券不会过期,会增加回到1美元以上的难度,机制不够完善。FRAX因为能赎回1美元的资产,且能和Curve等DeFi应用融合,但抵押率没有持续下降,不过就目前而言Frax仍是最有可能实现应用的算法稳定币之一。

没有进展的老一代的算法稳定币项目已经逐渐退出了人们的视野,而也有很多新项目正在崛起。本文将介绍近期将正式上线的几个算法稳定币项目,详解其机制及玩法。

Fei Protocol

Fei Protocol还未正式上线就已经吸引了非常高的关注度,A16Z、Framework Ventures、Coinbase Ventures 等知名机构的投资起到来非常好的宣传效果。

Fei Protocol认为现有的采用总锁仓量(Total Value Locked,TVL)的DeFi项目不能持续,只有在能提供高额奖励的时候,它们才能获得足够高的TVL。而市场上的机会很多,每天都会有高收益的项目出现,留存在项目中的资金是不忠诚的,很可能转移到其它项目。近期市场上热度较高的Alpaca Finance与Big Data Protocol就是这样的例子,在大资金撤离后,平台币迅速遭到抛售,这又促使资金的进一步逃离,形成恶性循环。

相对地,Fei Protocol提出协议控制价值(Protocol Controlled Value,PCV)模型,用户存于合约中的资产将由协议直接拥有,用户不能提取这些资产,协议可以更灵活的使用这些资产来与基本目标保持一致。Fei Protocol就使用这些资产来保持FEI的流动性,并实现FEI的价格稳定。

价格稳定机制

当FEI的价格长期低于1美元时,任何人都可以触发挂钩复权来使价格回升。协议会撤回所有拥有的流动性,用取回的ETH买入FEI至挂钩价,剩余的ETH加上的FEI重新提供流动性,销毁剩余的FEI。

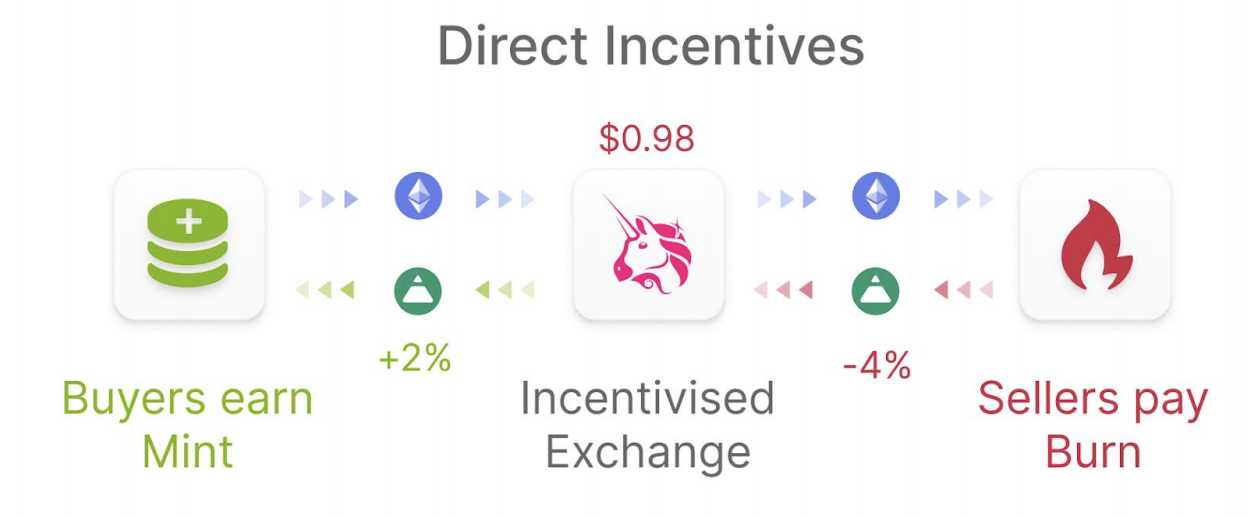

除了协议的主动操作之外,还有一些机制促使用户的自发行为来锚定价格。

当价格低于挂钩价格时,卖出的用户将有4%的额外损失,买入的用户将额外获得2%的奖励。

参与方式

创世阶段将是用户参与到Fei Protocol中获取算法稳定币FEI和治理代币TRIBE的最佳时期。

Fei Protocol的创世阶段延期至3月31日,通过联合曲线出售,最低价格为0.5美元,最高1.01美元。Fei Protocol还将为在此阶段购买FEI的用户提供TRIBE总量10%的奖励。用户从联合曲线上存入的ETH将全部用来提供Uniswap ETH/FEI交易对的流动性,这些流动性属于协议本身,不会被用户所取走。

为了防止在提供FEI-TRIBE交易对初始流动性的时候被“科学家”抢跑,Fei Protocol还允许用户选择将他们在创世分配中拥有的FEI直接交换成TRIBE,用户可自由选择多种交换比例。这是伴随协议启动的原子交易,不可能被机器人抢跑。

在创世阶段参与Fei Protocol是一个不错的选择,当然其中也有风险。买入的价格可能高于1美元,卖出时若低于挂钩价,还有4%的损失。因为该项目需以ETH参与,参与到结算过程中的价格波动会影响到拿到FEI的数量。

Float Protocol

与Fei Protocol不同,Float没有融资,由一群匿名的研究人员建立,代币的分发也更加社区化。

Float Protocol认为在货币扩张时期,法币的购买力会因为通胀而受到侵蚀,将稳定币与某一国家的法币绑定在一起也没有意义。Float中有两种代币,稳定币FLOAT以及承担价值稳定和治理作用的BANK。FLOAT被定义为一种低波动性货币,初始目标价为黄金分割率1.618,价格也并不是稳定的,会根据自身需求以及金库中加密货币的需求而改变。根据官方测算,在2020年 ETH价格剧烈波动的情况下,FLOAT的目标价格仍会平稳波动。

在经历来两个阶段的BANK代币分发之后,FLOAT代币才开始铸造。第一阶段从2月8日开始,第二阶段从3月22日开始。

第一阶段(前6周)

参与过治理的用户可以在第一阶段用DAI、USDC、USDT这三种稳定币挖取BANK,每个地址每种代币的存入上限为一万美元。这种方式取得了不错的效果,BANK代币并没有遭到抛售,到目前为止,稳定币挖矿的收益已经超过一倍。

第二阶段(第7-8周)

第一阶段结束后,BANK代币将会被分发给更广大的社区。此阶段将没有白名单的限制,也将加入新的非稳定币池。第二阶段还将进行BANK-ETH的流动性挖矿,以便更好的发现BANK的价值。

FLOAT的初始铸币

在开始分发BANK 8周之后,将会开始FLAOAT的铸币,用户可以用ETH来购买FLOAT代币,并使用BANK总量的5%来激励购买。

FLOAT的通胀与通缩

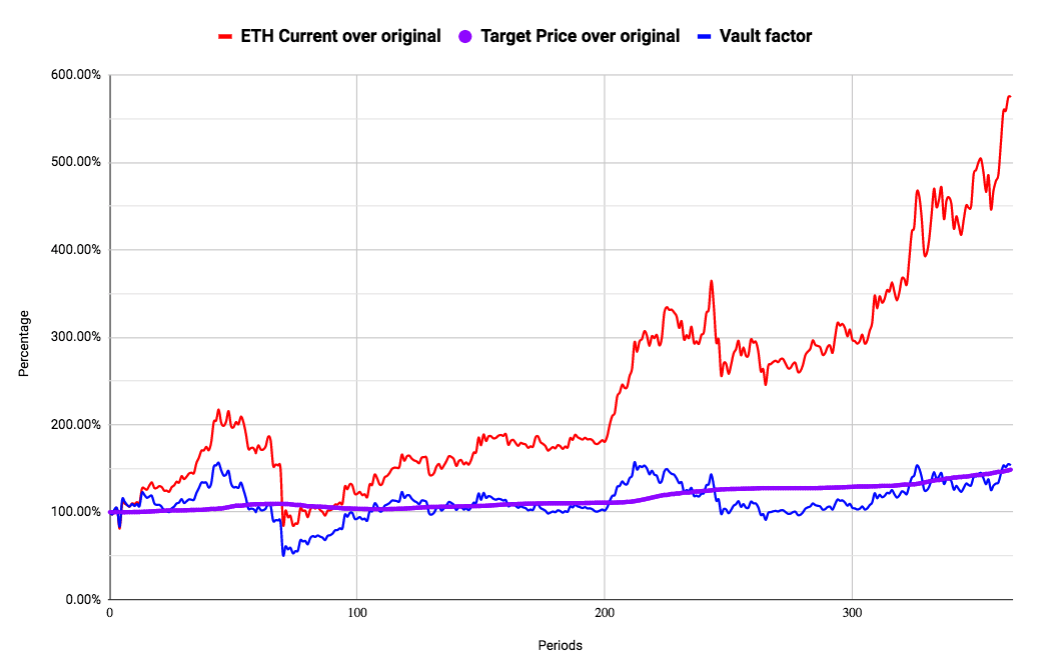

FLOAT的背后有金库的储备资产作为支撑的,用户不能直接从协议中用FLOAT换回储备资产。在v1版本中,金库内只有ETH。FLOAT的通胀与通缩由衡量储备是否充足由FLOAT的时间加权平均价(TWAP)与目标价决定,若TWAP高于目标价,则进行通胀;若TWAP低于目标价则进行通缩。通胀与通缩的方式受衡量储备资产是否充足的Vault Factor影响,Vault Factor=金库中锁定的ETH价值/流通中FLOAT目标价格市值,若Vault Factor>1,则说明金库处于盈余状态;若Vault Factor<1,则处于亏损状态。

通胀阶段,套利者以高于目标价,低于市场价的价格,支付ETH与BANK以荷兰拍获得FLOAT。若处于盈余状态,除目标价之外的部分均以BANK支付,消耗的BANK更多;若处于亏损状态,则除目标价之外还有一部分以ETH支付,一部分以BANK支付,为金库补充更多的ETH。

通缩阶段,套利者以低于目标价,高于市场价的价格,将FOLAT以反向荷兰拍的方式出售给协议。若处于盈余状态,则协议全部以ETH向用户支付,BANK不受影响;若处于亏损状态,协议以部分ETH+铸造的BANK支付,减少协议的支出。

参与方式

白名单中的用户以稳定币直接参与稳定币质押挖矿,可以零成本参与后续阶段。

第二阶段中用自己持有的代币进行单币质押挖矿。

前期购买BANK代币,准备第二阶段BANK/ETH的流动性挖矿,第三阶段套利开始后BANK也会有较高的需求。

参与FLOAT的套利,可能前期FLOAT价格与目标价偏离更大,机会更多。

Reflexer

Reflexer也是一个有众多机构投资的项目,Pantera Capital 和、 Lemniscap 、Paradigm 、MetaCartel Ventures、Divergence Ventures、Standard Crypto、The LAO等机构,以及Compound、a16z、Synthetix、Aave的团队成员均参与了Reflexer的投资。

相比于其它算法稳定币,Reflexer和MakerDAO更接近。在去年3.12时,因为ETH价格的迅速下跌,导致Maker中很多债仓遭到清算。此后,Maker为了增加抵押资产的多样性,增加了WBTC等作为DAI的抵押资产。接着,抵押资产的类别逐渐延伸至法币抵押的稳定币,这也为Maker引入了交易对手风险。

Reflexer想要创建一个改良版的产品,可以将RAI理解为低波动率的ETH。和最初的DAI一样,RAI的抵押品只有ETH,通过超额抵押生成。

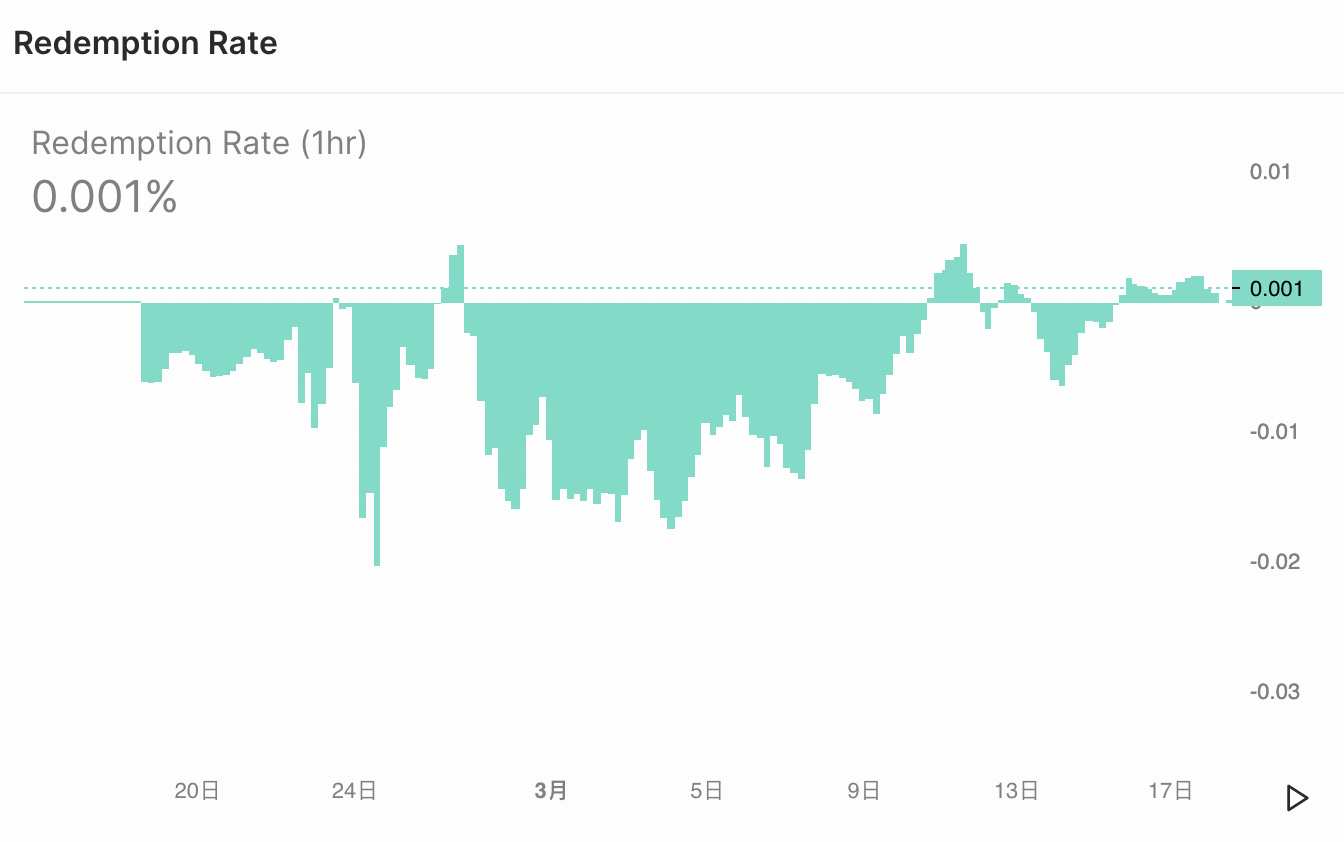

RAI不锚定任何货币,最初的赎回价从圆周率3.14开始,通过一系列参数降低波动率。从官网可以看到,RAI的赎回率基本一直维持在0附近,这是RAI赎回价与市场价之间的差值,所以近期RAI的价格并没有大幅偏离系统中的赎回价。

参与方式

因为RAI中的抵押资产是可以赎回的,所以风险相对较低,适合更广大的用户参与。如果RAI有能够产生足够高收益的地方,那么RAI就可以被使用起来。

当平台币FLX发行后,将给予用户回溯奖励,从3月8日开始,本轮奖励将分给铸造RAI,并提供Uniswap RAI/ETH流动性的用户,铸币与提供流动性需同时满足。目前RAI-ETH交易对的流动性已经排到Uniswap的第三位。

总结

从以上内容可以看到,目前的算法稳定币更倾向于在金库中包含对应的资产,以支撑稳定币的价格,这一点与AMPL、ESD、BAC等完全不同,相对来说现在的算法稳定币项目更加透明,也更加实用。FLOAT、RAI均没有锚定1美元,前者从黄金分割率1.618开始,后者从圆周率3.14开始,可以看作是一种低波动率的货币;FEI虽然锚定1美元,但价格可能偏离1美元较多,但在1美元以下卖出会销毁4%的机制可以更好的使价格回升。算法稳定币项目的参与门槛也在逐渐提升,从一开始以稳定币质押挖矿获取,到现在Fei由协议控制资金,参与的资金将不能进行赎回,更需要对项目的了解。