Carol

Carol

|2020-11-26 9:41

ETH 2的Staking可以有哪些新玩法?ETH 2.0的下一步是什么?矿工将何去何从?

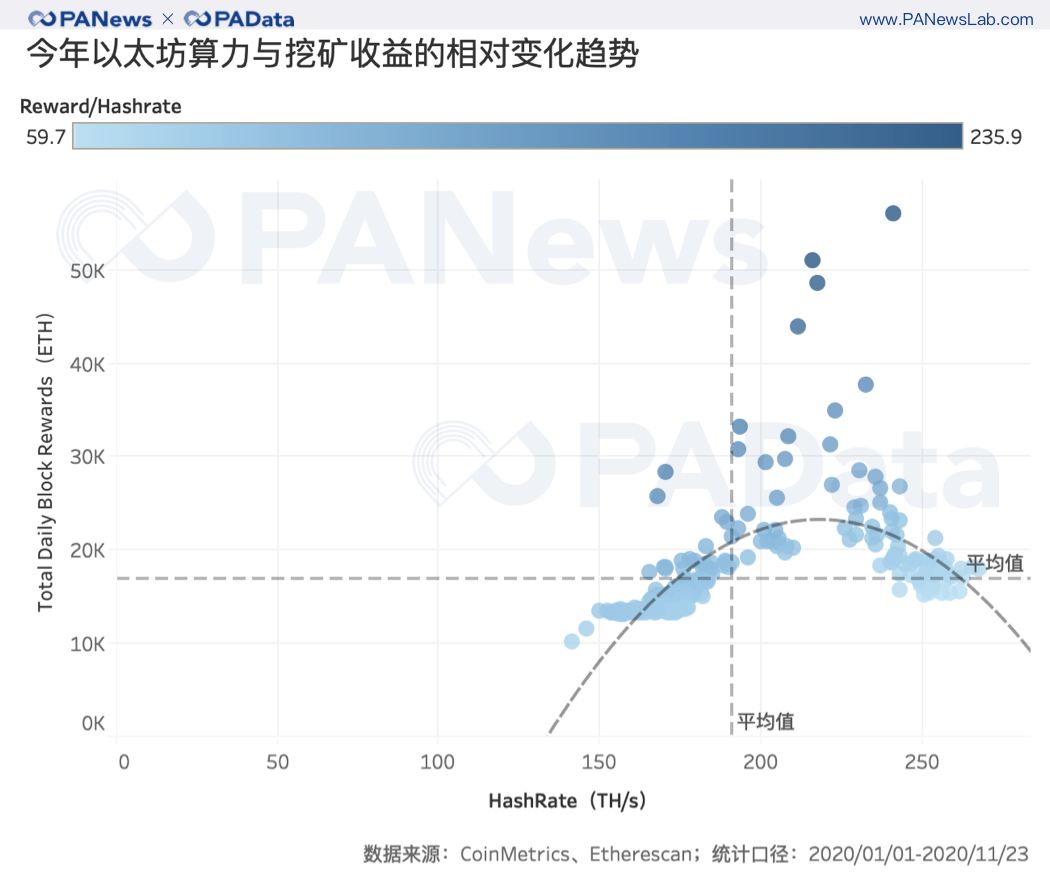

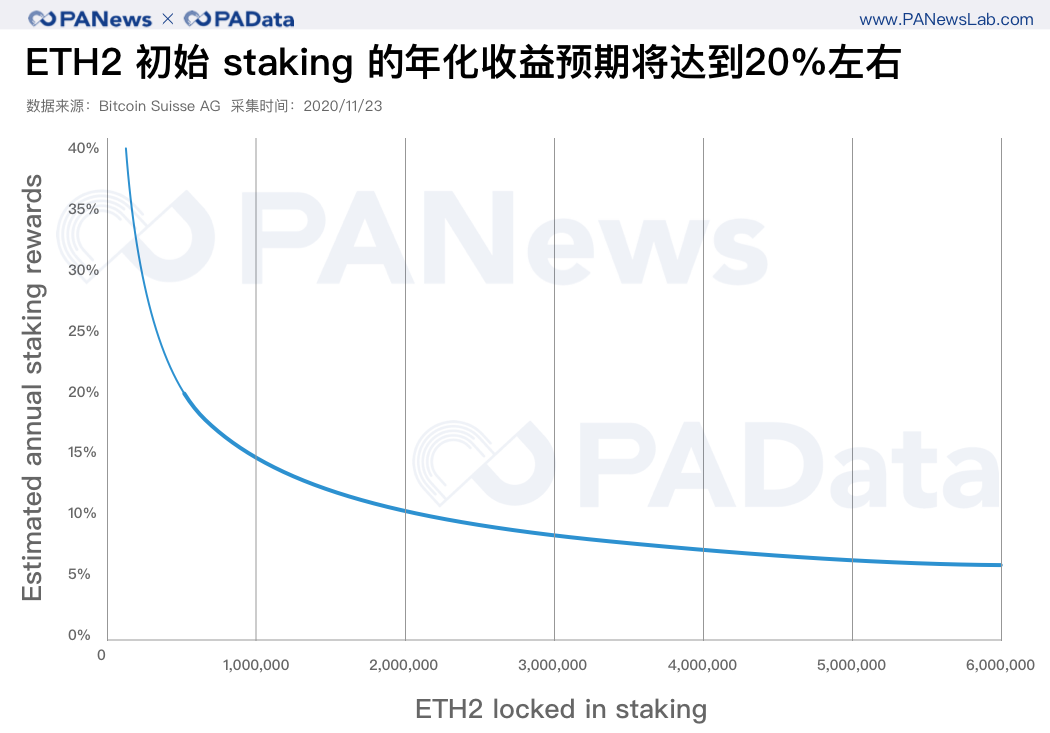

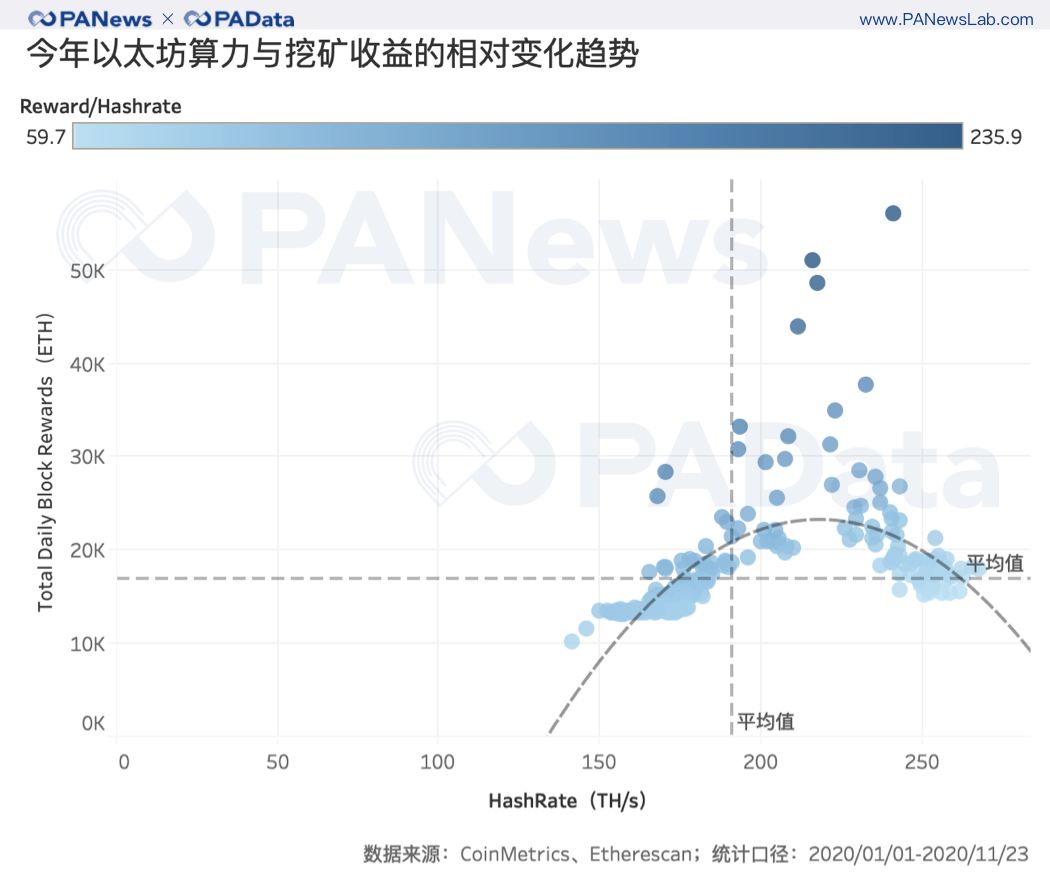

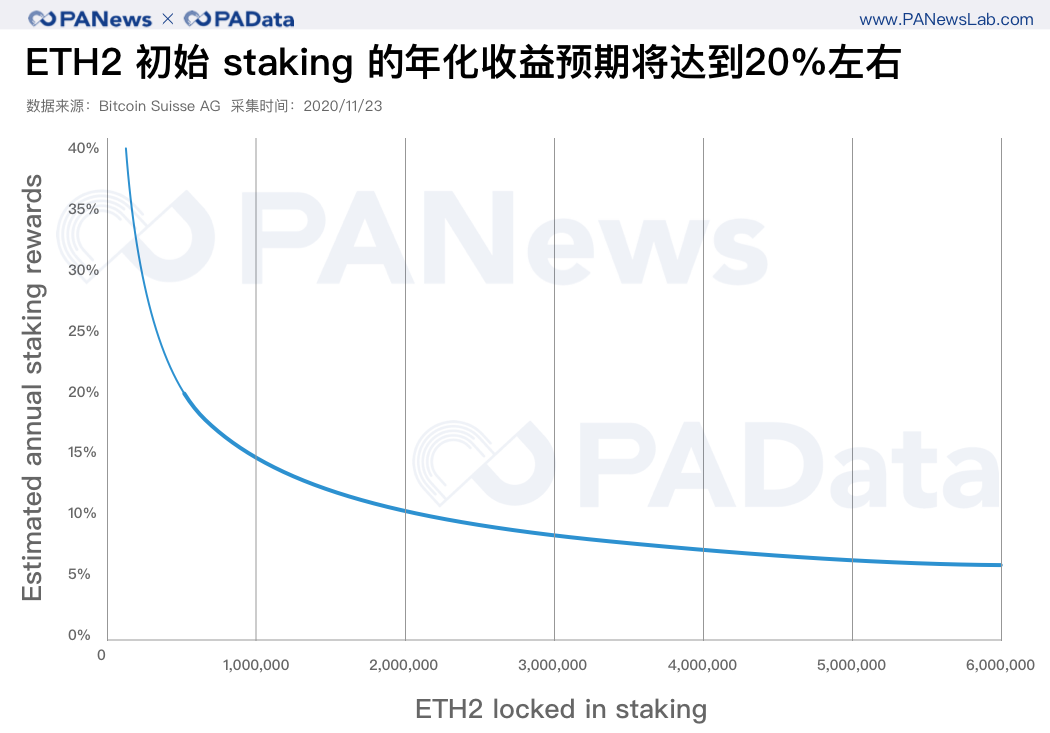

以太坊2.0的大幕已经正式拉开。截至11月24日,触发ETH 2.0信标链创世区块的最低条件,即12月1日前7天至少有16384名质押了32枚 ETH的验证人,总质押金额达到524288 枚ETH以上的最低条件已经达成,因此,信标链将按计划,于最早上线时间——北京时间12月1日晚8点正式上线。随着ETH 2.0 Phase 0信标链的正式上线,未来ETH 2(以太坊2.0阶段的代币)的Staking可以有哪些新玩法?ETH 2.0的下一步是什么?ETH 1(以太坊1.0阶段的代币)还将持续一段时间,矿工将何去何从?根据CryptoQuant的数据,截至11月24日,共有22001个独立地址向质押合约发送了704032枚ETH,超额完成启动要求的134.28%。然而,信标链的上线颇有戏剧性。自11月4日公布质押合约以来,15天内的总质押进度都未超过20%,市场一度对ETH2.0的准时开启持怀疑态度。但是,11月20日以后,信标链的质押进度条突然被快进。根据统计,11月20日以前(不含当天),每天的平均质押进度增量大约为1.28%,11月20日以后(含当天),每天的平均质押进度增量大约为22.78%。尤其是11月23日和24日,这两天的质押进度增量分别达到了33.81%和46.55%,新增质押总额达到了约42.13万枚ETH,新增独立质押地址总数达到了约1.32万个,相当于2天完成了启动条件的80.36%。在此次启动信标链的质押过程中,Staking赛道中涌现出了不少ETH2的第三方质押服务商。这些第三方服务商大致可以分为staking as a service和staking pool两种类型,前者主要指致力于通过提供一些列工具或解决方案帮助用户自主搭建节点的服务商,比如Blox Staking、Attestant、Alchemy等,后者主要指传统的staking矿池,比如Binance Staking、Everstake、EtherPocket等。目前,staking as a service的服务商大多已经上线了其服务,但staking pool的服务商中除了Bitcoin Suisse AG已经开始前期质押以外,基本都还未正式上线,预计当12月1日信标链正式启动以后,这些质押服务才会上线。不同的质押服务商在是否托管、是否限制最小质押金额和是否提供额外流动性解决方案方面存在较大的不同,这不仅为用户提供了更丰富的选择,也展现了staking业务的日渐成熟。根据各服务商官网提供的产品资料,可以看到,一般而言,大多数要求最少质押32 枚ETH的服务商都会提供非托管服务,即两个秘钥都由用户自行保管,这类服务主要由staking as a service的服务商提供,如Blox Staking、Launchnodes、Avado,而staking pool的服务商中提供此类服务的只有stakefish。但是,32 枚ETH(相当于10万人民币)的质押门槛并不低,而且这些资金还至少要锁仓12个月,甚至24个月 ,直到Phase 1.5或Phase 2上线后质押资金才能退出。为了降低这个参与门槛,不少第三方质押服务商推出了不限最小质押金额或大幅降低最小质押金额的服务,比如Bitcoin Suisse AG、StakeWise、Lido Finance、Liquid Stake等提供的质押服务都没有限制最小质押金额,Binance Staking、Rocket Pool、EtherChest、Ankr等提供的质押服务大多将最小质押金额设置在0.1ETH-0.5ETH左右,其中Rocket Pool甚至允许最小质押金额为0.01ETH。但这些服务主要以托管服务为主,只有staking as a service服务商Ankr提供非托管小额质押服务。另外值得关注的是,ETH2质押服务显现出与DeFi深度融合的趋势。由于ETH2较长的锁仓周期限制了资金的流动性,所以不少第三方质押服务商提供了额外的流动性解决方案,这种方案通常是以发行一种ERC20代币为实现途径的。比如Binance Staking将返还质押用户BETH、Rocket Pool返还质押用户rETH、Ankr返还质押用户aETH、StakeWise会返还用户一种Deposit Tokens(质押代币)和一种Reward Tokens(收益代币),这些代币可以在其他DeFi和二级市场在流通。这种方案的第二条实现途径是与DeFi的借贷产品相融合,比如Liquid Stake将质押视为借贷,即用户质押ETH后会得到USDC,相当于抵押ETH借出USDC。这种方案的第三条实现途径是将质押与NFT相结合,也即将质押权益资产化,比如EtherChest将质押权益通证化为EtherChest nfts,质押用户获得的NFT可以在NFT的交易市场中流通。除此之外,ETH2质押与DeFi的结合还表现在聚合代理质押服务上,这种代理质押服务与yearn.finance等DeFi聚合服务异曲同工,都是将用户的资产通过某种自动化的方式分配到特定市场中获得更高收益的服务,区别只是应用场景不同。比如,在ETH2的质押场景中,Ankr会将用户的质押资产自动投放到收益更高矿池中。虽然,从本质上看,ETH2质押服务与DeFi的结合并没有为staking业务带来创新,比如ETH2质押的流动性解决方案在早期staking服务中也存在,一些大型交易所依靠自身的流动性为用户提供非锁仓质押方式,但是DeFi的嵌入无疑为staking未来发展提供了更大的想象空间,至少可以使staking与更广泛的业务场景相关联,提高资金利用效率。需要指出的是,随着以太坊2.0信标链上线,陆续还会有更多质押服务的产品面世,如果本文尚未收录,欢迎提供产品信息至记者邮箱carol@panony.com,我们在未来会进一步梳理和制作以太坊2.0质押生态图。信标链的启动标志着ETH 2.0 Phase 0阶段的完成,根据11月18日以太坊基金会ETH 2.0 研究团队在第五次AMA活动中的介绍,接下来,ETH 2.0还将经历两个重要阶段,分别是Phase 1阶段的(数据)分片和Phase 1.5阶段的ETH1与ETH2合并。与此前规划不同的地方在于,新路线规划暂时不再强调Phase 2阶段的分片执行具有优先级,而是致力于使信标链具备执行功能,即当ETH1和ETH2合并后,ETH1当时的全局状态、账户余额、智能合约代码、智能合约存储等数据将移动至ETH2网络中。按照此路线规划,信标链上线后,ETH 2.0工作重点将落在轻客户端支持、数据分片和合并这三个方面,。其中,数据分片一直以来都备受关注,在愿景中,数据分片的目的是保证Rollup等Layer2层扩容方案的数据可用性,以使Layer2协议只在链上发布非常少量的数据,而完全在链外进行计算的过程中仍然可以判断谁正确执行了计算以及谁错误进行了计算,且这种判断在理论上是稳定的。Vitalik在Sidechains vs Plasma vs Sharding一文中提到,区块链领域的一个普遍思路是:保持Layer1尽可能简单,以Layer2的方式在其上构建更复杂的功能。因此他认为,从短期来看,以太坊需要将Layer1与Layer2的开发并行进行,从长远来看,则需要更多地关注Layer2。Layer2的最显著特征在于其不具有紧密耦合(Tight coupling)性,即主链(以太坊2.0中的“信标链”)的有效性与子链的有效性并非密不可分。也就是说,包含无效主链块的子链块和包括无效子链块的主链块在定义上不同步。目前,关于以太坊Layer2的方案主要有6种,分别是状态通道、侧链、Plasma、Validium、ZKRollup和Optimistic Rollup。不同的Layer2方案在是否托管、是否链上计算、是否链上存储、使用欺诈证明还是零知识证明等方面有所差异。关于何种方案最终会成为主流方案,市场的普遍观点是主流应用选择的方案将来应用前景更光明,根据公开资料梳理来看,ZKRollup和Optimistic Rollup已获得了不少应用的支持,前者包括Curve和Balancer等,后者包括Uniswap和Chainlink等。ETH 2.0距离实现Phase1.5阶段还需要至少一年以上的时间,也即距离信标链具有执行功能还有至少一年以上的时间,在这段时间内,ETH 1的PoW挖矿还将持续。对于挖矿而言,持续性是有限的,未来该继续挖矿还是参与前期质押呢?根据Etherescan和CoinMetrics的数据,今年以太坊全网算力和全网单日挖矿收入之间可以拟合为一条多项式曲线,当全网算力在215TH/s以下时,全网单日挖矿收入随算力的增加而增长,当全网算力在215TH/s以上时,全网单日挖矿收入随算力的增加而减少。根据统计,截至11月23日,今年全网平均单日挖矿收入约为1.69万ETH,全网算力约为190.80 TH/s,每1T算力的平均日收入约为89.16 ETH。按照f2pool所列的ETH最高算力矿机芯动A10 Pro(720M)来换算,相当于单台矿机日均收入0.064 ETH(720M/1000000*89.16 ETH/T),年收入(按365天计算)约23.43 ETH。再看ETH2质押收益,根据Bitcoin Suisse AG的测算,质押总额与质押收入之间呈现幂次关系,也即随着质押金额的不断增长,质押年化收入随之下降。而ETH2的初始质押年化收入预计在20%左右,Staked给出的ETH2预期质押年化则达到了25.82%(11月23日)。按照20%的预期年化来计算,运营一个验证节点,即质押32 ETH的预期年化收益约为6.4 ETH,如果通过第三方服务商完成质押,还需要支付一定的手续费,那么预期年化收益将低于6.4 ETH。仅从收入对比来看,信标链上线后,矿工的收入或将受到影响,但也许Staking与DeFi的深度结合能弥合这一差距。 第五届PANews年度评选暨 PARTY AWARD 2025 开启投票!

创历届纪录!近300个项目及个人通过数据筛选、公开报名和社区推荐,进入本次评选投票阶段。谁是推动Web3和Crypto走向主流的先锋?点击图片参与投票,为你心目中的年度最佳助力!

点击下方图片立即投票!

作者 :Carol

本文为PANews入驻专栏作者的观点,不代表PANews立场,不承担法律责任。文章及观点也不构成投资意见。

图片来源 :

Carol

如有侵权,请联系作者删除。