综编:Felix, PANews

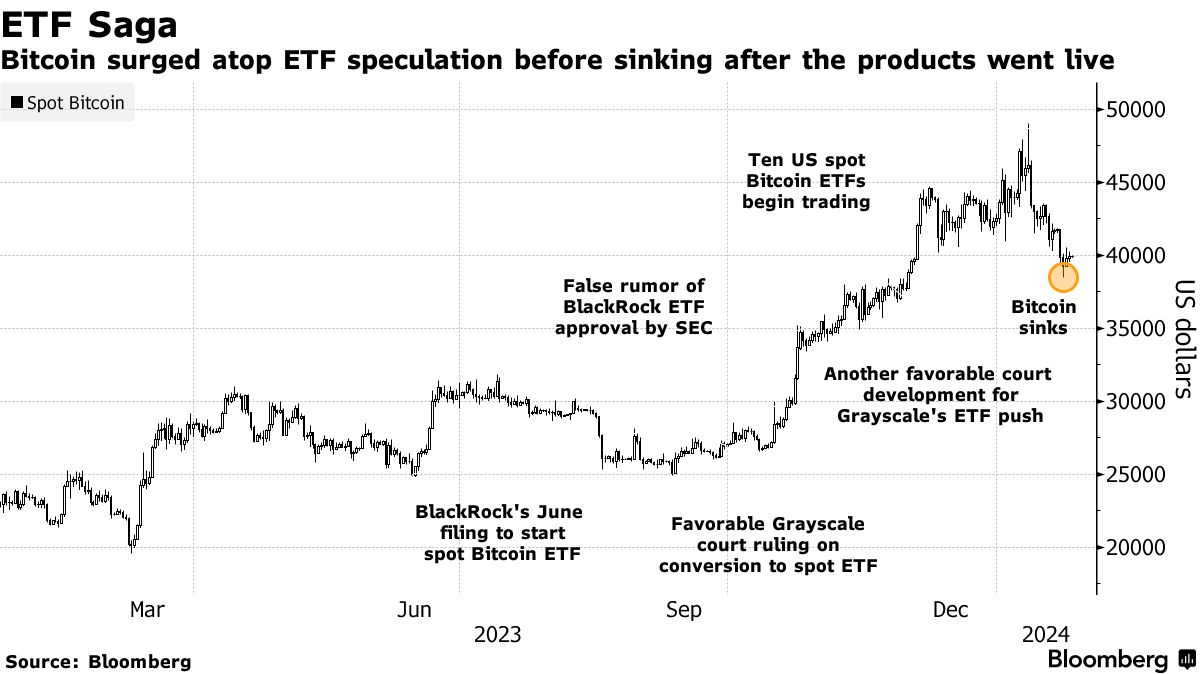

由于200亿美元的灰度比特币信托资金流出放缓,比特币稳定在4万美元左右,策略师表示,这可能有助于阻止该代币两周的暴跌。

彭博社数据显示,自1月11日以来,GBTC已流出约48亿美元,超过了摩根大通(JPMorgan)估计的约30亿美元,比特币同期下跌约20%。GBTC每日资金流出在1月22日达到6.41亿美元的峰值,但到1月25日降至3.94亿美元。

GBTC资金流出趋近结束,对市场产生提振作用

Fundstrat Global Advisors首席加密策略师Sean Farrell在一份报告中写道:“我们开始看到GBTC赎回量减少的趋势。当然还需要几天的跟进,但仅仅是外流放缓,就会对市场产生巨大的提振作用”。

以Nikolaos Panigirtzoglou为首的摩根大通分析师在一份报告中写道,“去年以低于资产净值的价格对之前的GBTC投资获利了结,可能是比特币回调背后的主要推动力”。该团队补充称,这种获利了结“应该在很大程度上已经过去,从而限制了比特币的任何下行空间”。

不过,摩根大通分析师警告称,如果GBTC的1.5%费用不尽快降低,可能会出现持续资金外流,并将市场份额拱手让给竞争对手。

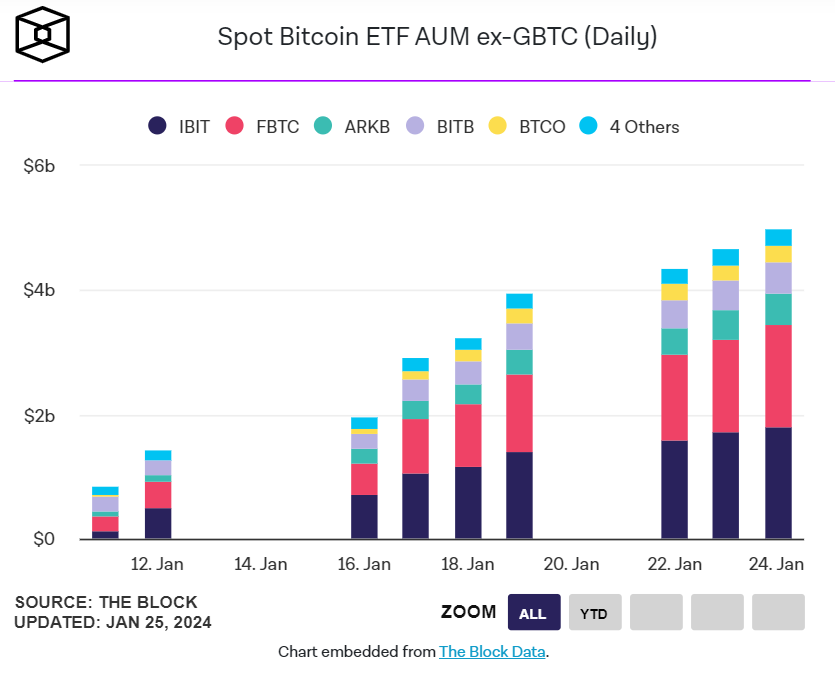

分析师表示:“Grayscale的比特币ETF似乎出现了两家新兴竞争对手:贝莱德(Blackrock)和富达(Fidelity),这两家公司迄今分别吸引了19亿美元和18亿美元的资金流入。两者的收费都要低得多,仅为25个基点,而GBTC则为150个基点”。

比特币ETF增强了BTC价格发现能力

摩根大通分析师表示,美国最近推出的现货比特币ETF为比特币价格发现增添了新的层面,使其与传统市场保持一致,尤其是股票市场。

分析师表示:“虽然从表面上看,现货比特币ETF的推出意味着更加分散,但实际上,如果根据股票等传统资产类别ETF的经验,将增加市场深度和流动性。”“换句话说,我们预计现货比特币ETF的出现将使比特币价格发现过程更加高效,而不是降低”。

最后,分析师们总结称,GBTC推出的Covered Call ETF计划如果获得批准,将提振该基金以及比特币衍生品市场。

注:Covered Call为备兑看涨期权策略,是一种常见的期权策略,其构成方式为持有标的资产+卖出看涨期权。该策略既可以提供当期收入,同时也可以参与灰度GBTC的价格回报。

灰度新任董事总经理兼分销和战略合作伙伴关系主管John Hoffman本周早些时候表示,Grayscale 比特币信托基金“一直在交易量中占据主导地位,并且已经巩固了其作为比特币风险转移的真正资本市场工具的地位” 。他补充称,“GBTC多元化的股东基础将继续部署影响资金流入和流出的策略。”