2021年,是以Solana为代表的新公链崛起的时代。随着SOL价格节节攀升,一路不回头,很多人开始将Solana和以太坊进行比较,认为Solana是新一代的“以太坊杀手”。不过,以太坊上的软件工程师MichaelMcGuiness则认为,很多人在比较时忽视了一个重要的因素,那就是经济可持续性(EconomicSustainability)。

MichaelMcGuiness提出,大多数人似乎不知道Solana的交易费用实质上是由炒作和风投机构补贴的。此前Reddit用户Liberosist在文章《为什么Rollup+数据分片模式才是实现高扩展的唯一解决方案》中,就基于TokenTerminal和StakingRewards的数据计算出,Solana此前长时间的手续费收入约为1万美元/天,随着投机炒作的不断升温,这一数据已经增加至10万美元/天,即每年3650万美元;然而,Solana实际上为验证者提供了高达40亿美元的超高奖励。以收入和支出相比较,Solana净亏损99.2%。

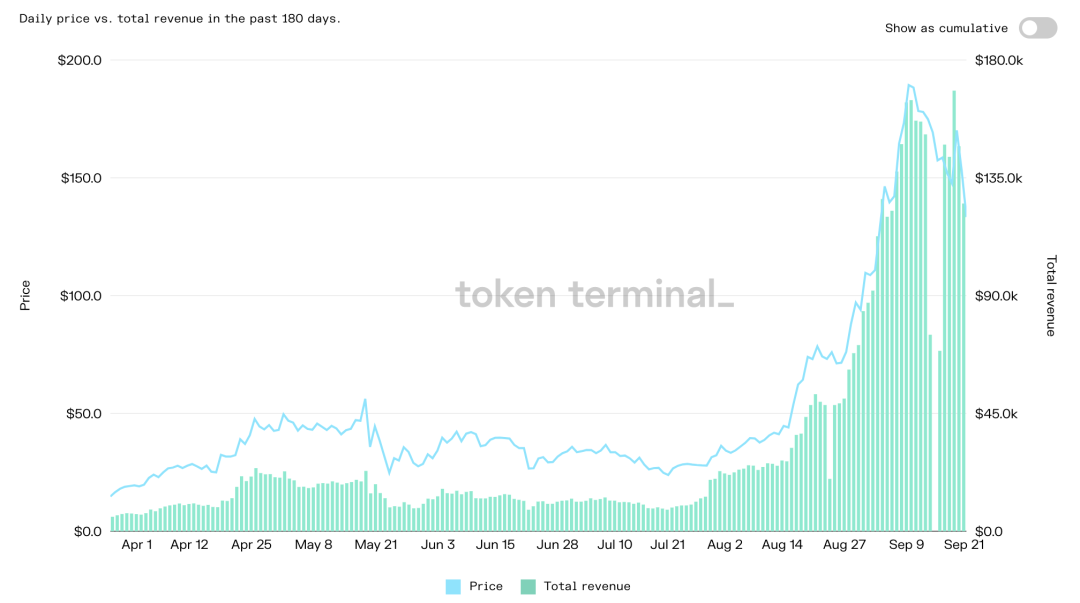

具体数据是怎么来的呢?下面我们也可以自己动手算一下当前的。在TokenTerminal上,我们找到Solana上手续费收入的相关情况。从图中可以看到,就收入最高的一天9月19日来计算,当天的手续费约为168300/170≈1000SOL,则一年的收入则为约36.5万SOL。

Solana网络收入byTokenTerminal

与此同时,我们需要给验证者支付多少奖励呢?根据Solanabeach.io的数据,当前质押的SOL总量约为3.873亿,而根据StakingRewards的数据,质押的年化利率为6.6%,则需要支付的奖励总额为3.873*6.6%=0.256亿SOL。收入36.5万,支出2560万,需要增发的量还是非常大的。这里需要注意,事实上网络收入的一部分(一半)是要销毁的,剩余的才会分配给验证者。这样计算,支付奖励中增发的比例为99.29%。这个数据来看,确实是比较不可持续的,只有靠SOL价格不断拉升,不断人新资金投入进来才能持续下去。

Solana质押数据bySolanabeach

注意:锁仓的SOL也可以参与质押

当然,我们可以说Solana可以通过高TPS从增加交易数的角度来提高手续费收入。理论上,虽然单笔交易手续费依旧很低,但是TPS高到一定程度,总体手续费收入就能覆盖支出。且不说有没有那么多交易需求,但目前来说Solana似乎已经达到容量限制,这阻碍了其通过提高TPS解决经济可持续性问题的能力。那么,实际上唯一的选择是提高交易费用。而在其他条件不变的情况下,交易费用必须高出115倍才能使网络达到收支平衡。

不过需要注意的是,网络不一定非要让收入与支出持平,让支出大于收入(代币总量不断通胀)也是非常正常的。只不过,低通胀率,对于网络的经济可持续性有非常大的好处,对于PoS网络尤其如此。通常来说,低通胀率有利于代币价格提升,从而提升网络的安全性(代币越高,攻击者攻击成本越高),从而带来更好的可持续性,最终带来更多的用户。

MichaelMcGuiness认为,从长远来看,所有L1代币都将采用与100年来资本资产相同的估值方式,也就是未来现金流的现在价值。

我们可以将PV简写为利润的倍数,其中利润=交易费用-安全支出。

对于Solana,现在的利润基本上就是-40亿美元;而对于合并后的以太坊,即真正转为PoS的ETH2.0,利润将为40-70亿美元,约为当前市值的1-2%。

然而,从当前的市值来看,以太坊流通市值约为3660亿美元,Solana约为443亿美元,已经超过以太坊的10%。MichaelMcGuiness认为,这是不合理的,因为ETH由于其优越的去中心化、安全性、销毁通缩等属性,应该为其分配更大的货币溢价。但这并不是说SOL没有价值。以太坊上高昂的手续费一直为人所弊病,劝退很多用户,而Solana则是让数百万用户加入到低手续费的DeFi和NFT生态中。

从经济可持续性角度看,Solana链上的费用可能不得不上涨,而Solana主打的恰恰就是低手续费。要么开源,要么节流,Solana终究要想办法解决问题。投机的热潮总会冷却,Solana如何应对冷静下来的市场,值得思考。

当然,这类观点肯定会引发争议。网友JamesMcAvity认为,只盯着手续费看,而忽视了用户获取是非常短时的。对于他来说,这是风险投资,而非价值投资。

也有讨论是围绕VC链展开的。有观点认为,Solana是VC推起来的链。有人质疑,Solana上可没有像a16z那样的风投巨头,怎么算是VC链。对此,网友Bandit.eth认为,我们需要区分VCmoney和VC链。两者的区别在于,什么时候进场以及VC有什么样的影响力。在Bandit.eth给出的图表中,我们可以看到,结合各种数据源,截止今年5月,以太坊上80%的ETH是通过公募(蓝色)的形式分发给投资者的,而Solana上,公募的比例非常低,即使有一部分是通过社区分发(浅绿色),但占据大头的绝对是Insiders(橙色),其中包括各种团队、公司、VC购买的代币。从图表来看,相信大家能有比较直观的感受。

当然,VC持币比例高也不一定就是不好。但是,VC持有的大量代币最终还是会有一部分需要套现转移给新入场的投资者。手握筹码,VC们更能拿得住,但是抛售的时候也是更加果断无情、更加有套路。