作者/ 邦尼 运营/ 阿瑞

2020年中,DeFi走入风暴眼。

这是一个解构了传统规则的游戏,人和代码直接交互。中心化的交易所、投资机构等中间商被甩开。

这是一个技术的乌托邦,不需要KYC,完全匿名化,开发者创建规则,愿者上钩。

这同时是一个急涨暴跌的淘金矿,挖矿质押的收益率年化过万,治理代币单日翻倍或者腰斩。

DeFi被认为是救市白马,在蒙眼狂奔了两个多月之后,市场急跌、Sushiswap分裂……给燥热的投机世界下了场秋雨。

狂热褪去,我们突然又发现,这同时是一个折叠的世界——大户和科学家夺走了利润,散户常常沦为接盘侠,贫富差距越拉越大。

这就是如今的DeFi世界,人们炒作治理代币,但忽略了治理价值。价值缺乏参考,失去锚定。

失重的DeFi世界

就如获2016年雨果文学奖的《北京折叠》所表现一样,DeFi世界也在不同维度被折叠起来。

在一篇名为《DeFi大作手回忆录》的文章里,一位大户回顾了自己在Sushiswap上赚了500万美金的故事。

这个大户的本金 300万美金,经过流动性挖矿和质押,在短短 5 天内,赚了 500万美金。

这是大户在DeFi世界赚钱的缩影。在项目初期进入,付出手续费,换取免费治理代币,在二级市场兜售,即“挖-提-卖”。

在这两个月时间,以太坊上的手续费高昂不下,一笔手续费一度到达70美金,“没有5万美金的本金就不要参与挖矿了”,一位DeFi矿工告诫。

“手续费三四次调用,来回就花了近500美金”,9 月 3 日,一位投资人抱怨,在以太坊上挖矿,根本不是散户玩得了的游戏。

大户/巨鲸、科学家、散户,是DeFi世界三种经典角色。大户和科学家占领了DeFi高地,而散户,在暴富效应的影响下,多数选择二级市场接盘。

这是一个无限套嵌的游戏,这些代币一旦有了二级市场的支撑,便可作为资产抵押或提供流动性来获得更多的项目代币,如此循环往复。

DeFi热潮下,资金迅速进入,DeFi项目的锁仓量在短短三个月就翻了10倍。但我们也看到了,资金迅速流动,带来了贫富的迅速分化。

如此看来,去中心化金融并不去中心化,反而是一个拉大贫富差距的游戏。

Aave联合创始人Stani Kulechov就表示,目前的DeFi分配模式不公平,主要为巨鲸服务。这相当于富人在吃免费午餐,买单的却是普通人。

站在DeFi金字塔顶端的是巨鲸、科学家,还有以太坊矿工们。而底下的在二级市场买入治理代币的人,进行击鼓传花的游戏。

杠杆被一层层传递,DeFi越火爆,分配就越失衡。DeFi世界逐渐失重,倾塌就在转瞬之间。

谁会最后为此买单呢?“音乐停止的时候,还在舞台上的人买单。”

主流资产和稳定币都被锁仓在流动性池里,市场流动性渐入枯竭,风险被从上而下地转移。是不是想到了熟悉的场景?没错,DeFi世界正在重演2008年次贷危机。

2008年的次贷危机由众多因素造成,抵押贷款公司利益驱动下滥放贷款、民众激进加杠杆、华尔街投行疯狂打包交易、评级机构睁眼闭眼……而本质上,是出现了结构泡沫+投资泡沫的系统性紊乱。

韦氏评级(Weiss Ratings)近日发推称:我们几乎快要见到DeFi的用例了,以前从未有人认为这是可能的。这令人着迷,但是,请不要忘记,许多使用去中心化金融的创新方式也在成倍增加系统性风险。

DeFi的次级危机或许有所不同,DeFi的泡沫主要在二级市场,币的流动性远高于房子的流动性。更何况,DeFi只占到整个加密市场的4%。

9 月 4 日发生的大跌行情里,比特币短时跌破 1 万美元,以太坊一度跌幅23.7%,我们看到了DeFi板块的闪崩,SUSHI最高跌幅80%。

一夜之间,DeFi市场跌入冰窟。Sushiswap之后,仿盘络绎不绝,从挖Shit到挖坟墓。流动性挖矿的周期越来越短,崩盘越来越快,旧锚已逐渐失灵。

FOMO主导着DeFi

今年6月开启的流动性挖矿,开启了一波DeFi热潮。

现在回头来看,它为加密世界注入新的分配机制和治理模型,这带来市场的短暂繁荣。

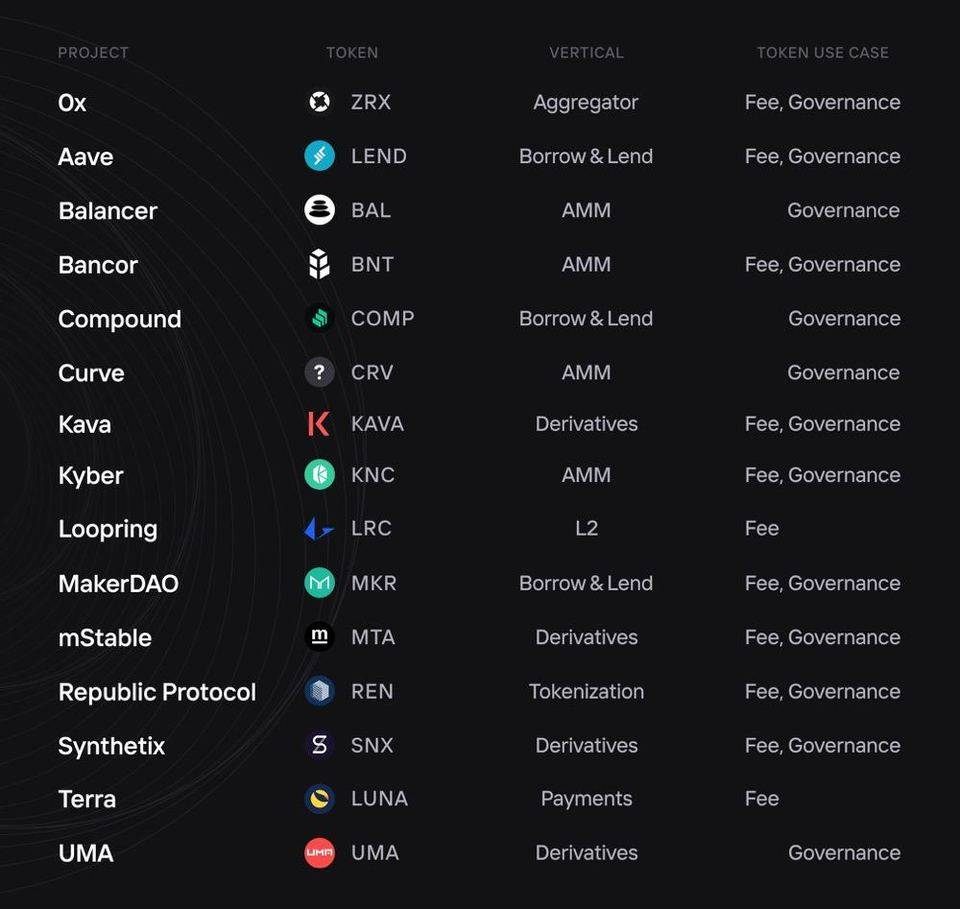

dYdX将DeFi早期代币经济模型分为费用型、治理型和再抵押担保型,如今绝大部分DeFi代币主要功能是治理。

治理性代币的收益或者价值锚定是什么?

在一部分从业者眼里,治理代币相当于免费得来的优惠券,没有多大价值。

“按奖励和交易费用,YFI合理估值应该是3美元”。Yearn Finance创始人 Andre Cronje表示。现在,YFI的价格已经超过了比特币。

把治理代币是否有价值这个问题放在一边,更重要的问题是,这些治理代币真的能完成治理吗?

在通证的供应上,DeFi可能和JP Morgan、美国银行的所有权结构并没有太大不同——Curve核心团队控制协议71%的治理投票权,Compound超过13%的投票权被前10位地址控制。

另外,巨鲸们利用递归流动性拨备,将治理通证收益最大化,最后导致这些通证集中在少部分玩家手里。

而市场表现来看,大多数参与者只是追逐二级市场的价值,巨鲸大户选择“挖-提-卖”,散户在二级市场操作,并没有参与治理中来。

“流动性挖矿火爆的本质,来源于一级市场的套利和二级市场对于锁仓数据的迷信,所形成的共振效应。”ViaBTC的创始人杨海坡表示。

二级市场的FOMO情绪主导了DeFi的走向,这几乎和DeFi的初衷已经背道而驰了,但符合市场规律。

DeFi的结构和重组

DeFi爆发源自传统加密世界的内生性反抗。

比特币和区块链都在早期为普通人带来创造财富的可能,这是加密货币吸引投资者的原因所在。相比于已经完备成熟的股市等投资市场,加密世界为普通人创造了可能,因而受到欢迎。

在接下来的三四年时间内,加密世界形成了一条VC、交易所、Token Fund、矿业的成熟链条。

DeFi之所以爆发除了DeFi行业发展了两年逐渐成熟的前提,也源于“312”大跌之后,大家对于公平的更高追求。

公平,即刨除了大佬站台、庄稼收割、强者合谋外重新建立的游戏规则。前段时间闹得沸沸扬扬的“好纬度朋友”即是反面例证。

无论新老韭菜,都不再相信传统币圈那一套体系。相较于比特币初期人人平等,在发展了10年之后,加密世界也面临着阶层固化的挑战,人们对公平性有了更高的要求。

DeFi恰好满足了币圈的这一想象。DeFi解决的主要矛盾,是投资者日益增长的公平公正需要同落后的规则之间的矛盾。

横空出世的Uniswap揉杂了投资者们对于去中心化世界的全部想象,不需要中心化交易所、不需要上币费、也不需要量化做市商,无为而治。

Uniswap总交易量突破100亿美元,但这时候问题已经隐现,正如本文第一部分所提到的,次贷危机再现DeFi世界。

上周,Sushiswap横空出世。相较于Uniswap的VC派(Uniswap被a16z投资),Sushiswap被称为社区派,对前者发起反抗,对散户更友好,是DeFi的更终极版本。

但是,由于匿名创始人等原因,Sushiswap失败了,管理权转移至被币安投资的FTX交易所创始人手中。

从VC化,到社区,再重新回到VC手里,DeFi依然离不开中心化机构的背书。DeFi的去中心化治理发展任重道远——暂时还不能摆脱人治利益的影响,也没有吸引能真实参与治理的人。

炒作治理代币,而忽视治理问题,这是DeFi世界的关键关键所在。FOMO和人治都难以长久,也榨干了流动性挖矿的最后一点价值,如果DeFi要继续发展下去,需要找到新的价值锚定。

寻找DeFi新锚

DeFi带来资金的迅速流动,更多项目喷涌而现,被我们看到。DeFi一日,古典币圈一年,币圈一日,人间一年。在短短半年时间内,DeFi好似走过了传统世界几十年的道路。

思考一下,DeFi真的能改变世界吗?

首先,DeFi真的能够做到普惠金融吗?同样想做普惠金融的Libra受到多国政府的层层打压,而DeFi治理代币的存在让躲避监管成为不可能——传统世界规则是,谁治理,谁负责。

更何况,大多数DeFi项目存在的唯一目的是监管套利,而不是普惠金融。或许相比大多数昙花一现的DeFi新项目,我们更应该选择长期耕耘、产品持续迭代的项目,比如MakerDAO。

除此之外,DeFi的价值在于什么?

DeFi的价值锚定不是治理代币本身,而应该是链上治理,一起发掘更大的价值。

这一波DeFi热潮的收益大多被大户、科学家和显卡矿工攫取,他们跟随利润迁徙,无心长期参与建设一个DeFi项目。

“价格飙升就会吸引不关心持续收益、不提供流动性和参与治理的用户。“Yearn Finance创始人 Andre Cronje表示。

这是一个平等但不公平的游戏,接下来的所要做的是寻找更加公平的治理设计,不只是吸引投机。

比如Primitive Ventures创始合伙人万卉表示,现在玩的一个项目参与门槛是曾经在YFI的链上治理上投过票,这样直接把流量归拢到真正关心YFI未来的人群上,都是高质量流量。还有另外一个项目要求在某个区块高度之前,曾经和过若干个staking合约交互过,有效防止了投机倒把份子来撸羊毛。

这一轮DeFi热过后,市场开始冷静。很庆幸的现象是,大家又开始关注区块链生态,发现下一个价值标的,并寻找参与机会,而不只是玩杠杆合约等投机游戏。

正如Three Arrows Capital 联合创始人Su Zhu所言,DeFi项目很难在获得资金、吸引人才、去中心化、提供用户真正想要的产品之间取得平衡。

而无论DeFi项目还是DeFi世界,都将在这种反复失衡中重新找到平衡。

就如同经济学家熊彼特曾指出的,资本主义的核心在于创造性破坏——随着传统做事方式被创新的替代方案所取代,经济结构通常会经历反复的、且往往是痛苦的重组。

*深潮TechFLow提示各位投资者防范追高风险,本文所提观点不构成任何投资建议。

- END -