Optimism 发布 Token 引爆了社区讨论,话题主要围绕以下三大问题:

上线价格预期,卖吗?率先发币激励引流,Optimism 生态能否扳回一城?未来撸空投趋势:养号胜于刷量?

本文我们便顺着这三个问题,简单展开聊聊。

OP 上线价格预期

在知道具体空投数量后,大家的第一反应就是 OP 上线价格能够达到多高?

$10、$5、$1、$0.5、$0.2……

对于价格预期,千人千面。不过我们这里可以提供两个角度来辅助我们进行估值定价。

Optimism 此前进行过三轮融资。

2020 年由 Paradigm 和 IDEO 领投的 350 万美元种子轮。

2021 年由 a16z 领投的 2500 万美元 A 轮融资;

今年由 Paradigm 和 a16z 共同领投的 B 轮融资,筹集了 1.5 亿美元,估值达到 16.5 亿美元。

首先,我们若以 B 轮融资的估值作为参考的话,OP 初始总供应量近 43 亿,计算下来 B 轮的代币成本约为 $0.38。

若我们综合考虑早期投资者的综合成本,OP 的代币分配中有 17% 的比例是分配给投资者的,而 Optimism 的总融资额约为 1.78 亿美元,计算下来早期投资者的综合成本约为 $0.24。

那么接下来,就是思考因人而异的一二级代币成本溢价的乘数了。10 倍、5 倍、2 倍……

鉴于当前大行情的低迷以及早期流通代币都是“无成本”的空投代币,所以二级市场能否走出这样的倍数其实不容乐观,具体还得看代币上线时的市场情绪以及庄家买盘。

尽管如此,$0.24~$0.38 这个价格区间作为一个合理范围的下限底,还是具有不错的参考意义的。

现在,我们换一个角度,使用市值 & TVL等指标进行同行估值对比,尝试得出合理的估值范围。

根据上图,我们可以得出 OP 的保守、合理、乐观以及极度乐观的价格分别为:$0.11、$0.46、$1.16、$4.65。

率先发币激励引流,Optimism 生态能否扳回一城?

这次 Optimism 发币的确是个惊喜,此前社区都倾向于认为会是 Arbitrum 率先发币,特别是其开展了 5 月生态活动预热。

不过这次 Optimism 的抢先发币,社区更多地认为这是一种被动的防守举措,面对不温不火的生态,无奈提前使用最后的发币锦囊。

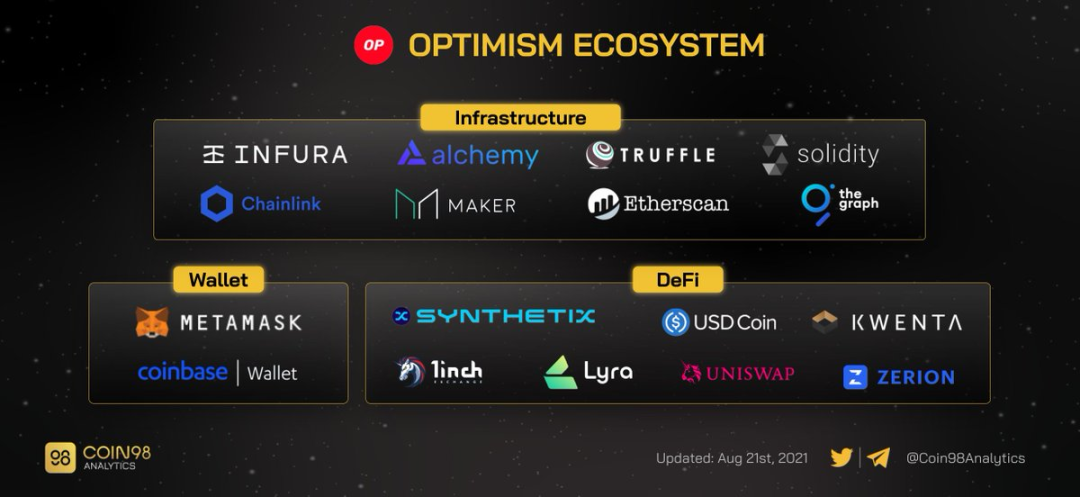

在目前的 L2 四巨头(Optimism、Arbitrum、StarkNet、zkSync)中,后两者在技术方面上更偏向 zk,同时主网也尚未上线, 所以我们暂不进行对比,仅对比 Optimism 与 Arbitrum。

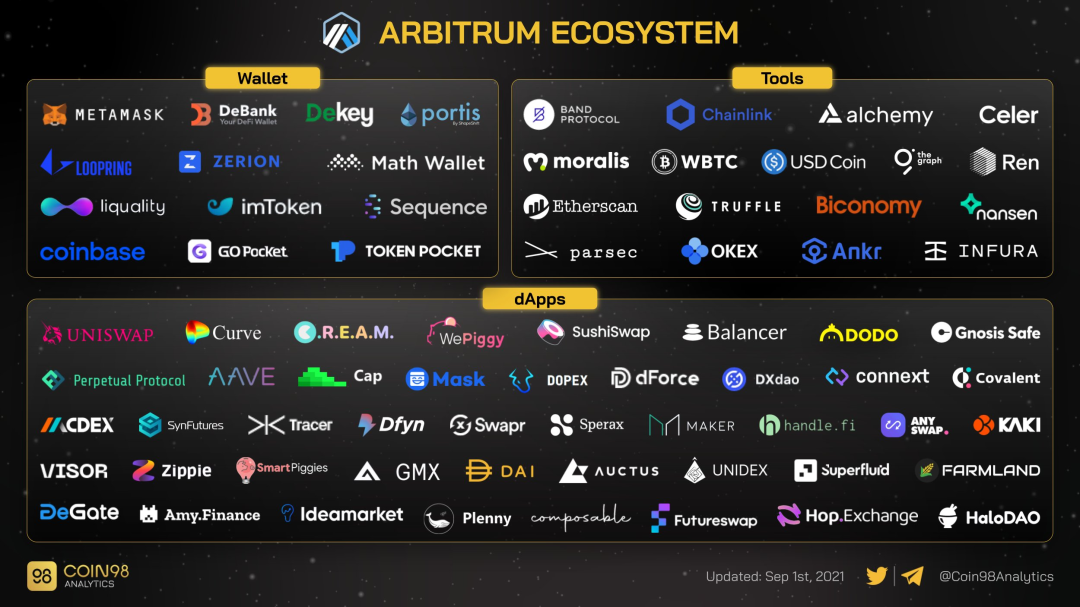

虽然当初 Arbitrum 主网刚上线时,基本都是土狗的天下,但是如今发展下来,也逐渐诞生了 GMX、Treasure DAO、Dopex、Vesta 等原生项目。在与交易所的充值提现集成也已相对完善。

而 Optimism 上目前说得出名的项目基本上都是 SNX 的生态项目(Lyra、Kwenta),基本上少有从 0 到 1 的原生项目。究其原因,问题可能在于其早期阶段采用的略微严格的白名单项目机制,连 SushiSwap 都无法作为第一批项目参与。

当然,如果 Optimism 希望通过发币激励亡羊补牢,依旧是可行的举措,但是这也不是必杀技,毕竟其他 L2 网络同样可以。不过 L2 才刚刚开始,未来还有许多变数,甚至 Optimistic Rollup 这类技术方案都要接受 ZK Rollup 的强势挑战,我们拭目以待。

未来撸空投趋势:养号胜于刷量?

Optimism 的空投分配的确是典范,在空投代币分配上很好的兼顾了真实忠实用户和早期交互体验者的利益,可以说是皆大欢喜,同时早期交互体验者也更加坚定了其他 L2 三巨头发币空投的可能性,不过透过这次 Optimism 的空投筛选,他们也意识到了准确养号的重要性。

以这次 Optimism 空投为例,一个满足所有选项的用户可以获得超过 3 万 OP,而一个基本的账号只能获得近 730 OP,前者是后者的 40 多倍。

当然,目前社区也有一些反对的声音表示,这种追溯空投行为其实不利于项目方分析自身的产品市场契合度(PMF),所有参与行为都是基于潜在的空投激励产生的,而不是产品本身所带来的便利与价值,无法更好地给予项目产品正向反馈。