作者:以太坊創辦人Vitalik;編譯:鄧通,金色財經

按:本文為以太坊創始人Vitalik近期發表的「以太坊協議的未來發展」系列文章的第三部分「Possible futures of the Ethereum protocol, part 3: The Scourge」。第二部分請見金色財經“Vitalik:The Surge階段以太坊協議應該怎麼發展”,第一部分見“以太坊PoS還有哪些可以改進”。以下為第三部分全文:

以太坊L1 面臨的最大風險之一是由於經濟壓力而導致的權益證明中心化。如果參與核心權益證明機制存在規模經濟,這自然會導致大型利害關係人佔據主導地位,而小型利害關係人則退出加入大型礦池。這導致51% 攻擊、交易審查和其他危機的風險更高。除了中心化風險之外,還存在價值提取的風險:一小部分人獲取了原本會流向以太坊用戶的價值。

去年,我們對這些風險的了解大大增加。眾所周知,這種風險存在於兩個關鍵地方:(i)區塊構建,以及(ii)質押資本規定。較大的參與者可以運行更複雜的演算法(「MEV 提取」)來產生區塊,從而為他們帶來更高的區塊收入。大型參與者還可以透過將資金作為流動質押代幣(LST)釋放給其他人,更有效地解決資金被鎖定的不便。除了小質押者與大質押者的直接問題之外,還存在是否(或將會)過多質押ETH 的問題。

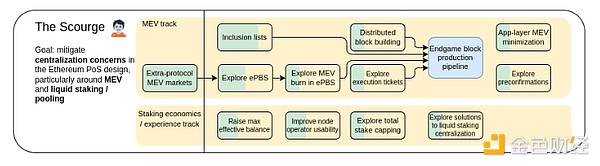

Scourge 2023 年路線圖

今年,區塊建設取得了重大進展,最顯著的是「委員會包含清單加上一些有針對性的排序解決方案」作為理想解決方案的融合,以及對權益證明經濟學的重要研究,包括兩層等思想質押模型並減少發行量以限制質押ETH 的百分比。

The Scourge關鍵目標

盡量減少以太坊質押層的中心化風險(特別是在區塊建構和資本供應方面,它們又稱為MEV和質押池)

盡量減少從用戶身上過度榨取價值的風險

本文分三個部分

- 修復區塊建置(Fixing the block construction pipeline)

- 修復質押經濟(Fixing staking economics)

- 應用層解決方案(Application-layer solutions)

修復區塊構建

我們要解決什麼問題?

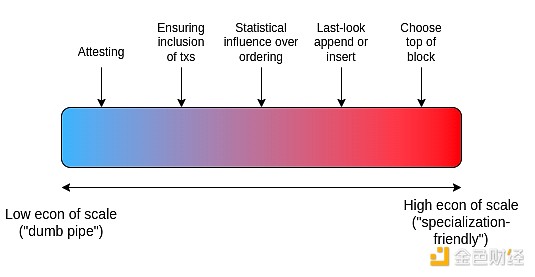

如今,以太坊區塊建構主要是透過MEVBoost 的協議外propser-builder 分離來完成的。當驗證者有機會提出一個區塊時,他們會將選擇區塊內容的工作分配給稱為建構者的專門參與者。選擇使收入最大化的區塊內容的任務是規模經濟密集型的:需要專門的演算法來確定要包含哪些交易,以便從鏈上金融工具和與之互動的用戶交易中提取盡可能多的價值(這就是所謂的「MEV 提取」)。驗證者面臨著規模經濟相對較輕的「dumb-pipe」任務,即監聽出價並接受最高出價,以及證明等其他責任。

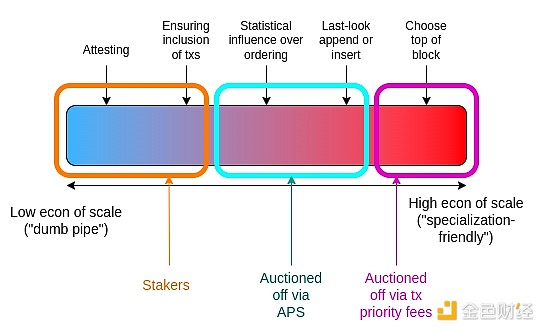

MEVBoost 正在做的事情的程式化圖表:專門的建構者承擔紅色的任務,利害關係人承擔藍色的任務。

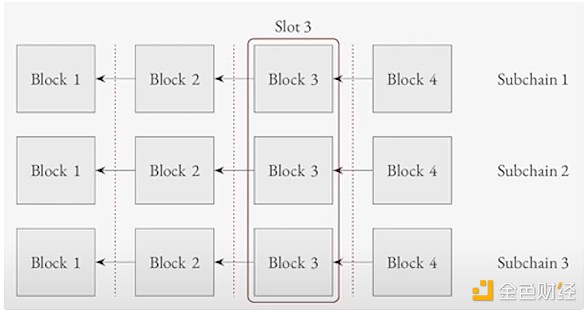

有多種版本,包括“提議者-構建者分離”(PBS)和“證明者-提議者分離”(APS)。它們之間的區別與finegrained的細節有關,即哪些責任由兩個參與者中的哪一個承擔:粗略地說,在PBS 中,驗證者仍然提出區塊,但從構建者那裡接收有效負載,而在APS 中,整個插槽都成為建構者的責任。最近,APS 比PBS 更受青睞,因為它進一步降低了提案者與建造者共處一地的動機。請注意,APS 僅適用於包含交易的執行區塊;包含權益證明相關資料(例如證明)的共識區塊仍將隨機分配給驗證者。

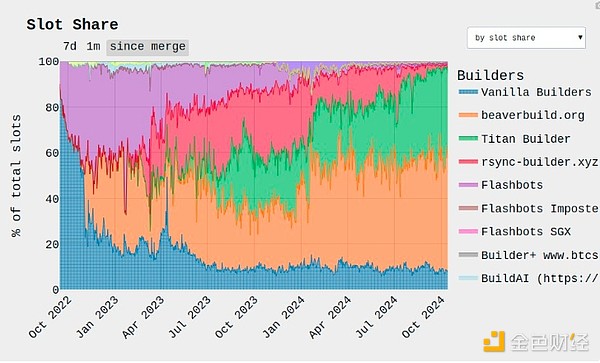

這種權力分離有助於保持驗證者的去中心化,但它有一個重要的代價:執行「專門」任務的參與者很容易變得非常中心化。這是今天的以太坊區塊構建:

兩個參與者正在選擇大約88% 的以太坊區塊的內容。如果這兩個參與者決定審查交易怎麼辦?答案並不像看起來那麼糟糕:它們無法重組區塊,因此您根本不需要51% 的審查來防止交易被包含在內:您需要100%。在88% 的審查機制下,使用者平均需要等待9 個插槽(從技術上講,平均為114 秒,而不是6 秒)。對於某些用例,等待某些事務兩分鐘甚至五分鐘就可以了。但對於其他用例,例如DeFi 清算中,即使能夠將其他人的交易延遲幾個區塊的納入也是一個重大的市場操縱風險。

區塊建構者可以用來最大化收入的策略也可能對用戶產生其他負面影響。 「三明治攻擊」可能會導致進行代幣交易的用戶因滑點而遭受重大損失。為使這些攻擊堵塞鏈而引入的交易,增加了其他用戶的Gas價格。

它是什麼,它是如何運作的?

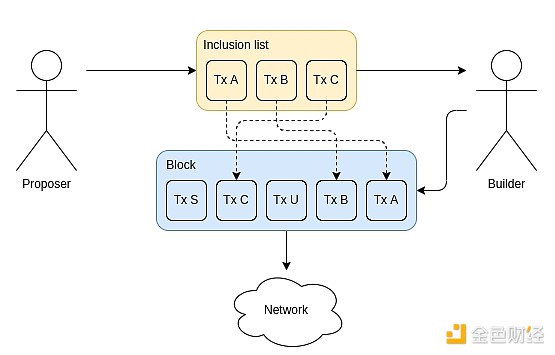

領先的解決方案是進一步分解區塊生產任務:我們將選擇交易的任務重新交給提議者(即質押者),而建構者只能選擇排序並插入一些自己的交易。這就是包含清單想要做的事情。

在時間T,隨機選擇的質押者創建一個包含列表,即在當時區塊鏈當前狀態下有效的交易列表。在時間T+1,區塊建構者(可能是透過協議內拍賣機制提前選擇的)創建一個區塊。該區塊需要包含包含清單中的每筆交易,但他們可以選擇順序,並且可以添加自己的交易。

分叉選擇強制包含清單(FOCIL)提案涉及每個區塊的多個包含清單建立者組成的委員會。為了將交易延遲一個區塊,k 個包含清單建立者中的k 個(例如k = 16 )必須審查該交易。 FOCIL 與透過拍賣選出的最終提議者的組合需要包括包含列表,但可以重新排序和添加新交易,通常稱為“FOCIL + APS”。

解決該問題的另一種方法是多個並發提議者(MCP) 方案,例如BRAID。 BRAID 試圖避免將區塊提議者角色分為低規模經濟部分和高規模經濟部分,而是嘗試將區塊生產過程分配給許多參與者,這樣每個參與者提議者只需要具有中等程度的複雜性就可以最大化他們的收入。 MCP 的工作原理是讓k 個並行提議者產生交易列表,然後使用確定性演算法(例如,按費用從高到低排序)來選擇順序。

BRAID 並不尋求實現運行預設軟體的dumb-pipe塊提議者是最佳的目標。它不能這樣做的兩個容易理解的原因是:

- 後動者套利攻擊:假設提案者提交的平均時間為T,而你最後可能提交並仍被納入的時間約為T+1。現在,假設在中心化交易所上,ETH/USDC 價格在T 和T+1 之間從2500 美元到2502 美元。提議者可以多等一秒鐘,然後添加額外的交易來對鏈上去中心化交易所進行套利,每ETH 可獲得高達2 美元的利潤。與網路有良好聯繫的老練的提議者更有能力做到這一點。

- 獨佔訂單流:使用者有動機將交易直接發送給單一提議者,以最大程度地減少其遭受搶先交易和其他攻擊的脆弱性。經驗豐富的提議者俱有優勢,因為他們可以建立基礎設施來接受這些直接來自用戶的交易,並且他們擁有更強的聲譽,因此向他們發送交易的用戶可以相信提議者不會背叛並搶先交易(這可以緩解使用可信任硬件,但可信任硬件有自己的信任假設。

在BRAID 中,證明者仍然可以分離並作為dumb-pipe功能運作。

除了這兩個極端之外,還存在著一系列介於兩者之間的可能設計。例如,您可以拍賣僅有權附加到區塊,而無權重新排序或前置的角色。您甚至可以讓它們附加或前置,但不能插入中間或重新排序。這些技術的吸引力在於,拍賣市場的獲勝者可能非常集中,因此降低他們的權威有許多好處。

記憶體池加密

對於成功實施許多此類設計(具體來說,BRAID 或APS 版本,其中對拍賣功能有嚴格限制)至關重要的一項技術是加密記憶體池。加密記憶體池是一種技術,用戶以加密形式廣播其交易,並附上某種有效性證明,並且交易以加密形式包含在區塊中,而區塊構建者不知道其內容。交易內容稍後公佈。

實現加密記憶體池的主要挑戰是提出一種設計,確保所有交易稍後都會被披露:簡單的「提交和披露」方案行不通,因為如果披露是自願的,則選擇披露或不披露的行為本身就是對可被利用的區塊的一種「最後推動者」影響。兩種主要技術是(i) 閾值解密和(ii) 延遲加密,這是一種與可驗證延遲函數(VDF) 密切相關的原語。

與現有研究有哪些關聯?

MEV 和建構器集中化解釋:https://vitalik.eth.limo/general/2024/05/17/decentralization.html#mev-and-builder-dependence

MEVBoost:https://github.com/flashbots/mev-boost

Enshrined PBS(早期提出的針對這些問題的解決方案):https://ethresear.ch/t/why-enshrine-proposer-builder-separation-a-viable-path-to-epbs/15710

Mike Neuder 的包含清單相關讀物清單:https://gist.github.com/michaelneuder/dfe5699cb245bc99fbc718031c773008

包含清單EIP:https://eips.ethereum.org/EIPS/eip-7547

FOCIL:https://ethresear.ch/t/fork-choice-enforced-inclusion-lists-focil-a-simple-committee-based-inclusion-list-proposal/19870

Max Resnick 的BRAID 示範:https://www.youtube.com/watch?v=mJLERWmQ2uw

“優先事項就是您所需要的”,作者:Dan Robinson:https://www.paradigm.xyz/2024/06/priority-is-all-you-need

關於多提議者小工具和協議:https://hackmd.io/xz1UyksETR-pCsazePMAjw

VDFResearch.org:https://vdfresearch.org/

可驗證的延遲函數和攻擊(重點關注RANDAO 設置,但也適用於加密內存池):https://ethresear.ch/t/verABLE-delay-functions-and-attacks/2365

MEV 執行票證擷取與去中心化:https://www.arxiv.org/pdf/2408.11255

APS 集中化:https://arxiv.org/abs/2408.03116

多塊MEV 和包含清單:https://x.com/_charlienoyes/status/1806186662327689441

還需要做什麼,需要權衡什麼?

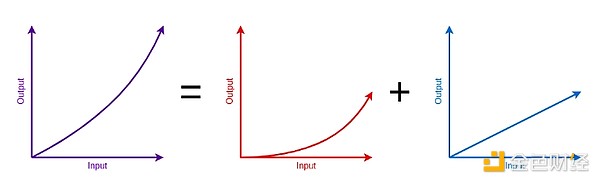

我們可以將上述所有方案視為劃分參與stake 的權限的不同方式,按照從較低規模經濟(“dumb-pipe”)到較高規模經濟(“專業化友好”)的範圍排列。 2021 年之前,所有這些權限都捆綁在一個參與者中:

核心難題是:任何仍然掌握在利害關係人手中的有意義的權力,最終都可能成為「MEV 相關」的權力。我們希望一組高度分散的參與者擁有盡可能多的權力;這意味著(i)將大量權力交給利益相關者,以及(ii)確保利益相關者盡可能去中心化,這意味著他們幾乎沒有規模經濟驅動的整合誘因。這是一種難以應付的緊張局勢。

一個特殊的挑戰是多區塊MEV:在某些情況下,執行拍賣獲勝者如果連續捕獲多個槽,並且不允許在除他們控制的最後一個區塊之外的區塊中進行任何與MEV 相關的交易,他們可以賺更多的錢。如果包含清單迫使他們這樣做,那麼他們可以嘗試透過在這些時間段內根本不發布任何區塊來繞過它。人們可以製作無條件包含列表,如果建構器不提供,則該包含列表會直接成為區塊,但這使得包含列表與MEV 相關。這裡的解決方案可能涉及一些妥協,包括接受一些低程度的激勵來賄賂人們將交易納入包含清單。

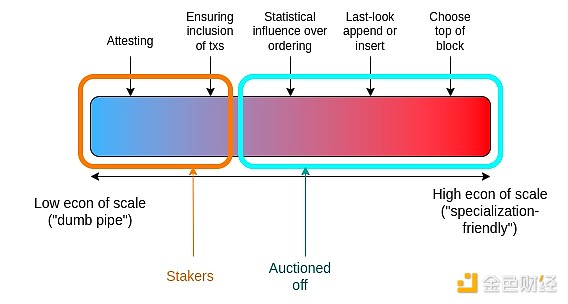

我們可以如下查看FOCIL + APS。質押者繼續擁有頻譜左側部分的權力,而頻譜右側部分則被拍賣給最高出價者。

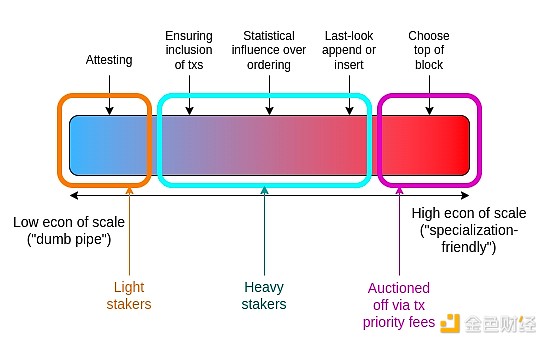

BRAID 則完全不同。 「質押者」部分較大,但它分為兩部分:輕質押者和重質押者。同時,由於交易是按優先費用降序排列的,因此區塊頂部的選擇事實上透過費用市場被拍賣,這項方案可以被視為類似於PBS。

請注意,BRAID 的安全性在很大程度上取決於加密的記憶體池;否則,塊頂拍賣機制很容易受到策略竊取攻擊(本質上是:複製其他人的交易,交換接收者地址,並支付0.01 % 的高額費用)。這種對預包含隱私的需求也是PBS 實施起來如此棘手的原因。

最後,FOCIL + APS 的更“激進”版本,例如。 APS 僅確定區塊末端的選項如下所示:

剩下的主要任務是(i)致力於鞏固各種提案並分析其後果,以及(ii)將這種分析與對以太坊社區的目標的理解結合起來,即它將容忍何種形式的中心化。每個單獨的提案還需要完成一些工作,例如:

- 繼續致力於加密記憶體池設計,並達到這樣的程度:我們的設計既穩健又相當簡單,並且似乎已經準備好納入其中。

- 最佳化多個包含清單的設計,以確保(i) 不會浪費數據,特別是在包含blob 的包含清單的上下文中,以及(ii) 對無狀態驗證器友善。

- 關於APS 最優拍賣設計的更多工作。

此外,值得注意的是,這些不同的提議並不一定是彼此不相容的岔路口。例如,實施FOCIL + APS 可以輕鬆地作為實施BRAID 的墊腳石。一個有效的保守策略是「觀望」方法,我們首先實施一個解決方案,其中質押者的權限受到限制,大部分權限被拍賣,然後隨著時間的推移,隨著我們對實時網絡上的MEV市場運作的了解更多,慢慢增加利害關係人的權力。

特別是,質押的中心化瓶頸是:

- 區塊建設集中化(本節)

- 出於經濟原因的質押中心化(下一節)

- 由於32 ETH 最低限額而導致質押中心化(透過Orbit 或其他技術解決;請參閱有關合併的帖子)

- 因硬體需求而進行質押集中化(在Verge 中透過無狀態客戶端和後來的ZK-EVM 解決)

解決這四個問題中的任何一個都會增加解決其他任何一個問題的收益。

此外,在塊構建管道和單時隙最終設計之間存在相互作用,特別是在嘗試減少時隙時間的情況下。許多區塊施工管道設計最終都會增加時隙時間。許多區塊建立管道在流程的多個步驟中涉及證明者的角色。因此,值得同時考慮區塊建立管道和單時隙最終性。

修復質押經濟學

我們要解決什麼問題?

如今,大約30% 的ETH 供應量正積極質押。這足以保護以太坊免受51% 攻擊。如果質押的ETH 比例變得更大,研究人員擔心會出現不同的情況:如果幾乎所有ETH 都被質押,就會出現風險。這些風險包括:

- 質押從專家的一項有利可圖的任務變成了所有ETH 持有者的責任。因此,普通的質押者會更加不熱情,並會選擇最簡單的方法(實際上,將他們的代幣委託給最方便的中心化運營商)

- 如果幾乎所有ETH 都被質押,那麼削減機制的可信度就會減弱

- 單一流動質押代幣可以接管大部分股權,甚至接管ETH 本身的「貨幣」網路效應

- 以太坊每年不必要地額外發行約100 萬個ETH。在一種流動性質押代幣獲得主導網路效應的情況下,該價值的很大一部分甚至可能被LST 捕獲。

它是什麼,它是如何運作的?

從歷史上看,一類解決方案是:如果每個人都不可避免地進行質押,並且流動性質押代幣是不可避免的,那麼讓我們讓質押變得友好,以擁有實際上是去信任的、中立的和最大程度去中心化的流動性質押代幣。一種簡單的方法是將質押懲罰限制在1/8,這將使7/8 的質押ETH 不可削減,因此有資格放入相同的流動性質押代幣中。另一種選擇是明確創建兩層質押:「承擔風險」(可削減)質押。

然而,對這種方法的一個批評是,它在經濟上似乎相當於簡單得多的事情:如果股權接近某個預先確定的上限,則大幅減少發行量。基本論點是:如果我們最終進入一個風險承擔層回報率為3.4%,無風險層(每個人都參與)回報率為2.6% 的世界,那實際上與質押ETH 的世界是一樣的回報率為0.8 %,僅持有ETH 報酬率為0%。風險承擔層的動態,包括質押總量和中心化程度,在兩種情況下都是相同的。所以我們應該做簡單的事情並減少發行。

對這一論點的主要反駁是,我們是否可以使「無風險層」仍然具有一些有用的作用和一定程度的風險(例如,如Dankrad 在此提出的)。

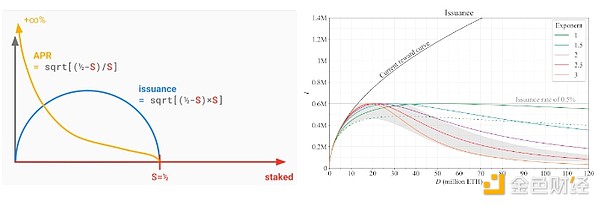

這兩條建議都意味著改變發行曲線,如果股權數量過高,回報率就會極低。

左:Justin Drake 提出的調整發行曲線的提案。右圖:Anders Elowsson 提出的另一組提案。

另一方面,兩級質押需要設定兩條報酬曲線:(i)「基本」(無風險或低風險)質押的報酬率,以及(ii)有風險質押的溢價。設定這些參數的方法有多種:例如,如果您設定一個硬參數,即1/8 的權益是可削減的,那麼市場動態將決定可削減權益所獲得的回報率的溢價。

這裡的另一個重要主題是MEV 捕獲。如今,MEV 的收入(例如DEX 套利、三明治…)流向提議者,即質押者。這是對協議完全「不透明」的收入:協議無法知道它是0.01% 年利率、1% 年利率還是20% 年利率。從多個角度來看,這種收入來源的存在都非常不方便:

- 這是一個不穩定的收入來源,因為每個利害關係人只有在提出一個區塊時才能獲得它,現在大約每4 個月一次。這會激勵人們加入資金池以獲得更穩定的收入。

- 它導致激勵分配不平衡:提議太多,證明太少。

- 這使得股權上限很難實施:即使「官方」回報率為零,僅MEV 收入可能就足以推動所有ETH 持有者進行質押。因此,現實的股權上限提案實際上必須使回報接近負無窮大。這給質押者,尤其是單獨的質押者帶來了更多的風險。

我們可以透過找到一種方法來使MEV 收入在協議中清晰可見並捕獲它來解決這些問題。最早的提議是Francesco的MEV smoothing;如今,人們普遍認為,任何提前拍賣區塊提議者權利(或更一般地說,有足夠的權力來捕獲幾乎所有MEV)的機制都可以實現相同的目標。

與現有研究有哪些關聯?

發行wtf:https://issuance.wtf/

Endgame 質押經濟學,定位案例:https://ethresear.ch/t/endgame-stake-economics-a-case-for-targeting/18751

發行等級的屬性,Anders Elowsson:https://ethresear.ch/t/properties-of-issuance-level-consensus-incentives-and-variability-across-pottial-reward-curves/18448

驗證器設定大小上限:https://notes.ethereum.org/@vbuterin/single_slot_finality?type=view#Economic-capping-of-total-deposits

關於多層質押想法的思考:https://notes.ethereum.org/@vbuterin/stake_2023_10?type=view

彩虹質押:https://ethresear.ch/t/unbundling-stake-towards-rainbow-stake/18683

Dankrad 的流動質押提案:https://notes.ethereum.org/Pcq3m8B8TuWnEsuhKwCsFg

MEV smoothing,作者:Francesco:https://ethresear.ch/t/committee-driven-mev-smoothing/10408

MEV burn,作者:Justin Drake:https://ethresear.ch/t/mev-burn-a-simple-design/15590

還需要做什麼,需要權衡什麼?

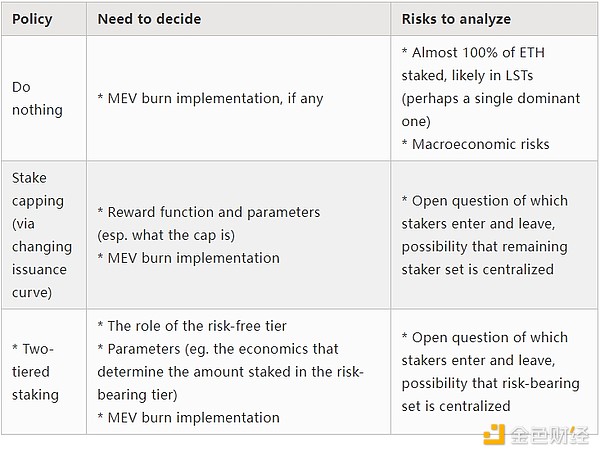

剩下的主要任務是要么同意不採取任何行動,並接受幾乎所有ETH 都在LST 內的風險,要么最終確定並就上述提案之一的細節和參數達成一致。收益和風險的大致總結如下:

它如何與路線圖的其他部分互動?

一個重要的交叉點與單獨投注有關。如今,可以運行以太坊節點的最便宜的VPS 每月費用約為60 美元,主要是由於硬碟儲存成本。對於32 ETH 質押者(在撰寫本文時為84,000 美元),這會使APY 降低(60 * 12) / 84000 ~= 0.85% 。如果總質押回報率低於0.85%,那麼對於許多處於這個水平的人來說,單獨質押是不可行的。

如果我們希望單獨質押繼續可行,這進一步強調需要降低節點運作成本,這將在Verge 中完成:無狀態將消除儲存空間需求,這本身可能就足夠了,然後是L1 EVM 有效性證明將使成本變得微不足道。

另一方面,MEV 銷毀可以說有助於單獨質押。儘管它降低了每個人的回報,但更重要的是減少了方差,使質押不再像彩票一樣。

最後,發行的任何變更都會與質押設計的其他根本變化相互作用(例如彩虹質押)。一個特別值得關注的問題是,如果質押回報變得非常低,這意味著我們必須在以下兩者之間做出選擇:(i) 降低處罰力度,減少對不良行為的抑制因素;(ii) 保持較高的處罰力度,這會增加一系列情況即使是善意的驗證者,如果不幸遇到技術問題甚至攻擊,也會意外地獲得負回報。

應用層解決方案

上述部分重點介紹了以太坊L1 的變化,這些變化可以解決重要的中心化風險。然而,以太坊不僅僅是一個L1,它是一個生態系統,還有重要的應用層策略可以幫助減輕上述風險。一些例子包括:

- 專門的質押硬體解決方案— 一些公司(例如Dappnode)正在銷售專門設計的硬件,以便盡可能輕鬆地操作質押節點。使該解決方案更有效的一種方法是提出一個問題:如果用戶已經花費精力讓一個盒子運行並連接到互聯網,它還可以提供哪些其他服務(向用戶或其他人) )從權力下放中受益?我想到的例子包括(i) 出於自我主權和隱私原因運行本地託管的法學碩士,以及(ii) 運行去中心化VPN 的節點。

- 小隊質押- Obol 的這項解決方案允許多人以M-of-N 格式一起質押。隨著時間的推移,這可能會變得越來越流行,因為無狀態和後來的L1 EVM 有效性證明將減少運行更多節點的開銷,並且每個參與者無需擔心始終在線的好處開始佔據主導地位。這是減少質押認知開銷的另一種方法,並確保單獨質押在未來蓬勃發展。

- 空投- Starknet 向單獨的質押者提供空投。其他希望擁有去中心化且價值觀一致的用戶群的項目也可以考慮向被確定為可能是單獨權益持有者的驗證者提供空投或折扣。

- 去中心化的區塊構建市場—— 使用ZK、MPC 和TEE 的組合,可以創建一個去中心化的區塊構建器,參與並贏得APS 拍賣遊戲,但同時提供預確認隱私和抗審查保證它的用戶。這是APS 世界中改善使用者福利的另一條途徑。

- 應用層MEV 最小化 —— 單一應用程式可以以「洩漏」更少MEV 到L1 的方式構建,從而減少區塊構建者創建專門演算法來收集MEV 的動力。一個簡單但通用的策略是合約將所有傳入操作放入隊列並在下一個區塊中執行,並拍賣插隊的權利,儘管不方便且破壞可組合性。其他更複雜的方法包括在鏈下進行更多工作,例如。就像Cowswap 所做的那樣。預言機還可以重新設計,以最大限度地減少預言機可提取的價值。

特別感謝Justin Drake、Caspar Schwarz-Schilling、Phil Daian、Dan Robinson、Charlie Noyes 和Max Resnick 的回饋和審查,以及ethstakers 社群的討論。