作者:Chainalysis 团队

编译:Luffy,Foresight News

2023 年是加密货币复苏的一年,该行业逐渐从 2022 年的一系列丑闻、崩盘和价格下跌中恢复过来。随着 2023 年加密货币价格的反弹和市场活动的增长,许多人认为加密货币的冬天已经结束,新的成长阶段可能很快就会到来。

但这对加密货币犯罪意味着什么呢?让我们先从行业整体视角观察一下趋势。

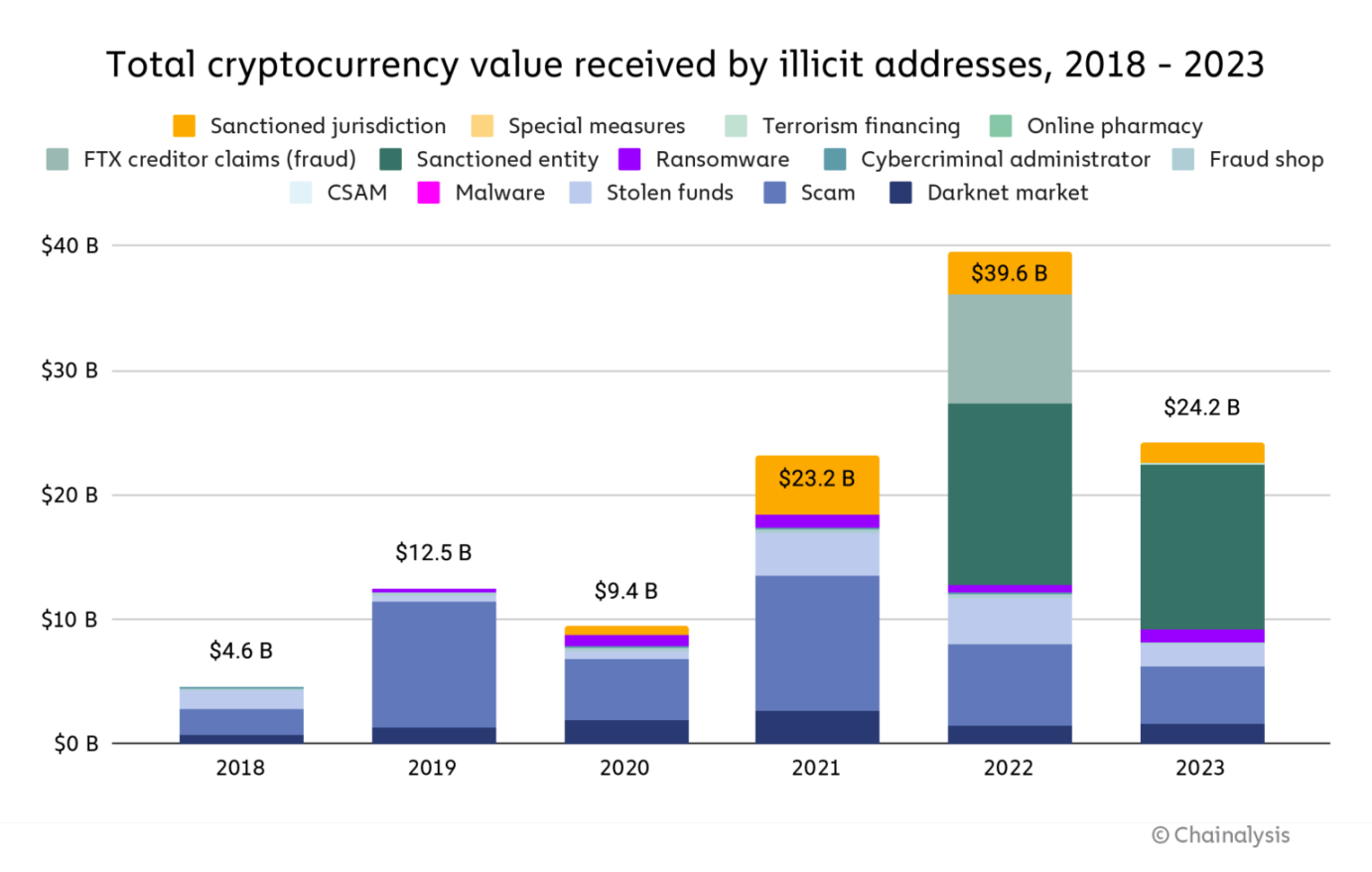

2023 年,与违法行为有关的加密货币钱包地址收到的加密货币价值大幅下降,总计为 242 亿美元。与往常一样,我们必须提醒的是,这些数字是基于我们当前确定的与违法行为有关的钱包地址的流入量,这是我们估计数值的下限。而接下来的一年,随着我们识别更多非法地址并将其历史活动纳入我们的统计,所得到结果总数几乎肯定会更高。例如,当我们去年发布加密货币犯罪报告时,我们估计 2022 年非法加密货币交易价值为 206 亿美元。一年后,我们对 2022 年的这个数据的最新估计增加到 396 亿美元。这一增长很大程度上来自于对受制裁服务托管的先前未知的高度活跃地址的识别,以及我们将与受制裁司法管辖区的服务相关的交易量添加到我们的统计总量中。

除了发现新的非法钱包地址之外,新的总数如此之高的另一个关键原因是:我们现在在 2022 年的数据计算中增加了针对 FTX 的债权人索赔额 87 亿美元。在去年的报告中,我们表示,在法律程序正式结束之前,我们将推迟把与 FTX 以及当年因涉嫌欺诈而倒闭的其他公司相关的交易量计入我们的非法活动总额统计中。此后,陪审团判定 FTX 前首席执行官 SBF 犯有欺诈罪。

通常,我们在对非法活动的统计中仅包含可测量的链上活动。就 FTX 而言,无法仅使用链上数据来衡量欺诈活动的范围,因为无法隔离用户资金的非法流动。因此,我们认为针对 FTX 的 87 亿美元债权人索赔是最好的估计。考虑到 FTX 事件的规模和影响程度,我们将其视为我们通常的链上方法的例外情况。如果法院在类似的持续案件中定罪,我们计划在未来也将这类事件纳入我们的非法交易数据统计中。

所有其他总额均不包括非加密货币原生领域犯罪的收入,例如使用加密货币作为支付手段的传统毒品贩运。此类交易实际上与链上数据中的合法交易没有区别。当然,具有链外环境的执法部门仍然可以使用 Chainaanalysis 解决方案调查这些数据。在我们能够确认此类信息的情况下,我们会在数据中将这些交易视为非法交易,但几乎可以肯定,在很多情况下情况并非如此,因此这些数字不会反映在我们年度报告统计的总数中。

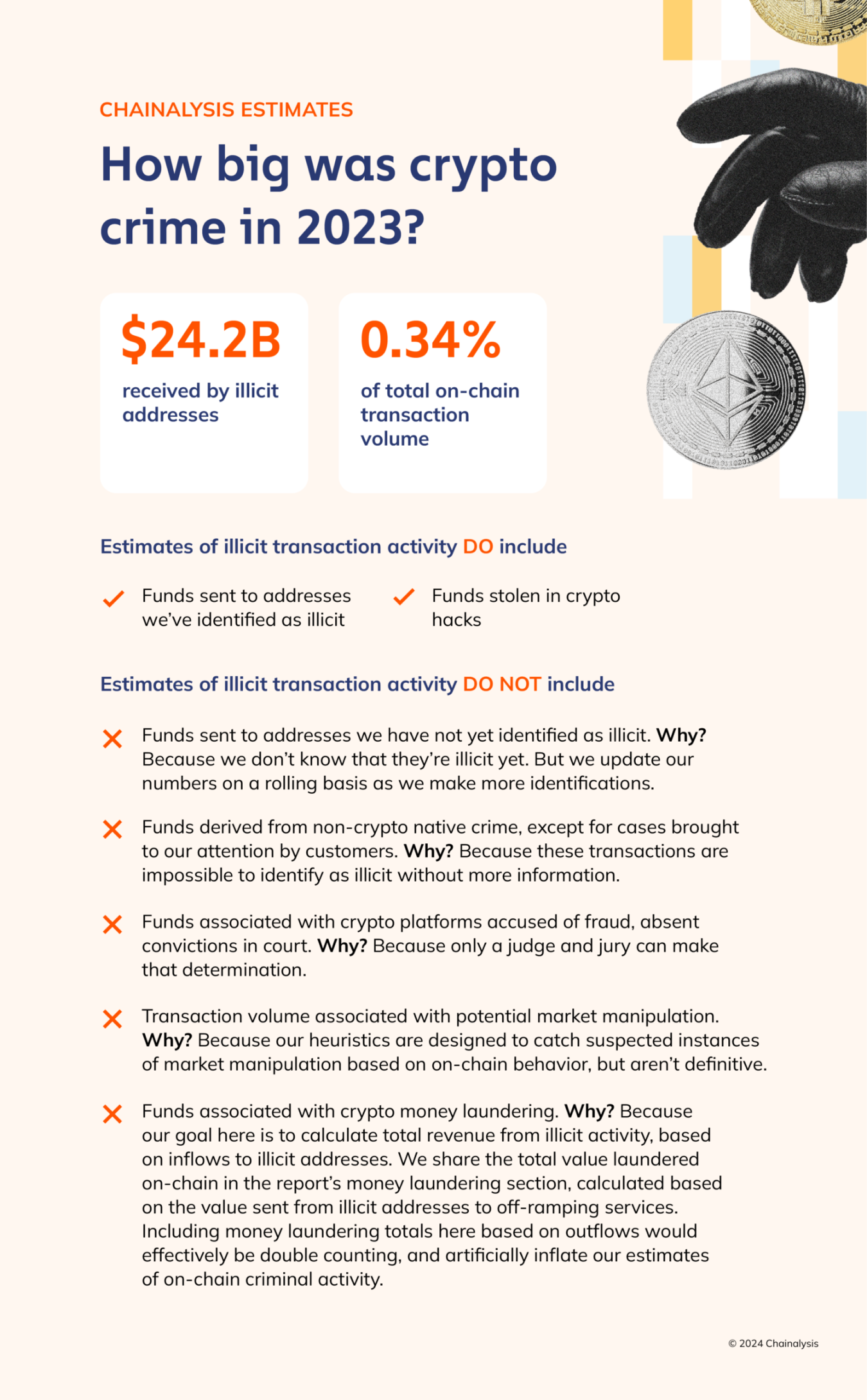

除了非法活动涉及资产价值的绝对值下降之外,我们对与非法活动相关的加密货币交易量占所有加密货币交易总量比例的估计值也有所下降,从 2022 年的 0.42% 下降至 2023 年的 0.34%。 [1]

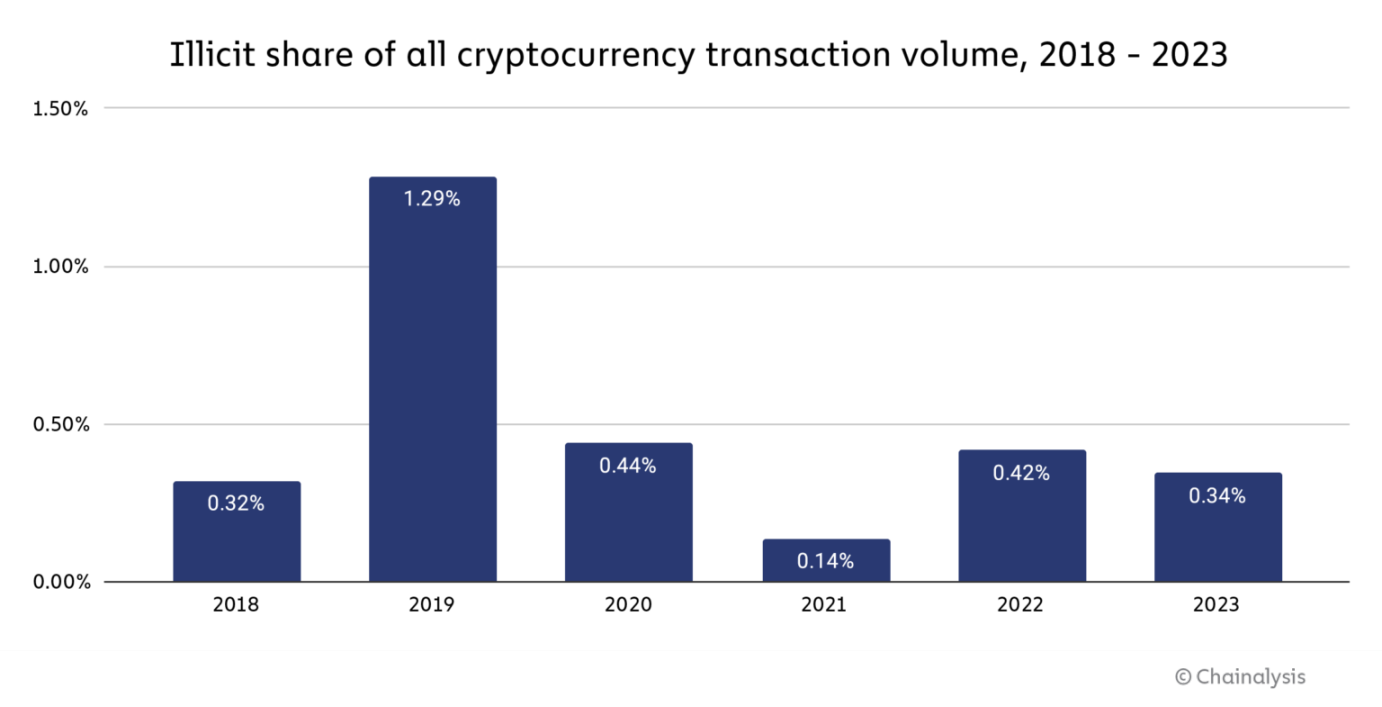

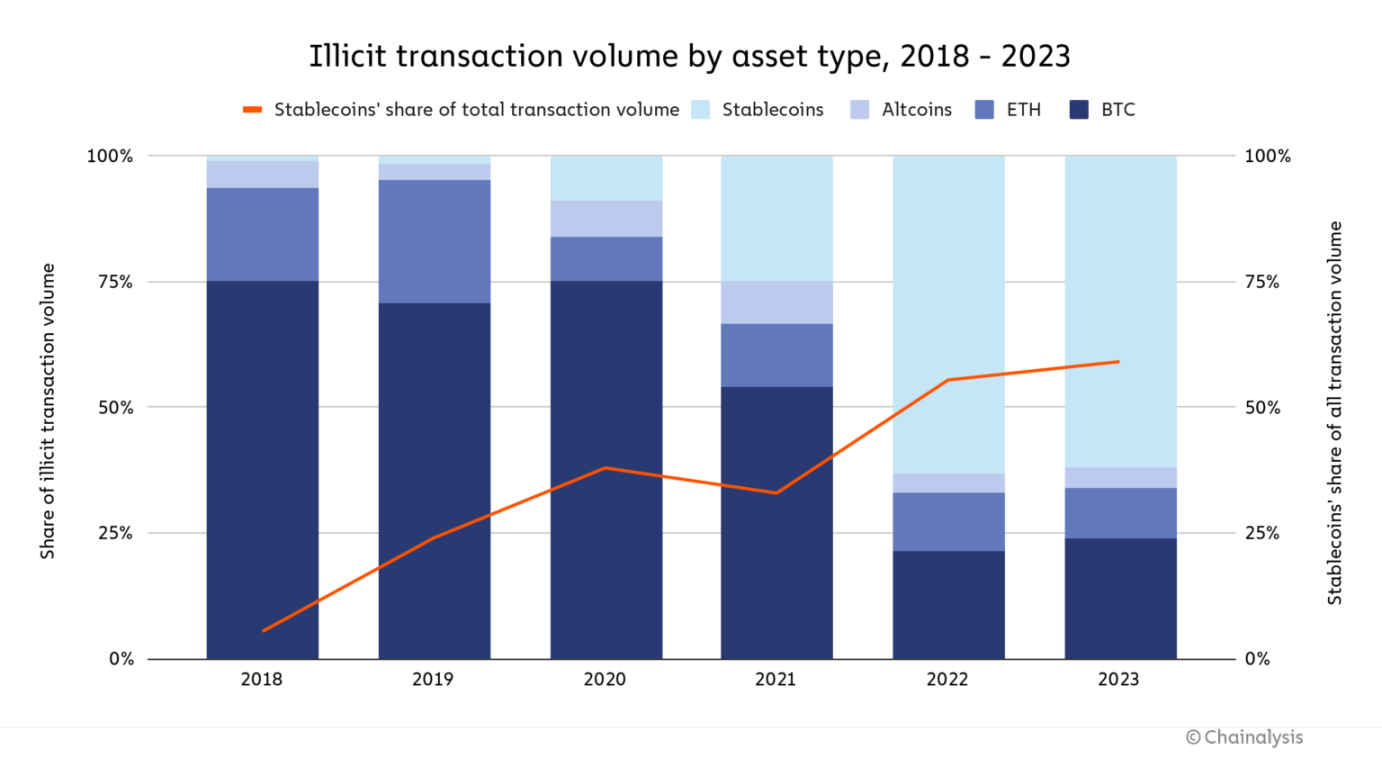

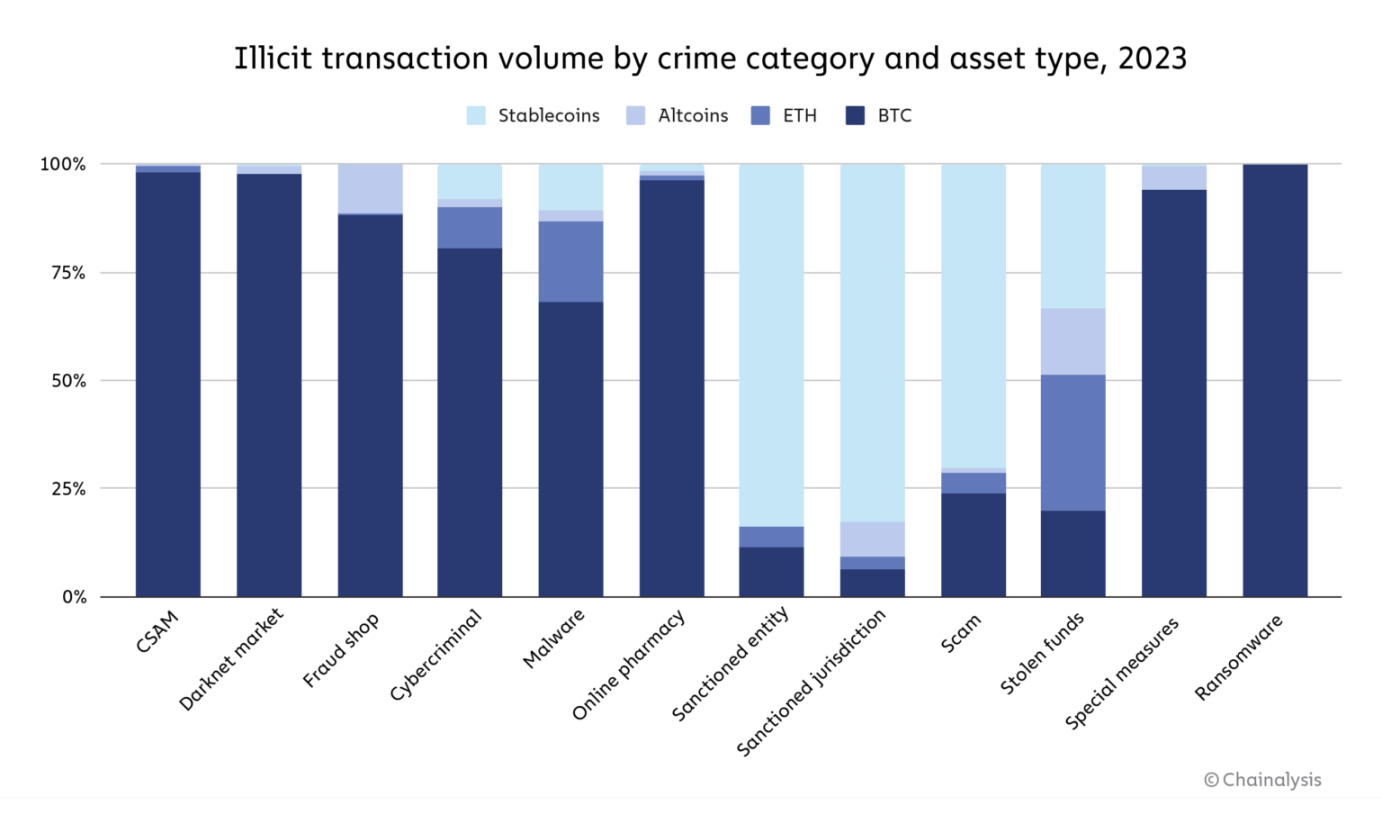

我们还看到基于加密货币的犯罪所涉及的资产类型也发生了变化。

整个 2021 年,比特币作为网络犯罪分子首选的加密货币占据了主导地位,这可能是因为比特币是具有高流动性的加密货币。但这种情况在过去两年发生了变化,稳定币现在占据了所有非法交易量的大部分。这一变化还伴随着最近稳定币在所有加密货币活动(包括合法活动)中所占份额的增长。然而,稳定币的主导地位并不适用于所有形式的与加密货币有关的犯罪。

某些形式的非法加密货币活动,例如暗网市场销售和勒索软件勒索,仍然主要发生在比特币中。 [2] 但在其他方面,例如与受制裁实体相关的诈骗和交易,已经逐渐转向稳定币。按交易量计算,这些也恰好是加密货币犯罪的最主要形式,从而推动了更大的趋势。受制裁实体以及在受制裁司法管辖区运营或参与恐怖主义融资的实体也更有动力使用稳定币,因为他们在通过传统方式获取美元时可能面临更多挑战,但仍希望从美元提供的稳定性中受益。然而,稳定币发行人在意识到资金被非法使用时可以冻结资金,正如 Tether 最近对与以色列和乌克兰的恐怖主义和战争有关的地址所做的那样。

下面,我们将探讨定义 2023 年加密货币犯罪活动的三个主要趋势,这对于行业未来的发展至关重要。

诈骗和被盗资金大幅下降

2023 年,加密货币诈骗和黑客收入均大幅下降,非法收入总额分别下降 29.2% 和 54.3%。

正如我们稍后在诈骗部分中将讨论的那样,许多从事加密货币诈骗的犯罪分子现在采用了针对特定个人的诈骗策略(社会工程攻击),他们以具体个人为诈骗目标并与他们建立关系,然后向他们推销欺诈性投资机会,而不是广泛宣传,这往往使它们更难被发现。尽管 FBI 发布的数据显示,截至 2022 年,美国有关加密货币投资诈骗的事件报道逐年增加,但我们的链上指标表明,2021 年以来,全球范围内诈骗行为的收入一直呈下降趋势。我们认为,这符合长期趋势,即当市场上涨、繁荣程度高且人们害怕自己错过了快速致富的机会时,他们更冲动,诈骗最容易成功。当然,情感诈骗对个体受害者的影响是毁灭性的,其后果不应该被低估。虽然报道的增加(至少在美国)是一个好兆头,但我们仍然认为,对情感骗局的报道仍然严重不足。我们假设诈骗的真正损害比向联邦调查局报告和我们的链上指标显示的要大,但总体而言,考虑到更广泛的市场动态,诈骗行为仍然有所下降。

另一方面,加密货币黑客攻击对于犯罪分子来说更难以隐藏,因为行业观察家可以在黑客攻击发生时快速发现给定服务或协议的异常资金流出。正如我们稍后将讨论的,被盗资金的下降主要是由于 DeFi 黑客攻击的急剧下降。这种下降可能代表着令人不安的长期趋势的逆转,并可能表明 DeFi 协议正在改进其安全实践。也就是说,被盗资金指标在很大程度上是由异常值驱动的,一次大型黑客攻击可能会再次改变这一趋势。

勒索软件和暗网市场活动呈上升趋势

另一方面,勒索软件和暗网市场是两种最突出的加密货币犯罪形式,其收入在 2023 年出现增长,这与整体趋势形成鲜明对比。继我们去年报道的这个领域的犯罪急剧下降之后,勒索软件收入的增长令人意外,这表明勒索软件攻击者可能已经适应了组织网络安全的改进,这是一种趋势,我们在今年早些时候进行过首次报道。

同样,今年暗网市场收入的增长也是在 2022 年收入下降之后发生的。此前的下降主要是由 Hydra 的关闭造成的,Hydra 曾经是迄今为止世界上最具主导地位的暗网市场,在巅峰时期占据了所有暗网市场收入的 90% 以上。尽管尚未出现单一市场来取代它,但整个行业正在反弹,总收入攀升至 2021 年的高点。

受制裁实体相关的交易推动了绝大多数非法活动

也许在观察非法交易量时出现的最明显的趋势是与受制裁相实体关的交易异常活跃。2023 年,受制裁实体和司法管辖区的交易量总计达 149 亿美元,占我们当年统计的所有非法交易量的 61.5%。其中大部分是由受到美国财政部外国资产控制办公室 (OFAC) 制裁或位于受制裁司法管辖区的加密货币服务推动的。这些实体可以继续运营,是因为它们位于不强制执行美国制裁的司法管辖区。

虽然这些服务可能并且已经被用于犯罪目的,但这也意味着与受制裁实体相关的 149 亿美元交易量中的一部分包括恰好居住在这些司法管辖区的普通加密货币用户的活动。例如,总部位于俄罗斯的交易所 Garantex,受到 OFAC 和英国 OFSI 的制裁。因其为勒索软件攻击者和其他网络犯罪分子的洗钱活动提供便利,是 2023 年与受制裁实体相关交易量的最大推动因素之一。Garantex 继续运营,因为俄罗斯不执行美国的制裁。那么,这是否意味着 Garantex 的所有交易量都与勒索软件和洗钱有关?并不是这样。不过,与 Garantex 产生关联会给受美国或英国管辖的加密平台带来严重的制裁风险,这意味着这些平台必须保持更加警惕并筛查是否与 Garantex 产生关联才能合规。

随着我们不断推出有关勒索软件、黑客攻击、加密货币洗钱等方面的见解和报告,请继续关注我们有关基于加密货币的犯罪的更多研究。

尾注:[1] 交易量是衡量所有经济活动的指标,是资金转手的指标。我们删除剥离链、内部服务交易、换零以及任何其他类型的不被视为不同经济参与者之间经济交易的交易。

[2] 这些统计不包括门罗币等隐私币。