撰文:Tanay Ved & Matías Andrade Cabieses

編譯:善歐巴,金財經

關鍵要點:

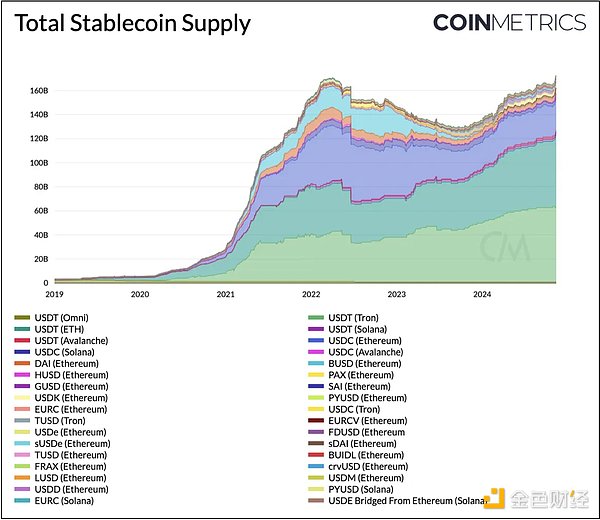

- 已發行的穩定幣總供應量已擴大至1,890 億美元,其中Tether 的USDT 為1,250 億美元(佔總供應量的66%),而以太坊上發行的穩定幣為1,040 億美元(佔總供應量的55%)。

- 除了作為價值儲存手段之外,穩定幣在牛市中還是至關重要的交易媒介。大選後,各大交易所的穩定幣交易量飆升至1,200 億美元,交易量最大的交易對包括BTC、ETH、SOL 和memecoins。

- 隨著11 月調整後的穩定幣轉帳量(美元)突破500 億美元,鏈上活動呈現上升趨勢。在USDC 使用量的推動下,Solana 穩定幣的交易量創下歷史新高。

- 受市場行情看漲和融資利率上升的推動,Ethena 的USDe 和質押USDe(sUSDe)自第三季以來實現了快速增長,展現了穩定幣不斷變化的收益驅動動態。

介紹

隨著加密貨幣市場進入多頭市場,穩定幣也恢復上漲勢頭,總發行量超過1,890 億美元。這種湧入表明,流動性環境正在不斷增長,因為用戶可以利用價格上漲和鏈上生態系統中出現的機會獲利。加密貨幣領域的併購活動升溫,Stripe 於10 月以11 億美元收購了穩定幣支付平台Bridge,Coinbase 收購了Utopia Labs ,進一步推動了該行業的成長勢頭。穩定幣繼續成為整個金融領域的中心主題,並有望成為金融科技、支付和全球金融體系的支柱。

在本週的Coin Metrics 網路狀況報告中,我們根據數據深入研究了穩定幣領域,探討了其在牛市中作為交換媒介的關鍵作用,並分析了關鍵指標的鏈上採用情況。

穩定幣概況

穩定幣領域在深度和廣度上不斷擴展。繼Tether 等現有企業取得顯著獲利之後,傳統金融和加密貨幣原生發行商也不斷湧入,導致穩定幣不斷湧入市場。同時,穩定幣正在跨鏈領域建立更廣泛的足跡,尤其是隨著替代的Layer-1 和Layer-2 生態系統日益成熟。因此,Coin Metrics 的穩定幣覆蓋範圍已擴大到35 多種穩定幣,並且還在增加。

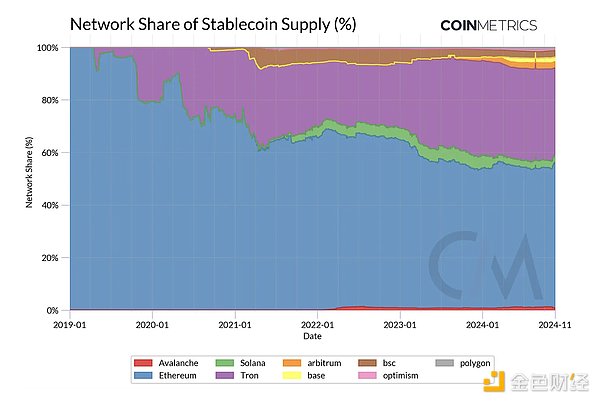

Tether 的USDT 總供應量為1250 億美元,繼續保持穩定幣發行量的最大份額,市場份額為66%。 Circle 的USDC 緊隨其後,總供應量為360 億美元,市佔率為19%。就網路而言,以太坊是發行穩定幣最多的區塊鏈,佔穩定幣總供應量的1,040 億美元(55%)。 Tron 繼續保持穩定幣供應量網路份額的33%,主要由USDT 推動。 Solana 和以太坊第2 層網路(Arbitrum、Base、Optimism)合計佔穩定幣總供應量的約7.5%,反映了它們不斷增長但仍在興起的穩定幣生態系統。

市場上漲,穩定幣交易量激增

作為最早的用例之一,穩定幣在牛市和熊市中都已證明其作為交換媒介的作用。在趨勢向上的市場中,穩定幣是用戶接觸生態系統中其他代幣的橋樑,是促進鏈上和交易活動必不可少的流動性來源。在市場下行趨勢或波動期間,它們還可以作為價值儲存或儲蓄手段,使用戶能夠儲存財富或從鏈上和鏈下來源獲得收益。這使得穩定幣在各種市場條件、地理位置和時區下都不可或缺。

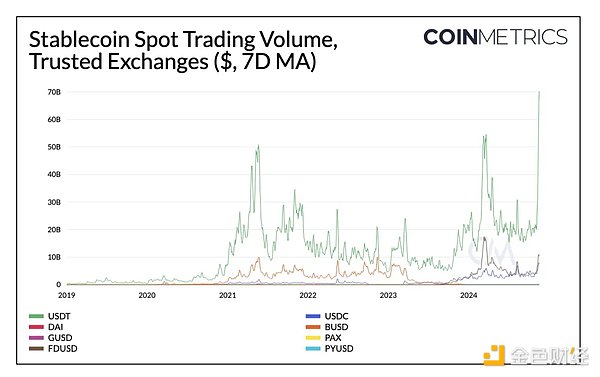

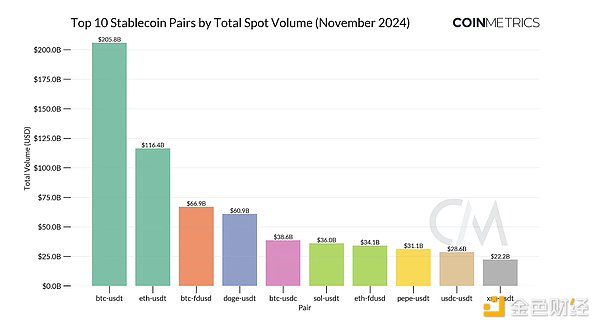

隨著大選後加密貨幣市場的上漲,隨著交易活動的增加,各交易所的穩定幣交易量突破1,200 億美元。其中,Tether 的USDT 佔11 月12 日記錄的現貨交易量的約80%,即950 億美元。 FirstDigital USD (FDUSD) 也獲得了顯著的吸引力,每日現貨交易量飆升至160 億美元(佔總量的約17%),而Circle 的USDC 達到110 億美元,創下了迄今為止的最高周平均現貨交易量。

我們可以進一步深入研究推動11 月活動的特定穩定幣和加密資產。 BTC、ETH 和SOL 等大盤資產以及DOGE 和PEPE 等memecoin 在各交易所交易量排名前10 位的貨幣對中佔據突出地位。雖然主流貨幣的主導地位並不令人意外,但memecoin 的影響力表明,隨著BTC 創下新的價格高點,散戶參與度有所提高。因此,datonomy™中的「專用幣」板塊(包括meme 幣、隱私幣和匯款幣)成為表現最好的板塊,過去30 天內的回報率為63%。

鏈上經濟活動和使用情況

穩定幣不僅在交易所中發揮重要的交易媒介和流動性來源作用,而且對於非交易用例也至關重要,例如促進交易和在鏈上結算經濟價值。穩定幣是消費者和B2B 支付、匯款、儲蓄財富或尋求經濟穩定和金融基礎設施使用權的理想工具,尤其是在新興市場。

借助一些鏈上指標,我們可以更了解穩定幣驅動的經濟活動隨著時間的推移如何演變,以及它們對不同公共區塊鏈的使用的影響程度。

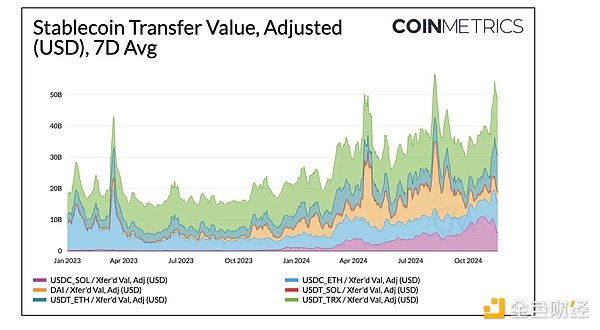

11 月份,不同穩定幣地址之間原生單位轉移的每週調整後轉帳額超過500 億美元。其中,182 億美元(38%)來自Tron 上的USDT,123 億美元(23%)來自以太坊上的USDT,均創下了交易量的新高。以太坊和Solana 上的USDC 也表現出更大的吸引力,轉帳額呈現成長趨勢。

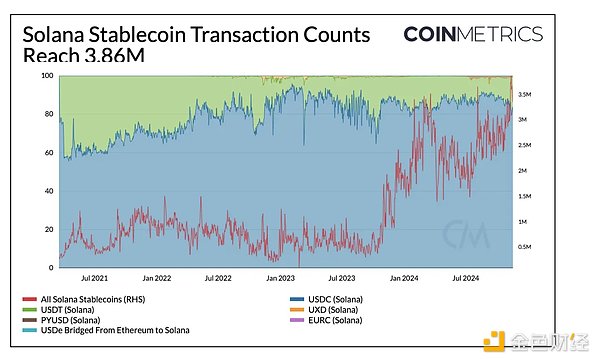

值得注意的是,11 月Solana 上的穩定幣交易量創下386 萬筆的歷史新高。 USDC 繼續成為Solana 上的首選穩定幣,佔網路上所有穩定幣相關交易的83%。由於Solana 的交易費用較低,網路上的USDC 平均轉帳金額為20 美元,而以太坊為1,400 美元。這導致Solana 的交易數量較高,11 月的穩定幣交易量為386 萬筆,遠高於以太坊的23 萬筆交易,儘管以太坊的穩定幣流動性更強。

我們可以利用其他幾個指標來了解鏈上的穩定幣活動,包括智能合約和外部擁有帳戶(EOA) 持有的供應量、穩定幣流通速度(週轉率)、活躍地址、持有超過特定數量穩定幣的地址數量以及供應分佈。這些指標可以透過使用我們的圖表工具建立的表幣儀表板進一步探索。

收益需求:更高的融資利率推動Ethena 的成長

推動穩定幣需求的另一個途徑是提供收益,收益可以作為被動收入或風險管理形式,無論是在牛市還是熊市。為了與Tether 和Circle 等巨頭在採用方面競爭,一些穩定幣發行人透過向持有人轉嫁利息來激勵穩定幣的成長,從而增強其價值儲存屬性。這涵蓋了各種方法和風險狀況,從傳遞鏈下現實世界資產(RWA)(如美國國債)產生的部分收益,到傳遞質押ETH 等鏈上抵押資產,或在某些情況下傳遞與鏈上協議相關的營運產生的收入(就協議

發行的穩定幣而言)。

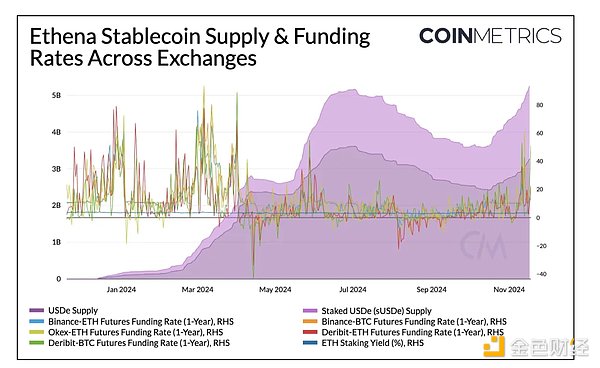

Ethena 為其合成美元USDe(被稱為「網路債券」)帶來了一種相對較新的收益產生方法。它將中心化交易所的對沖策略與質押獎勵相結合,以在保持掛鉤穩定性的同時產生收益。加密資產被用作抵押品(BTC、ETH),以在永續期貨市場開立空頭部位,旨在從正融資利率中獲益。結合融資和基差,Ethena 將ETH 質押獎勵的收益以有利息的代幣sUSDe 的形式傳遞。

值得注意的是,各交易所的USDe 供應量與ETH 融資利率之間存在密切關係。在融資利率為正的環境中,USDe 和質押USDe(sUSDe)的供應量有所增長,而在融資利率轉為負值時,供應量則有所下降或停滯。有趣的是,Ethena 最近宣布計劃推出USTb,這是貝萊德的代幣化美國國債基金BUIDL 抵押的新穩定幣。這種穩定幣旨在作為USDe 的支持資產,幫助在導致融資利率疲軟的市場波動期間管理風險。作為自第三季以來增長最快的穩定幣,Ethena 完全有能力利用不斷上升的融資利率。

結論

穩定幣仍然是數位資產生態系統的基石,它推動流動性,促進支付,實現鏈上經濟活動,並充當儲蓄和財富保值的工具。根據多個指標,穩定幣的採用和使用量持續成長,證明了其廣泛的需求和實用性。隨著穩定幣獲得關注,儲備透明度和發行標準等領域的監管清晰度將推動整個生態系統的創新,並推動穩定幣相關業務的成長。隨著美國和全球積極的監管努力不斷推進,穩定幣下一階段的成長舞台已經準備好,並有可能重塑金融生態系統。