1 Pendle 101:如何实现本金与收益分离

1.1 生息资产的分离

Pendle是去中心化金融协议,允许用户将未来收益代币化并出售。在具体的业务流程上,协议将首先把生息代币包装成SY代币(Standardized Yield Tokens),该代币是ERC-5115标准下的代币,可以封装绝大部分的生息资产;之后,SY代币被分割成两个部分,即PT(Principal Token)和YT(Yield Token),分别代表生息资产的本金和收益部分。

其中,PT类似零息债券,允许用户以一定的折价进行购买,在到期日按照票面金额兑付,其收益隐含在购买价格和兑付价格的差额之中,因此,如果持有PT直至到期日,用户获得的将是固定收益,比如以0.9美元的价格购买了PT-cDAI,到期时将获得1DAI,收益率为(1-0.9)/0.9=11.1%。购买PT的行为是一种short yield的行为,即认为该资产未来的收益率将会下降,低于目前购买PT的收益率,同时该收益率固定,适合低风险偏好的用户。但这个行为和真正的做空还是有区别的,更多的是一种保值行为。

YT持有者可以获得持有期间的该生息资产的全部收益,对应本金的收益权。如果收益是实时结算,那么持有YT可以随时领取已结算的收益,如果收益是到期后结算,用户只能在到期后凭YT领取收益,YT对应的收益被领取完毕后,YT资产将失效。购买YT的行为是一种long yield的行为,即认为该生息资产未来的收益率将会上升,获得的总收益将高于目前购买YT的价格。YT为用户提供了一个收益杠杆,不需要购买完整的生息资产,就可以直接购买收益权,但如果收益率大幅下跌,YT资产面临着亏本的问题,因此相比于PT资产,YT是高风险、高收益的资产。

Pendle提供了做多与做空收益率的工具,用户基于对收益率的预测和判断选择相应的投资策略,因此收益率是参与该协议的重要指标,Pendle也提供了多种APY来反映当前的市场情况:

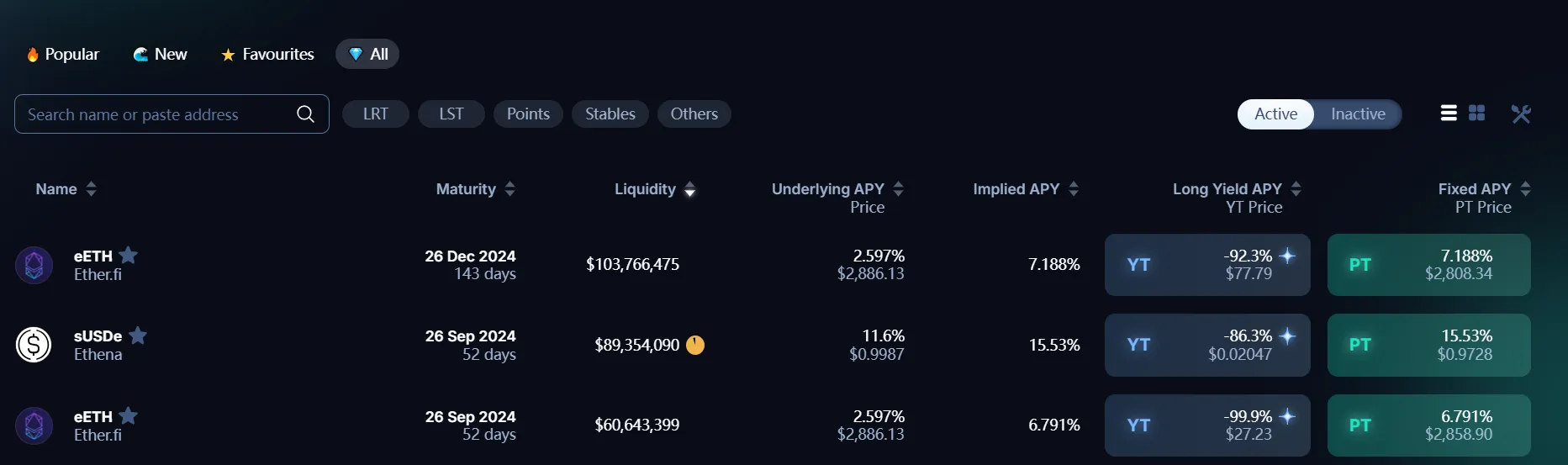

- Underlying APY:是该资产的实际收益率,取7天移动平均收益率,用以帮助用户对该资产未来收益率走势的估计。

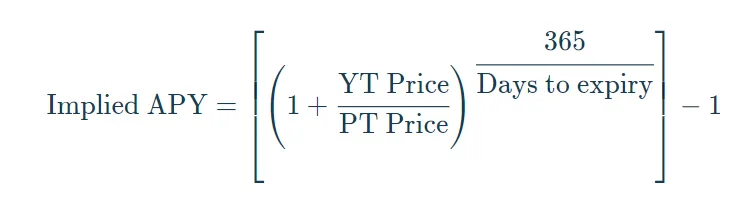

- Implied APY:是市场对该资产未来APY的共识,反映在YT和PT资产的价格上,其计算公式为:

- Fixed APY:专门针对PT资产,持有PT能够获得的固定收益率,这一数值和Implied APY的数值是相等的

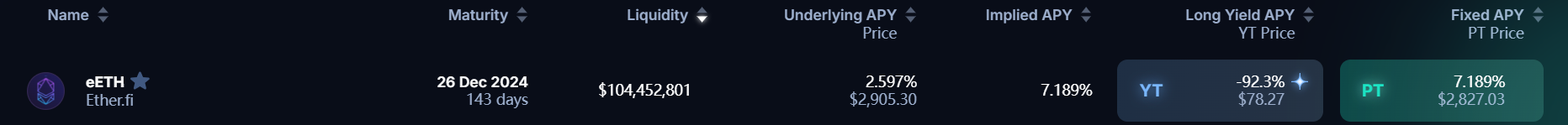

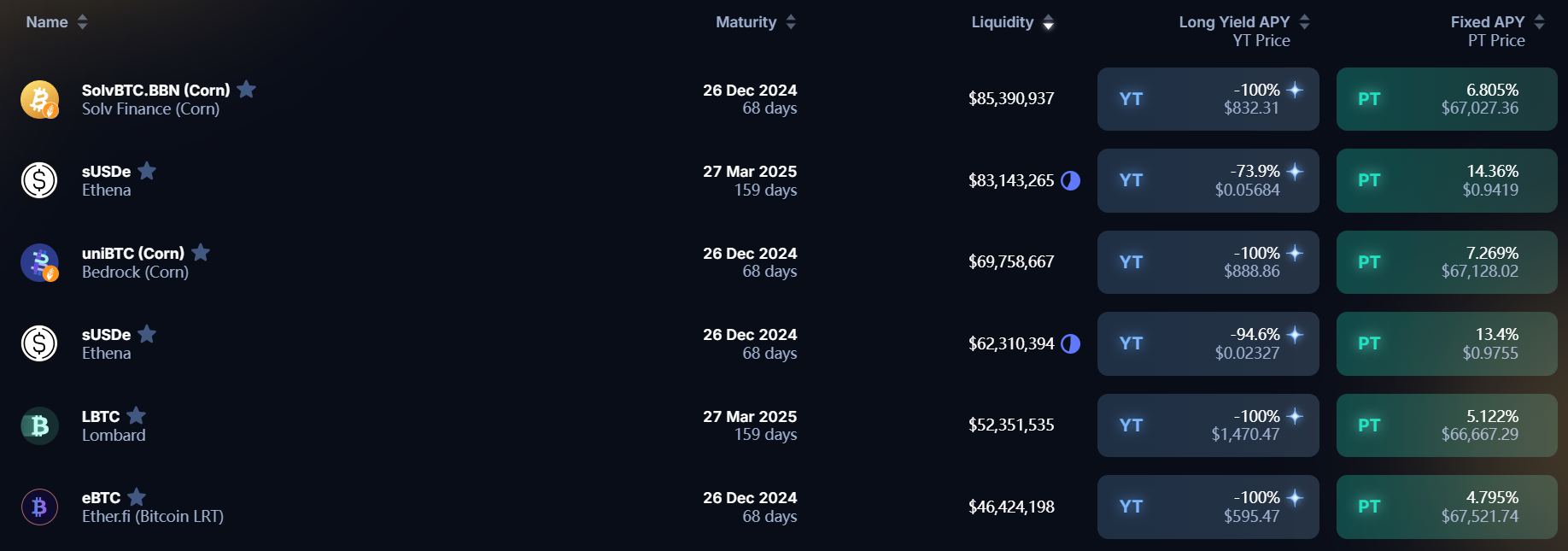

- Long Yield APY:专门针对YT资产,在当前价格购买YT的年收益率,但这一收益率是不断在变化的,因为生息资产本身的收益率在变化(这个值有可能是负数,即当前的YT价格过高,导致超过了项目的未来收益)。值得注意的是,目前Pendle许多YT资产的潜在收益为空投和积分,价值无法估算,因此许多YT资产的Long Yield APY为-100%。

这四个收益率在Pendle Market的界面都会同时给出,当Underlying APY>Implied APY时,说明持有该资产的收益将大于持有PT的收益,此时可以采用做多收益率的策略,即买入YT、卖出PT,当Underlying APY

1.2 Pendle AMM:实现不同类型资产交易

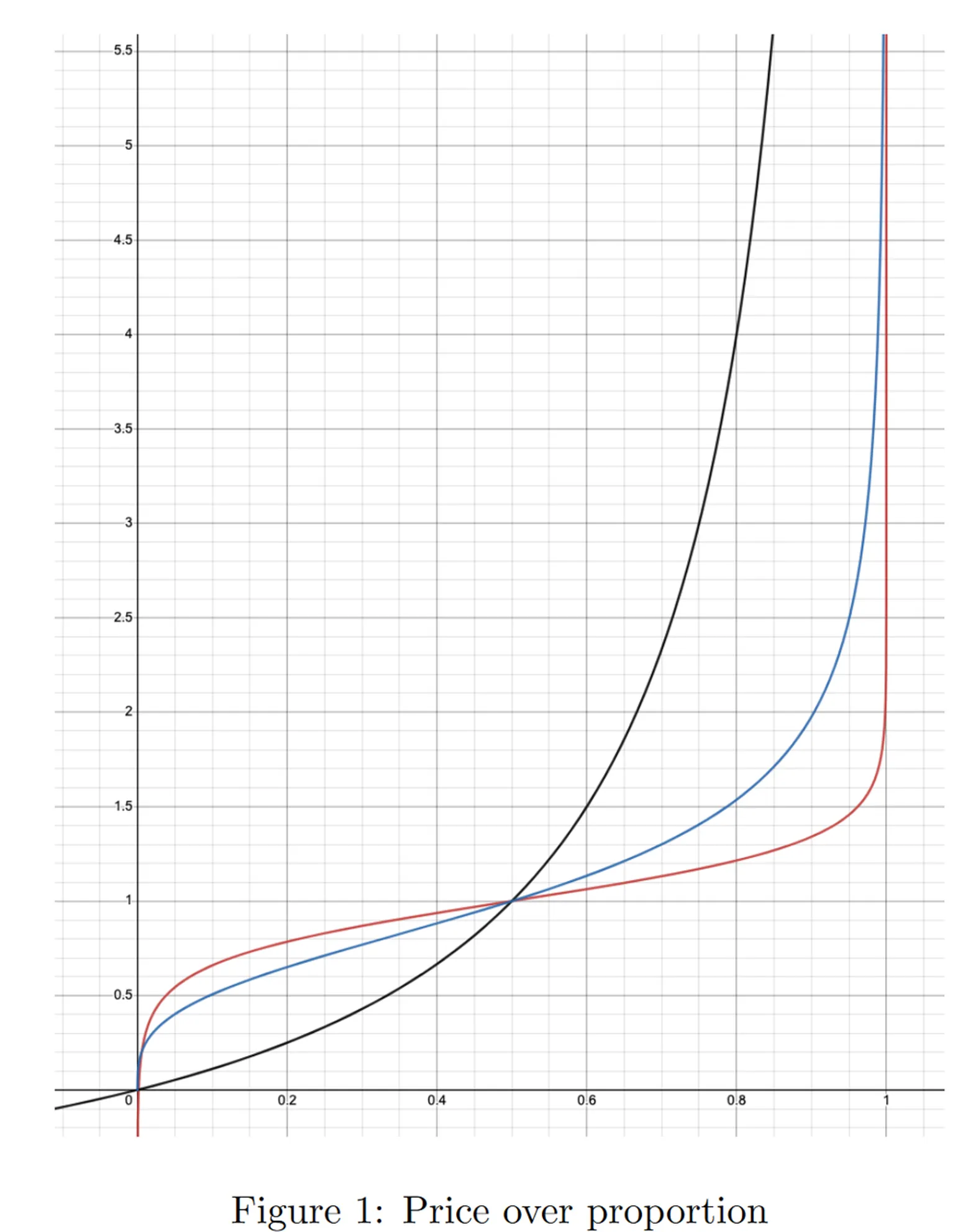

Pendle AMM用来实现SY、PT和YT代币之间的交易。根据Pendle白皮书,在V2版本中,Pendle改进了AMM机制,借鉴了Notonial Finance的AMM模型,提高了资金效率,降低了滑点。市面上固收类协议的三种AMM模型的图示如下,其中X轴是指PT资产在池子中的比例,纵轴为Implied Interest Rate,目前Pendle采用的是红色曲线对应的AMM模型,黑色曲线为V1模型,蓝色曲线为其他固收类协议的AMM模型。

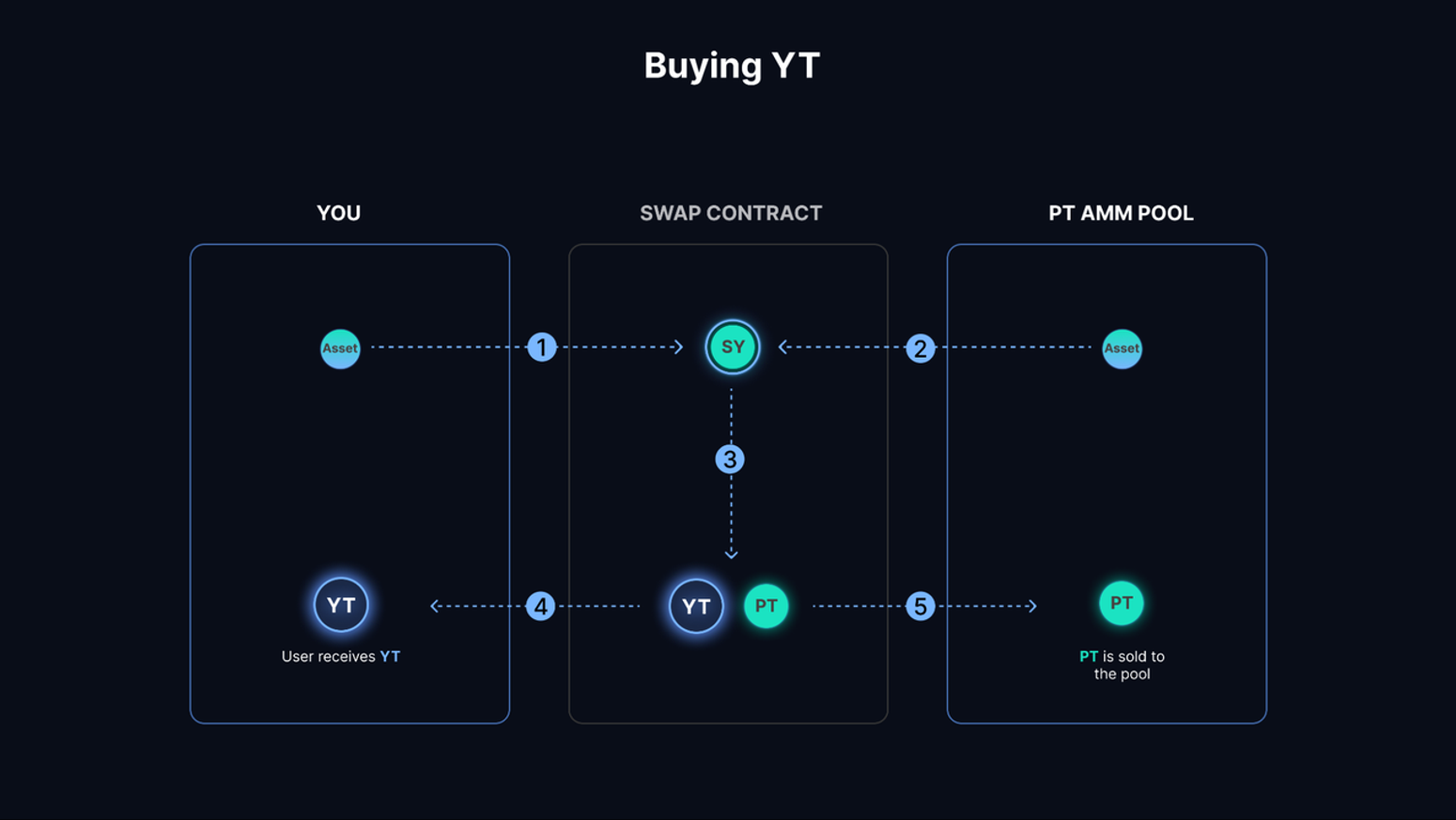

在具体的池子中,Pendle V2采用了PT-SY的交易对,例如PT-stETH和SY-stETH,可以大大降低LP的无常损失(后面会进行详细分析)。由于SY=PT+YT,因此可以通过Flash Swap的方式实现YT的兑换,具体的流程如下。如用户需要购买价值1ETH的YT-stETH,即需要实现ETH到YT-stETH的兑换。假设1ETH=N YT-stETH,合约将从池子中借出N-1个SY-stETH,并将用户的ETH转化为SY-stETH(具体的过程是,先将ETH通过Kyberswap兑换成stETH,然后在协议内封装为SY-stETH),然后将所有的SY-stETH(N个)拆分为PT和YT,把适当数量的(在本例中为N)YT给用户,然后将PT(N个)归还给池子,在池子中实际完成的是SY-PT(N-1个SY兑换成了N个PT)的兑换。

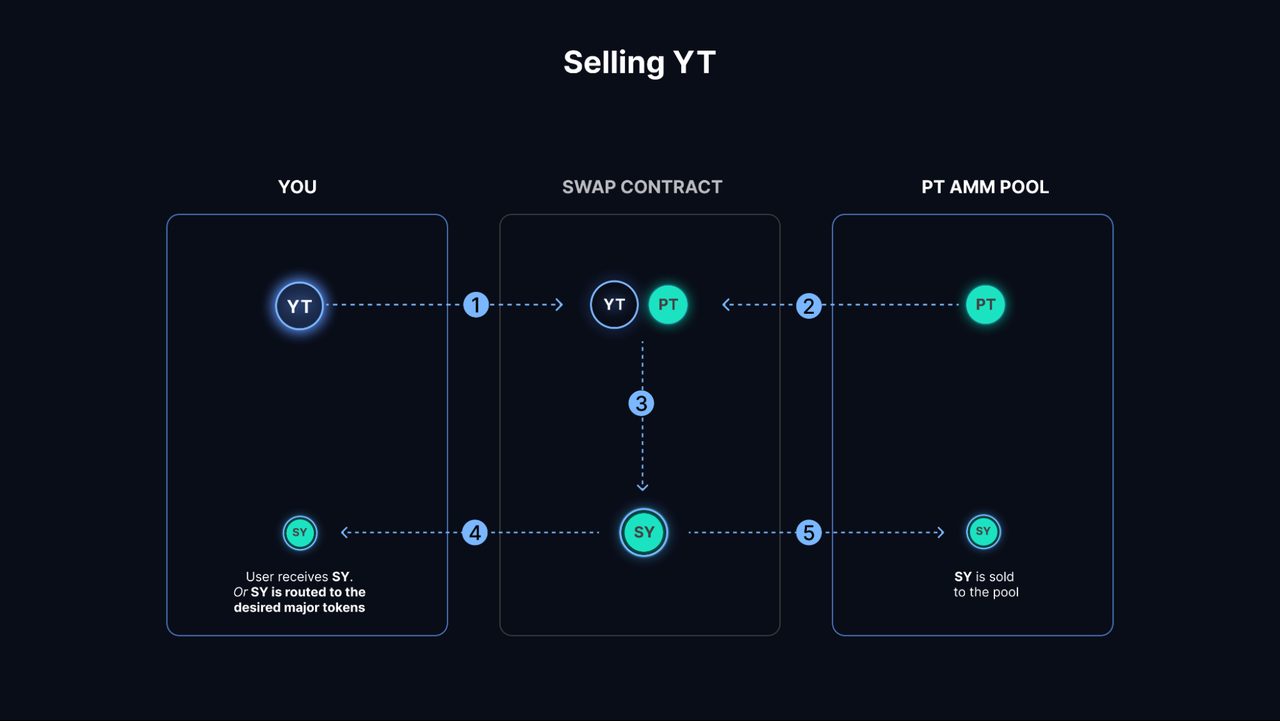

卖出YT的流程则相反。如果用户想要卖出N个YT(假设N个YT此时的价值为1个SY),合约将从池子中借出N个PT,将其合并为N个SY,并将一个SY给用户,N-1个SY归还给池子,此时在池子中实际完成的是PT-SY的(N个PT被兑换成了N-1个SY)兑换。

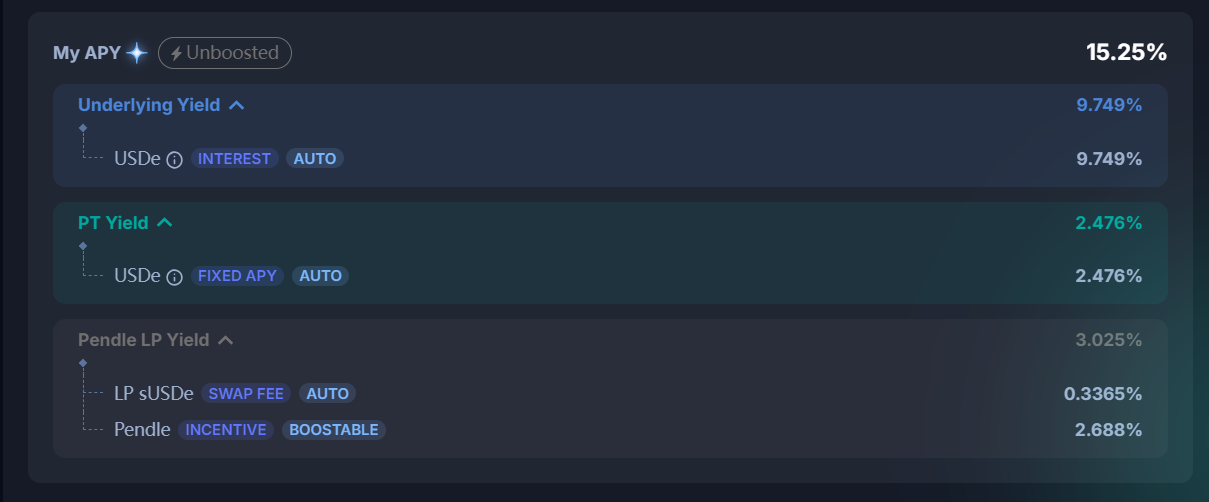

和其他的AMM一样,Pendle AMM同样需要LP为池子提供流动性,但由于在到期日,一个PT一定等于一个SY,因此在到期日的时候,LP不存在无常损失。用户在提供流动性时,提供的资产为SY和PT资产,因此将自动捕获这部分资产的原生收益,此外还包括交易费和PENDLE的流动性挖矿奖励,即包括四项收益来源:

- PT fixed yield:购买PT本身的收益

- Underlying yield:即SY资产的收益

- Swap fees:交易费的20%

- PENDLE代币激励

2 代币经济学:业务收入如何驱动币价上涨?

2.1 代币经济机制:如何实现经济飞轮?

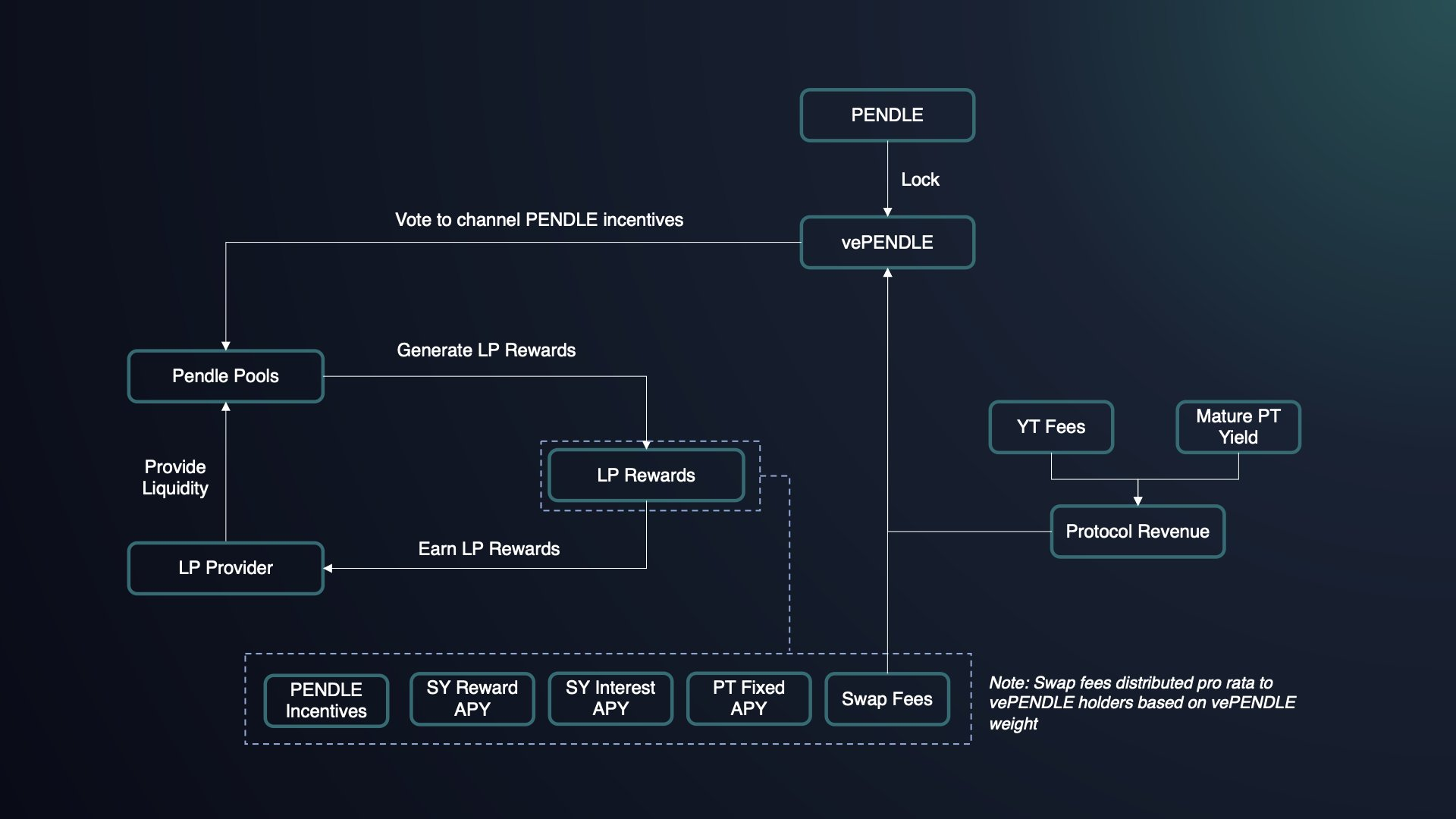

PENDLE的代币经济机制主要在于锁仓获取vePENDLE后,所能参与的协议分成和决策治理。类似于Curve的veCRV模型,用户可以将PENDLE进行锁仓以换取vePENDLE,锁仓时间越长,获得的vePENDLE的数量越多,锁仓时间从1周到2年不等。

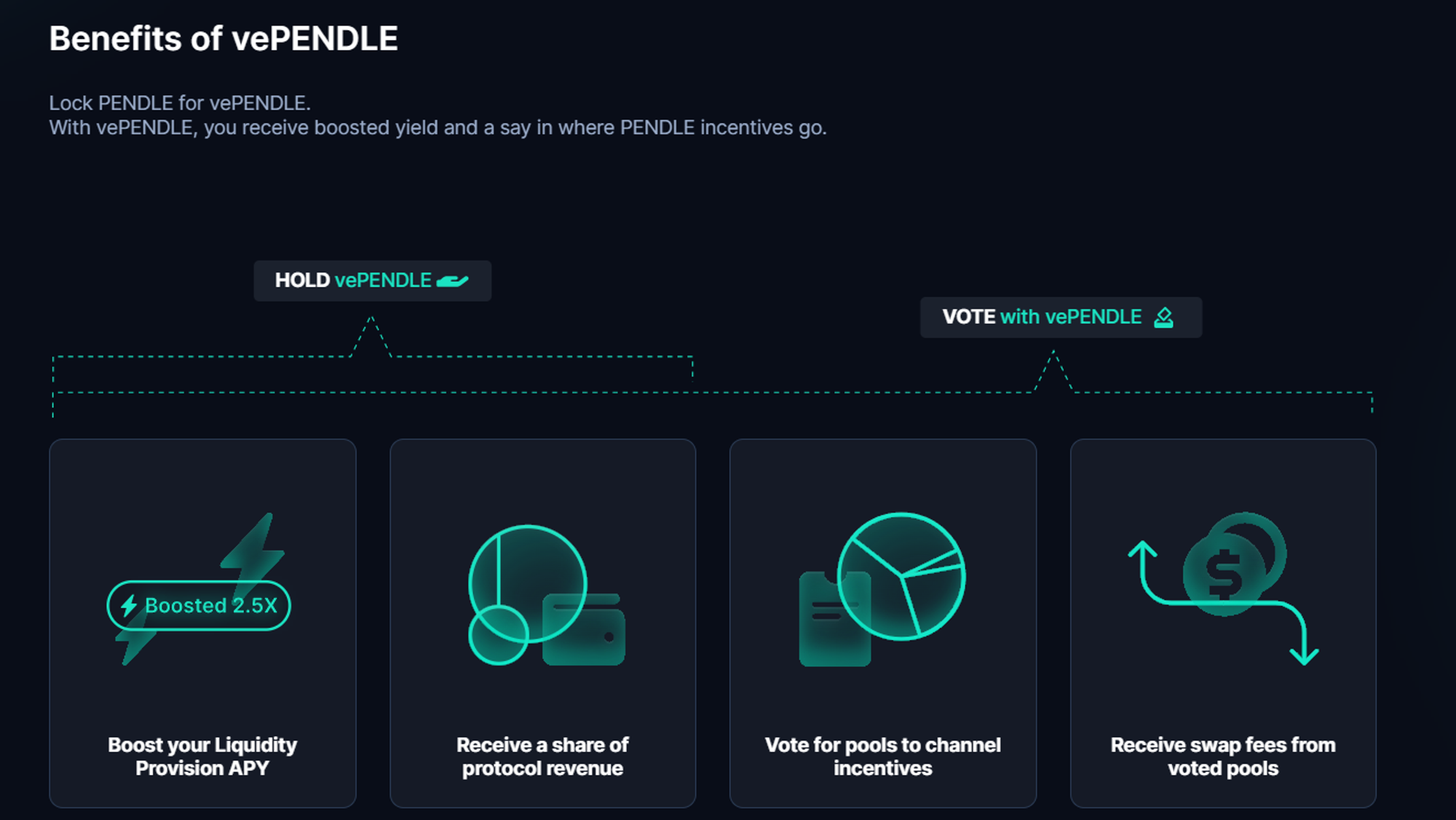

持有vePENDLE的好处包括:

- Boost收益:可以对自己作为LP的收益进行Boost,最高额度为2.5倍

- 投票权:对PENDLE激励在不同池子中的分配进行投票

- 收益分成:vePENDLE的持有者可以获得以下收益:

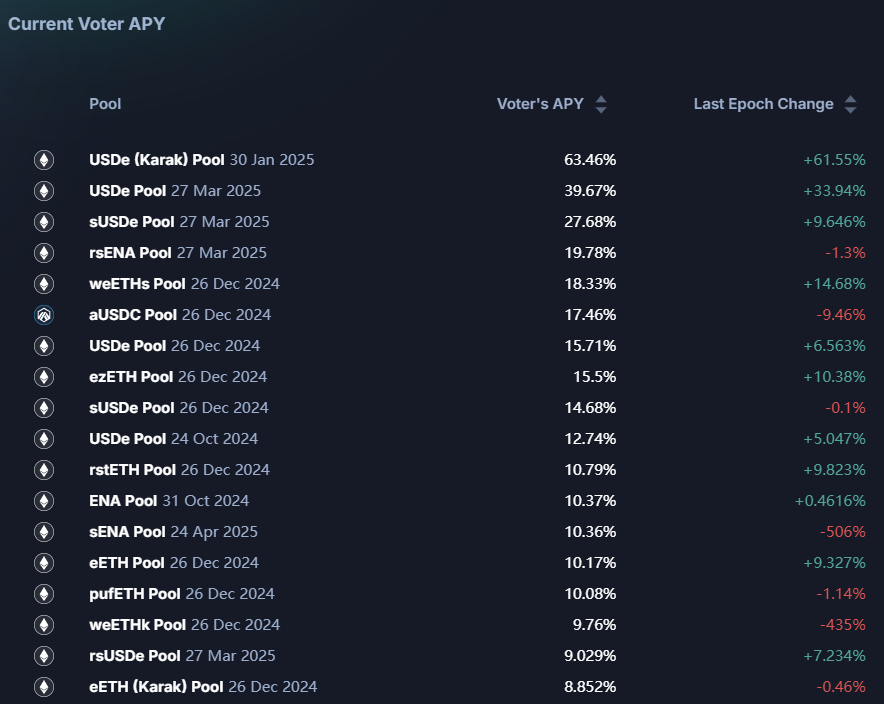

- 所投票池子内80%的交易费分成:vePENDLE持有者对PENDLE激励的流向进行投票,只有完成投票才能获得所选交易池的奖励

- 所有YT收益的3%

- 一部分PT的收益:这部分来源于未赎回的PT,例如⼀个用户购买了PT资产,到期时没有赎回,经过⼀段时间后这部分资产被协议获取

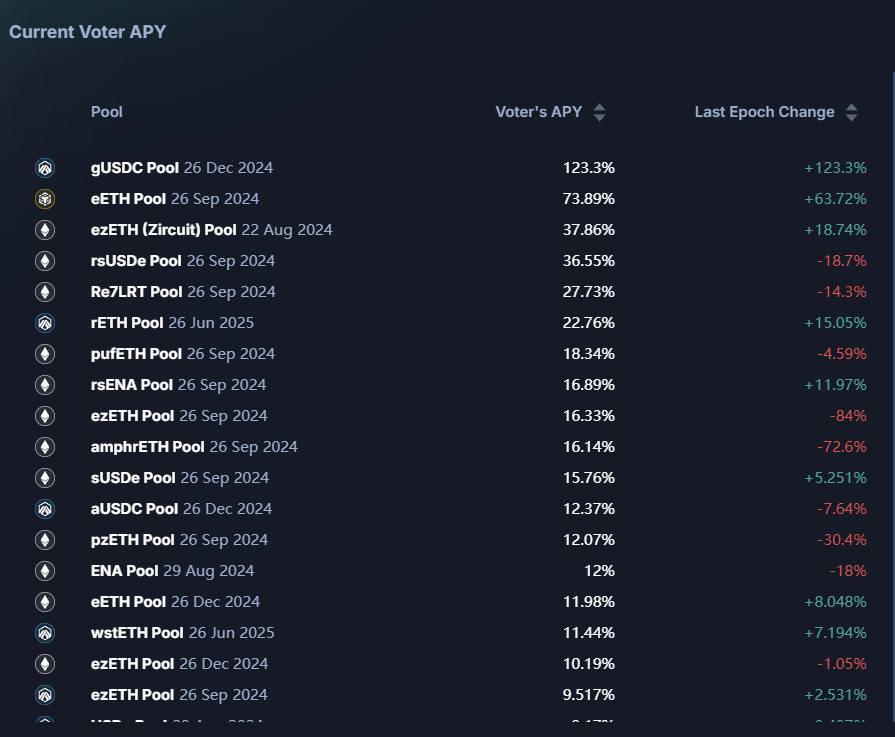

在收益率的计算上,持有vePENDLE的Total APY=Base APY+Voter’s APY,其中Base APY来自YT和PT的收益,Voter’s APY来源于指定池子的交易费分成,也是构成APY的主要部分——目前Base APY仅为2%左右,而Voter’s APY可高达30%及以上。

Pendle的ve模型同样促进了贿选平台的诞生,Penpie和Equilibria都在从事相关的业务,类似于Convex与Curve之间的业务过程。但相比于Curve,在Pendle上所交易资产的核心项目方并没有贿选的需求,Curve作为稳定币和其他锚定资产的主要交易平台,保证池子的深度对维持币价的锚定具有重要意义,这促使项目方有极大的需求来参与贿选引导流动性,但保持Pendle AMM的交易深度似乎对LSD和LRT等相关项目方来说没有太多意义,因此参与贿选的主要动力将来源于Pendle上的LP。贿选平台的建立主要优化了两方面的问题:1)Pendle LP可以不用购买和锁定PENDLE来获得更高的收益;2)PENDLE的持有者可以获得具有流动性的ePEDNLE/mPENDLE,以获得vePENDLE的激励。由于本文仅对Pendle进行分析,因此在此处不对贿选生态进行过多展开。

2.2 代币分配与供应:后续无重大解锁事件

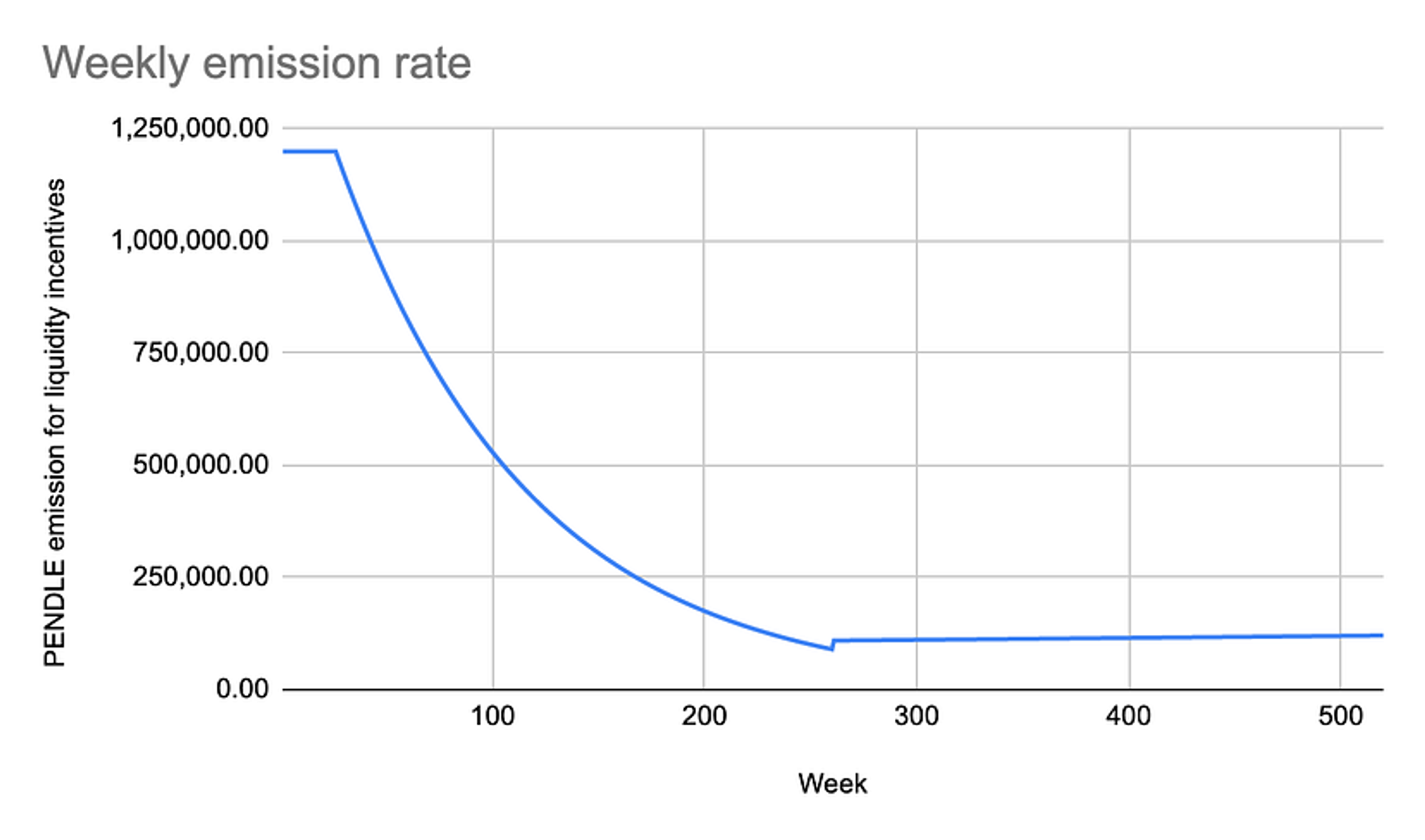

PENDLE代币于2021年4月推出,采用混合通胀模型,代币供应无上限,在前26周内提供每周120万个PENDLE的稳定激励,之后(27周-260周),流动性激励将每周衰减1%,直到第260周,此后(261周以后),通胀率为每年2%,用于激励。

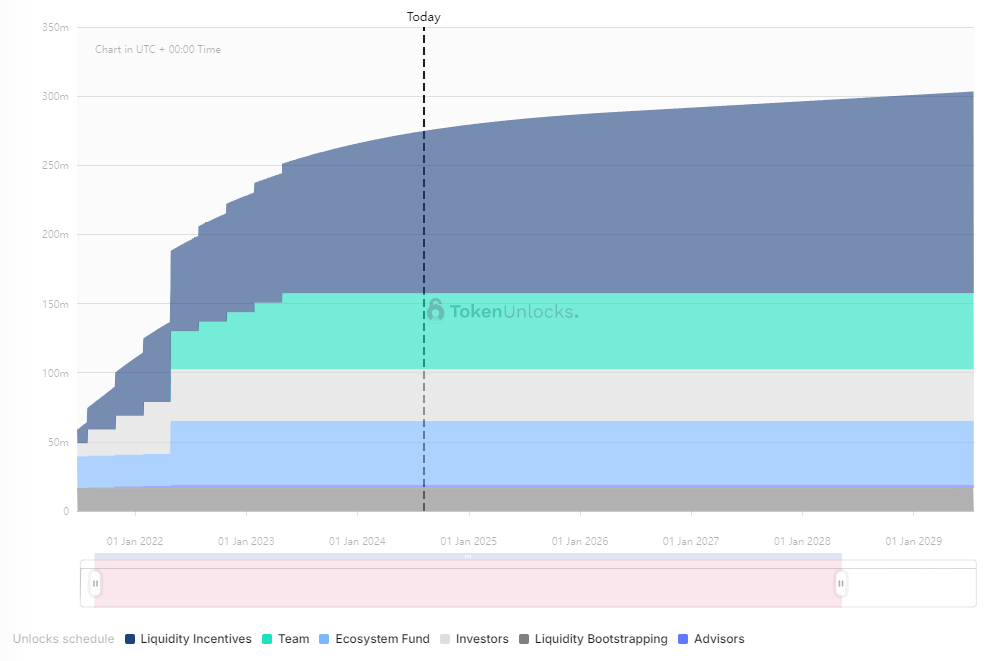

根据Token Unlock数据,初始代币分配给予团队、生态系统、投资者、顾问等,目前全部代币已经完成解锁,如果不考虑OTC交易,仅考虑初始分配,PENDLE未来不会面临大额集中解锁。目前每日通胀仅来自于流动性挖矿激励,每日排放数量约为34.1k的PEDNLE,根据8月5日币价($2),每日解锁抛压为$68.2k,抛压比较小。

3 应用场景发展:稳健理财、利率交易与积分杠杆

Pendle的发展大致可分为三个阶段:

- Pendle成立于2021年,彼时虽然正值DeFi Summer,但DeFi处于基建期,主要项目围绕着DEX、稳定币和借贷三大件进行,作为利率交换产品并未得到太多的关注。

- 直到2022年末,随着以太坊完成向PoS的转变,以太坊质押利率成为了币圈的原生利率,一众LSD资产快速涌现,这造成:(1)利率成为了币圈的关注重点之一;(2)大量生息资产诞生,Pendle找到了自己的PMF;(3)Pendle成为炒作LSD赛道的小市值标的,且细分赛道内竞品较少。这一时期上线Binance进一步提高了Pendle的估值上限。

- 2023年末至2024年初,Eigenlayer开启以太坊的再质押叙事,一众流动性再质押(LRT)项目纷纷诞生,Eigenlayer和LRT项目均宣布了积分和空投计划,积分大战一触即发,这使得:(1)更多的生息资产诞生,有效拓宽了Pendle提高TVL的路径;(2)最重要的,Pendle捕获了本息交易与积分杠杆的交汇点,找到了新的PMF,下文将会对Pendle如何在积分大战中发挥作用,以及如何赋能PENDLE代币进行更多介绍。

综上分析,除了成为LP和成为vePENDLE持有者外,目前Pendle的主要使用场景包括三个:稳健理财、利率交易与积分杠杆。

3.1 稳健理财

主要为PT资产对应的功能,通过持有PT资产,可以在到期获得固定数量的相应资产,这一固定利率在购买之日就已经确定,用户可以不用一直关注APR的变动。这一功能收益率稳定,风险和收益都较低。这一功能在积分交易开启后更是提高了用户的收益率:以eETH为例,用户选择放弃了持有eETH的积分收益,以换取更高的固定收益率,因此目前PT资产的收益率(7.189%)远高于(2.597%),这为希望获得更高以太坊本位固定收入的用户提供了理财工具,一些用户不看好LRT项目的后续代币表现,可以在市场FOMO推高YT价格时,低价买入PT资产,其实是对LRT代币的一种做空交易。

3.2 利率/收益预期交易

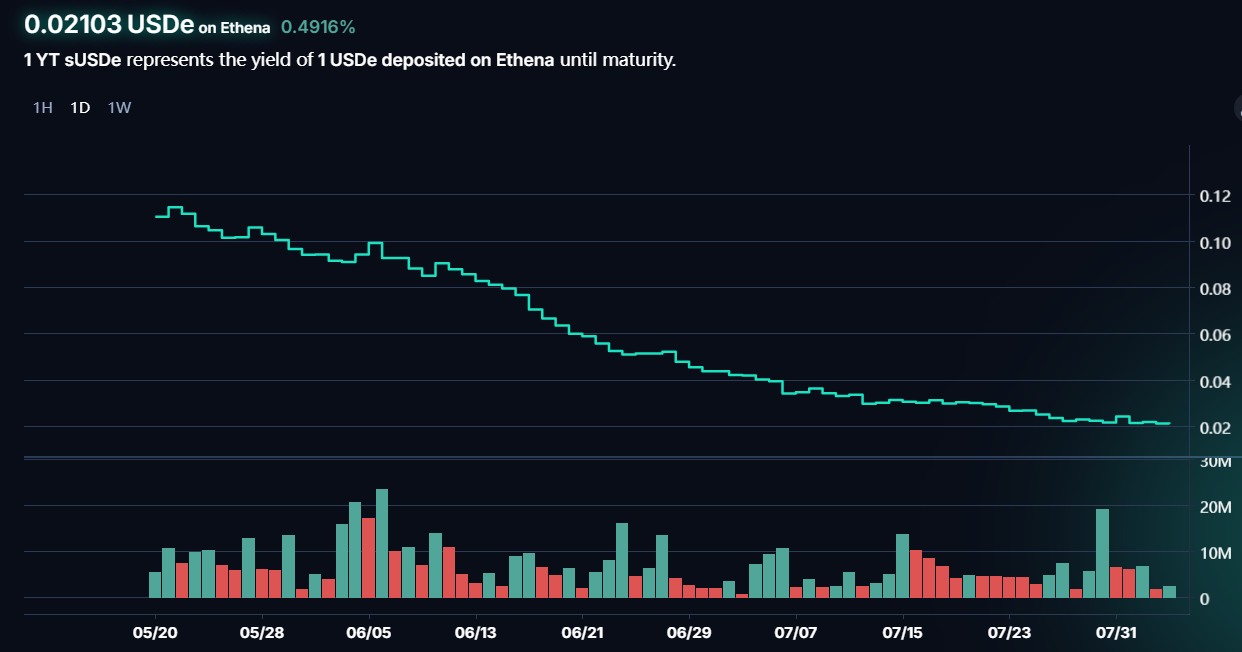

通过波段交易YT资产实现对利率的做多和做空,当认为未来收益率会显著提升时,买入YT资产,在YT资产价格上涨时卖出。这一策略适合对收益率具有较高波动性的资产进行交易,例如sUSDe,该资产是Ethena所发行稳定币的质押凭证,其中质押收益主要来自于对ETH的资金费率,资金费率越高,质押收益越高,资金费率取决于市场情绪变化,因此质押收益率也随着资金费率具有一定的波动性,通过对YT-sUSDe进行交易,可以在波段交易中快速获利。另外,在引入积分收益权之后,对YT资产的交易还包含对空投预期的定价变化,例如在ENA发币前,通过早期买入YT-USDe,在市场对ENA空投开始FOMO后卖出代币,可以获得较高收益。这种波段交易面临着较高的收益和风险,例如近期YT-sUSDE的价格就屡屡走低,一方面因为随着持有期的缩短,持有YT资产带来的积分正在降低,另一方面可能来自于ENA价格持续走低,市场对空投价值的预期在下降,早期购入者可能面临较大亏损。

3.3 积分杠杆与交易

对Pendle在本轮周期影响最大的,来自于积分交易功能,为用户提供了或许积分和空投的高倍杠杆。在此本文将对这一功能进行着重介绍,并希望回答以下问题:

(1)Pendle的积分交易适合哪些项目?

积分成为这一周期主要的空投发放形式,获取积分的形式包括交互类、刷量类和存款类等,其中存款类成为了最主要的一种方式。随着各类LRT协议、BTC二层和质押协议的出现,TVL大战成为今年的一个主旋律。其中,部分协议是直接锁定相关资产,如BTC二层直接锁定BTC和铭文资产,Blast直接存款ETH等,部分协议则是在存款后返回相应的流动性资产作为存款凭证,通过持有获取积分,Pendle本金-收益分离的机制则比较适合第二类,即需要一个底层资产来作为积分积累的媒介。

(2)Pendle的积分交易在哪些方面实现了PMF?

Pendle主要在两个方面实现了PMF,一是实现了积分的杠杆化,二是实现了对空投的早期定价和预期交易。TVL大战是巨鲸的游戏,普通散户无法拥有足够数量的ETH来存款,Pendle则支持直接通过购买YT资产获得积分收益权,不需要本金也可以获得相应积分,在LRT和Ethena等项目实现了几十倍的积分杠杆。其次,Pendle本质上提供了对于积分的最早期的市场定价,对YT资产的交易也是对项目空投和币价预期的交易。又可以细分为两种情况:①对于尚未TGE的代币,多数的空投规则都不明确,因此既包含着市场对可能获得的代币的预期,也会包含对这些代币的早期定价;②对于已经TGE的代币,币价已经有了明确的市场定价,可能未知的信息是一个积分对应着多少代币空投,如果空投规则也相对明确,已经知道这个底层资产在到期时能够获得多少代币,那么这个YT资产就相当于一个期权,现在的价格包含着对到期日的代币价格的定价预期。

(3)积分交易如何影响Pendle的业务收入和币价?

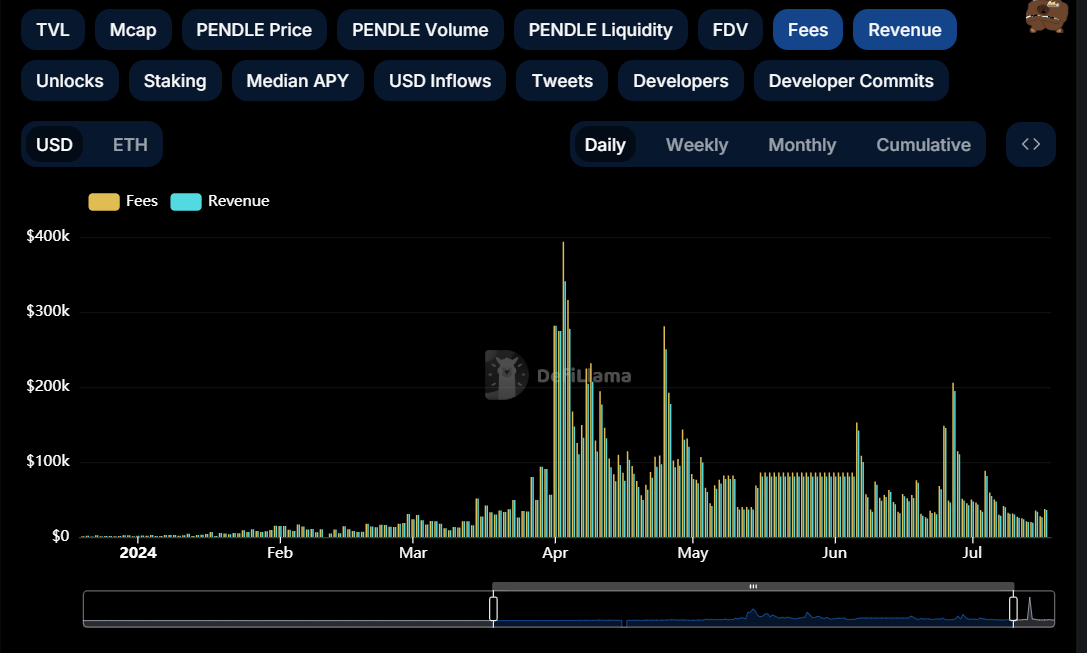

根据前文分析,积分交易的引入带来了对未来空投预期的交易,相比于收益率,这种预期快速变化和波动,由此带来更高的投机和交易需求。最直接地,这快速扩大了Pendle的交易量和交易费收入,此外资产类别的丰富也提高了Pendle的TVL。

对PENDLE的赋能更为明显。vePENDLE持有者的收入主要来源于交易费的分成,如果没有足够的波动和投机需求,就没有足够的交易,vePENDLE的收益率极低,在2023年7月,vePENDLE的总APY只有2%左右,因此当时虽然Pendle跟随LSD赛道炒作火热,但币价仍然无法受益于业务。积分交易的引入改变了这一困境,目前多个池子的vePENDLE的APY超过了15%,多个LST资产的相关资产池更是高达30%以上。

(4)相关项目的表现如何影响Pendle?

围绕着Pendle的两个核心负面影响包括:主力资产(LRT和Ethena)的空投落地;以及主力项目币价的持续走低。空投落地使得投机需求降低,尽管积分计划将持续多期,但叠加币价走低,市场对项目信心和预期大幅降低,继续选择存款的用户正在减少,相关交易量也大幅缩水。目前Pendle的TVL和交易量都出现大幅下跌,同样的困境也反应在币价上。

4 数据分析:TVL和交易量是Pendle的KPI

本文认为,围绕Pendle的业务数据主要分为两个部分:存量和流量。存量主要以TVL为代表,此外还需密切关注TVL组成结构、资产池到期时间和展期比例等影响TVL健康度和可持续性的指标;流量主要以交易量为代表,包括交易量、交易费用、交易量构成等,交易量的变化将直接影响代币赋能。

4.1 TVL及相关指标

以ETH计价的TVL在2024年1月中旬后快速增长,并与PENDLE币价保持较高的相关性,TVL最高时超过1.8M ETH,在6月28日和7月25日均经历了TVL的快速下跌,主要原因是大量资产池到期,在到期后进行新一轮投入的需求不足,造成TVL的快速流失。目前Pendle的TVL约为1M ETH,距离顶点已接近下跌50%,且下降之势没有得到有效缓解。

具体来看,2024年6月27日,包括 Ether.Fi 的 eETH、Renzo 的 ezETH、Puffer 的 pufETH、Kelp 的 rsETH 和 Swell 的 rswETH的多个LRT资产池到期,用户赎回其本金投资,虽然依然存在相关资产其他到期日的资产池,但用户展期比例较低,TVL至今没有恢复的趋势,这也印证了前文的分析,即随着LRT项目的发币和币价表现下滑,用户对进一步参与相关资产理财和投资的需求降低。在本轮周期中,以太坊生态创新不足,市场对ETH价格并不乐观,如果市场对ETH的投资需求减弱,会直接影响Pendle的业务收入水平,因此Pendle与以太坊属于强绑定水平。

在Pendle的TVL构成上,目前Pendle的总TVL为$2.43B,其中TVL超过$10M的资产池共有11个,TVL最高的池子为SolvBTC.BBN,约占总TVL的3.51%,TVL构成结构相对健康,不存在少数资产池占据大量TVL的情况。从资产池到期情况看,下一次大额到期日将是2024年12月26日,近期Pendle的TVL可能会呈现相对平稳的走势。

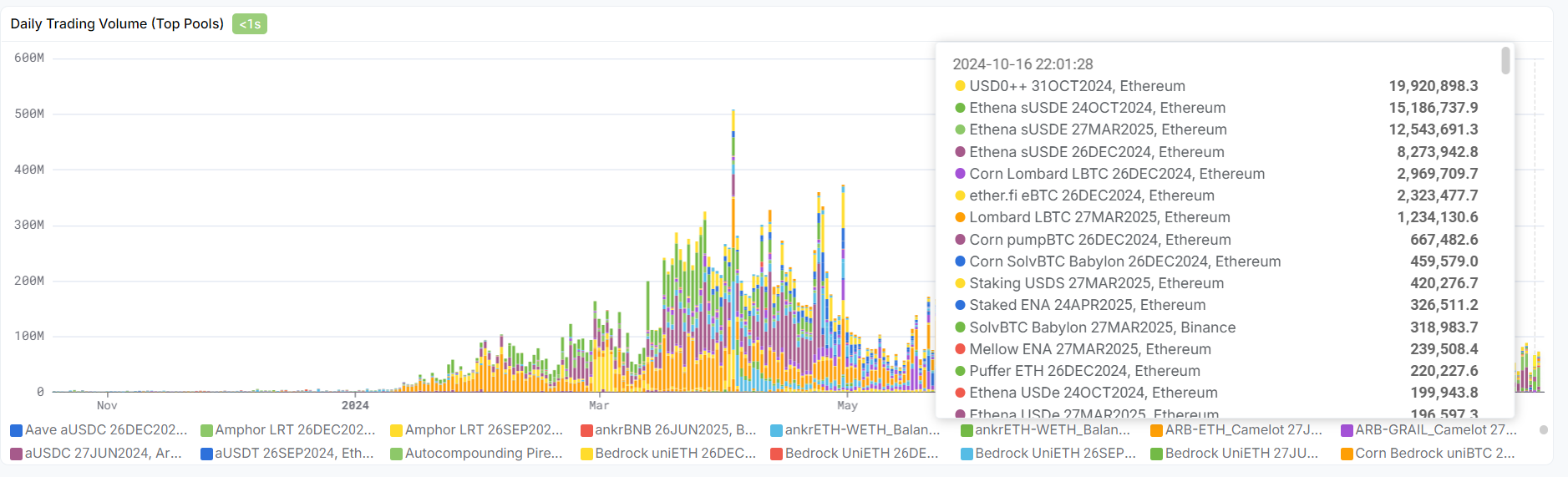

在以太坊再质押的浪潮结束后,Pendle比较丝滑地切换到了BTCfi和USDe/USD0等稳定币资产上,虽然业务数据和市场情绪不如4月份时,但基本维持住了TVL数据,没有出现大幅下滑,但随着一众以太坊LRT协议的发币和EIGEN进入交易,再质押赛道的想象力正在减少,也在一定程度上压缩了对BTC质押赛道的投机热情,体现在Pendle交易量数据的下滑,下一次可能对Pendle造成冲击的事件会是Babylon及BTC质押赛道的发币。BTC再质押结束后,Pendle还能寻找到新的应用场景吗?

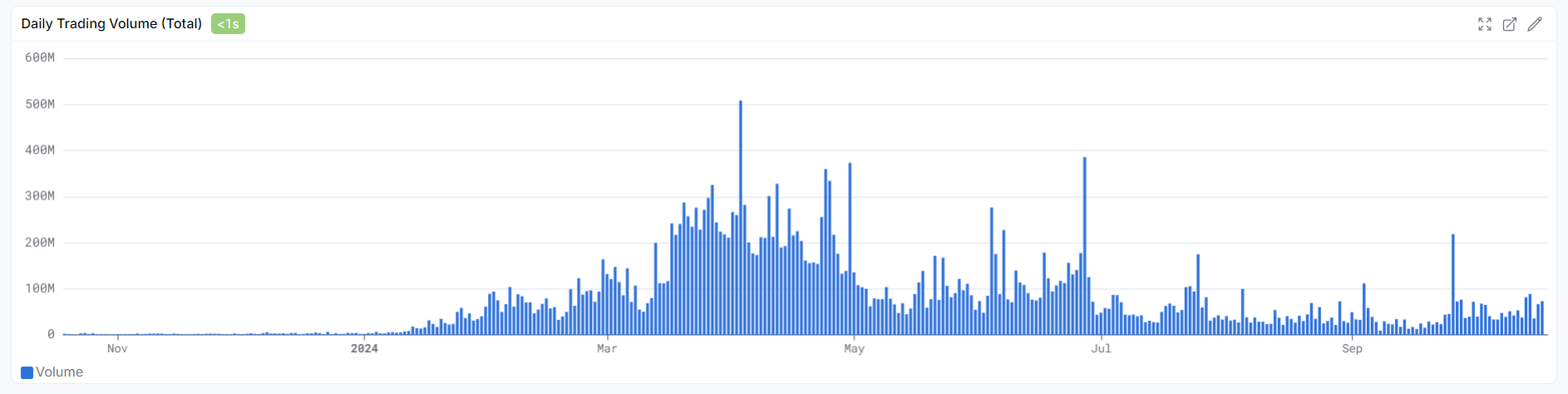

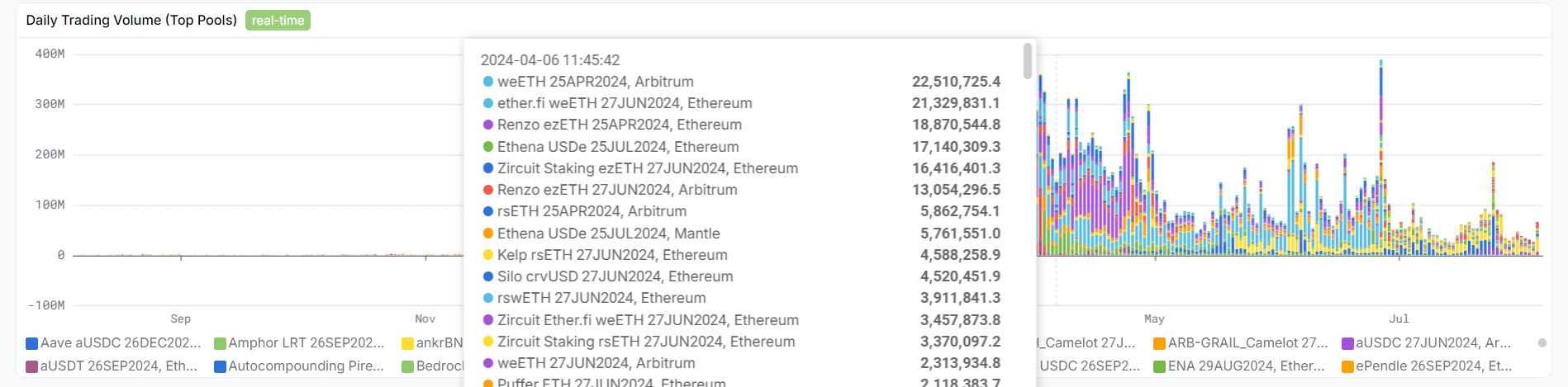

4.2 交易量及构成

Pendle AMM的交易量在2024年1月后同样快速上涨,并在4月前后达到高峰。在4月底Eigenlayer宣布发币,并伴随着Ether.fi等LRT项目空投预期落地后,交易量出现明显下滑,目前交易量进一步走低,处于2024年以来的低位水平。

从交易量的构成来看,在2024年上半年,交易量主要以Renzo和Ether.fi相关资产的交易构成,目前,Pendle AMM的交易量主要来源于Ethena和USD0两个协议,BTCfi资产带来的交易量比较有限,交易量直接关乎交易费用和vePENDLE持有者的年化收益,相比于TVL来说是更直接的传导因素。

4.3 代币锁定比例

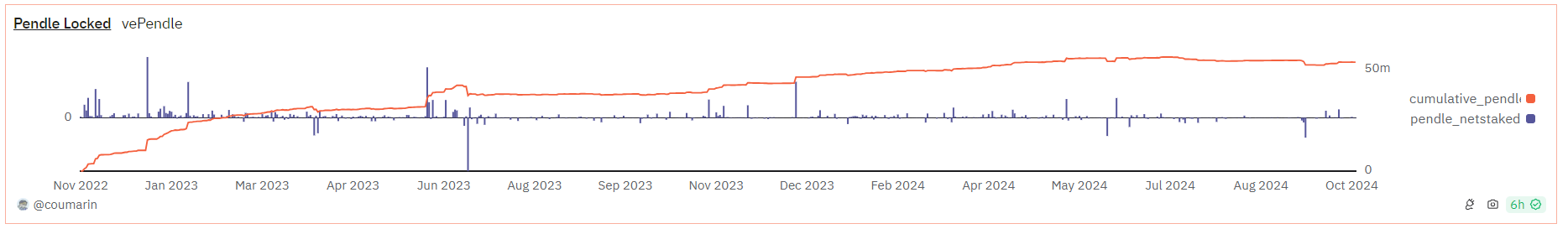

代币锁定比例直接影响代币的供求关系,在每日释放代币数量相对稳定的情况下,越多的PENDLE被锁定为vePENDLE,对币价具有越积极的刺激作用。PENDLE锁定数量的变化与其业务数据和币价的变化呈现出相似的趋势,自2023年11月开始,PENDLE的锁定量开始快速上升,从38M上升到峰值的55M,自2024年4月达到54M后,PENDLE锁定量的增速开始放缓,甚至出现了vePENDLE的净流出。这与前文对业务的分析是一致的——随着TVL和交易量的降低,vePENDLE的收益率开始下降,因此锁定PENDLE的吸引力开始下降。目前还未看到vePENDLE的显著流失,一方面由于锁定期的限制,这一指标相比TVL、交易量和币价来说反应滞后,短期内无法出现较大变化,另一方面头部资产池依然有不错的收益率,减缓了vePENDLE流出。但仍需指出,无论是业务数据,还是vePENDLE的增长数据,均反映出Pendle面临着短期内业务的阵痛,Pendle仍未找到Restaking和积分降温后的新增长点,来延续之前的传奇。

5 结语:Pendle急需寻找再质押后的新场景

综上分析,Pendle的成功之处在于精准地找到了PMF,更为难得的是,业务收入直接赋能了代币,找到了传导币价的直接因素——将YT产品包装成积分交易标的,提高了AMM的交易量,增加了vePENDLE的收入。

从7.5美元开始下跌后,Pendle尚未扭转颓势。不得不否认的是,Pendle是一个很好的DeFi产品,兼具理财和投机属性,满足了不同风险偏好投资者的需求。但是,以太坊本位的TVL下降后没有复苏迹象,再质押项目和Ethena的表现不佳,降低了市场对后续空投的预期,Pendle的使用需求正在下降,因此,PENDLE的币价也正在寻找新的位置。Pendle需要找到新的产品包装,或者向Solana等新的生态扩张,增加自己的TVL和交易量,才有可能找到新一轮增长空间。

Pendle的另一个定位是以太坊Beta,但最近正在转变:在以太坊再质押时代,Pendle是以太坊及衍生资产的重要理财产品,即使是Ethena,虽然是稳定币,但是USDe质押收益率也与ETH的资金费率直接相关。如果市场暂时对以太坊生态失去信息,ETH上涨乏力,那么Pendle也无力回天。更需要指出的是,Pendle和PEPE等MEME类以太坊Beta不同,ETH的价格对PENDLE币价具有直接传导作用:ETH上涨乏力→ETH本位理财需求下降/再质押赛道表现降温→对Pendle使用需求下降→Pendle业务收入下降→PENDLE币价下降。但在Pendle上比特币质押资产已经取代了以太坊,这一层传导作用可能会减弱。

最后,本文给出基本面方面的关注要点:

- 关注LRT项目和Ethena、USD0等稳定币项目的积分计划进展,积分季的结束将可能再次降低Pendle的业务收入。

- 关注Pendle在TVL和交易量的变化,如果再次出现多个资产池到期,可能会引起TVL的大幅下跌,届时可提前卖出部分PENDLE仓位以避险。

- 持续关注Pendle的产品进展,包括但不限于:Pendle V3的推出;新资产池和交易策略的推出;向新的公链生态扩张的可能。