作者: DiogenesCasares , 加密研究員

編譯:Felix, PANews

關於加密貨幣走向的故事。

加密貨幣發生了什麼事?為什麼沒有出現新的東西?代幣為什麼沒有上漲?這些問題充斥著加密推特。比特幣在回報方面處於領先地位,而上一個週期的以太坊及其生態代幣表現優異。玩家仍然有相對優異的表現,BTC今年上漲了110%,而Solana上漲了550%。即使在以太坊ETF推出後,BTC的主導地位仍保持穩定。

即使BTC開始達到新高,大多數山寨幣的表現也非常平淡,目前已經出現了明顯轉向Memecoins的趨勢,但這具有相對欺騙性。就流動性和涉及的真金白銀而言,Memecoins不僅僅是估值過高,而是加密技術應用的一小部分,它們的支持者和投資者在推特上大肆宣傳,以圖出售他們的資產。

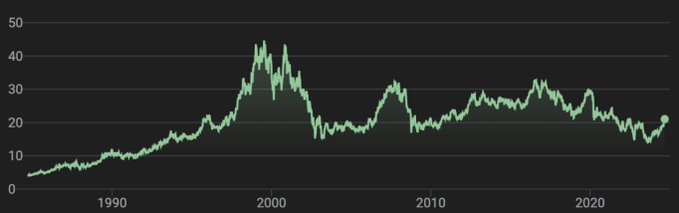

上一周期BTC市場主導持續下降

上一周期BTC市佔有率

在2020年初的繁榮時期,你可以用低槓桿做多任何代幣並獲得巨額回報。你可以找到一些剛推出的新項目(如Solana)。 BTC在加密市場中的主導地位從驚人的近75%跌至近40%的低點,相對市佔率損失了35%。這種相對主導地位的下降是完全合理的。在此期間,市場上去中心化借貸市場、交易所、穩定幣開始興起,以及基礎設施得到顯著改善。這些都是巨大的解鎖。就在5年前,任何人可以在沒有任何書面背書的情況下,完全無需許可地借出資產或借入資產,這是不可想像的。任何啟動專案都可以立即透過uniswap獲得流動性,讓使用者始終能夠根據價格曲線購買或出售資產。該曲線也透過Curve針對相關資產進行動態調整,從而能更有效率地為相關資產提供流動性,並且整體上提供更多的鏈上流動性,實現全新的鏈上交易世界。

伴隨著這些合理的飛躍,市場上出現了許多不太創新或不太相關的項目。 Terra Luna在哲學上很有趣,但沒有真正的永續發展計劃。 Olympus在心理學上很有趣,但(當時)除了價格行為本身之外,沒有長期計劃。 Bancor從根本上將補貼作為一種產品出售。沒有獨特價值附加價值的DeFi協定失去了所有的TVL。當浪潮退去,很多人才意識到他們持有的是垃圾,價格也跟著暴跌。

這輪週期BTC市場主導不斷增強

比特幣在去年加密總市值中的主導地位

歷史不會重複,但總是會押韻

儘管許多加密項目與2020年相比表現不佳,有些項目甚至還沒有反彈,但這可能是一件好事。流行文化和大眾對加密的情緒非常負面。公眾的蔑視已經從“科技兄弟”轉向“加密兄弟”,而且還沒有轉向人工智慧或任何其他領域。雖然這種厭惡可能有失偏頗,但卻是可以理解的。數百萬散戶在投資加密項目時虧損,或在公然的騙局中虧損。即使在阿根廷等加密貨幣最有可能產生積極影響的國家,中心化基礎設施仍然被大量使用。基於RFQ(報價請求)的交易所在幣安或類似交易所擁有相當一部分營運資金,無論是直接還是透過做市商代理。 FTX事件已經近2年了,流動性仍然深深植根於中心化交易所,Solana生態系統的流動性從依賴FTX轉變為主要依賴幣安,幾乎沒有任何變化。

對許多人來說,這似乎是一種獨特的情況,主要是因為該領域的大多數人都參與了上一輪週期。 2018年出現了類似的結果,比特幣失去了市場主導地位,一度跌至36%,然後才回升。這是繼IC0熱潮之後,以太坊和許多其他項目的推出,突然能夠以去中心化和高效的方式籌集資金。這些IC0中的大多數項目都沒有多大意義,但像以太坊這樣的IC0將定義下一個週期。

BTC和山寨幣不斷上演拉鋸戰

BTC在2017/19週期的主導地位

下一週期由ETH / 智能合約啟用的基本原語主導。至少在DeFi中,這個週期將由那些能夠以最小化信任的方式實現資產交易或管理,同時擊敗中心化同類的產品來定義。在這輪週期中表現良好的所有項目都明白這一點。 HyperLiquid正在與許多中心化交易所競爭。 Morpho允許輕鬆啟動債務市場,AAVE正在創建跨鏈流動性協調層並啟動EZ模式,允許以更高的LTV借入相關資產。 Pendle允許投機者和固定收益享受者之間進行無需信任的積分和收益兌換。

除此之外,在當前的宏觀環境下,加密貨幣必須停止僅建構自我強化的服務。為一個完全孤立的、與傳統資產不相容的金融體系建設基礎設施沒有意義。 RWA風格的產品和以加密原生為中心的產品都有待改進、MEV必須最小化並返回給用戶、應用程式必須是可擴展的、資產必須安全、資本必須有效率,這些都是很難解決的問題,但如果解決了,加密貨幣最終將有真正的潛力與傳統市場競爭,而無需依賴過於集中且往往不負責任的中心化各方。專案的持續專業化類似於2001年破壞性泡沫之後科技業發生的情況。許多今天仍然存在的大公司,如亞馬遜和蘋果,在2001年的網路泡沫破滅中倖存下來,專注於各自的領域,經營得很好。

AT&T的股票從未從網路泡沫中恢復過來

目前,我們有一種奇怪的文化,即投資區塊空間和DA提供者。這些都是商品,其實沒有護城河。我可以使用我住在加州的康卡斯特(Comcast)互聯網,或者我可以使用Starlink或嘗試使用光纖。我可以從許多電信公司中選擇任何一家來提供服務,因為實際的手機訊號塔由不同的公司擁有,並且主要由多家公司同時使用。當然,由於網路的存在,AT&T的流量比以往任何時候都多,但如果你在2000年投資AT&T,期望它成為押注網路成功的方式,那麼你會面臨虧損。

用「鎬和鏟」自掘墳墓

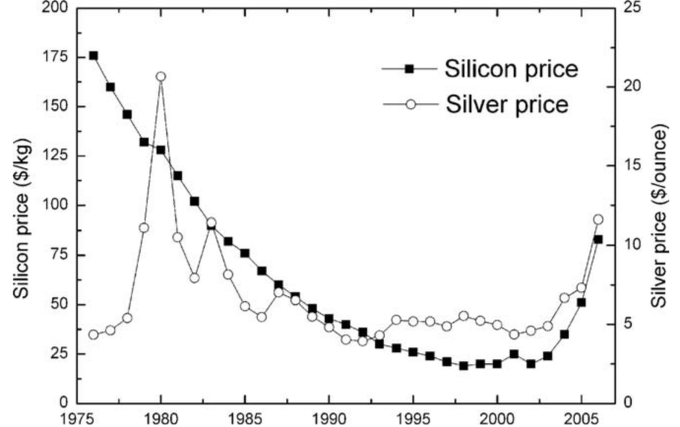

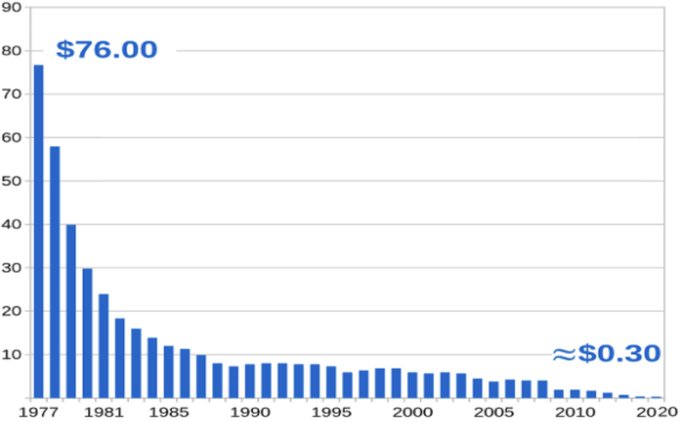

現在重要的是護城河,而不是用來挖護城河的「鎬和鏟」。矽的價格(經通膨調整後)與網路剛開始時相比下跌了99%。 AT&T和Verizon尚未從2001年的高點恢復。康卡斯特(Comcast)有效地避免了同樣的命運,因為它推出了面向消費者的產品,如電視,並為自己創造了一個利基市場。

從抽象角度來看,「鎬和鏟」的想法在某種程度上是正確的;那些推動技術創新的公司將從這種創新中獲益最多。然而,這也隱含著一個警告,這些公司必須擁有護城河和可防禦的業務。比特幣是數位黃金,沒有真正的競爭對手,它的資訊很明確,技術可能有缺陷,但它已經實現了終端用戶對它的大部分需求,並且越來越被採納。除了與其他已經有估值的公司、商品或貨幣進行比較之外,BTC之外的大多數項目都不確定如何定位自己。

以「鎬頭和鐵鍬」為例(它經常被直接比作淘金熱),你聽說過一家位於加州的「鎬和鏟」公司嗎?你一定聽過李維斯(註:牛仔褲品牌),李維斯是這個論點的典型例子。假設你從1853年開始以今天的1000萬美元投資李維斯,今天它將價值7000億美元,有700倍的投資回報,等於3.93%的年化回報率,或者說低於同期美國經濟的平均增長率。

如果你買了礦工睡覺、吃飯和工作所需的土地會怎麼樣?光是在聖馬刁,所有財產的價值現在就達到3250億美元。舊金山的財產估值1.8兆美元。這還不包括聖荷西、馬林等。這似乎是一筆更好的交易,尤其是房地產可以產生現金流。

如果你在芝加哥或紐約的大規模成長期間購買了一家船舶運輸或鐵路公司,與購買房地產或投資於大多數主要銀行相比,你會賠錢。一旦路線和土地徵用成為家常便飯,大多數鐵路公司就會倒閉,變得不堪一擊。然後需要的是資本,銀行接管了這些遺存的資產。

說到銀行,如果你在1990年以13.63美元或今天的32美元左右的高價投資了摩根大通,那麼你的年化收益率將達到5.84%左右,而在當年的低點,年化收益率將達到10%左右,或大致與市場持平或略高於市場,這還不包括股息和股息的複利。這將使你的投資表現優於同時期的後起之秀諾基亞。當更好的產品出現時,諾基亞衰落了,它沒有護城河讓自己應對圍攻,並想出反擊的方法。

如果這種「鎬和鏟」的觀點如此普遍,但又有如此明顯的缺陷,為什麼它會成為加密領域的重要觀點? 「鎬頭和鏟子」的附加價值很容易被LP和訪談者接受,但在實踐中定義得過於寬泛。護城河是可以防禦的,這就是為什麼護城河是以守衛古代城堡的護城河命名的。投石機的製造者並不是因為製造投石機和發動戰爭而變得富有,城堡的主人因為擁有城堡而變得富有。然而,它可以輕鬆證明大量資本流入Alt L1和一定程度上的L2。在撰寫本文時,ETH的市值為2,760億美元,BNB的市值為730億美元,SOL的市值為750億美元。以太坊的市值幾乎與美國最大的銀行美國銀行相同,而其TVL僅為美國銀行存款的1/26。儘管Solana的TVL僅為第一共和銀行存款的1/50,但其市值幾乎是第一共和銀行最高估值的兩倍。

1975年至2005年矽價格(未依通貨膨脹調整)

1977年至2020年矽光電電池價格

「鎬和鏟」可能暫時管用,但城堡和資本才是長期規模的保證。讓DeFi具備與中心化金融一樣競爭力的項目,它們可能並不吸引人,但確實有效。谷歌開發了一種擊敗所有其他搜尋演算法的演算法,這是一個完全內部的變化,獲得了絕大多數市場份額。亞馬遜成為了無所不包的商店。蘋果最初將一台令人難以置信的愚蠢電腦放在用戶的口袋,最終成為大腦和我們自己的延伸。這些小發現不會像鏈上夏天或龐氏遊戲或其他東西那樣令人興奮,但比我們所見過的任何事情都更有影響力,將加密貨幣從監管套利的投機天堂和相對安全的資本管制轉移到取代日益全球化和多極化世界的現有金融基礎設施。