作者: Pantera Capital CEO Dan Morehesd

編譯:吳說區塊鏈

美聯儲還沒有收緊太多

美聯儲尚未真正收緊貨幣政策。在過去幾年中,通脹率的上漲遠遠超過聯邦基金利率。同樣重要的是,美聯儲沒有放棄操縱政府債券和抵押貸款市場。

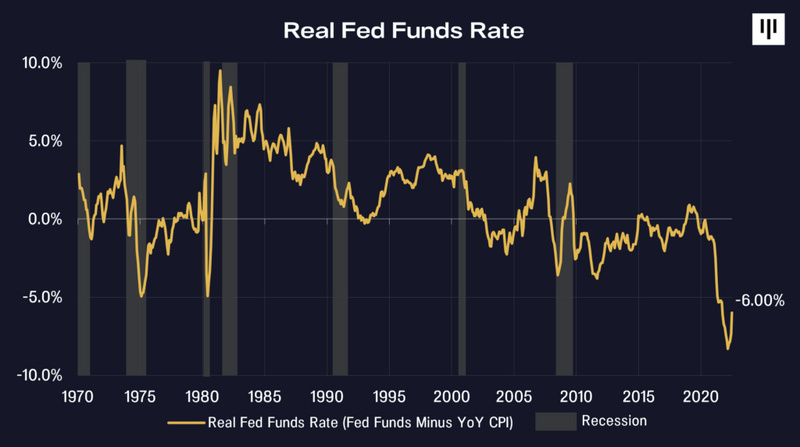

實際利率,即投資者扣除通貨膨脹補償後獲得的利率,接近有史以來的最低水平。

後文將詳細討論,但顯然:不能用比通脹率低6% 的聯邦基金利率來馴服失控的通脹。美聯儲將被迫收緊,收緊幅度要比目前市場預測的高得多。

一年多前,聯邦基金實際利率打破了1975 年2 月創下的為負的歷史紀錄。在70 年代,我們的同比通脹率略高一點,約為11.2%,但美聯儲努力通過6.24% 的聯邦基金利率抵抗通脹。因此,聯邦基金實際利率為-4.96%。

美聯儲順利通過這一里程碑。直到2022 年3 月掉到-8.30%,美聯儲終於開始取消大規模的寬鬆政策。當開始收緊貨幣政策時,CPI 同比已經達到難以置信的8.5%

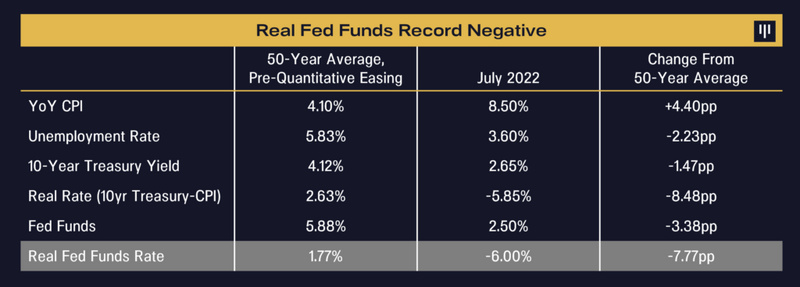

如下表所示,現在的聯邦基金實際利率仍然比過去50 年的平均利率低7.77%。再加75 bps 也無濟於事。美聯儲最終將不得不再收緊幾百個基點。

我仍然相信,在聯邦基金利率至少達到4-5% 之前,加息不會停止。

我喜歡這段話:

“加息75 個基點的全部意義是收緊金融條件。諷刺的是,每當傑伊·鮑威爾(Jay Powell)加息時,卻放寬了金融條件,因為他不願意承認美聯儲為了消除通脹,準備將國家帶入衰退。”

——Bill Ackman,Pershing Square Capital Management 創始人兼首席執行官,Twitter,2022 年7 月27 日

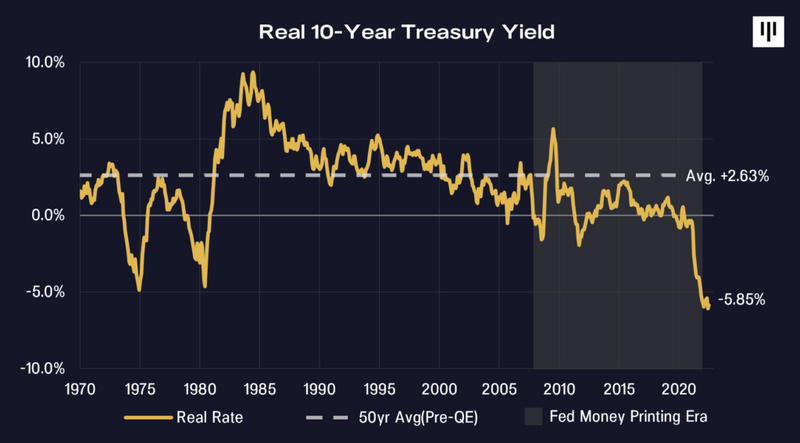

債券實際利率也嚴重為負

雖然現在的共識是,美聯儲允許通脹率高於其隔夜政策利率830 個基點是一個巨大的失敗,但卻很少有人解決同樣重要且持續的政策錯誤:將長期政府債券和抵押貸款債券收益率控制在遠低於自由市場的水平。

正如比爾·阿克曼(Bill Ackman)所說,美聯儲主席不允許長期利率調整到公平市場水平(高得多)。因此,美聯儲仍在大規模刺激住房和機動車等利率敏感型行業。

實際回報率是投資者在通貨膨脹後獲得的債券收益率。對於美國10 年期國債,量化寬鬆(1957-2007)之前的五十年平均實際利率為+2.63%。

美聯儲決定印刷佔國家GDP 一半的鈔票,來推高債券價格,迫使實際利率降至-5.85%。

灰色區域是我們無限購買債券的新天地,現在處於一個令人難以置信的低點,比平均水平還低8.48個百分點。

沒有一個經濟上理性的投資者會購買保證每年損失585 個基點的東西。這就是為什麼美聯儲在2020 年和2021 年購買了相當於所有抵押貸款發行量兩倍的債券。沒有一個理性的行為者會這樣做。

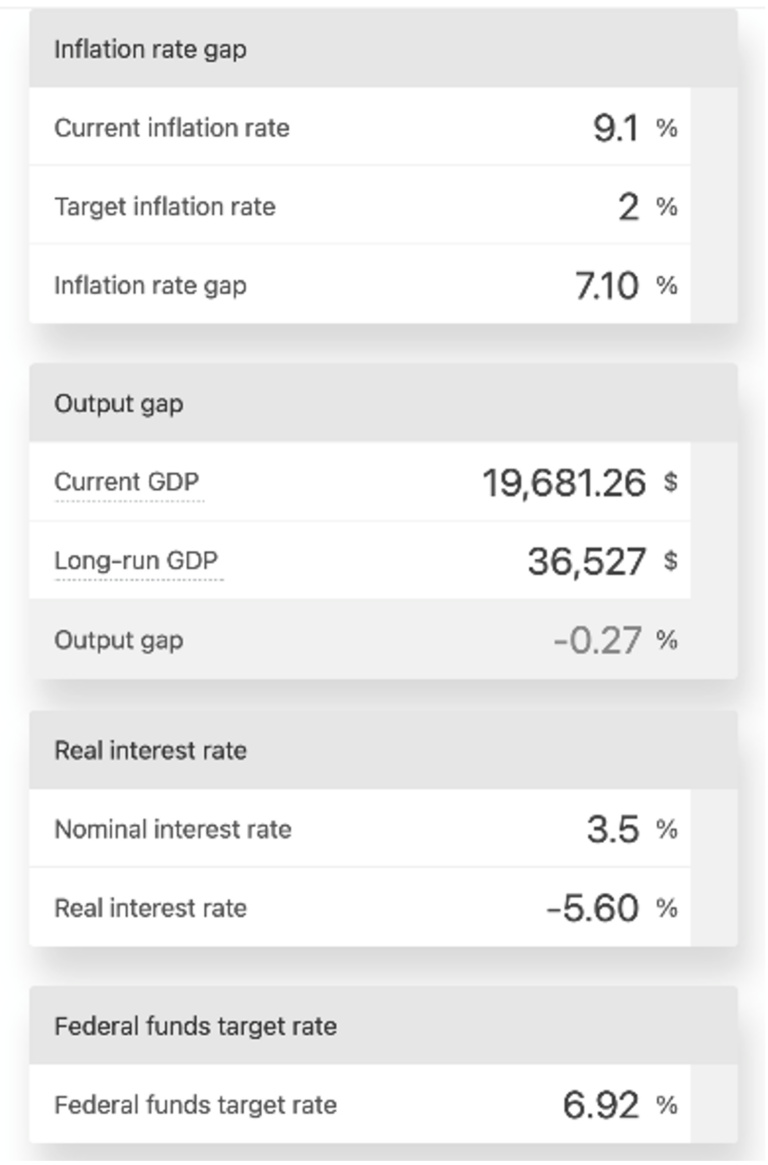

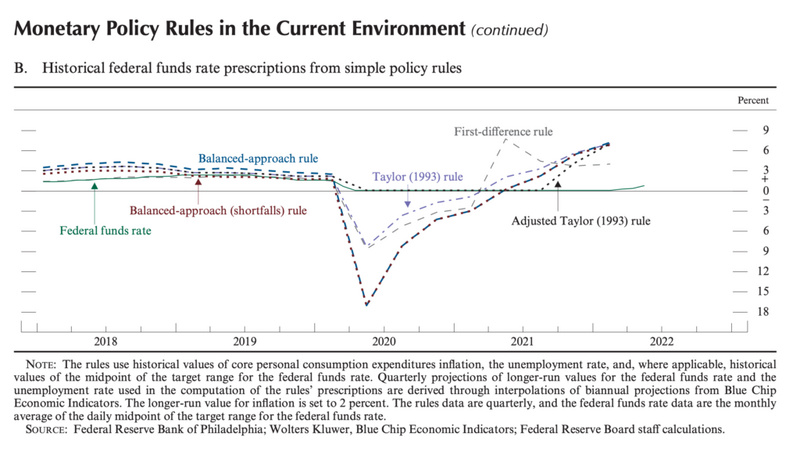

泰勒規則

根據美聯儲6 月的一份報告,經濟學家約翰·泰勒(John Taylor)基於規則提出的名義利率目標是6.92%,約為當前預期的兩倍。

我認為機器人比人類知道得更多。

該比率最終將比目前的預測更接近泰勒規則。

“泰勒規則是中央銀行使用的一種針對性貨幣政策。美國經濟學家約翰·B·泰勒(John B. Taylor)是杰拉爾德·福特(Gerald Ford)和喬治·H·W·布什( George HW Bush)總統政府的經濟顧問,於1992年提出該規則,作為中央銀行通過設定利率來穩定經濟活動的一種手段。

“該規則基於三個主要指標:聯邦基金利率,價格水平和實際收入的變化。泰勒規則認為,保持實際短期利率穩定和中性政策立場,當產出缺口為正和通脹缺口超過目標值時,應提高利率。

“根據泰勒的說法,當中央銀行提高名義利率的幅度超過通脹上升的水平時,它就實施了穩定的貨幣政策。換句話說,泰勒規則規定,在實際通貨膨脹高於目標的情況下,利率相對較高。一般目標規則的優點是,中央銀行可以獲得採用多種手段來實現既定目標的自由裁量權。

— 維基百科

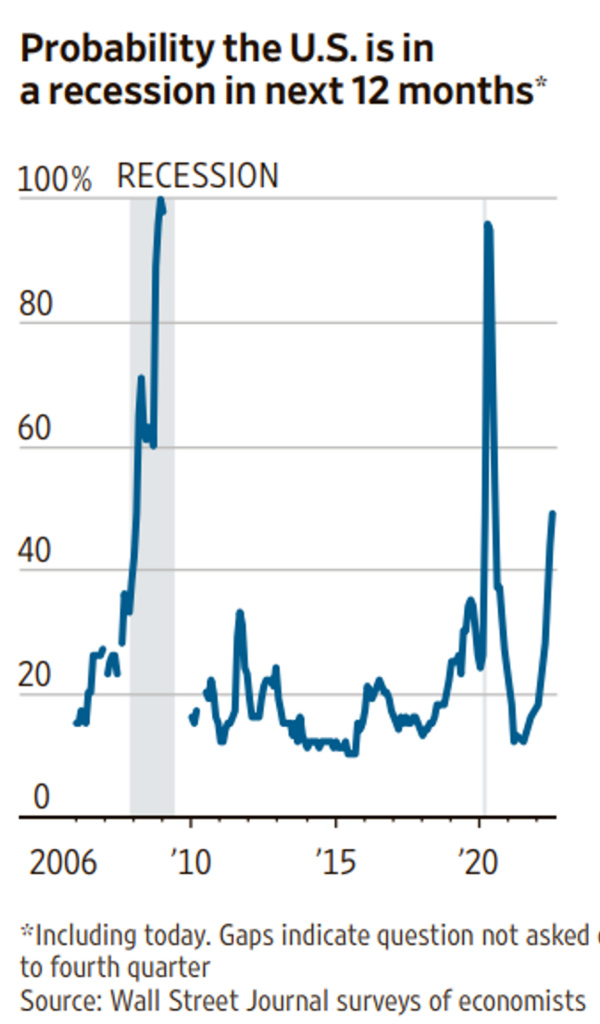

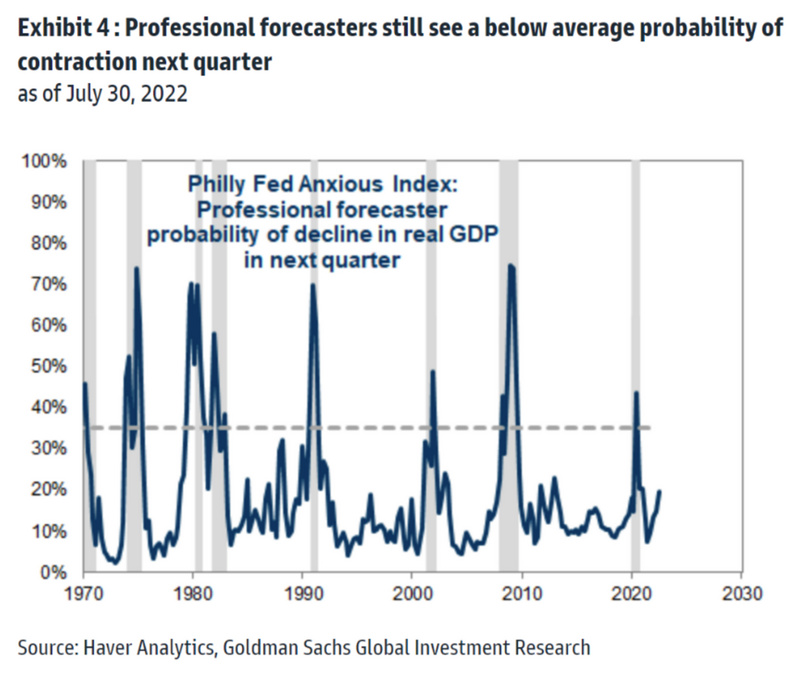

經濟衰退的概覽

令人驚訝的是,經濟學家仍然認為只有45% 的可能性會經濟衰退。但經濟學家在預測經濟衰退方面是出了名的滯後,他們錯過了今年第一季度和第二季度的負增長。

自第二次世界大戰以來,美國經濟經歷了十二次衰退。每次衰退都有兩大特徵:經濟產出收縮和失業率上升。

幾乎可以肯定的是,經濟衰退已經開始

我們已經連續兩個季度出現GDP 負增長,2022 年第一季度為-1.6%,第二季度為-0.9%。雖然這不是BEA 的定義標準,卻是表明我們現在正處於衰退之中的有力證明。不幸的是,美聯儲的政策任務不是“繼續收緊直到引發經濟衰退”。美聯儲的目標是為了提高就業率和穩定價格,這就將需要更多的收緊政策。

正如我們上個月提到的,我們很可能已經處於衰退之中。

聯邦公開市場委員會(FOMC)

拉里·薩默斯(Larry Summers)一直都是對的。在通脹率回到2% 之前(通脹實際已經失控),美聯儲不會停止收緊,所以經濟衰退基本上是必然的了。

“如果經濟看起來正在放緩,那麼停止加息將是誘人的,事實上,市場上的人們預計利率將從12 月或1 月開始下降。我認為這將是一個嚴重的錯誤。”

“我認為,在沒有經濟衰退的情況下,我們都不太可能將通脹恢復到目標水平。”

——拉里·薩默斯(Larry Summers),前財政部長,2022 年8 月3 日

薩默斯認為,鑑於去年強勁的經濟增長以及供應鏈問題,除非陷入衰退,否則通貨膨脹將在一段時間內持續。

區塊鏈技術的承諾

我們強烈建議您花六分鐘時間觀看此片段。這是對我們行業重要性的清晰而簡單的解釋。以下是視頻中的亮點:

“比特幣是做什麼的?這很簡單。它允許您使用計算機和互聯網連接世界,向世界上任何人發送和接收貨幣。那麼,為什麼它是革命性的呢?因為與通過互聯網匯款的所有其他工具不同,它無需信任中間人即可工作。兩者之間沒有任何公司,這意味著比特幣是世界上第一個公共數字支付基礎設施。關於公開,我只是說所有人都可以使用,而不是由任何單一實體擁有。”

“比特幣網絡是公共區塊鏈,任何人都可以在該分類賬中添加一個條目,將他們的比特幣轉移給其他人,無論其國籍,種族,宗教,性別,性別或信譽如何,都可以免費創建一個比特幣地址,以便以數字方式接收付款。比特幣是世界上第一個全球可訪問的公共貨幣。”

“這是一項計算機科學的突破,對於自由和人類繁榮來說,比特幣將與互聯網的誕生一樣重要。”

“互聯網消除了通信基礎設施的單點故障,並迎來了新媒體公司之間在其公共軌道之上的競爭浪潮。”

"...這是我們最大的希望,就像1990年代的互聯網一樣,我們需要一個溫和的支持創新的政策,以確保這些創新在美國蓬勃發展,為所有美國人的利益和安全服務。”

—— Peter Van Valkenburgh,Coin Center 研究總監,2018 年10 月

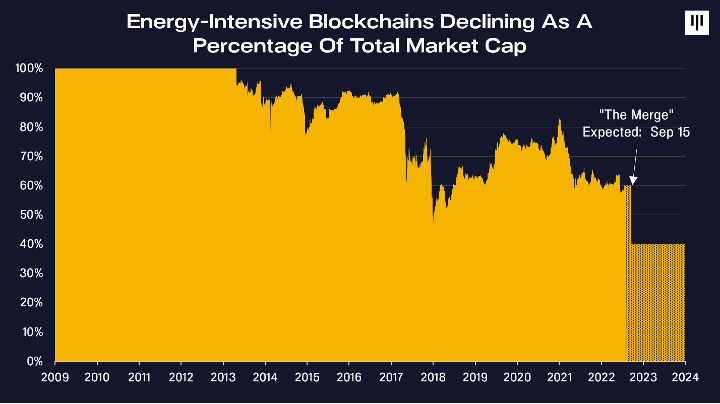

以太坊合併相關

以太坊將很快進行自發布以來最重要的更新。 “合併”是以太坊路線圖中一系列協議更新中的一個,標誌著全球計算網絡的長期可持續性和可擴展性的巨大進步。

關鍵要點是:

1. 從工作量證明( PoW )完全遷移到權益證明( PoS )→以太坊變得更加可持續

2. 以太坊發行率降低90%→以太坊很可能成為通縮資產

“合併”預計將於2022年9月15日進行。

以太坊變得更加可持續

轉向權益證明將對以太坊的可持續性產生重大影響,估計能耗將減少99.95%。從環境,社會和治理(ESG)的角度來看,這顯然是一個很大的改進。

工作量證明和權益證明是共識機制,使計算機網絡能夠就其當前狀態達成一致。在這種情況下,計算機網絡共同保護和維護區塊鏈(它實際上只是一個事務數據庫)。簡而言之,共識機制使區塊鏈能夠以分佈式方式安全運行。

99.95% 的能源減少將來自以太坊從PoW 的過渡,這是一個保護網絡的的過程,主要成本是電力和硬件。在PoS 系統中,保護網絡的主要成本是質押代幣形式的資本,並且根本不需要太多的電力。

兩者都有相同的目標,即實現分佈式共識,同時令單個實體獲得對網絡的控制權變得極其困難(即51% 的攻擊)。後者是通過控制物理上或經濟上的不可行性來確保的。

在PoW 下的比特幣中,有人必須購買足夠的硬件和電力才能實現網絡哈希算力的50% 以上。

在PoS下的以太坊中,有人必須在網絡中累積超過50% 的權益代幣總數。

這兩種情況都是資本密集型的,攻擊者付出的代價將超過他們獲得的收益,因此不太可能發生。

在“合併”之後,60% 的區塊鏈市值將不會是能源密集型的。

以太坊供應或將通縮

如果你想知道為什麼該事件被稱為“合併”,它指的是以太坊主網(執行層)與自2020 年12 月以來並行運行的信標鏈(共識層)的“合併”。促進我們今天DeFi 交易的以太坊是執行層,其在工作量證明上運行。信標鏈共識層利用權益證明。兩者的合併是以太坊過渡到權益證明之時。那麼,這與發行和供應有什麼關係呢?

目前,以太坊的新發行量約為14undefined600 ETH /天,這是來自主網上挖礦獎勵的13undefined000 ETH 和來自信標鏈上質押獎勵的1undefined600 ETH 的總和。在“合併”之後,將沒有工作量證明,因此沒有挖礦獎勵,每天只留下1undefined600 ETH 的質押獎勵。

一年前,London upgrade上線,為每筆被視為有效的交易引入了最低費用(稱為基本費用)。根據以太坊網站的說法,這筆費用隨後被燒毀,基於16 gwei 的汽油平均價格,每天總供應量中少掉了大約1undefined600 ETH。 (一個gwei 是一個ETH 的十億分之一。)

在“合併”之後,以太坊的發行率為1undefined600 ETH /天的質押獎勵減去費用,淨增為零。再減去驗證者產生的罰款(例如,因行為不端而被削減)和隨著時間的推移而丟失的ETH,這將使以太坊發行淨負值。在當今通貨膨脹的背景下,以太坊向潛在通縮資產的轉變是一個令人興奮的前景。

BANKLESS 採訪花絮

過去幾個月

Ryan Sean Adams:您能告訴我們過去三個月發生了什麼事情嗎?

Dan: “我們經歷了所有領域的長期牛市:利率、股票、加密貨幣。在牛市中,人們使用了越來越多的槓桿。”

“在加密行業,大多數借貸公司都是在2017 年啟動的。他們很享受這期間行情的上漲,畢竟當初比特幣才小幾千美元。一些人過度加槓桿,當市場下跌80% 時,這真的很危險。”

“我認為每個人都應該有這樣的觀點,任何時候你擁有超級顛覆性技術,人們都會嘗試各種商業模式。這就像90 年代的互聯網一樣,有些行得通,有些行不通,有些人很幸運,有些人運氣就沒那麼好了。但最終,由於底層技術非常優秀,區塊鏈將至關重要。”

Joey: “我記得當我第一次加入Pantera 時,Dan 說過'資產池產品往往受到流動性最小的資產的限制'。貸款人開始讓人們以他們認為接近一對一的抵押品為抵押品借款,但從流動性的角度來看事實並非如此。”

“如果你看看GBTC,那裡有兩個流動性問題。購買後需要六個月才能出售。有些公司會讓你以非常高的貸款價值比率以現金借款,即使標的資產根本無法出售。即使它是流動的,GBTC 與比特幣的交易量也不是匹配的。GBTC 是一種流動性更差的資產,它在場外交易市場進行交易。”

“人們基本上是用這種流動性非常差的資產借款的,當他們需要出售時,它開始導致連環清算。如果你使用流動性非常低的資產作為抵押借出大量流動性很好的資產,那麼拋售對市場的影響將不成比例地更高。”

Defi vs. 華爾街

Ryan:對於“ DeFi 跟華爾街一樣”的批評,你怎麼看?

Joey: “它們在一些非常關鍵的方面是完全不同的。從歷史上看,在華爾街,實際發生的事情並沒有太多的透明度。2008 年,沒有人(甚至是這些公司的人)知道他們的衍生品風險敞口是多少。當需要救助時,政府既在猜測他們需要用多少錢來實際進行救助,也不知道衍生品的風險敞口,直到一切都發生很久之後。在傳統金融中,由於事情不透明,你實際上不知道發生了什麼,你不知道你的實際風險是什麼,你在傳統金融中會遇到所有這些奇怪的情況。”

“建立在DeFi 之上的CeFi 公司,就像Celsius 一樣,也有同樣的問題。如果Celsius 在他們的網站上展示了存入Celsius 的每一美元的來龍去脈,我認為我們今天不會談論Celsius,因為他們不會有客戶。如果客戶知道,他們要提取所有資金需要等候兩年,而且他們的錢是投資到有可能歸零的資產(暗指LUNA)上的話,他們會怎麼做?”

Dan: “透明性是區塊鏈的核心。DeFi 項目都可以讓您看到正在發生的事情。然而,正如Joey 所說,如果你真的知道這些中心化貸款機構背後發生了什麼,你可能永遠不會藉給他們任何錢。”

“雷曼的故事非常有趣,因為當它倒閉時,沒有人知道他們的行為會給公司帶來怎樣的風險,也沒有人知道他們有什麼抵押品。所有人都拿了他們能拿的東西。廢除的合同並沒有返還抵押品。這一切都只是一團糟。一開始,人們就想,'損失1200 億美元,這一切都很糟糕,世界即將結束。等六年後破產程序結束,他們損失了39億美元。相對於它對整個世界造成的瘋狂損害而言,這是微不足道的。對於美國財政部來說,如果能提前寫一張39 億美元的支票解決問題那更好。這太瘋狂了,因為沒人知道,一個完全的黑匣子。”

“這就是DeFi 的美妙之處。協議將擁有所有信息,你可以做出選擇。例如,你想在MakerDao上開展業務嗎?你可以查看所有統計數據,並決定這是否是一個好主意。”

“以Mt. Gox 為例,這是一個失敗的CeFi 項目。我們仍在處理破產問題。七年前到現在還在繼續。而在DeFi 中,我們已經完成了。我們已經經歷了五月的危機,它已經結束了,我們開始了下一件事。沒有一個納稅人支付一分錢。”

“下一代中心化貸款機構將被迫提供更高的透明度。我們在整個黑匣子裡做了一個為期五年的實驗,效果不是很好。無論是出於商業動機還是監管機構(可能兩者兼而有之),人們都不會願意向不知道自己在做什麼的實體提供數十億美元的貸款。”

“我們甚至看到,瑞士信貸和其他大型家族辦公室貸款機構,他們不知道他們的客戶正在採取多少槓桿。”

“每個人都在吸取這一教訓,無論是在加密領域還是在正常的證券市場。他們將被迫披露更多關於他們有多少槓桿,以及他們的負債時間框架與資產之間的不平衡。監管機構可能會變得更加活躍,並要求更高的透明度。”

Joey: “其次是風險控制。軟件中有一句好話,“worse is better(簡單之美)”。我認為你可以在風險控制系統中考慮這一點。在華爾街,人們想出了這些非常複雜的風險控制機制,並說服自己比其他人知道得更多,他們的風險機制是正確的。你在2008 年的信用違約掉期問題中看到了這一點。如果你回顧過去300 年的金融歷史,無論是長期資本管理還是三箭資本或其他任何人,你會看到很多次。”

“在DeFi 中,這很簡單。如果你的貸款在抵押品門檻的一定百分比內,你就會開始被清算。如果你不補充抵押品,就將被清算。這是非常基本的。傳統金融界的很多人說,'哦,這太低效了'。是的,它的效率較低,但這也意味著,如果我在其中存錢,我不需要相信Compound / Aave /Maker 會在凌晨3點打電話給一些所謂的富人,讓他們追加抵押品。在這些崩潰中,你經常會發現,那些你認為有錢的人實際上並沒有,或者他們從10 個不同的場所借了10 次同樣的錢。沒有人互相交談,沒有人真正知道。DeFi 要簡單得多,這些問題不存在。當然,它的效率較低,但風險也小得多。”

DeFi 過於自我參照的批評

Ryan:“ DeFi 太自我參照了。沒有現實世界的資產,即使你抵押的東西,它也是另一個DeFi代幣。您如何看待這條評論?”

Joey: “如果你回顧一下金融技術創新的歷史,人們每次都使用這種批評。無論是幾百年前股份公司的發明,還是期權、掉期、每一種衍生品的發明,人們都怎麼批評。有趣的是,它既正確又錯誤。一開始,新技術被大量用於投機。它們非常自我參照。當互聯網首次出現時,是一群學者互相發送論文進行同行評審。相當自我參照。”

“但隨著時間的推移,人們會發現這些技術的新用例。他們想出了在現實世界中使用它們的新方法。你快進5-10年,沒有人再提出這種批評了。或者至少,那些提出這種批評的人,沒有人在乎,因為很明顯,他們錯了。想像一下,今天說互聯網只是自我參照,毫無意義。很多人在90 年代就這麼說過。你可以找出大量脫口秀的視頻,主持人取笑比爾·蓋茨說,'你稱之為互聯網的這個瘋狂的東西是什麼?似乎有點像個笑話。汽車的歷史也是如此,'好吧,我的馬更快,所以我不需要那輛車。在技術創新方面,人們非常短視。”

“這在今天是真的,但它開始改變。在現實世界中做事比在虛擬世界中更難,但我認為我們開始看到越來越多的這種情況。隨著與現實世界資產掛鉤的衍生品,它可能會開始起飛更多——例如,合成品最近有一堆新的吸引力。然後,在Maker Dao 的現實世界中已經發生了一些事情。這是非常原始和早期的,但我認為如果我們在五年內再次進行這種對話,它看起來將不再原始和早期。”

Dan: “任何新技術都有人想要推測它,對吧?每天可能有一億人實際上在現實世界中使用加密貨幣,跨境傳輸資金等。然後有一些人正在猜測它。有投機者的事實並不新鮮/消極- 它發生在互聯網繁榮時期,它發生在我們幾個世紀以來的各種繁榮中。”

Defi 順利運轉

Ryan:DeFi 在這場風暴中表現得有多好?

Joey: “如果你看看DeFi 的不同之處,最主要的是它是如何工作的,它只是在清算人方面要快得多。與CeFi 公司相比,DeFi 具有簡單的清算機制。CeFi 機制不是這樣工作的。我有朋友使用過這些公司,我知道當他們接近清算時,他們通常會給他們24~48 小時來補充他們的流動性。即使他們已經跌破了面值,因為他們只是信任他們作為交易對手。這樣做有很大的風險。在DeFi 中,你真的沒有這個問題。”

Dan: “我認為Joey 是正確的。在DeFi 中,它只是代碼和抵押品。你騙不了代碼,你不能謊報資產數額。你必鬚髮送資產,代碼擁有資產並控制資產。所以DeFi 真的很優越。”

宏觀速遞

Dan: “我對未來12 個月的主要觀點是,加密貨幣將與宏觀故事脫鉤,並在自己的基本面上進行交易。會有很多人使用加密產品,DeFi 照常運轉,等等。

“在宏觀方面,我認為美聯儲將不得不加息比人們談論的要多得多。美聯儲的任務是提高利率,直到核心CPI 低於2%。這將需要幾年的時間,事情將永遠持續下去。

“所以總的來說,我認為利率會繼續上升,加密貨幣也是。

Joey:我們期待的

DeFi:DeFi 中正在發生很多有趣的事情。我們終於開始看到像TVL 這樣的DeFi 數字開始回到上升趨勢。 DeFi 的總市值約為200 億美元。加密市值為一萬億。我認為DeFi 市值佔比低於10% 是荒謬的。我實際上會爭辯說,比這高得多,佔整個加密市場的20/30%。因此,從長遠來看,我們非常看好DeFi。

以太坊:看看以太坊2.0 即將推出的內容以及所有Rollups( Arbitrum , Optimism , StarkWare )。我認為ETH 在下一輪牛市將非常有趣,因為這將是它第一次真正實現可擴展性。你可以在上個週期中爭辯說你可以使用像Polygon 這樣的東西,但現在有很多不同的解決方案。它們實際上都有效。人們將能夠在未來6-9 個月內解決許多UI / UX 問題。當我們在未來兩年內進入下一個週期時,DeFi 實際上將會進一步擴展,這是我們一直在談論的事情,但最終將真正實現。我們對此感到非常興奮。

Real Vison 採訪亮點

Raoul Pal:您如何看待這裡的漲跌風險回報?

Dan: “購買的最佳時機是當人們預測下一個腰斬將如何發生時。在比特幣65,000 美元時,這非常奏效。沒有人這麼說,相反,每個人在那時候都非常看漲。”

“現在我們的價格是20,000 美元,人們都認為還能再跌50%。這是買入的最佳時機,當每個人都是熊市專家時,這是一個很好的跡象,表明是時候了。 ”

“另外,時間本身會治愈很多傷口,對吧?無論人們的槓桿率如何,自從我們處於最高水平以來,已經過去了八個月。這些東西在那段時間裡得到了解決。我們已經遠遠超過了熊市的平均長度,或者俱有相同的深度。我們已經下跌了八個月。”

Raoul Pal:你是已經開始抄底了,還是觀望?

Dan: “大規模的公共養老金計劃,捐贈基金等正在進入。這實際上是一段美好的時光,因為他們花了四到五年的時間,通過所有的勤奮工作,他們的投資委員會,教育他們的受託人等等。他們終於得到了統一,而且現在價格也便宜得多。”

“我們還沒有看到足夠的'動機',因為大多數投資者真的在對他們的投資組合進行分類。這是對宏觀市場和區塊鏈的一次千載難逢的衝擊。每個人都在退縮,並試圖確保他們了解流動性狀況等。”

“但我確實認為我們處於一個非常好的位置,很多機構最近確實獲得了批准。在許多情況下,他們為區塊鏈領域分配了10 個基點的資金份額。他們管理著1000 億美元或數千億美元的資金,這意味著區塊鏈領域中有1 億美元。多年來,我看到大宗商品成為一種資產類別,同時還有新興市場等。我可以很容易地看到區塊鏈在五年後成為一種資產類別。”

“10 個基點不是最終目標,對吧?得是500-800 個基點,或者更多。這是我非常看好這個領域的另一個原因:我看到很多大型實體經歷了從零到一的真正困難的事情。現在他們已經進場並配資了10 個基點,他們可以很容易地達到20 個基點,或50 個基點,或100 個基點,或500 個基點。”

Raoul Pal:你在看哪些賽道?

Dan: “DeFi 現在非常便宜- 我認為DeFi 應該成為人們投資的大頭。”

“接下來的前沿領域是區塊鏈遊戲, NFT 之類的東西。現在它們剛剛達到臨界量,因為有足夠多的人正在使用它們。”

“但對於每個試圖在你的投資組合中擁有一些東西的人來說,重要的是,不要太全力以赴地投入任何一個。”

Raoul:NFT是一項非常出色的技術。你覺得怎麼樣?

Dan: “這是一種全新的藝術形式。取笑NFT 真的很容易:你花數百萬美元買了一小段軟件代碼?100 年前,馬塞爾·杜尚(Marcel Duchamp)在巴黎的一面牆上放了一個小便池,現在價值1.5 億美元。”

“藝術是關於概念和社區的。每一代人都有自己的藝術(華爾街有一堆塗鴉藝術家)。在10 年或20 年內,它們將成為一件非常重要的藝術品。”

“人們喜歡藝術的原因之一是它很有趣,對吧?這是社區,它是共享。我和一位非常非常成功的商人交談,他在藝術界也很有名,他非常不看好NFT 。可能有一些收藏家真的購買藝術品,因為他們喜歡藝術品,他們把它放在日內瓦的一個倉庫裡,沒有人看到它。大多數人買藝術品是為了把它放在客廳的牆上,給他們的朋友看,對吧?”

“有多少人可以穿過你的客廳?即使你真的是社會主義者,也不是那麼多。您可以讓很多人查看您的NFT 收藏集。分享起來要容易得多。我認為這將把很多人帶入區塊鏈領域。NFT 非常重要,而且很多人還沒有真正關注過。”

“這些事情需要幾十年的時間;它不會在一夜之間發生。購買NFT 的Z 世代人將成為30 年後50/60 歲的富人。他們可能不會買一幅文藝復興時期的畫,對吧?”

“新一代人可以選擇誰贏了,有一個非常有技術素養的群體正在與NFT 一起成長。”

Raoul Pal:你在投資加密貨幣時犯的最愚蠢的錯誤是什麼?

Dan: “老實說,是賣出。有很多事情我希望我買或後悔沒有做,但唯一深深的遺憾是賣出。”

“如果人們有足夠的財力和情感資源來留在這個行業中,你必須這樣做,因為區塊鏈將改變世界,這意味著從長遠來看,價格將高得多。”

“只要把它看作是冒險,買好放一邊不看,從現在起5/10 年後再看它。”