过去三个月,DeFi的野蛮生长,尤其是与Yield Farming(收益农耕)天然契合的AMM DEX(自动做市的去中心化交易所)的崛起,让原本稳坐行业顶流的中心化交易所(CEX)感到了不安。随着Farming的不断深入和扩大,逐利的资金开始往DEX“迁徙”,再加上“提币运动”的动员,CEX资金流失的说法甚嚣尘上。另一方面 ,为了应对DeFi的冲击,过去两个月,CEX纷纷上架DeFi概念币,推出流动性挖矿产品,上线AMM DEX。在这一系列应对举措之下,CEX的资金到底有没有流失呢?

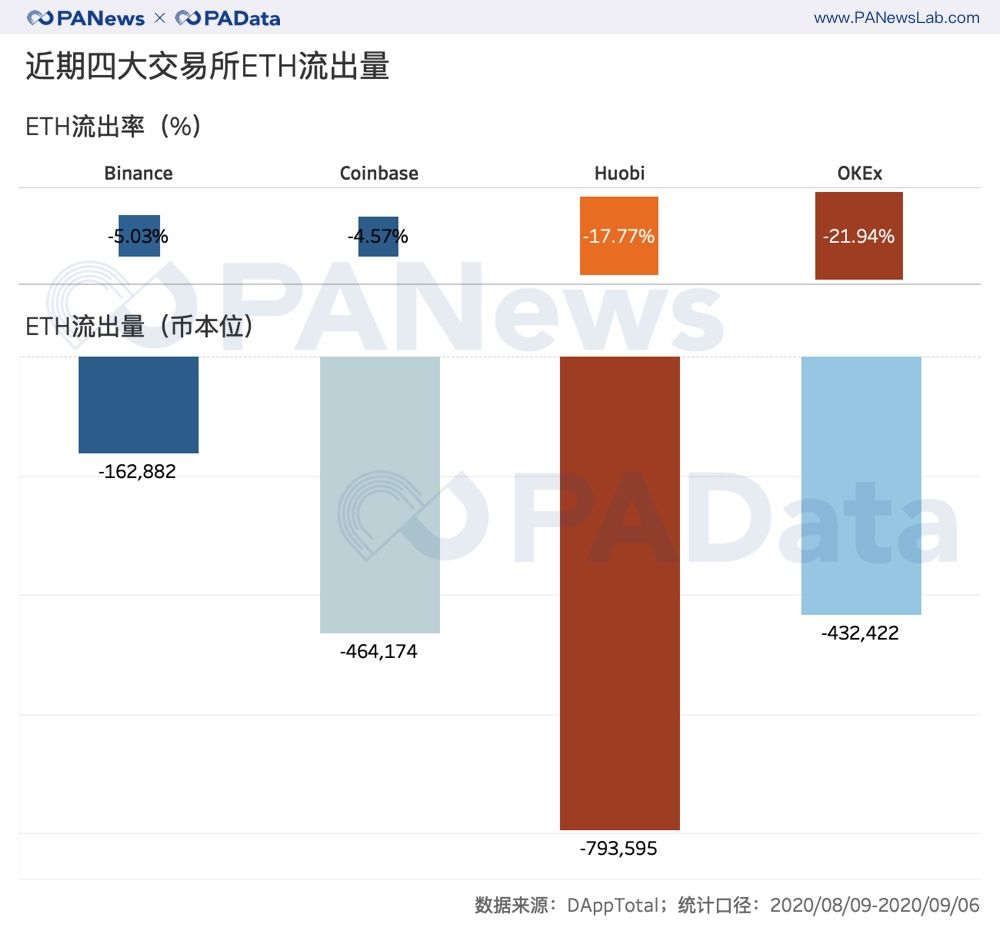

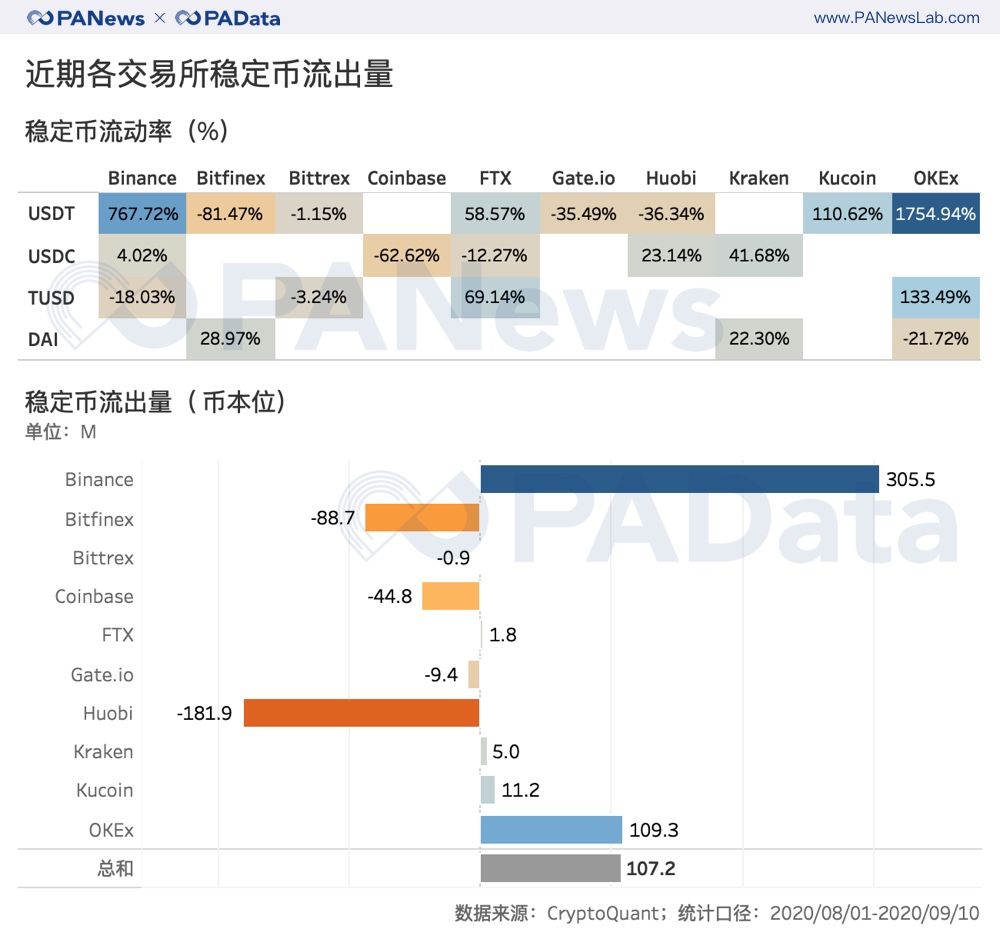

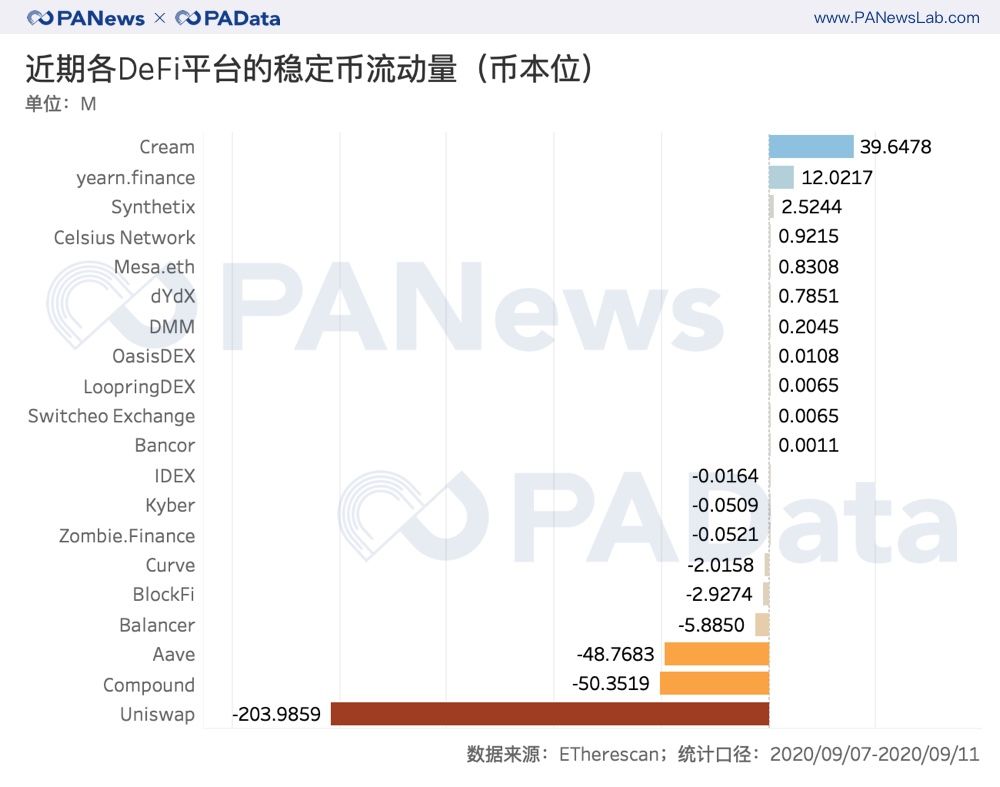

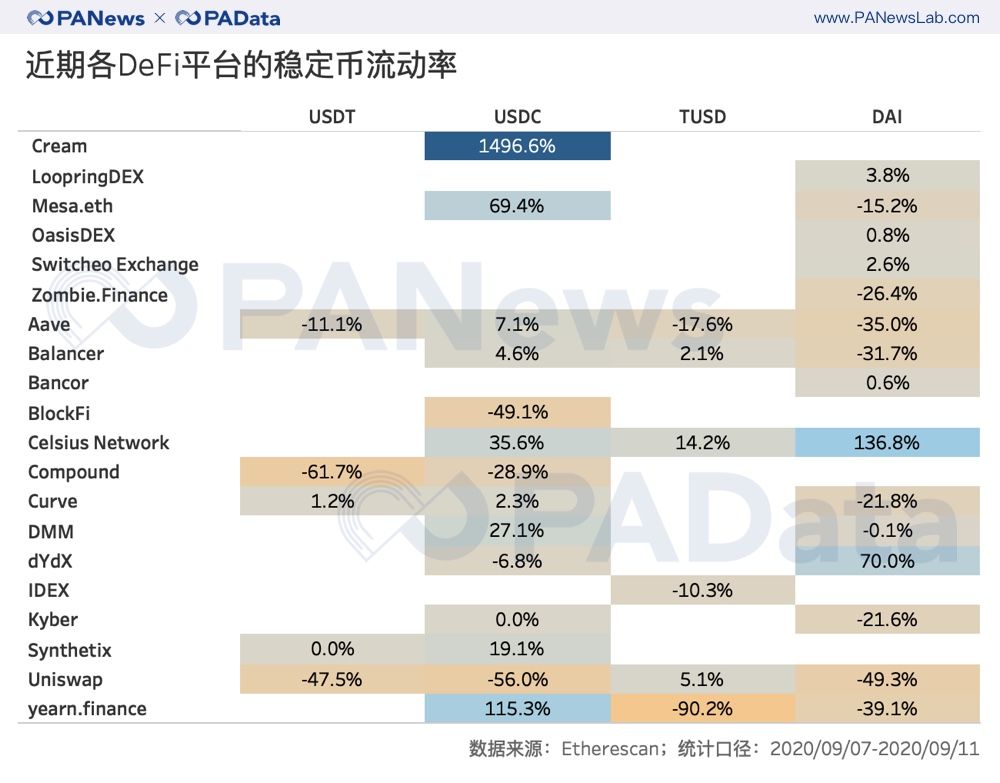

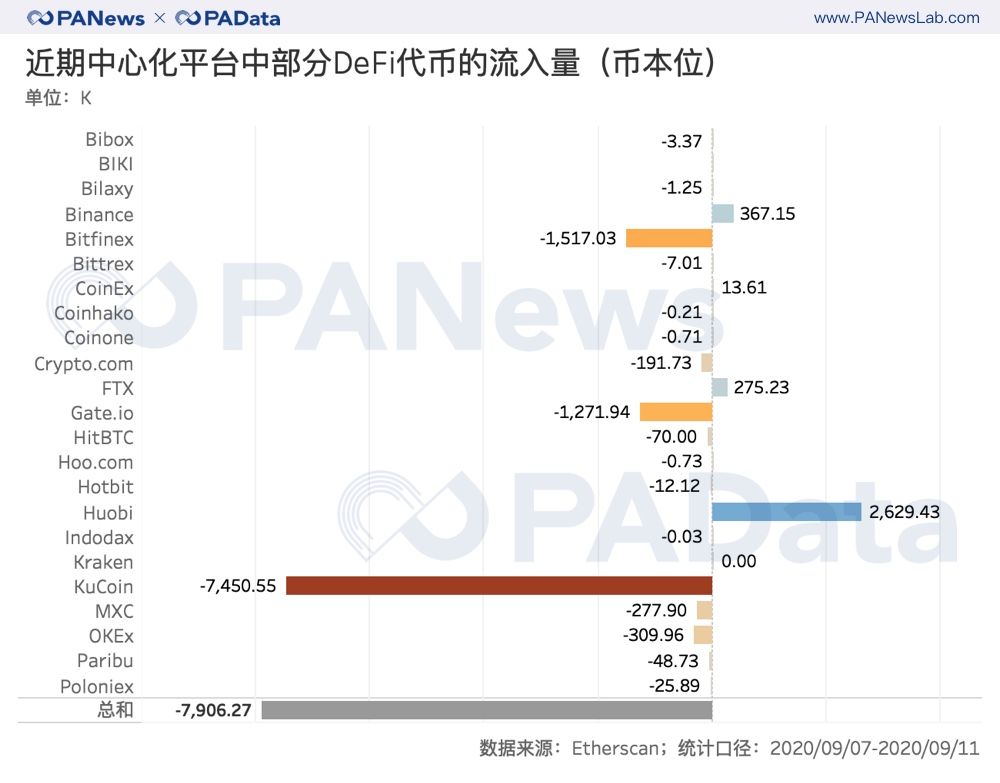

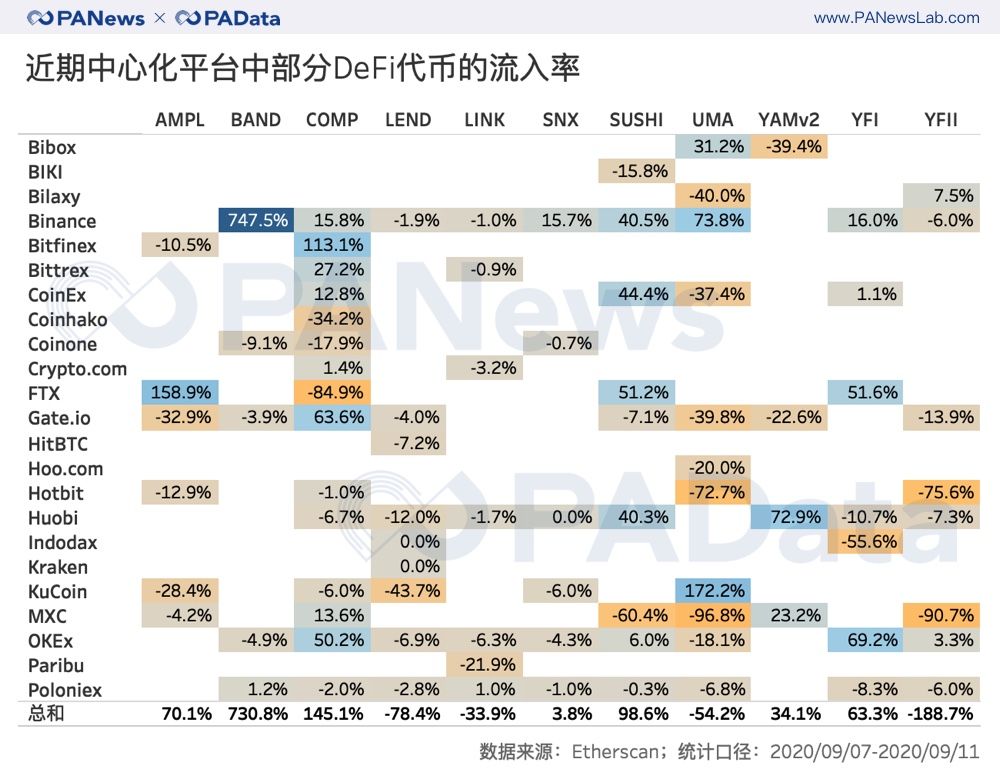

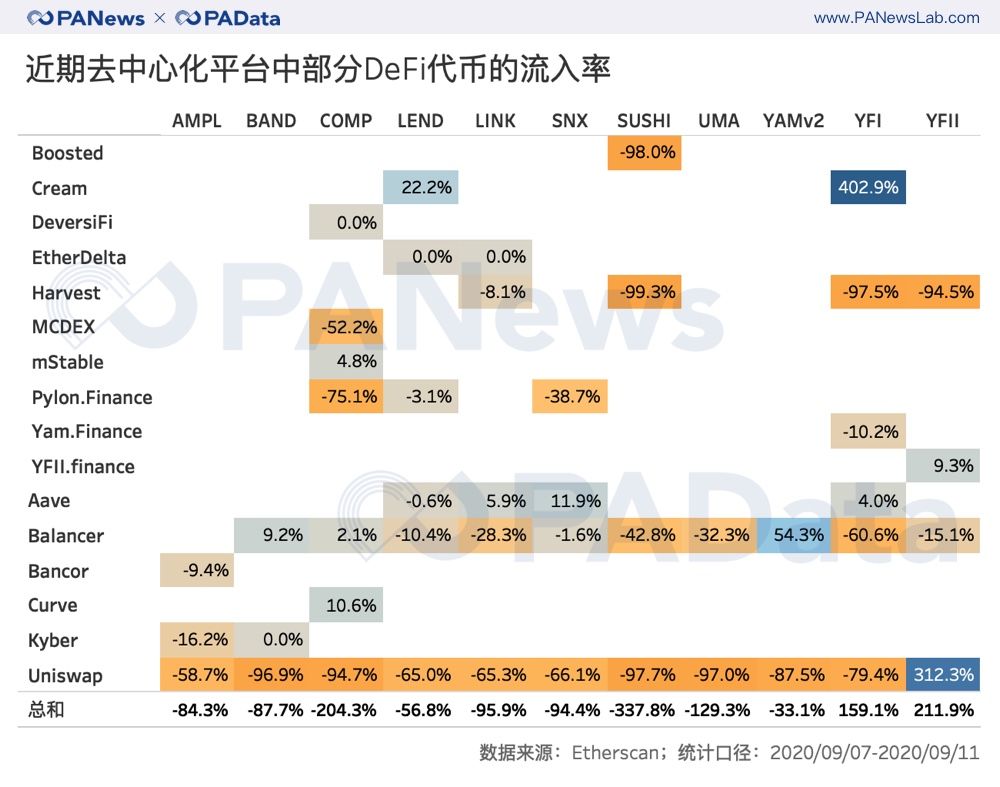

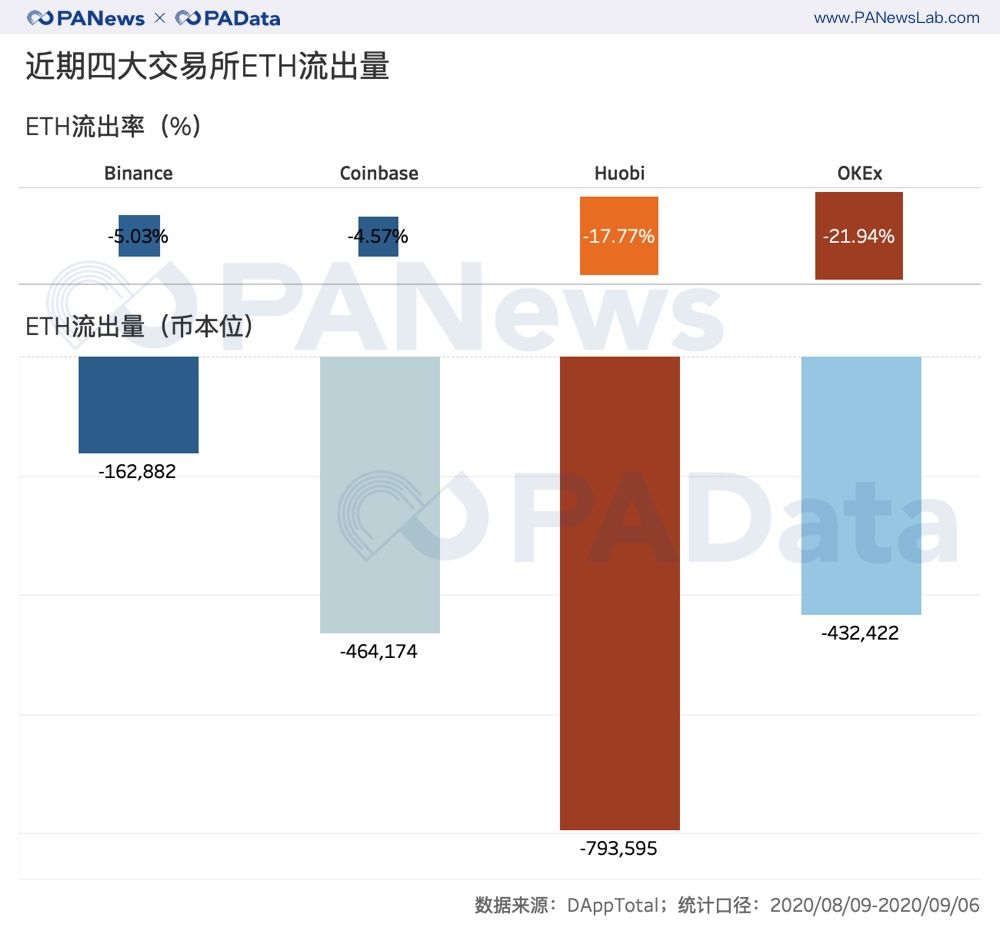

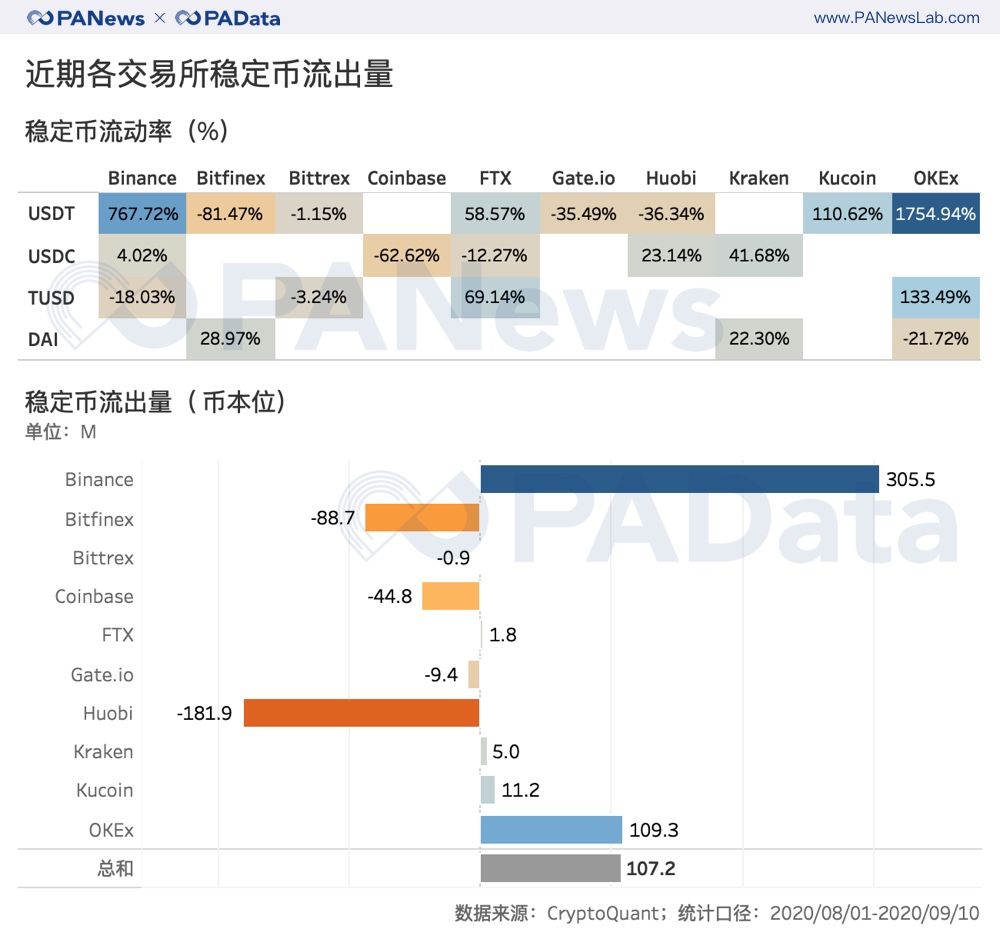

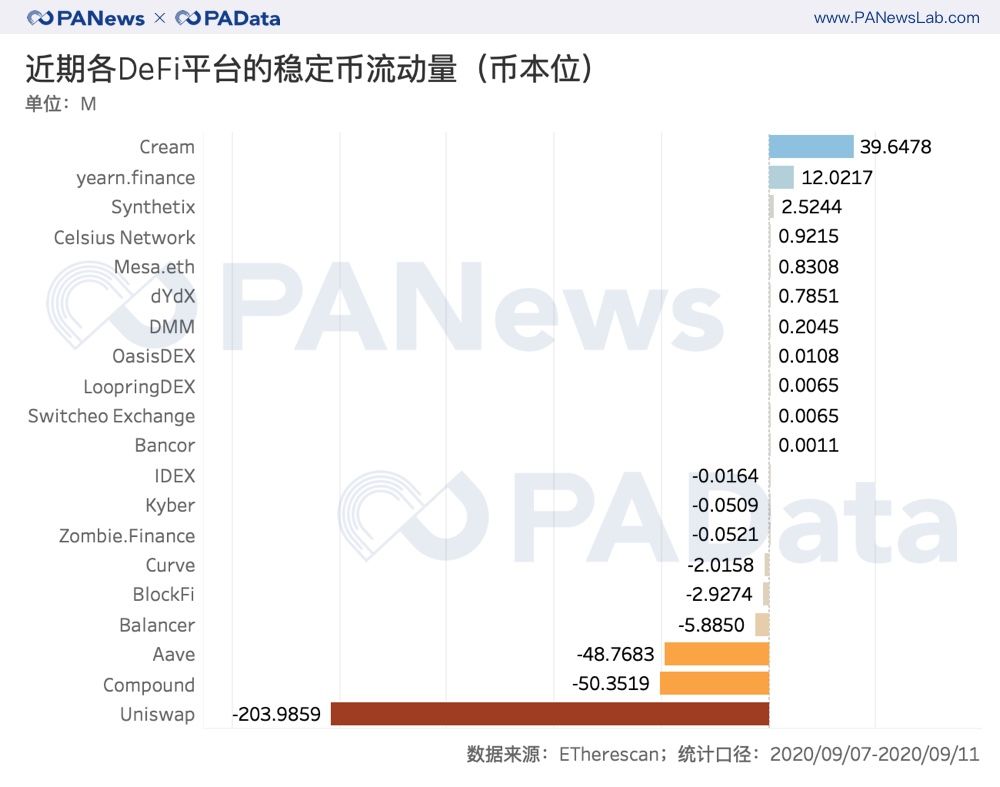

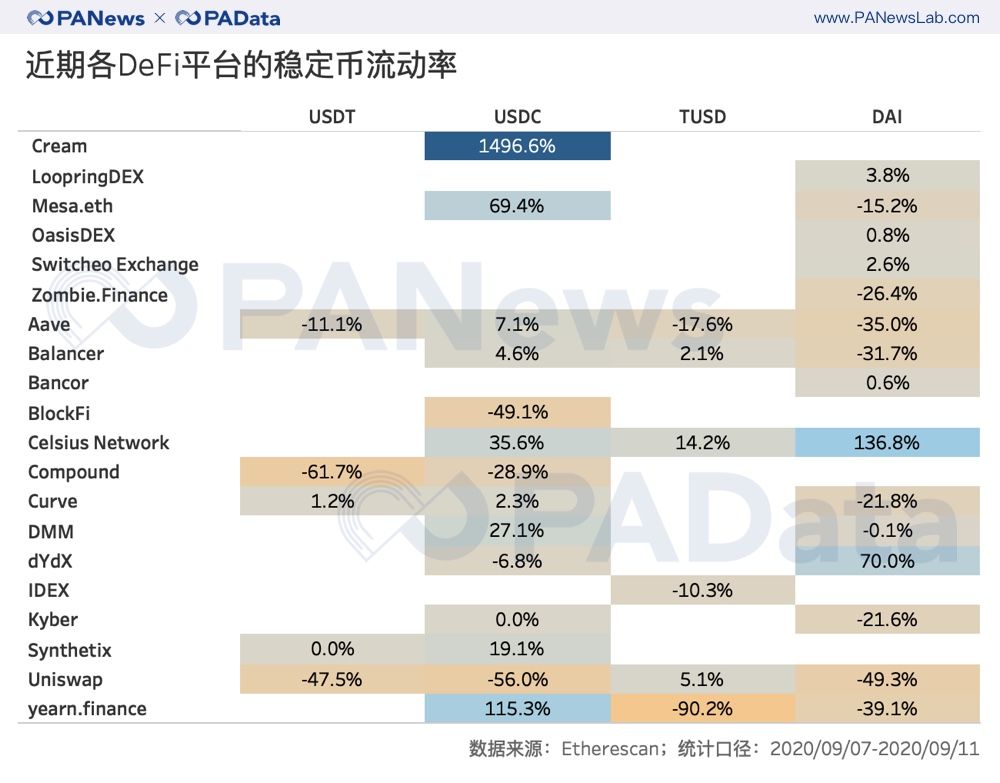

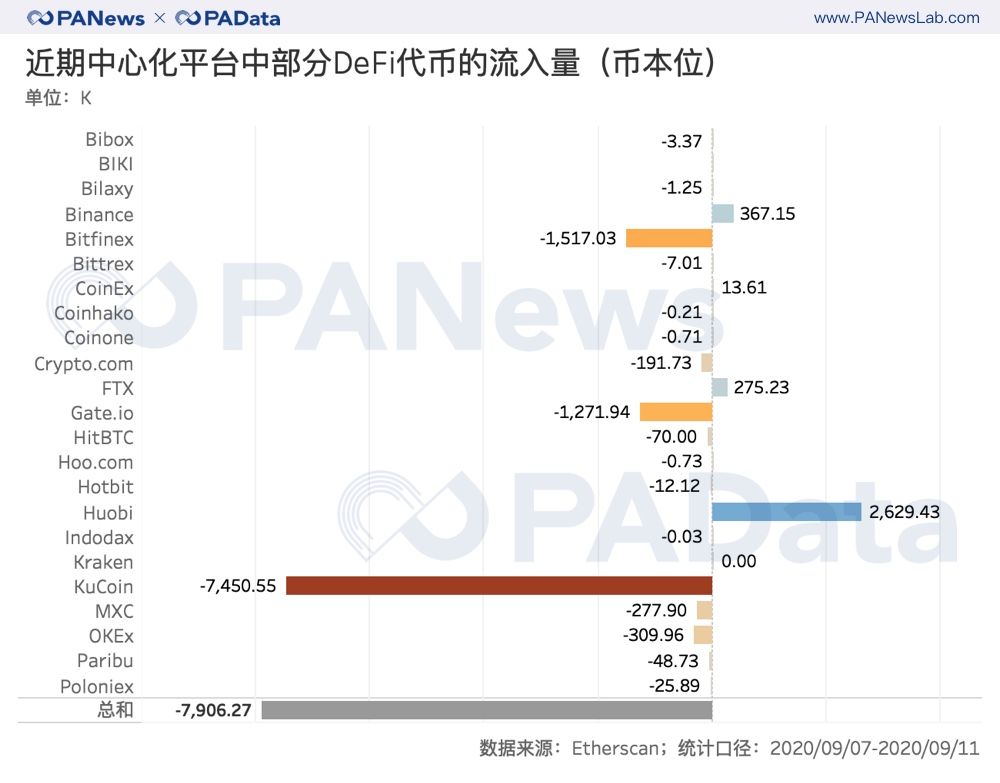

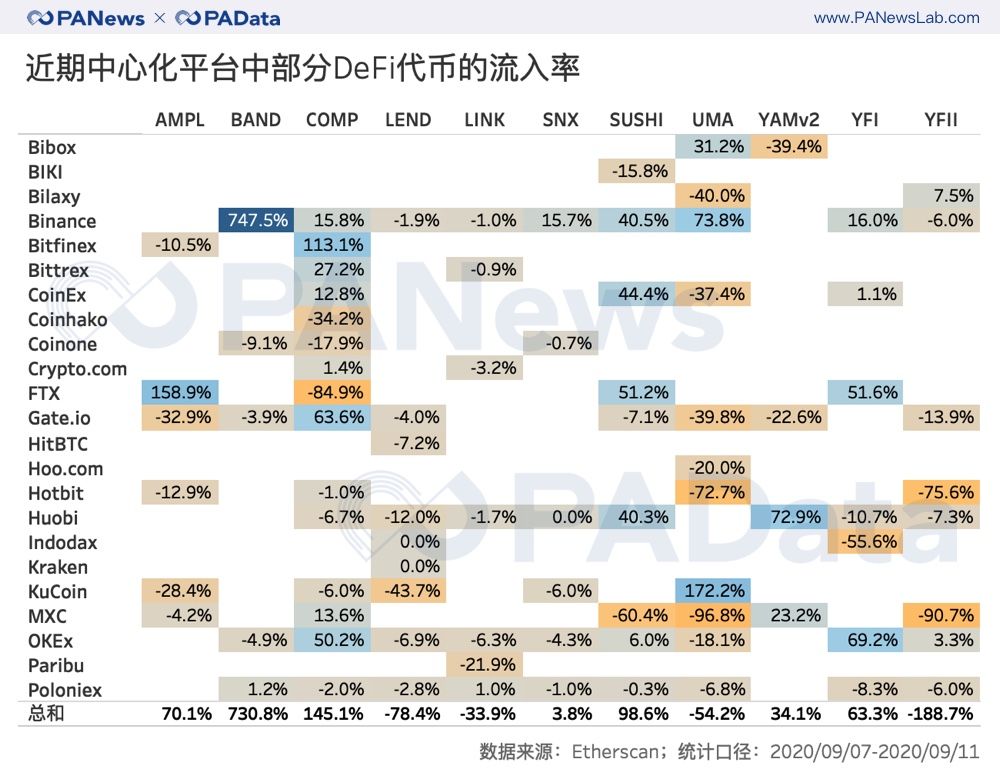

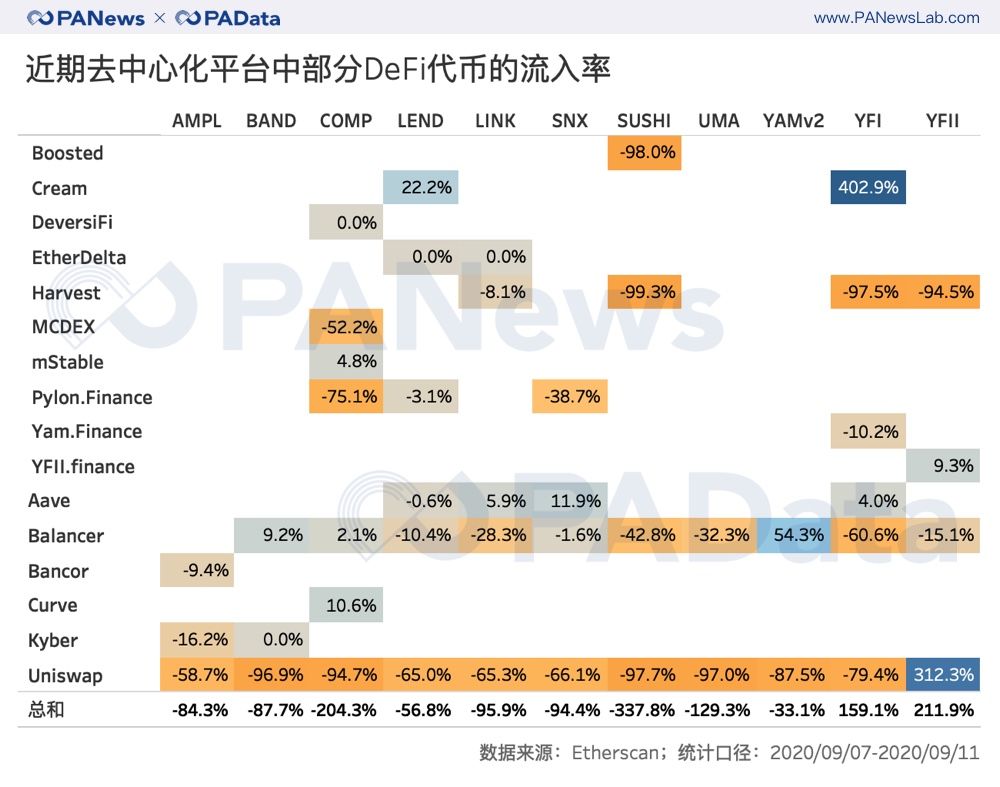

为此,PAData将通过对市场上的主要CEX和DeFi平台近期主要资产的资金流向分析来观察市场变化。分析认为,近期,主要CEX的ETH确实呈现整体流失状态,但稳定币整体上处于流入状态,而DeFi平台中的稳定币却呈整体流失状态。另外,不同的DeFi概念币在DeFi和CEX之间的流动方向有明显的差异。由于目前的DeFi生态主要都部署于Ethereum上,因此ETH成了DeFi的基础资产,观察ETH的流动方向在一定程度上能展现DeFi的发展态势。根据DAppTotal的统计,Coinbase、Binance、Huobi和OKEx这四大主要交易市场,最近一个月都在流出ETH,总计达到了185.31万枚ETH。按照CoinMetrics校正后的8月ETH均价401.85美元来折算,相当于四大所近期共流出了7.45亿美元。其中,Huobi流出了约79.36万枚ETH,相当于3.19亿美元,近一个月流失率近17.77%[1]。但受到交易所余额基数大小的影响,Coinbase和Binance的ETH月流失率都在5%左右, 但Coinbase的ETH流出额要远远高于Binance,达到了约46.42万枚,相当于1.87亿美元,而Binance只有约16.29万枚,相当于0.65亿美元。OKEx流失金额低于Coinbase,为43.24万枚ETH,相当于1.74亿美元,但月流失率最高达到了约21.94%。虽然过去一个月主要CEX的ETH在流失,但总体上,稳定币却在流入。根据CryptoQuant的数据,包括上述4家在内的10家交易所,在最近一个月内共流入了超1.07亿枚美元稳定币。这里的稳定币包括DeFi主流流动资产USDT(ERC 20)、USDC、TUSD和DAI四种。其中,Binance流入的美元稳定币总量最高,达到了约3.06亿枚,如果按照1:1的锚定率算,相当于3.06亿美元。但这主要受到USDT大规模流入的影响,根据统计,Binance近期USDT的流入率[2]达到了767.72%。其次,OKEx近期的稳定币流入总量也达到了约1.09亿枚,这同样主要受到USDT大规模流入的影响,USDT的流入率达到了1754.94%,TUSD的流入率也达到了133.49%。另一方面,Huobi近期的稳定币流出量较高,达到了约1.82亿枚,其USDT的流出率约为36.34%,USDC的流入率约为23.14%。此外,Bitfinex、Coinbase、Gate.io和Bittrex的稳定币在过去一个月内也呈现总体流出状态。Bitfinex的USDT流出率最高为81.47%,共流出8870万枚。但必须要指出的是,稳定币的金额变动大,比如恰好稳定币在统计期间进行增发,因此稳定币的在交易所的流入流出受到偶然因素的影响较多,此处只能有限地展现交易所的资金动向。根据早前的统计,稳定币的流动性约占总流动性的38%以上[3],已经成为DeFi世界中仅次于ETH的重要资产类别。那么,各DeFi平台在过去一周内流入了多少稳定币呢?PAData统计了9月7日至9月11日期间,20个DeFi平台地址中USDT(ERC 20)、USDC、TUSD和DAI的余额变化[4]。从总体来看,最近一周,20个DeFi平台共流出2.57亿枚稳定币。其中Uniswap流出2.04亿枚,但考虑到观察期间发生了Sushiswap从Uniswap迁移流动性的特殊事件,因此从Uniswap“流出”的稳定币很有可能只是迁移到了Sushiswap上而已,并不是流出DeFi。如果不算Uniswap的流出额的话,那么最近一周20个DeFi平台共流出了0.53亿枚。在20个DeFi平台中,Compound和Aave是流出稳定币最多的DeFi平台,各分别流出了0.5亿枚左右。流入稳定币最多的是Cream.finance和yearn.finance,分别流入了约0.39亿枚和0.12亿枚稳定币。整体上,11个平台都有稳定币流入,总额约为0.57亿枚。从各类型稳定币近期的流动率来看,Cream.finance和yearn.finance流入的主要是USDC,两个平台的流入率分别达到了1496.6%和115.3%。而且从整体来看,20个DeFi平台中16个平台的USDC都是流入状态,只有4个平台的USDC是流出状态。另外有11个平台的DAI呈流入状态,3个平台的TUSD呈流入状态,只有1个平台的USDT呈流入状态。可能受到USDT规模较大的影响,大多数DeFi拥有的份额都比较小,超过了此次统计的范围,但仍然可以观察到,USDC在DeFi生态中的重要地位,以及DeFi对USDC的作用和对整个稳定币格局的重要影响。除了ETH和稳定币以外,由于DeFi生态丰富的可组合性,DeFi代币也成为了重要的农耕资产。但是有意思的是,有的DeFi概念币流向了CEX,有的DeFi概念币在DeFi平台间流动“套娃”。同样,PAData统计了9月7日至9月11日期间,23个中心化平台和15个DeFi平台中11种DeFi资产的余额变化[5]。选择观察资产的标准是该种DeFi资产在DeFi平台中的流动性较高。根据统计,整体上,最近一周内,中心化平台中的DeFi资产共流出了790.63万枚。其中,AMPL和LEND流出最多,都流出了890万枚左右,相反,SUSHI是流入CEX最多的DeFi资产,共流入了908万枚左右。从各CEX平台来看,过去一周,KuCoin净流出DeFi资产最多一个市场,共流出了745万枚,其中AMPL就流出了约662万枚,占KuCoin流出量的88.86%。而Huobi是净流入DeFi资产最多一个市场,共流入了约262万枚,其中SUSHI流入了约369万枚,LEND流出了112万枚。另外值得注意的是,Binance是资产流动最活跃的市场。最近一周,Binance共流出超686万枚DeFi概念币,但流入了超722万枚DeFi概念币。其中,LEND流出了约635万枚,是流出最多的资产,SUSHI流入了约530万枚,是流入最多的资产。从各个资产流向的CEX平台来看,呈现出一定的“平台-资产”集中性。比如,AMPL在过去一周内较多的流入了FTX,Band较多的流入了Binance,COMP较多的流入了Bitfinex,SUSHI较多的流入了FTX、CoinEx和Binance,UMA较多的流入了KuCoin,YAMv2较多的流入了Huobi,YFI较多的流入了OKEx。另外,LEND、LINK和YFII则表现为普遍从CEX中流出。在DeFi平台中,最近一周,各类DeFi资产也整体呈现流出状态,共流出了约0.82亿枚,其中,LEND、SUSHI和AMPL是流出量最大的三种资产,分别达到了约0.34亿枚、0.22亿枚和0.15亿枚。从DeFi平台来看,受到SushiSwap流动性迁移影响的Uniswap是近期流出DeFi概念币最多的一个市场,共流出了0.76亿枚左右,其中,LEND是流出最多的资产,达到了约0.32亿枚,其次SUSHI、AMPL、SNX、LINK和BAND也流出较多。此外,Balancer、Harvest和Aave流出的DeFi概念币也不少,都超过了140万枚。Balancer流出最多的是LINK,约为114万枚,Harvest流出最多的是SUSHI,约为158万枚,Aave流出最多的是LEND,约为248万枚。其中值得注意的是,Aave是DeFi平台中资产流动比较活跃的市场,过去一周共流出约248万枚DeFi概念币,共流入约102万枚DeFi概念币。而Cream.finance是过去一周DeFi概念币净流入最多的一个平台,达到了约57.10万枚,其中几乎都是LEND,共约56.98万枚。从各个资产流向的DeFi平台来看,除了YFII集中地流向了Uniswap和YFI集中地流向了Cream以外,其他多个DeF资产都普遍从DeFi平台中流出,比如AMPL、BAND、COMP、LEND、SNX和SUSHI。其中,Uniswap中资产的流出率普遍大于85%,这可能与观察期内Sushiswap的迁移有关。剔除这一影响后,依然可以观察到COMP从Pylon.Finance和MCDEX中大量流出、SUSHI从Boosted和Harvest中大量流出、YFI从Harvest中大量流出等。如果结合CEX和DeFi平台中代币流向,可以看到YFII在CEX中普遍流出,但较多地流入了Uniswap,AMPL、BAND、COMP、SUSHI从DeFi平台中普遍流入,但较多的流入了个别CEX。市场的资金流向是十分复杂和多变的,本次观察仅从一个很窄的时间窗口进行有限的分析,其结果可能有一定的偶然性,但从中已经可见,虽然DeFi的发展动了CEX的“奶酪”,但目前下CEX资金流向DeFi的结论也为时过早,更有可能的情况是资金在两个不同类型的市场中频繁交换。而且,由于加密世界和现实世界仍然缺少广泛沟通的渠道,因此从目前DeFi的发展形态来看,更像是一种理财产品,其与CEX的竞争核心在于向用户提供的收益大小。资本逐利流向收益更高的市场是常理,但这种流向还不足以做更多的判断。[1] 月流失率即指9月6日的余额相较8月9日的余额的降幅。[2] 月流入率即指9月6日的余额相较8月9日的余额的增幅。[3] 参考《数说风口上的DEX:流动性暴涨300% ,“寿司大厨”吃相难看》。[4] 这里仅观察Etherescan上各资产余额前200的地址中DeFi平台的地址余额。这种不完全统计会产生一定的误差,但考虑到不论是各类稳定币也好,还是DeFi资产也好,其筹码集中程度都比较高,因此前200的地址已经有一定的代表性了,理论误差比较小。