來源:Coindesk

作者:Tom Carreras、Benjamin Schiller

編譯:比推BitpushNews Mary Liu

對許多投資人來說,現貨以太坊(ETH)交易所交易基金(ETF)的表現令人失望。

儘管現貨比特幣ETF 在10 個月內處理了近190 億美元的資金流入,但7 月開始交易的以太坊ETF 卻未能引起同樣的興趣。

更糟的是,Grayscale的ETHE在轉換為ETF 之前作為以太坊信託而存在,已遭遇大量贖回,而其他同類基金的需求未能抵消這些贖回。

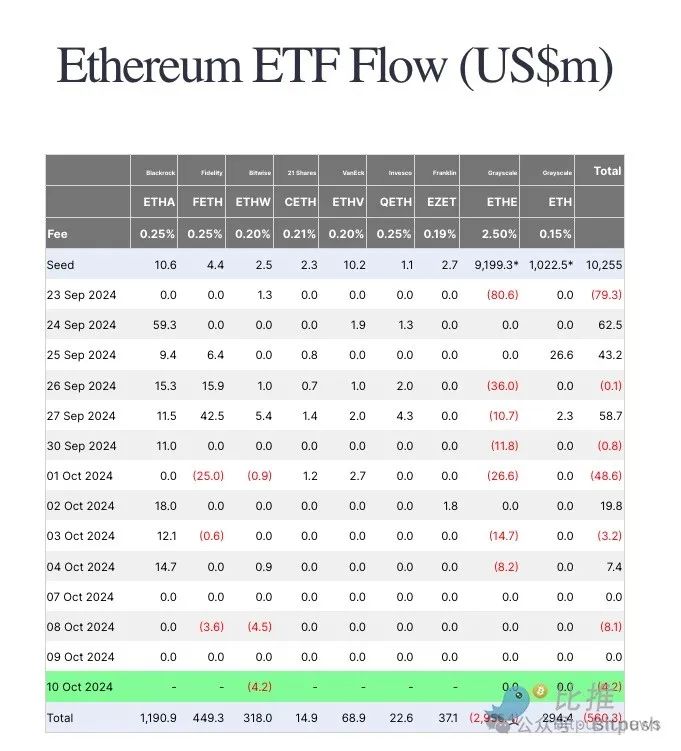

這意味著,自推出以來,現貨以太坊ETF 的淨流出量已達5.56 億美元。根據Farside的數據,光是本週,這些產品的淨流出量就達到800 萬美元。

那麼,為什麼以太幣ETF 的表現會如此不同呢?可能有幾個原因。

資金流入背景

首先,需要注意的是,與比特幣ETF 相比,以太幣ETF 的表現並不理想。比特幣產品打破瞭如此多的記錄,可以說是有史以來最成功的ETF。

例如,貝萊德和富達(Fidelity)發行的ETF、IBIT 和FBTC在上市後的前30 天內分別募集了42 億美元和35 億美元,打破了貝萊德旗下另一款基金Climate Conscious創下的紀錄,該基金在上市後的第一個月(2023 年8 月)就募集了22 億美元。

The ETF Store總裁Nate Geraci表示,雖然以太坊ETF 未能“一鳴驚人”,但其中三隻基金仍然躋身今年表現最佳的25 只ETF 之列。

貝萊德的ETHE、富達的FBTC 和Bitwise的ETHW 分別吸收了近10 億美元、3.67 億美元和2.39 億美元的資產——對於成立兩個半月的基金來說,這已經很不錯了。

Geraci 告訴CoinDesk:「就流入量而言,現貨以太幣ETF 永遠無法挑戰現貨比特幣ETF」。

“如果你看看基礎現貨市場,你會發現以太坊的市值約為比特幣市值的四分之一。這應該可以合理地代表現貨以太幣ETF 相對於現貨比特幣ETF 的長期需求。”

問題在於,Grayscale的ETHE 大量流出掩蓋了這些基金的表現。

ETHE於2017 年作為信託成立,出於監管原因,其最初的設計方式不允許投資者贖回其ETF 份額——資金被困在產品中。這種情況在7 月23 日發生了變化,當時Grayscale 獲得批准將其信託轉換為正式的ETF。

在轉換時,ETHE 擁有約10 億美元的資產,雖然其中一些資產由Grayscale 自行轉移到其另一隻基金——以太坊迷你ETF,但ETHE 已遭受近30 億美元的資金流出。

值得注意的是,Grayscale 的比特幣ETF –GBTC–也經歷了同樣的情況,自1 月轉換以來,GBTC 已處理了超過200 億美元的資金流出。不過,貝萊德和富達的現貨比特幣ETF 的出色表現足以抵消GBTC 的損失。

缺乏質押收益

比特幣和以太坊之間的一個很大的區別是,投資者可以質押以太坊——本質上是將其鎖定在以太坊網路中,以獲得以太坊支付的收益。

然而,以太坊ETF 目前的形式不允許投資者參與質押。因此,透過ETF 持有以太坊意味著錯失該收益率(目前約為3.5%),並向發行人支付0.15% 至2.5% 的管理費。

雖然一些傳統投資者不介意放棄收益以換取ETF 的便利性和安全性,但對於加密貨幣原生投資者來說,尋找持有以太坊的替代方式是有道理的。

加密數據公司Kaiko Research分析師Adam Morgan McCarthy告訴CoinDesk:「如果你是一名稱職的基金經理,對加密市場有基本的了解,而且正在管理某人的資金,那麼你為什麼現在要購買以太坊ETF? 」

McCarthy說:“您可以付費接觸ETH敞口(標的資產託管在Coinbase),或者自己購買標的資產並將其質押給同一個提供商,以獲得一定收益。”

行銷困境

以太坊ETF 面臨的另一個障礙是,一些投資者可能很難理解以太坊的核心用例,因為它試圖在加密貨幣的多個不同領域佔據領先地位。

比特幣的發行量有硬性上限:比特幣的發行量永遠不會超過2,100 萬。這讓投資者相對容易將其視為「數位黃金」和對沖通膨的潛在工具。

解釋為什麼去中心化、開源的智慧合約平台很重要——更重要的是,為什麼ETH的價值會不斷增加——又是另一回事。

彭博產業研究ETF 分析師Eric Balchunas在5 月寫道:“以太坊ETF 在打入60/40 嬰兒潮一代世界時面臨的挑戰之一是將其目的/價值提煉成易於理解的內容。”

McCarthy對此表示同意,他告訴CoinDesk:“ETH的概念比其他加密貨幣更複雜,不太適合用一句話簡單解釋清楚。”

因此,加密指數基金Bitwise 最近發起了一項教育廣告活動,強調以太坊的技術優勢,這是必要的。

Grayscale 研究主管Zach Pandl告訴CoinDesk:「隨著投資者更多地了解穩定幣、去中心化金融、代幣化、預測市場以及由以太坊支持的許多其他應用,他們將熱情地接受這兩項技術和在美國上市的以太坊ETP。

性價比差

事實上,今年ETH 本身的表現與BTC 相比並不太好。

以市值計算的第二大加密貨幣自1 月1 日以來僅上漲了4%,而BTC 則上漲了42%,並繼續在2021 年歷史高點附近徘徊。

加密貨幣交易公司GSR研究主管Brian Rudick告訴CoinDesk:「比特幣ETF 成功的一個因素是投資者冒險精神和對錯失機會的恐懼,這些ETF 仍然主要由散戶驅動,而這本身又受到BTC 在ETF 推出時上漲65% 以及隨後上漲33% 的推動。

Rudick 補充說:「自從ETF 推出以來,ETH 的價格已下跌30%,這極大地抑制了散戶購買這些基金的熱情,人們對以太坊的評價很平庸,有些人認為它介於比特幣(最佳貨幣資產)和Solana(最佳高性能智能合約區塊鏈)之間。

估值不具吸引力

最後,傳統投資者可能根本不認為ETH的估值在這些水準上具有吸引力。

ETH的市值約為2,900 億美元,其估值已高於全球任何一家銀行,僅次於摩根大通和美國銀行,後兩家銀行的市值分別為6,080 億美元和3,110 億美元。

雖然這看起來像是蘋果和橘子之間的比較,但加密對沖基金Lekker Capital創辦人Quinn Thompson告訴CoinDesk,與科技股相比,ETH的估值也很高。

Quinn Thompson在9 月寫道,ETH的估值「與其他資產相比現在更加糟糕,因為任何估值框架都無法證明其價格合理性。要么價格必須下降,要么需要形成一種新的被普遍接受的資產估值框架。