TL;DR

1. 本报告作为对Frax Finance的初步分析,提供了其当前生态系统的概览,描述了其产品套件,并探讨了其未来潜力。

2. 在上一次牛市中,由于交易所上市、排放减半和空投等关键事件,$FXS的表现超过了比特币,尽管由于frxETH的发行较晚,它并没有像领先的流动性质押衍生代币$LDO和$RPL那样反映出价格飙升。与此同时,$FRAX在市场波动面前表现出强大的韧性,这主要归功于其先进的AMO策略和稳健的$FXS质押。

3. Frax Finance正在推出与主要DeFi趋势相一致的一系列重大升级:FRAX V3旨在加强其稳定币机制并减少$USDC的依赖;FinresPBC将通过Fraxbond (FXB)进入实物资产;frxETH V2专注于去中心化和收益优化;即将推出的与EVM兼容的Layer 2解决方案FraxChain旨在提高可扩展性和安全性,为协议和$FXS的未来增长提供可能的助推。

4. 在专注的团队和创新机制的推动下,Frax Finance正发展成为一个综合性的DeFi生态系统,具有强大的协同效应,而即将推出的如FRAX V3、frxETH V2和FraxChain等发展势必将大大推动其增长和为$FXS代币持有者创造价值。

1. 背景

Frax Finance,尽管是OG DeFi协议之一,但对于许多新手来说,一直是一个复杂的协议。由于其多样的产品线和复杂的机制,初次接触可能会感到有些吓人。然而,这是一个每个人都应该了解的协议,因为它是最具创新性的协议之一,并且凭借其积极的部门扩张而备受瞩目。本报告将作为一个关于Frax Finance的初学者指南,回顾其当前状态,介绍其产品,并检查其潜力。作为一个初学者,该协议的所有内容并没有被涵盖,本报告的目的是帮助读者快速对该协议有一个基本的了解,并了解Frax的未来发展方向。鼓励读者进行彻底的尽职调查,以全面了解该协议及其相关风险。

2. 介绍

Frax Finance于2019年5月启动,最初是一个算法稳定的协议,至今一直在不断发展为今天的复杂DeFi技术栈。Frax Finance现在运营多个业务部门,包括三种类型的稳定币,并得到三个主要基础设施的支持。Frax的运营涵盖了多个部门,包括稳定币、DEX、货币市场、流动性质押,而RWA也即将到来。因此,Frax是DeFi领域最具创新性的协议之一,但也是最复杂的协议之一。

3. 表现概述

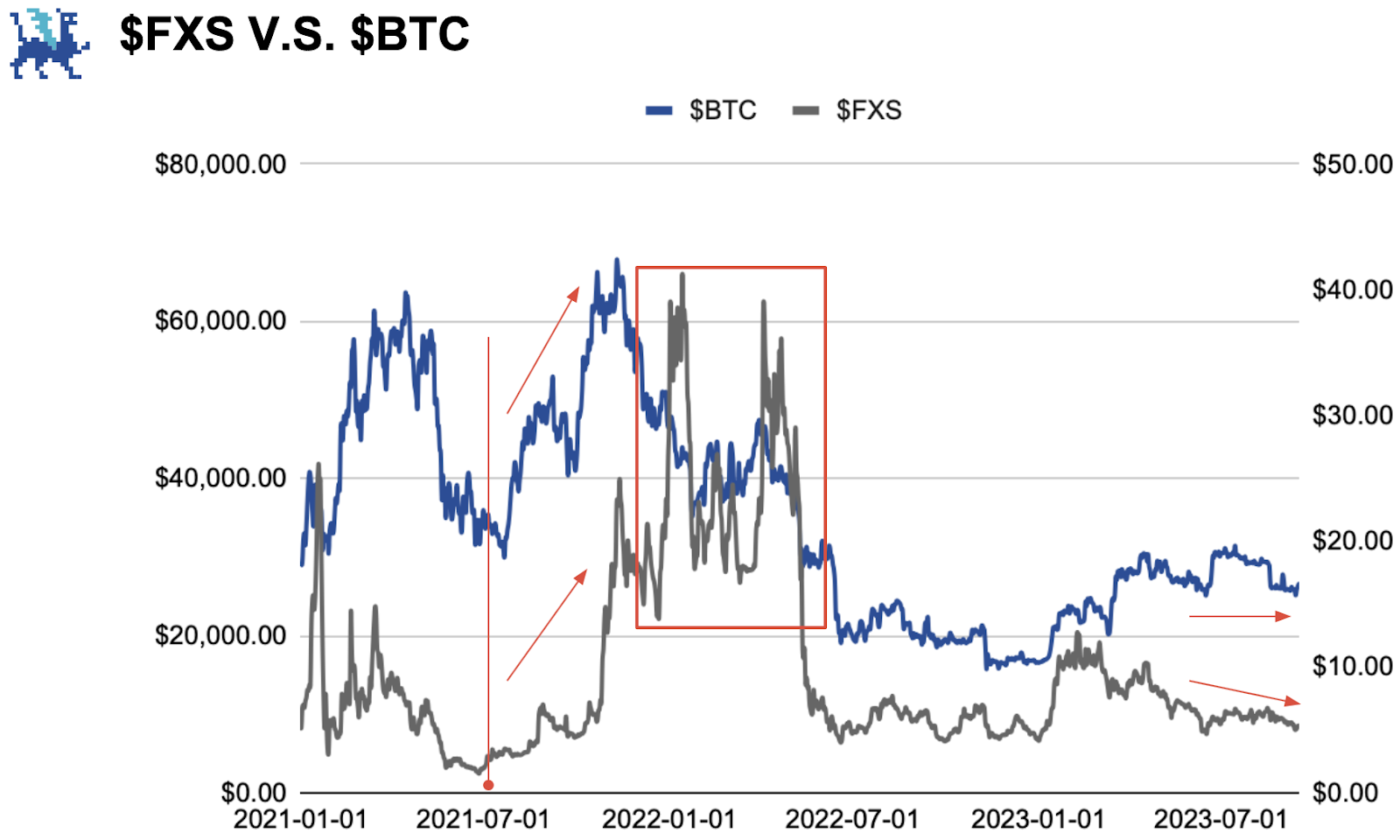

由于$BTC的表现通常被视为加密市场的Beta,与$BTC比较代币价格可以使我们更清晰地看到代币的表现。再加上关键事件的增加,这使我们可以判断市场如何看待一个协议,即如果利好消息不能触发任何正面的价格变动,市场可能正在转移注意力,使其成为一个不那么吸引人的投资目标。

从图表中,我们可以看到在上一次的牛市中,$FXS跟随了整个市场,经历了相当不错的价格上涨。然后在2021年12月到2022年3月期间,$FXS的表现超过了$BTC,经历了两次显著的价格上涨。这些上涨可能归因于那段时间的几个利好事件,包括12/10的Binance上市、12/20的$FXS发射减半、2/19的$FPI空投分发公告和3/24的FTX上市。随后,$FXS跟随了整个市场,没有任何显著的偏离。最近,尽管Frax团队已经发布了关于未来规划的消息,但$FXS的反应并不像以前那样。这可能是由于目前市场普遍存在的看跌情绪,需要进一步观察那些催化剂实际到来时的情况。

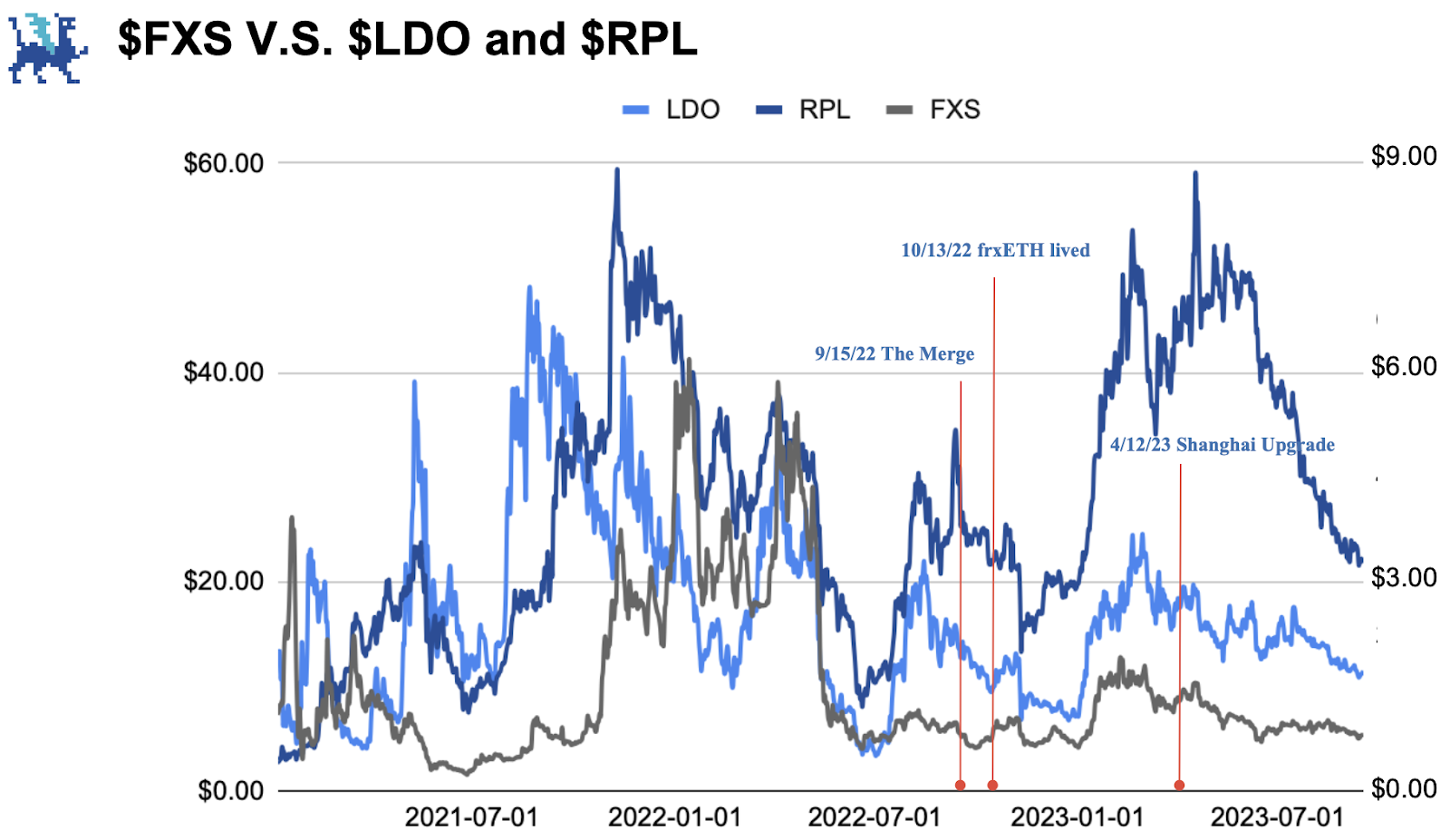

与两个领先的LSD叙述币$LDO和$RPL相比,我们可以看到$FXS由于较晚进入这个领域,没有像其他两个那样在Merge接近时经历同样的价格上涨,但在Shanghai Upgrade时经历了泵水。随着frxETH v2即将上线,$FXS与$LDO和$RPL的表现将很有趣。

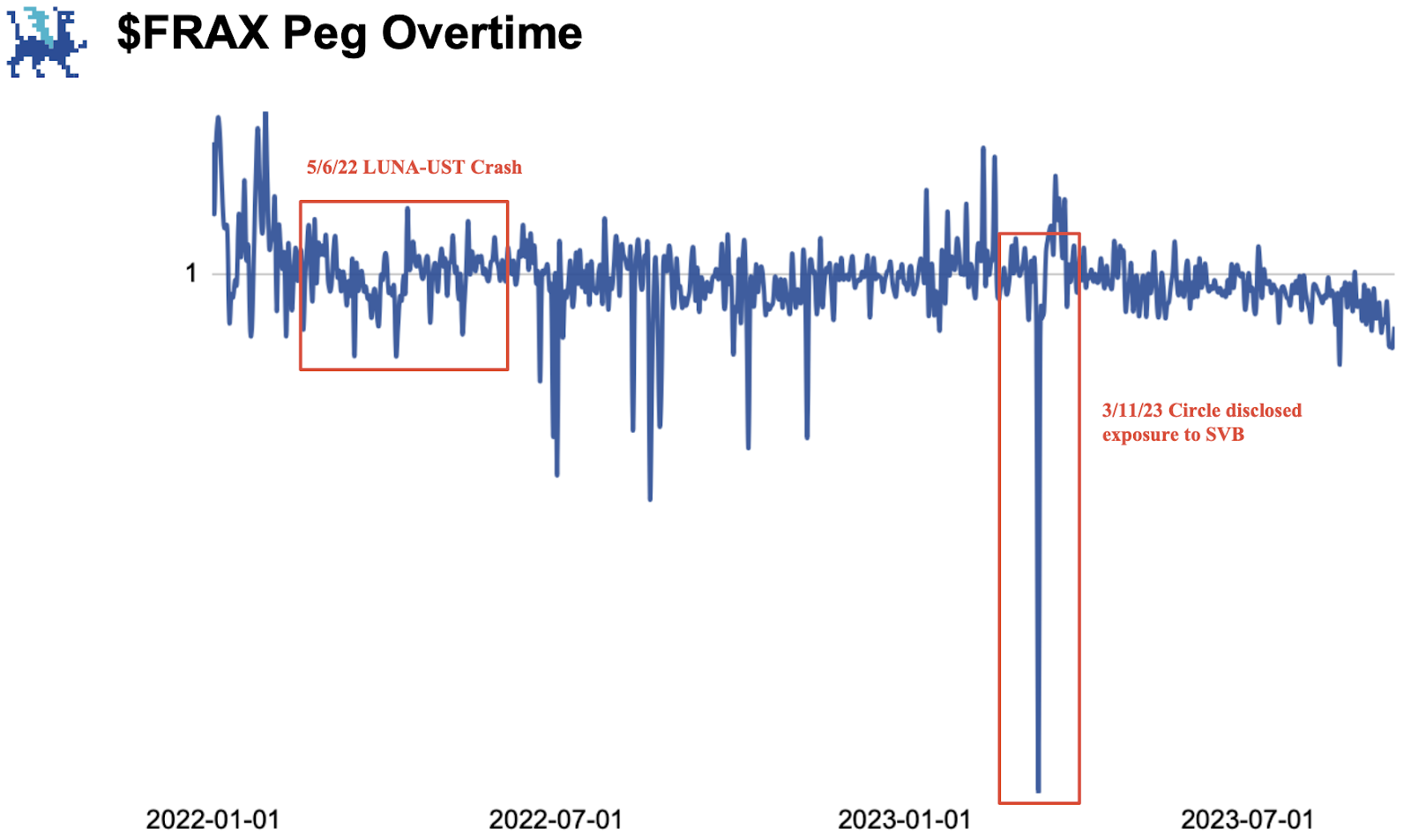

作为一种算法稳定币,$FRAX在长时间内都保持了相当好的锚定。在LUNA-UST崩溃期间,$FRAX保持了一个紧密的锚定范围。虽然有时会有一些轻微的脱锚,但总是会有快速的反弹以防止进一步的破裂。最严重的脱锚发生在Circle披露其对SVB的风险敞口时。由于$FRAX主要由$USDC支持,$FRAX受到影响。但鉴于风险敞口并不大,锚定在短时间内恢复正常。$FRAX的稳定性很大程度上可以归因于该协议复杂的AMO策略和$FXS的高锁定率,使Frax免受其他算法稳定币所遭受的死亡螺旋的影响。

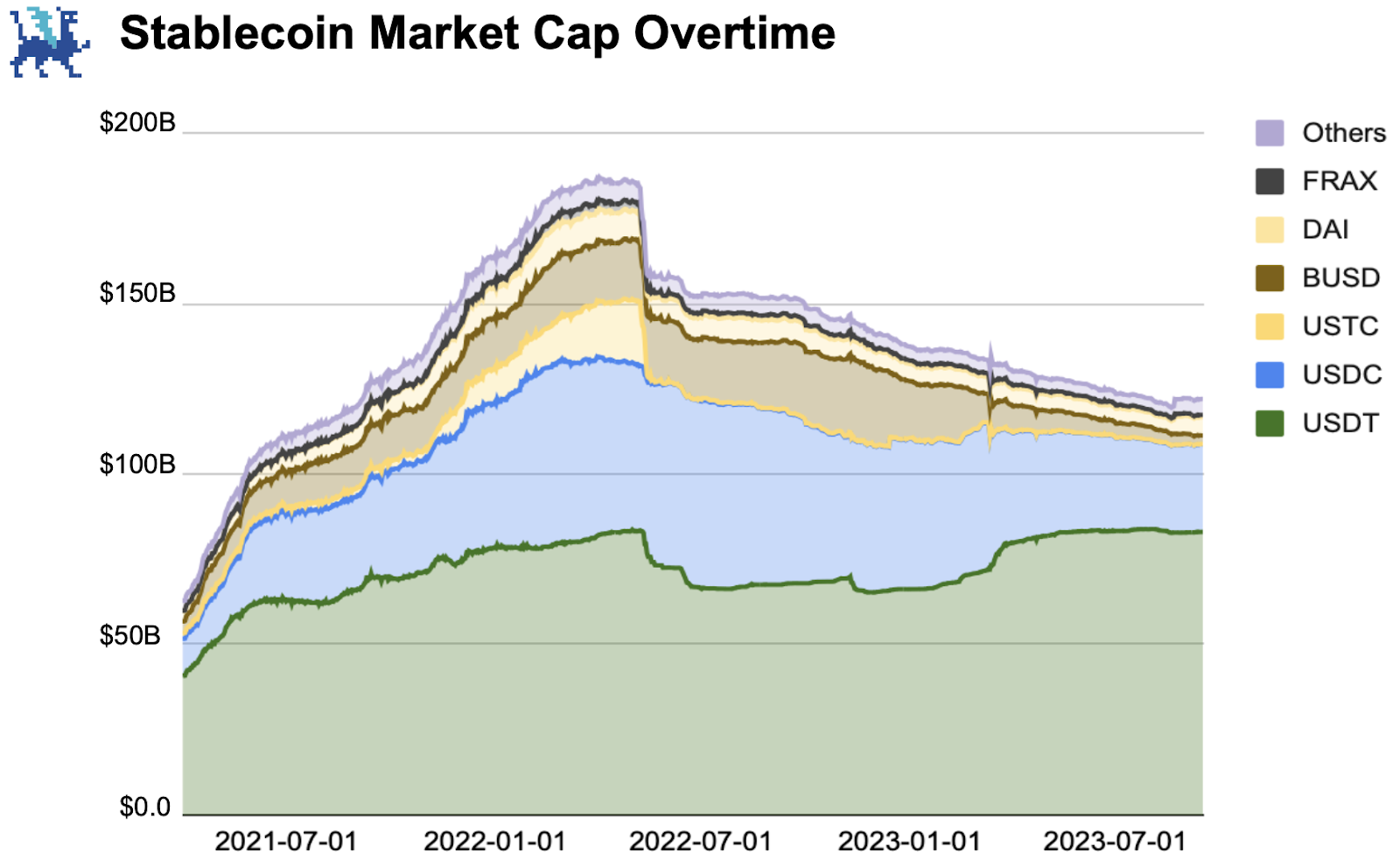

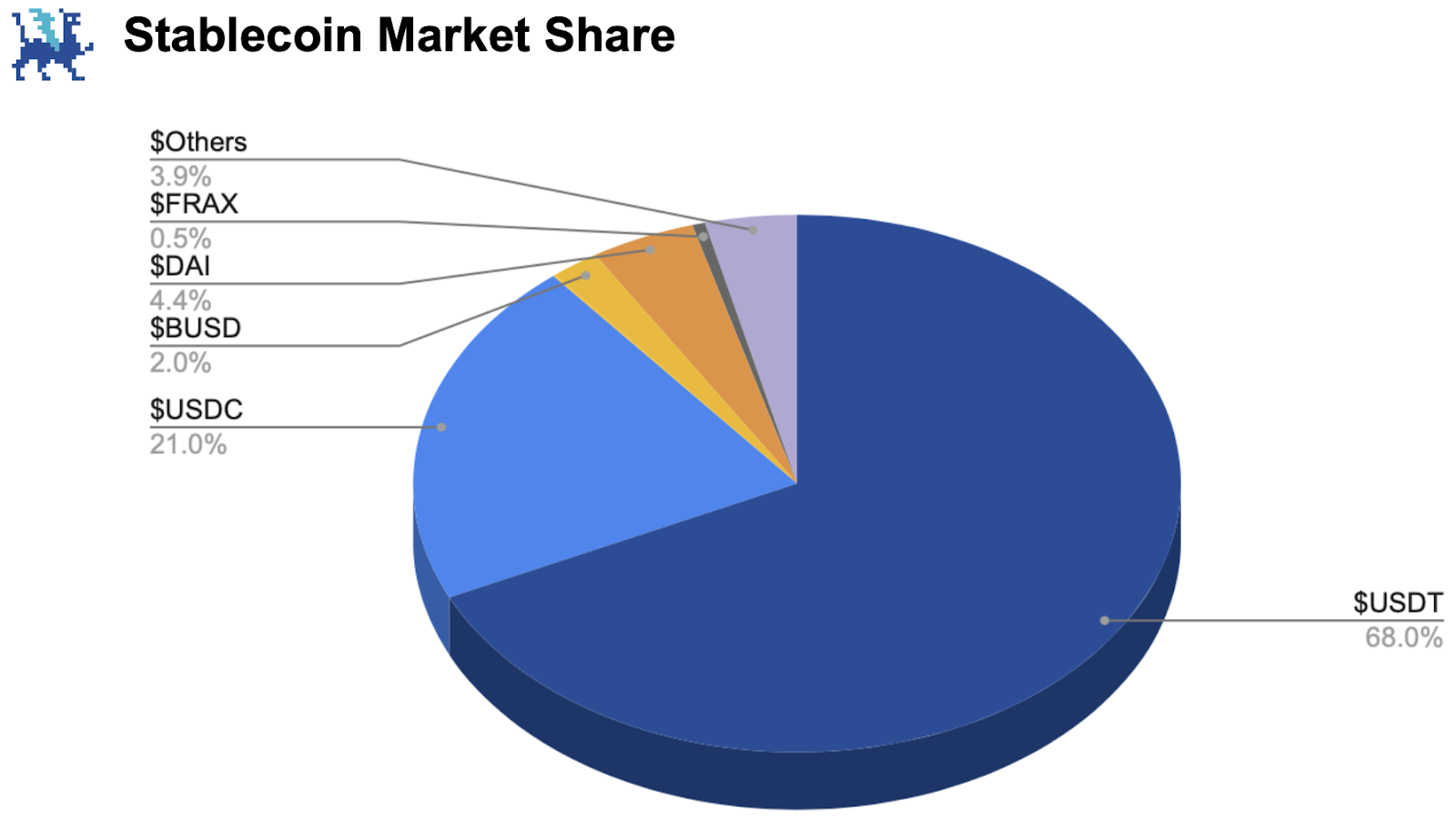

尽管LUNA-UST的崩溃没有破坏Frax的锚定,但这一事件仍触发了大量流动资金的流出,使稳定币的市值急剧下降,特别是对于像$DAI和$FRAX这样的去中心化稳定币。随后的SVB事件进一步减少了$USDC的市场份额,流动性转向了$USDT,我们已经看到它是自2023年以来唯一市值持续增长的稳定币。

Frax的另外两个关键绩效指标是稳定币市场份额和LSD市场份额。尽管$FRAX是第二大去中心化稳定币,但其市场份额只有0.5%,距离$DAI有8.8倍,距离$USDT有136倍。这种差距是由多种因素造成的。最重要的是,中心化稳定币作为新加密用户的关键入口,因为新用户最初主要使用CEX。巨大的流动性差距和采纳率也导致了这一巨大的差距。只要没有任何主要因素驱使用户远离中心化稳定币,这种差距很可能会持续相当长的时间。

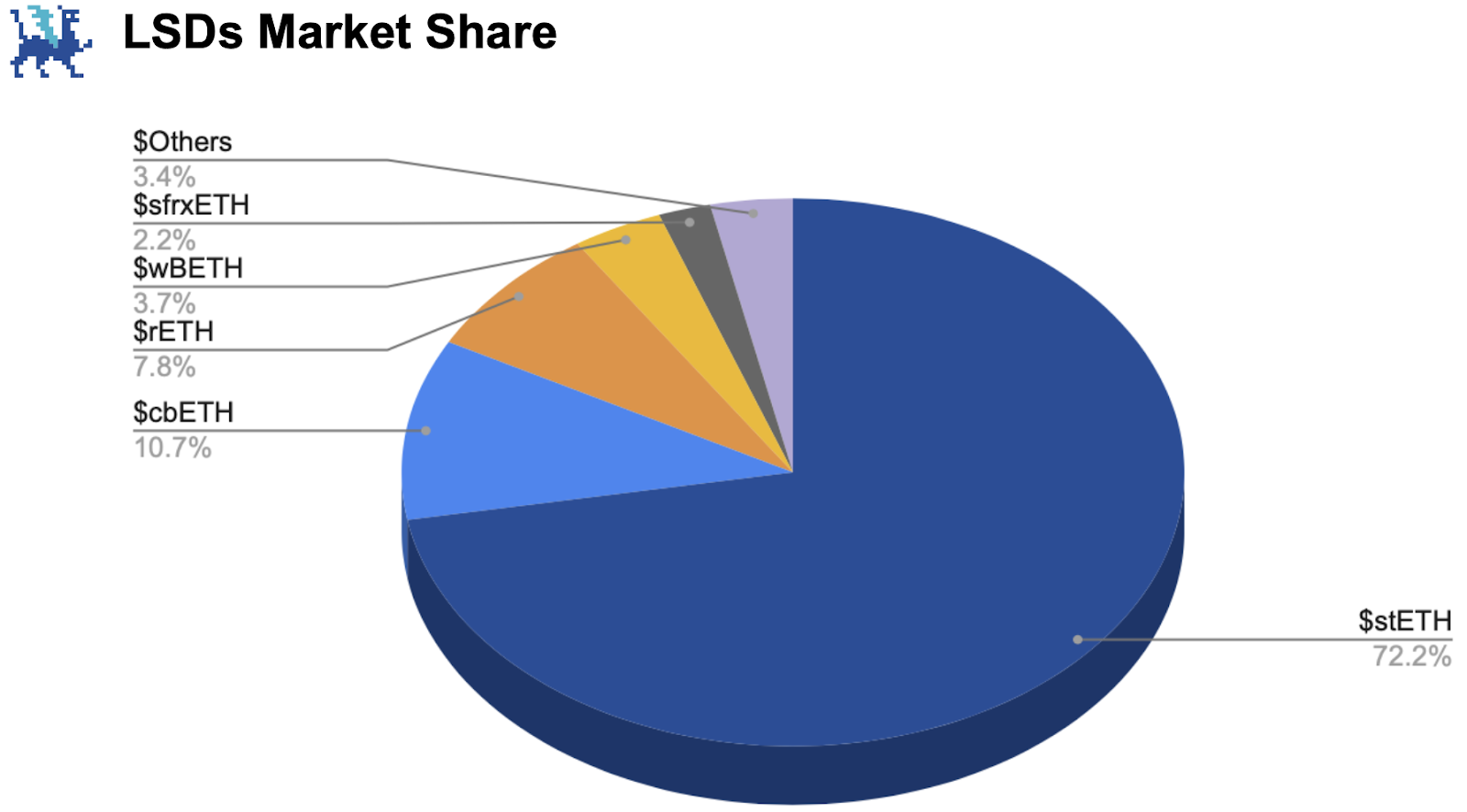

在LSD市场份额方面,Frax的表现较好。除了Lido,sfrxETH与其他三个主要LSD的市场份额差距很小。主要原因是其较高的收益和CEX面临的监管压力。随着frxETH V2的到来,预计Frax在LSD领域的增长将继续超过其稳定币领域的增长。

4. 协议机制

Frax Finance是DeFi领域中机制最复杂的协议之一。它不断扩展的产品线和业务部门使得该协议基本上拥有一个由各种稳定币和支持稳定币增长的DeFi基础设施组成的自己的生态系统。在这份报告中,我们将Frax发布的三种稳定币归类为旗舰产品,并将支持机制视为核心基础设施。每种稳定币的概念和重要性都得到了呈现,以及这些基础设施是如何为业务运营做出贡献的。

4.1 旗舰产品

4.1.1 Frax

FRAX是Frax发行的第一个与美元挂钩的稳定币。与市值最大的去中心化稳定币DAI不同,后者是超额抵押的,Frax是一个部分由USDC和Frax的本地代币FXS支持的算法稳定币。FRAX的设计目标始终是等于1美元,1 FRAX如何抵押是由市场动态决定的。最初,FRAX是100%由USDC抵押的,协议的算法将根据市场需求逐渐降低抵押率(CR)。例如,85%的CR意味着1 Frax由0.85美元的USDC和0.15美元的FXS支持。需求越高,CR越低,反之亦然。由于Frax始终与1美元挂钩,当锚点失衡时,套利者会介入,同时还有协议的算法。

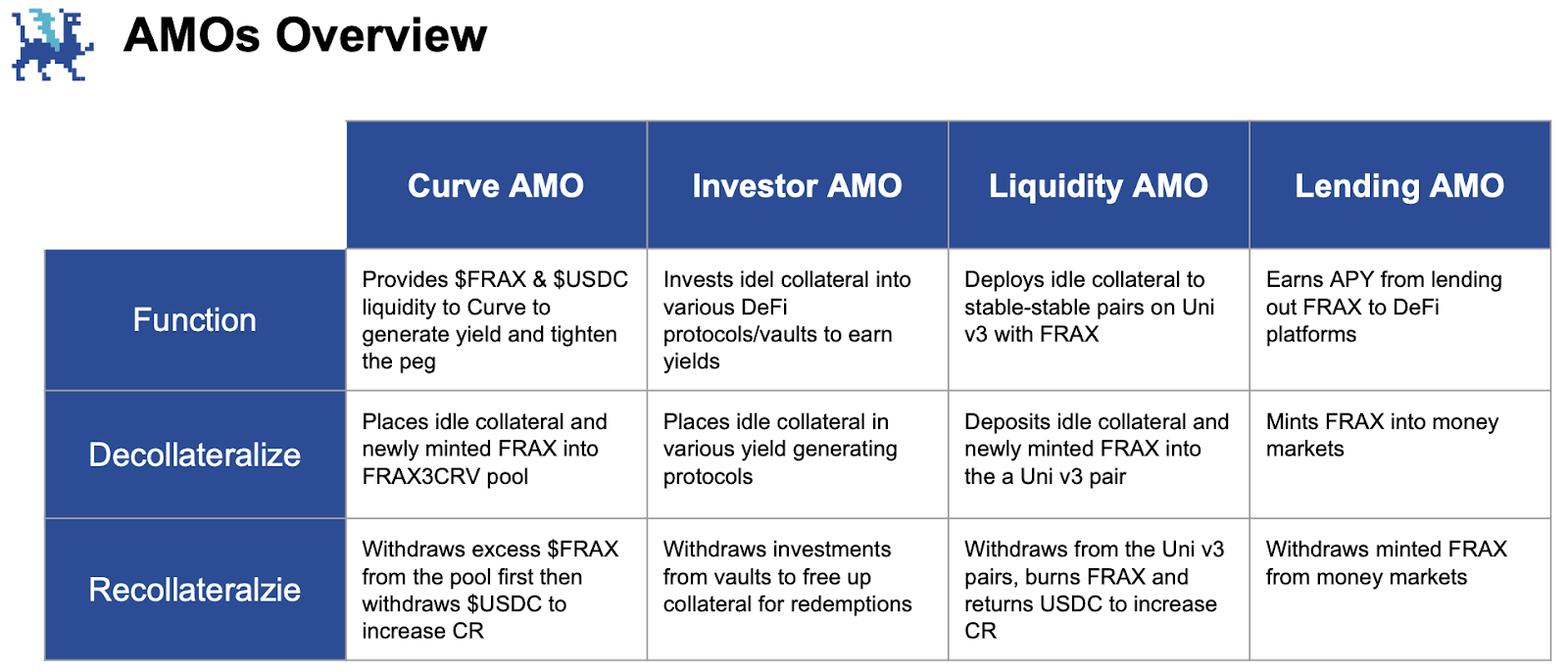

FRAX目前处于其V2版本,其中使用了多个自动市场操作(AMOs)。从本质上讲,AMOs是执行开放市场操作(即铸币,销毁,部署FRAX)以保持FRAX与1美元挂钩的智能合约。在V1中,协议只使用了一个AMO,即核心稳定模块,来动态调整CR以维持1美元的锚定。AMOs是导致Frax成功的核心机制之一。在下一节中,将对底层概念进行更深入的说明。

最后要注意的是,在2023年,DAO已经投票决定将CR提高到100%,因为这是继续FRAX扩张的最安全的方式。尽管CR提供了更大的灵活性和资本效率,但DAO已经决定,鉴于Frax的成熟状态,不再需要它,而AMOs的使用仍然可以使FRAX具有高资本效率。

4.1.2 FPI

Frax价格指数(FPI)是该协议发布的第二种稳定币。它的设计目的是通过与真实通货膨胀挂钩来维持购买力,这是由美国所有城市消费者消费价格指数(CPI-U)定义的。Frax使用一个专门的Chainlink预言机来获取并报告美国联邦政府的通货膨胀率,并将该率应用于FPI的赎回价格。由于FPI的锚定与通货膨胀率密切相关,因此FPI的赎回价格会随通货膨胀(或通货紧缩)上升(或下降),这意味着将其他资产换成FPI的用户正在预测CPI的购买力会比出售的资产增长得更快。

FPI的背后动机是创建第一个可以用来表示交易、价值和债务的链上稳定币。使用FPI作为基准测量有助于确定国库或收入的价值相对于不断增长的通货膨胀是增长还是下降,这种做法对于DAO操作或类似活动可能非常有用。

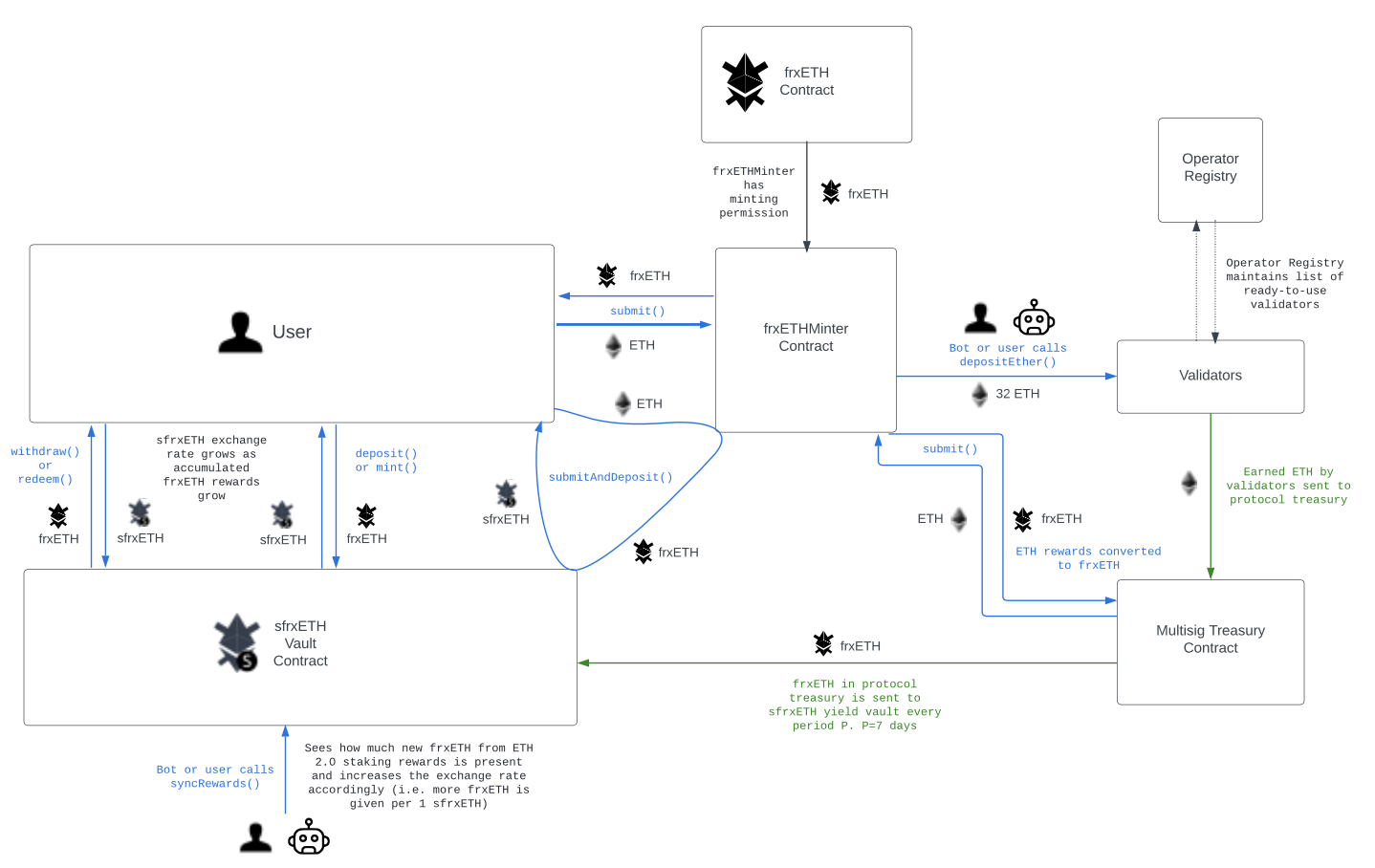

4.1.3 frxETH

Frax Ether(frxETH)是Frax发布的第三种稳定币。它与ETH挂钩,并获得零抵押奖励。用户可以抵押frxETH以获得sfrxETH,从而获得所有抵押奖励。每个未被抵押的frxETH都为sfrxETH的收益做出了贡献。因此,每个sfrxETH获得的抵押奖励都比ETH的抵押奖励更高,这就是为什么sfrxETH的收益率比所有其他LSDs都高的原因。用户可以为Curve池提供fexETH-ETH流动性,并赚取交易费用和发射奖励。因为Frax持有大量的$CRV和$CVX,所以它可以为池指导大量的奖励,从而激励流动性提供。

frxETH/sfrxETH的推出代表了Frax向LSD叙述的战略扩张,并深化了其在DeFi生态系统中的影响。Frax巧妙地利用了其在Curve War中的显著地位,成功地侵蚀了像stETH和rETH这样的蓝筹LSD的市场份额。随着Frax即将推出Frax Ether的V2版本,预期将有另一波的接纳增长。

4.2 核心基础设施

4.2.1 AMOs

对于像Frax这样的稳定币协议,保持稳定性至关重要。解锁不仅会削弱用户的信心,而且还可能导致链式反应,将协议撕裂。算法市场操作(AMO)是执行不同货币操作以保持FRAX稳定性的智能合约。Frax Finance已从V1的单一AMO发展到现在V2的四个主要AMO。虽然每一个都有稍微不同的操作,但AMOs都有三个共同属性:去抵押化-降低CR的策略部分,市场操作-在平衡中运行且不改变CR的策略部分,和再抵押化-增加CR的策略部分。

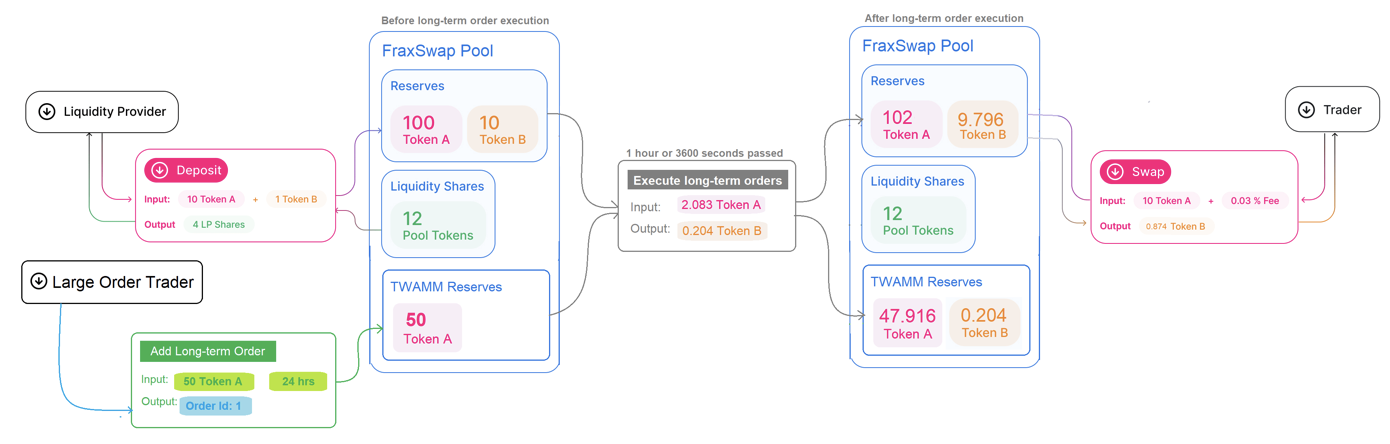

4.2.2 Fraxswap

Fraxswap是第一个与时间加权的平均市场做市商(TWAMM)结合的常数产品市场做市商(CPMM),用于优化长期订单的执行,例如订单池和对齐订单过期,并高效地处理大订单。Fraxswap的目的是使协议能够有效地执行其稳定币的货币政策。更具体地说,Frax将使用Fraxswap进行以下操作:

- 使用AMO利润回购并销毁FXS

- 铸造新的FXS以回购并销毁Frax

- 铸造Frax通过铸币税购买硬资产

Fraxswap完全无需许可,允许其他协议和DAO利用它进行货币政策。Fraxswap V2也正在开发中,将支持集中流动性(当前版本基于Uniswap V2),并与相关资产流动性相结合,进一步扩展其功能。

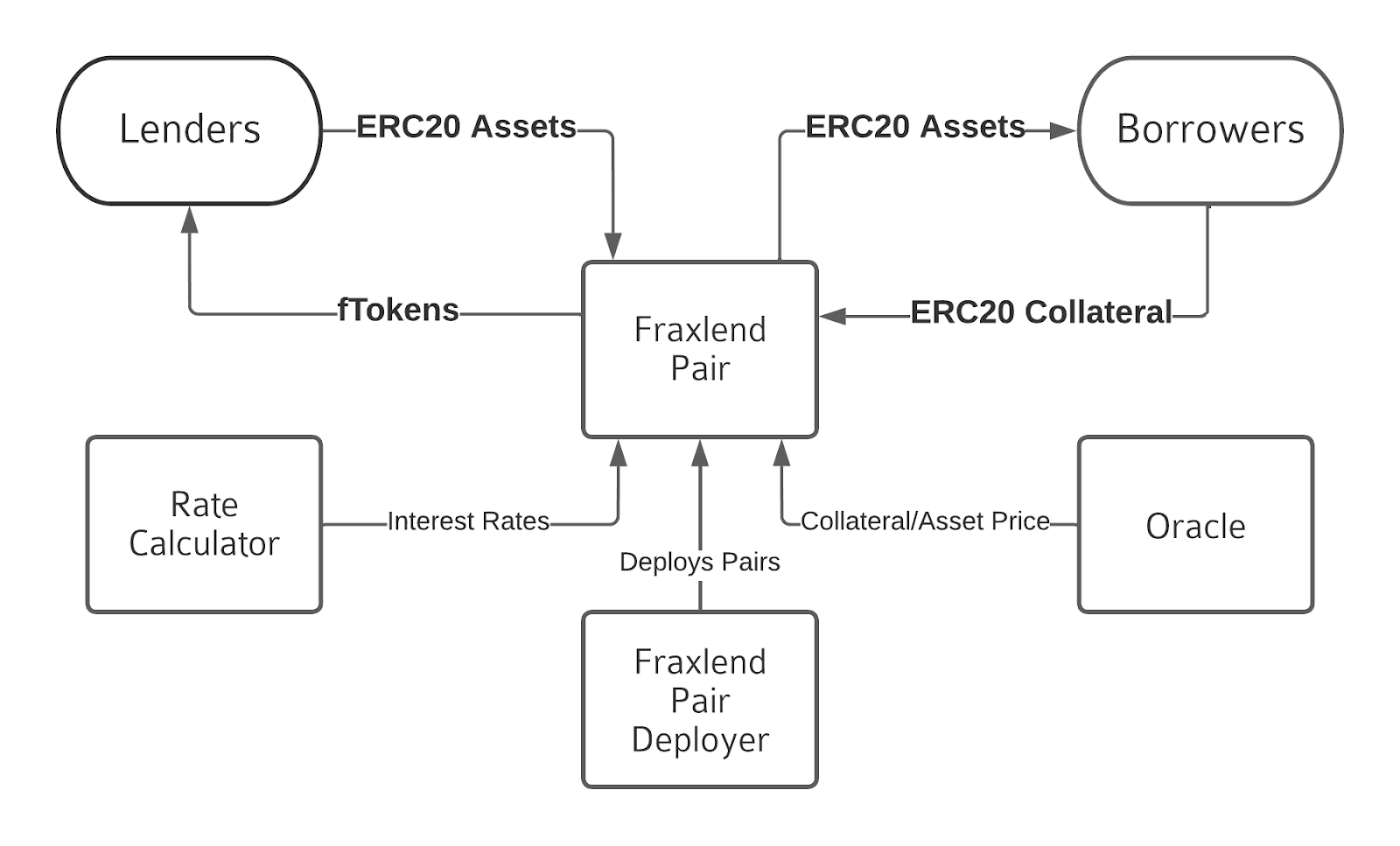

4.2.3 Fraxlend

Fraxlend是Frax Finance的本地货币市场,支持使用ERC-20对的借贷活动。每个池都是超额抵押和独立的,保护协议免受对手风险和破产的威胁。作为一个稳定币协议,Frax的首要任务是以自然的方式扩大其稳定币的使用和采纳,Fraxlend作为实现这一目标的重要组成部分。通过允许用户在FRAX上拥有CDP(债务位置),增加了FRAX作为DeFi中货币的使用。值得注意的是,Fraxlend采用了无手续费模式,作为鼓励采纳的激励措施。与其他基础设施一样,Fraxlend也有v2计划,可能会引入低抵押贷款到平台。

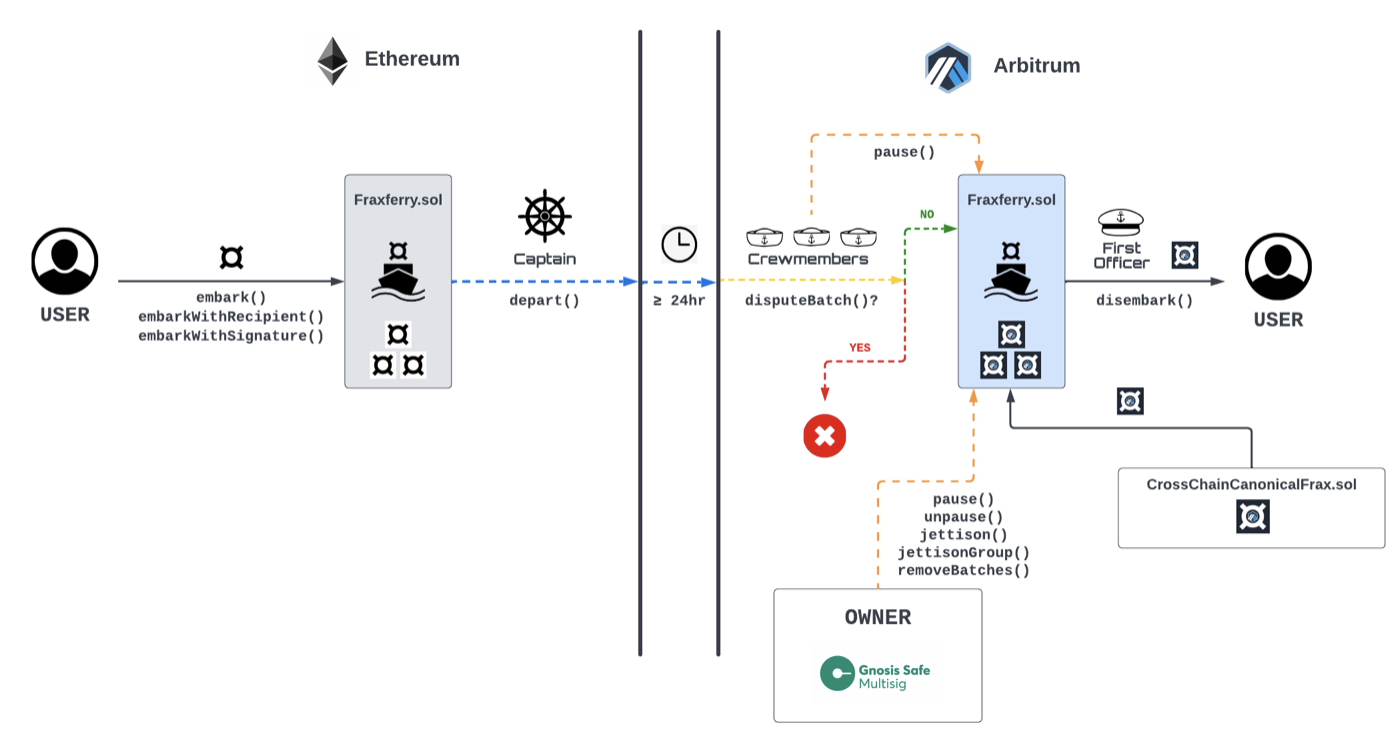

4.2.4 Fraxferry

Frax Finance推出了Fraxferry,以实现协议多链扩展的无缝桥接机制。Fraxferry以较慢但更安全的方式桥接用户资产,旨在最大化安全性。v2版本也即将推出,将使机制更加去中心化。

通过Fraxferry桥接的功能如下:

1. 用户通过向渡轮合约发送代币来启动流程。

2. 指定的“船长”将检查并批处理交易。

3. 在转账发生之前,有一个24小时的等待期,允许进一步的验证。

4. 在执行时,系统将通过比较哈希确保交易有效。

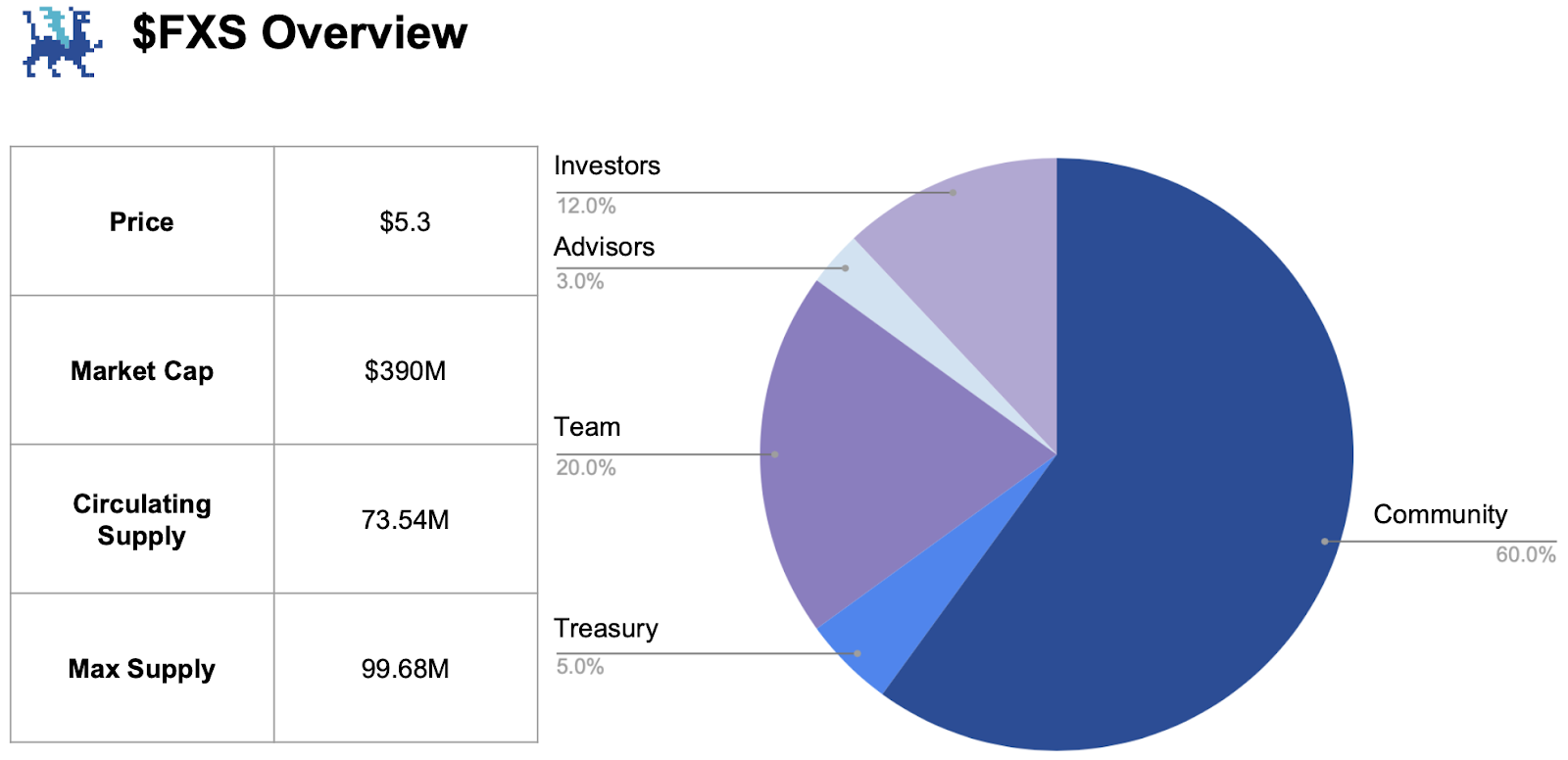

5. 代币经济

Frax Share($FXS)是Frax Finance的质押和治理代币,所有的收益和实用程序都集中在$FXS上。更具体地说,为了享受所有好处,鼓励用户锁定他们的$FXS以获得$veFXS,这与Curve的veToken模型相同。$veFXS持有者享有投票权,量表耕作提升,以及来自AMOs、Fraxlend贷款和Fraxswap费用的现金流。目前,有37.484M的$FXS被锁定,占流通供应的50.88%和总供应量的37.6%。值得注意的是,在FIP-256之后,每当$FXS低于$5和$4时,协议将进行回购,这是一项通过为代币的暗示估值基础发出信号而巩固代币经济学的提案。

6. 增长动力

由于其多样化的业务领域,Frax Finance有多个即将到来的升级,这也使其非常适合不同的主要叙述,这些叙述可能会成为其未来增长的重要助力。本部分将对它们进行审查并探讨其前景。

6.1 FRAX V3

尽管尚未公布太多细节,但FRAX V3旨在消除对$USDC的依赖,并创建一个新的去中心化稳定币机制,目的是大大提高协议的健壮性。据Frax的联合创始人Sam Kazmien透露,FRAX V3将放弃当前的锚定机制,并不依赖法币。但更多的细节还在等待Frax团队发布。v3的另一个亮点是扩展到RWA领域。一个名为FinresPBC的非营利实体已经启动,以利用诱人的美国政府债券收益。FinresPBC可以促进美国政府债券的链下交易,用户可以通过Fraxbond (FXB)参与,该债券可以通过$FXS进行交换。RWA是当前DeFi市场的一个主要叙述,这次扩展可能会反映MakerDAO的成功,其代币价格最近因其RWA操作而表现得相当好。这与更稳健的稳定币机制相结合,可能会推动FRAX的采纳达到新高。

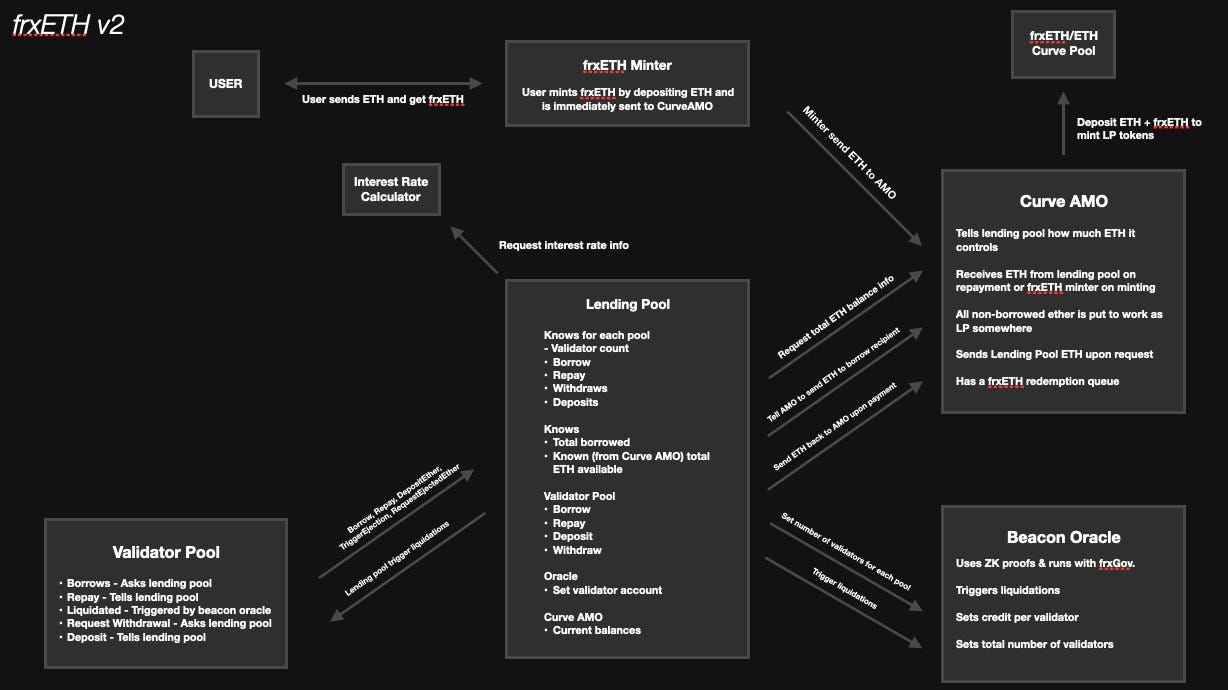

6.2 frxETH V2

关于frxETH,用户持续的投诉是该机制的集中化,其中协议依赖其内部验证器。作为回应,即将推出frxETH V2,目的是去中心化该机制,同时为用户提供相同或更高的收益。在其核心,frxETH V2包含两项创新:基于使用率的利率和去中心化的借贷市场。Frax将LSD市场视为一个借贷(质押者)和借入(验证者)市场,从而促使这些修改。

通过点对池模型,任何人都可以提供抵押品并从质押者那里借ETH,以成为验证者。利率是基于利用动态确定的。最终,LSD的借贷者和借款人将有一个动态市场,促进Frax LSD的增长。

6.3 FraxChain

在三个月前,Sam与FlyWheel DeFi进行的一次播客中,他透露该协议将启动其自己的EVM兼容L2,称为Fraxchain。尽管尚未公布太多细节,但这个即将到来的L2有两个亮点。首先,它将是一个混合rollup,使用Optimistic架构,但也整合ZK技术以增强安全性。其次,frxETH将用作燃料费。frxETH作为燃料代币的重要性在于,随着需求的增加,frxETH的供应将减少,从而提高sfrxETH的收益,进一步扩大其LSD市场份额。费用将流向$veFXS持有者,再加上已经流向$veFXS的其他收入来源,$FXS的价值累积将得到显著提升。Fraxchain的发布定于今年年底,随着Cancun Upgrade带来的L2叙述,市场兴趣可能会激增。

7. 增长潜能

上述增长驱动因素可能会显著提振相应领域的业绩。为了进一步展示Frax的潜力,本节将对LSD市场(Frax的主要业务领域之一)进行简单的比较分析,以提供关于该协议增长前景的一些见解。

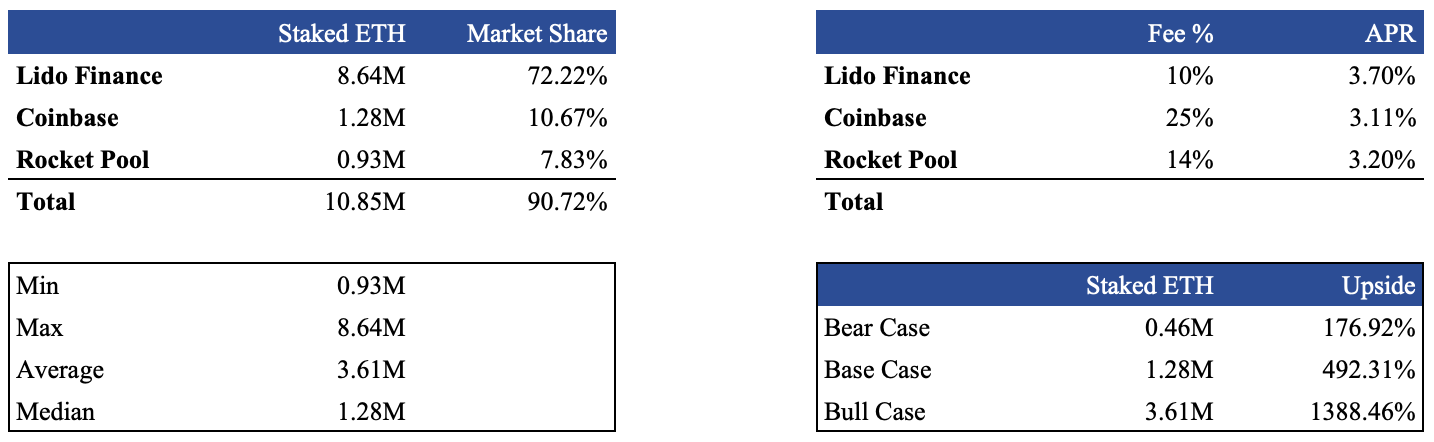

在LSD市场份额方面,Lido、Coinbase和Rocket Pool处于领先地位。为了这次分析,我们将使用前三名的LSD作为代表性样本。目前,前三大LSD协议共有大约10.85M的质押ETH,共同占据了90.72%的市场份额。Frax当前的质押ETH数量约为0.26M。保守地假设前3个LSD协议的当前数字代表了Frax的目标,并将Rocket的数量的50%、前三名数量的中位数、以及前三名的平均交易量设置为我们的熊市、基准和牛市场景,我们可以粗略估计Frax LSD的潜在增长上涨空间。

尽管这种基本比较强调了Frax LSD的潜力,但必须认识到,达到前3个协议的质押数量并不一定是一个简单的过程,而且这个过程受到多种因素的影响。然而,这一分析明确突显了Frax的潜力,结合即将到来的V2更新,未来无疑是光明的。

(这种分析是一个简化的方法,用于估计Frax LSD的潜在增长,使用顶级协议作为基线,以及他们的质押ETH数量作为目标。要进行更详细的预测,需要考虑到几个额外的因素,这意味着这种分析只应被视为一个关于Frax以太的粗略度量。)

8. 结论

从一个算法稳定币协议开始,Frax Finance成功地转变为一个强大的DeFi堆栈,包括生态系统中的每一个核心领域。团队的持续努力是Frax今天的主要原因,也支撑着其未来的增长。它的机制和产品都被巧妙地设计出来,创造了一个强大的协同效应,这可能会为协议的增长和$FXS的价值积累触发一个正面的飞轮效应。展望未来,建议密切关注FRAX V3、frxETH V2和Fraxchain,因为这些将是决定Frax未来的关键发展。

参考文献

https://docs.frax.finance/?source=post_page-----9c23b056d46c--------------------------------

声明:本报告是由 @GryphsisAcademy 的贡献者@BC082559 完成的原创作品。作者自行对所有内容负责,该内容并不必然反映 Gryphsis Academy 的观点,也不必然反映委托撰写报告的组织的观点。编辑内容和决策不受读者的影响。请知悉,作者可能拥有本报告中提到的加密货币。本文件仅供信息参考,不应作为投资决策的依据。强烈建议您进行自己的研究,并在进行投资决策之前咨询中立的财务、税务或法律顾问。请记住,任何资产的过去表现并不保证未来的回报。