原文: 《The Risks in DeFi Stack》by @archis

編譯:ChinaDeFi

去中心化金融(DeFi)是一種基於區塊鏈的金融形式,在沒有任何中心化的中介的情況下提供金融服務。在2017年TVL(TVL或鎖定總價值是鎖定在DeFi智能合約中的加密資產的價值)不足1億美元的小眾生態系統在2022年的最後一輪牛市中增長到了2000億美元以上。

這種巨大增長的另一面是,它已成為世界上一些最老練的黑客的“蜜罐”。數十億美元因安全漏洞而被損失。

雖然這個生態系統對我們來說還太新,無法識別所有潛在的風險,但DeFi堆棧可以幫助我們理解事物出現的不同方式,從而告知我們如何參與這個生態系統。

DeFi堆棧

我們可以將DeFi生態系統看作以下五個層的組合。

- 區塊鍊網絡——所有DeFi協議都部署在區塊鍊網絡中。區塊鍊網絡為執行支持DeFi服務的智能合約提供了計算平台。

- 加密代幣——代幣是協議用來交付服務的底層資產。借貸協議可以使特定加密代幣的借貸被交易者用作一種槓桿。去中心化交易所可能有一個池,允許用戶將一個代幣交換為另一個代幣。

- 協議—— DeFi協議是運行在區塊鍊網絡上的開源計算機程序,提供金融服務。

- dApp接口——這些是用戶用來與DeFi協議交互的web接口。一些錢包,如Argent, Coinbase和Brew Money,在錢包集成中直接從移動端提供協議。

- 錢包——加密貨幣錢包持有允許用戶進行支付、部署和從DeFi協議提取資金等的私鑰。

區塊鍊網絡層的風險

與大眾的認知不同,區塊鏈並非絕對正確。安全漏洞可以讓惡意行為者竊取資金或控製網絡。

51%攻擊

對區塊鍊網絡的51% 攻擊是一個單一實體或組織控制超過50% 的網絡哈希率的情況。這意味著該組織可以審查交易,重新排序和重寫區塊,導致雙花,網絡參與者可以多次消費/利用相同的資產。

51%攻擊雖然複雜且代價高昂,但即使是像比特幣這樣成熟的區塊鍊網絡也不得不在某個時間點面對這種風險。

比特幣遭遇51%攻擊

2014年,流行的比特幣礦池ghash.io 在24-48 小時的短暫時間內擁有超過51% 的比特幣哈希率。雖然GHash沒有顯示出任何惡意的跡象,但它確實引發了關於比特幣如何避免池或實體佔據網絡哈希率51%的情況的爭論。在這個特殊情況下,池中的礦工自願離開ghash。此外,ghash公開承諾將其哈希率限制在網絡哈希率的40%。

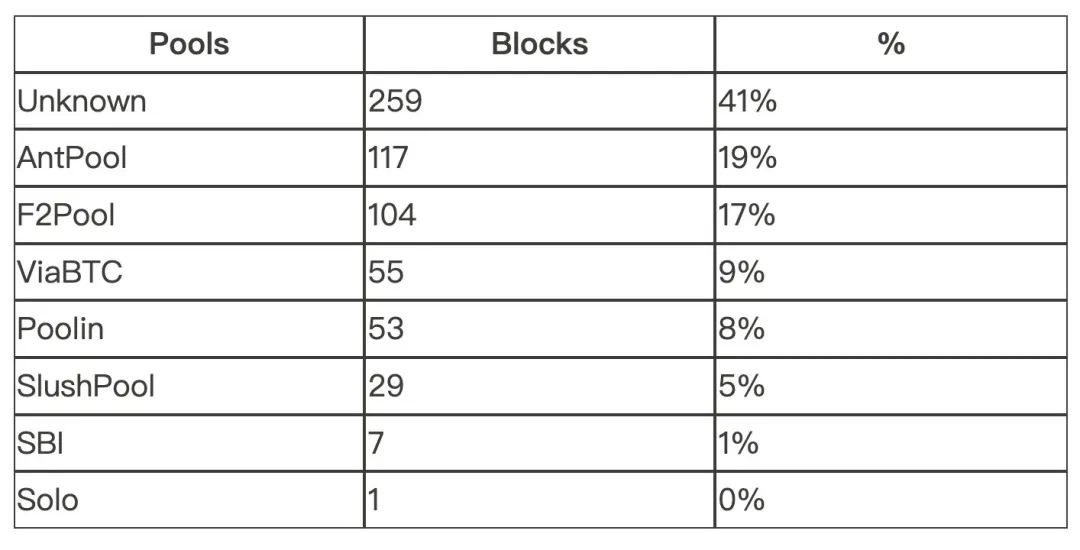

礦池是礦工們的資源池,礦工們通過網絡共享他們的處理能力,根據他們為找到一塊區塊的概率所做的工作的數量來平均分配報酬。

比特幣哈希率在今天的分佈更加廣泛。例如,挖區塊的最後幾天數據如下所示。最大的礦池佔網絡哈希率的19%。

對以太坊經典的51% 攻擊

以太坊經典區塊鏈誕生於臭名昭著的the DAO Hack之後。它的市值超過40億美元。 2020年8月,以太坊經典遭到三次攻擊,超過500 萬美元因為雙花而被吸走。

區塊鍊網絡漏洞

區塊鍊網絡是由代碼驅動的,而代碼可能有bug。 2010年8月,一名匿名黑客利用一個漏洞創造了1840億比特幣。比特幣供應量的上限應該是2100萬。比特幣社區很快發現了這一異常現象。中本聰編寫了針對該問題的修復程序,並在5小時內推出了該修復程序,在錯誤區塊被挖掘之前軟分叉了網絡狀態。

在區塊鏈技術中,軟分叉是對軟件協議的一種更改,其中只有以前有效的交易區塊變得無效。因為舊節點會將新區塊識別為有效區塊,所以軟分叉是向後兼容的。這種分叉只需要大多數礦工升級來執行新規則。

最近,Polygon(以太坊和側鏈的領先擴展解決方案之一)因黑客攻擊損失了超過80萬個Matic,價值200萬美元。兩名白帽黑客報告了該漏洞,Polygon在48小時內推出了修復程序。 Polygon基金會彌補了損失的資金,並向兩名白帽黑客支付了350萬美元的賞金。

加密貨幣資產的波動性

每種資產類別都有固有的波動性。加密資產更是如此。在股市中,1%的下跌會成為頭條新聞,並被報導為崩盤。在加密貨幣市場,一個月內出現多次這樣的價格波動是相當常見的。

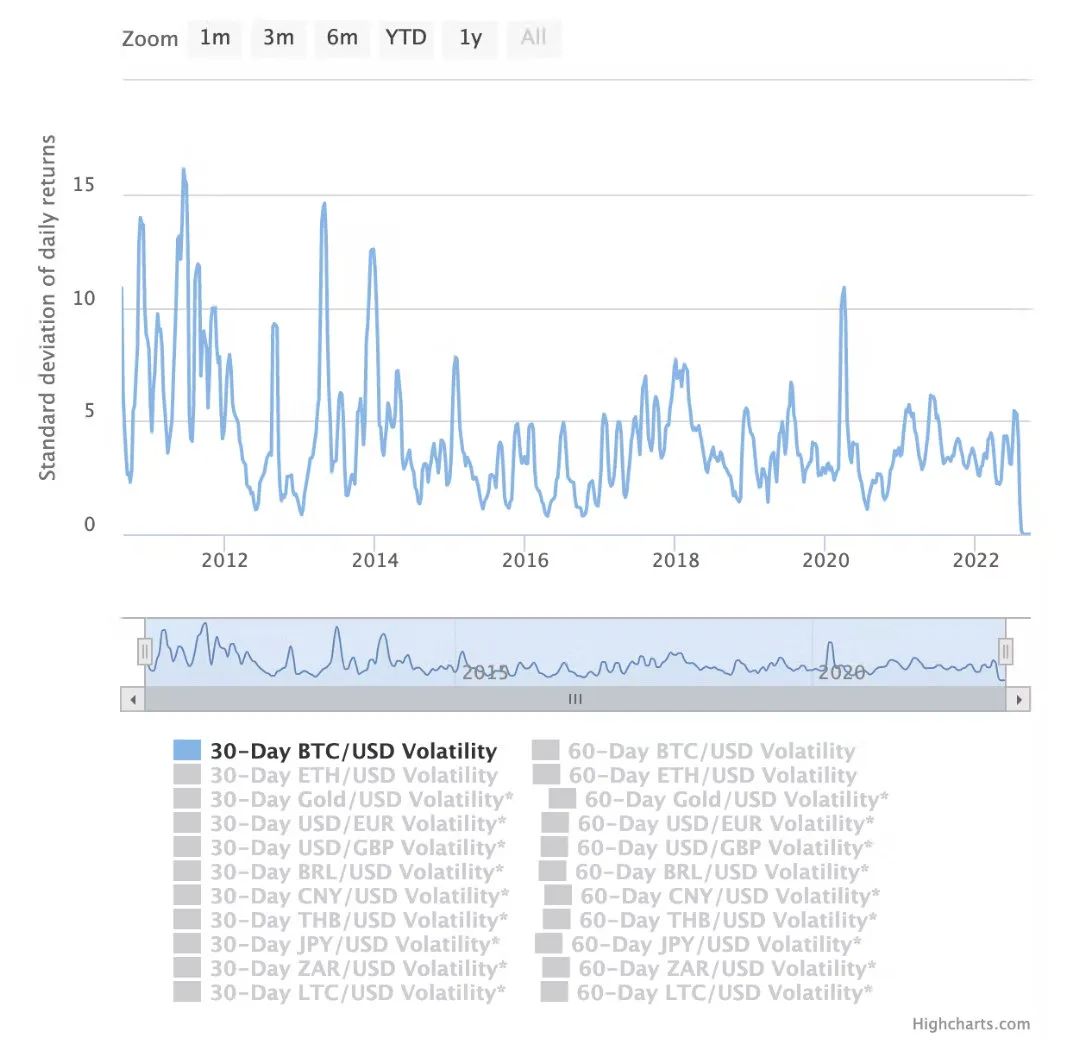

比特幣30 天波動率趨勢

上圖顯示了比特幣價格隨時間的波動趨勢。雖然這些年來,波動率似乎有所下降,但5%的上下波動並不罕見。

波動率是指與證券價值變化大小相關的不確定性或風險的數量。

代幣價格是市場感知的一個函數。感知可以基於特定項目的執行情況,也可以是更宏觀的,比如整個市場的走向。

例如,加密貨幣市場與比特幣價格的相關性仍然非常高。每當比特幣價格下跌時,我們看到人們會清算他們的其他加密貨幣資產,導致整個市場下跌。考慮到比特幣現在佔整個加密貨幣市場的近40%,這是可以理解的。

今年早些時候,在2022年5月,US Terra穩定幣的銀行擠兌從市場上抹去了400億美元。 Anchor Protocol 是Luna 上最受歡迎的借貸協議之一,為US Terra穩定幣存款提供約20%的APY。雖然協議本身按照預期運行,但Luna生態系統中的一個已知的經濟弱點導致US Terra失去了與美元的掛鉤。 (目前1 US Terra = 3美分。)

協議中的問題

安全漏洞、代碼漏洞和閃貸攻擊導致了DeFi數十億美元的損失。根據Chainanalysis,在2022年的前3個月,超過13億美元被盜。

安全漏洞是指黑客控制了對協議具有管理員控制權的私鑰或錢包密鑰的情況。

Ronin是Sky Mavis開發和運營的以太坊側鏈,以支持他們受歡迎的玩賺遊戲Axie Infinity。

Ronin Network有9個驗證者來處理交易,只要他們中的大多數人批准交易,交易就會通過。問題是,這9個密鑰僅由兩個實體控制。 Sky Mavis有4個密鑰,Axie DAO有5個。然而,Axie DAO早前為Sky Mavis提供了代表其簽署短期交易的權限。訪問權限從未被撤銷。這一失誤使得黑客能夠訪問大部分密鑰並處理交易。

代碼漏洞是智能合約中的缺陷,可以讓黑客竊取資金。 Polynetwork黑客攻擊了價值6.1億美元的加密資產,是由於代碼漏洞而發生的最大的黑客攻擊之一。

Polynetwork是一種支持跨鏈資產轉移的協議。

在這個特殊的情況下,黑客能夠想出一個方法調用受限智能合約,使他們能夠控制持有Polynetwork管理的資產的錢包,並將其轉移到他們控制的錢包當中。

前端和DNS漏洞

用戶與DeFi協議交互的方式是通過一個web界面將他們的錢包連接到一個協議。 2022年5月,一名黑客利用DNS中的一個漏洞,在mm.finance的web界面上註入了惡意的智能合約,mm.finance是Cronos鏈上領先的DeFi協議,並將200多萬美元轉移到他們的錢包中。

域名系統(即“DNS”)負責將域名轉換為特定的IP地址,以便啟動客戶端加載所請求的Internet資源。域名系統的工作原理很像電話簿,用戶可以在其中搜索請求的人並檢索他們的電話號碼。

丟失私鑰或助記詞

加密貨幣錢包存儲公鑰和私鑰。私鑰用於訪問和轉移資金。公鑰就是我們的地址。私鑰或更流行的助記詞,其中使用12 - 24個單詞短語來生成私鑰。

如果黑客能夠訪問我們的助記詞或錢包的私鑰,他們就可以接管我們的資產。在電腦或手機上的惡意軟件,或者誘騙用戶在網站上分享助記詞的網絡釣魚攻擊,都是黑客獲取助記詞並竊取我們錢包裡資產的常見方法。

2022年4月,一名冒充蘋果公司代表的黑客欺騙了一名iPhone用戶,讓他分享了發送到該用戶號碼的安全代碼,並利用該密碼入侵了其iCloud賬戶,導致一名iPhone用戶錢包中丟失了加密貨幣和NFT。

安全的DeFi

在瀏覽DeFi時,考慮到堆棧中存在的不同風險,實踐謹慎是必要的。當深入研究DeFi生態系統時,為我們的風險承受能力選擇正確的平台和生態系統是關鍵的一步。有一些需要注意的東西:

記錄

- 區塊鍊或協議存在多久了?它們在動蕩的市場環境中表現如何?

- 隨著時間的推移,TVL的增長是什麼樣的?

- 在協議或鏈上工作的核心團隊的能力如何?

獨立審計

- 它是否通過了獨立的安全審核?

- 他們的流程有多強大?

流動性

- 資產或協議有多少流動性?這在選擇資產或協議時尤其重要。低流動性可能轉化為更高的風險。

- DAO社區的金庫有多少AUM ?

已經出現了很多產品來幫助這類研究。其中包括DeFiLllama、DeFi Safety和exponential。除此之外,作為用戶,我們還可以做一些事情來確保資金的安全。

保持錢包安全

- 不要把所有的資產放在一個錢包裡。使用硬件錢包。

- 永遠不要在線上或離線分享助記詞或私鑰。

- 助記詞的多個備份。

- 確保錢包所在的設備(桌面、移動設備或瀏覽器)的安全。

- 要小心所交互的DApp和所允許的權限類型。定期對資金進行審計。

保持消息及時—如果使用的dapp或協議已經被黑了,我們就可能會失去自己的資金。隨時了解使用的鏈、資產和協議中發生的事情。

儘管存在這些風險,DeFi為早期採用者提供了多種機會,不僅可以增長他們的加密貨幣資產,還可以熟悉這個新興現象,它為未來幾年金融服務的交付方式提供了想像。