撰文:@zhili、@MacroFang、@chenchenzhang

要点

Part I 宏观市场

- 市场现状:日元套利交易崩溃致使大量头寸平仓,市场纠正错误,东证指数引领「深 V」反转。

- 数据调整:近期 CPI、PPI 等数据虽符合预期,但存在能源和二手车价格「被」调整等疑点,会降低市场隐含波动率。

- 美联储动向:美联储官员发言显示政策调整谨慎,9 月点阵图预计将继续保持宽松立场。

- 联邦赤字:美联储的鸽派立场,财政部的短期债券发行以及债券回购计划缓解了市场紧张。尽管大额融资计划可能对市场流动性构成压力,但准备金的增加和财政操作的灵活性有助于维持市场稳定。

- 企业表现与回购:S&P 500 公司第二季度表现稳定,企业回购窗口开启将增强流动性,预计短期内美股市场持续增长。

- 中期市场展望:市场前景复杂,通胀,换届,政策和财政赤字等不确定性需要密切关注。

Part II Crypto 数据

- 稳定币增长:2024 年稳定币发行量持续上升,表明市场需求依然强劲。

- ETF 流动性:比特币现货 ETF 在 5 月后净流入减少,市场情绪转为观望。

- 持币周期:近一半的比特币由长期持有者控制,市场信心稳固。

- 持币成本:链上持币成本高于当前市价,市场仍有上行空间。

- 市场韧性:尽管波动剧烈,投资者持币意愿强,市场健康稳定。

Part I 宏观进入转折点

1. 八月:将从动荡中恢复

1.1 日元套利交易崩溃致使大量头寸平仓,市场纠正错误,东证指数引领「深 V」反转

8 月 5 日日本央行加息:引发日元套利交易崩溃

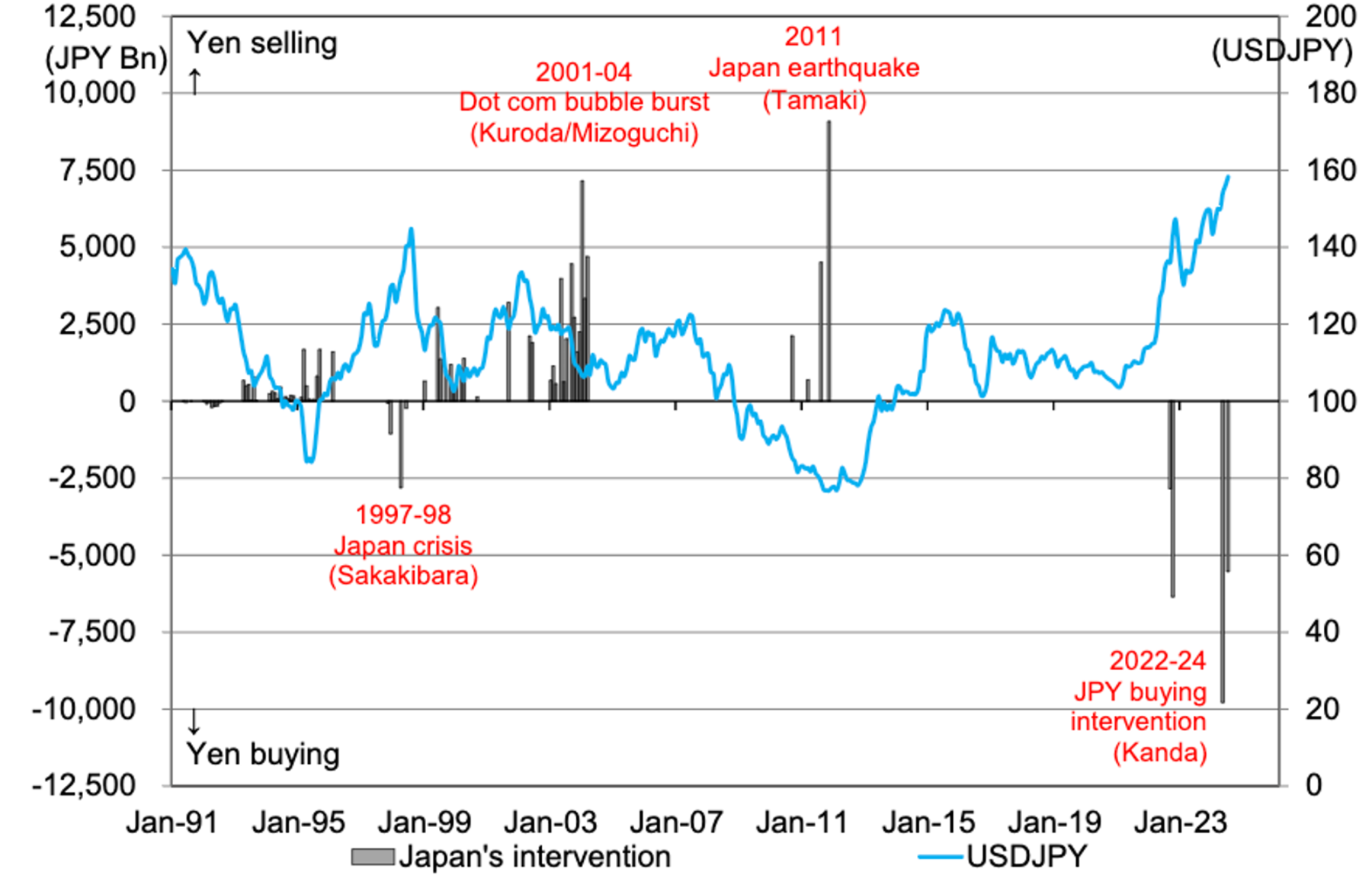

过去四周,美元兑日元大幅下跌,从近 162 日元 / 美元跌至 142 日元 / 美元左右,与我们的看跌预期一致。此次大幅下跌是由日本央行加息以及日本政府在 7 月 11 日和 12 日干预购买日元引发的。虽然有些人怀疑外汇干预的有效性,但我们支持其通过改变供需来改变市场趋势的能力。

美元兑日元最近的走势与 1990 年和 1998 年的类似下跌如出一辙,但值得注意的是,这种走势并不总是预示着美元兑日元的长期趋势逆转,不像欧元兑日元和澳元兑日元,这值得进一步考虑。

8 月 5 日恐慌性抛售:全球市场崩溃

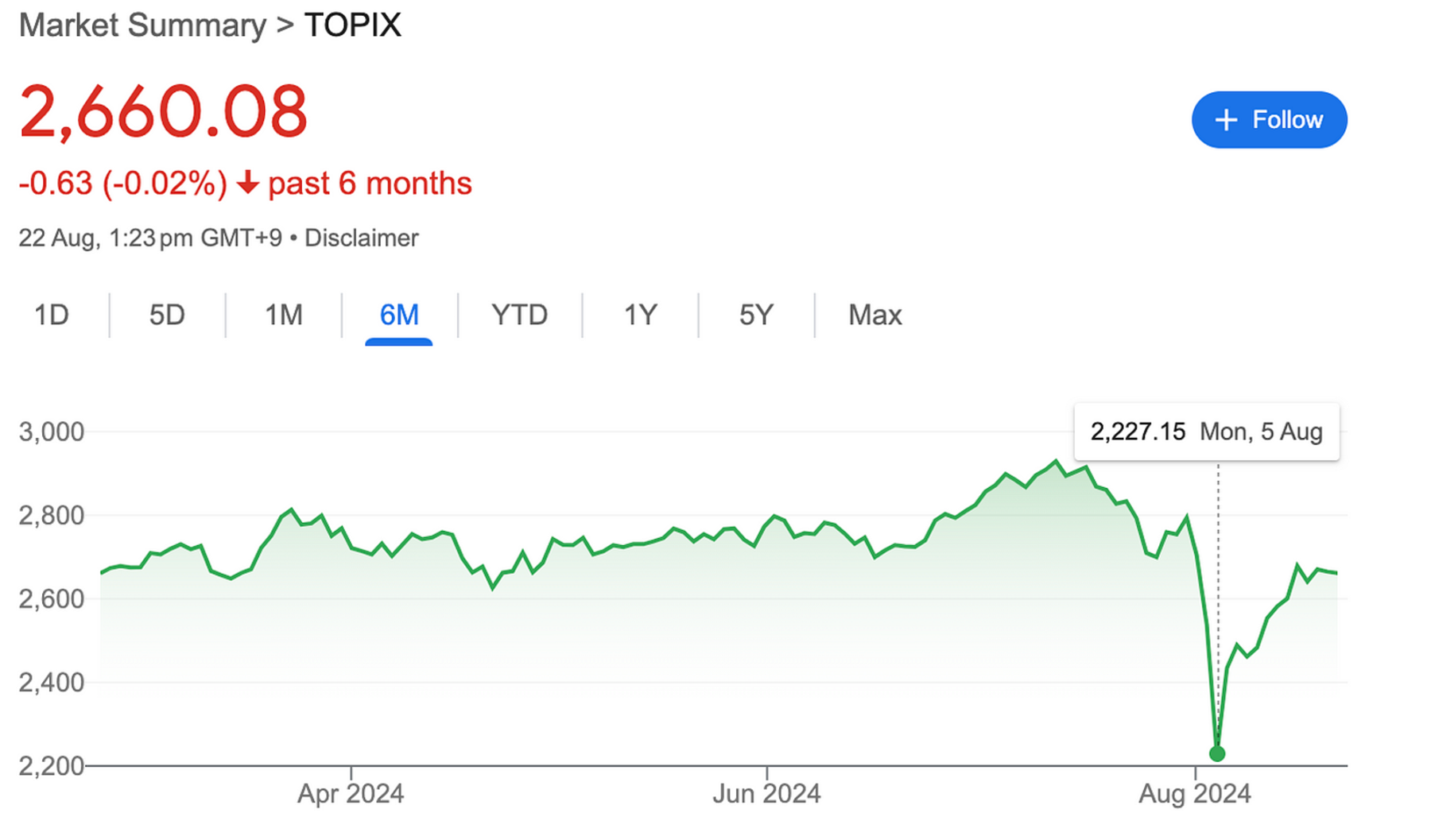

日本央行意外加息导致东证指数在一天内下跌 20%——投资者恐慌性抛售回补头寸。由于经济衰退风险上升以及人们担心日元大幅波动将引发更广泛的去风险化,股市在几个交易日内大幅下跌。

ISM 数据弱于预期、失业救济申请增加以及令人失望的非农就业数据描绘了更为悲观的美国宏观经济前景,引发了人们对即将到来的经济衰退的担忧。我们的经济学家指出,失业率上升和 ISM 疲软可能已经预示着经济衰退周期的开始。

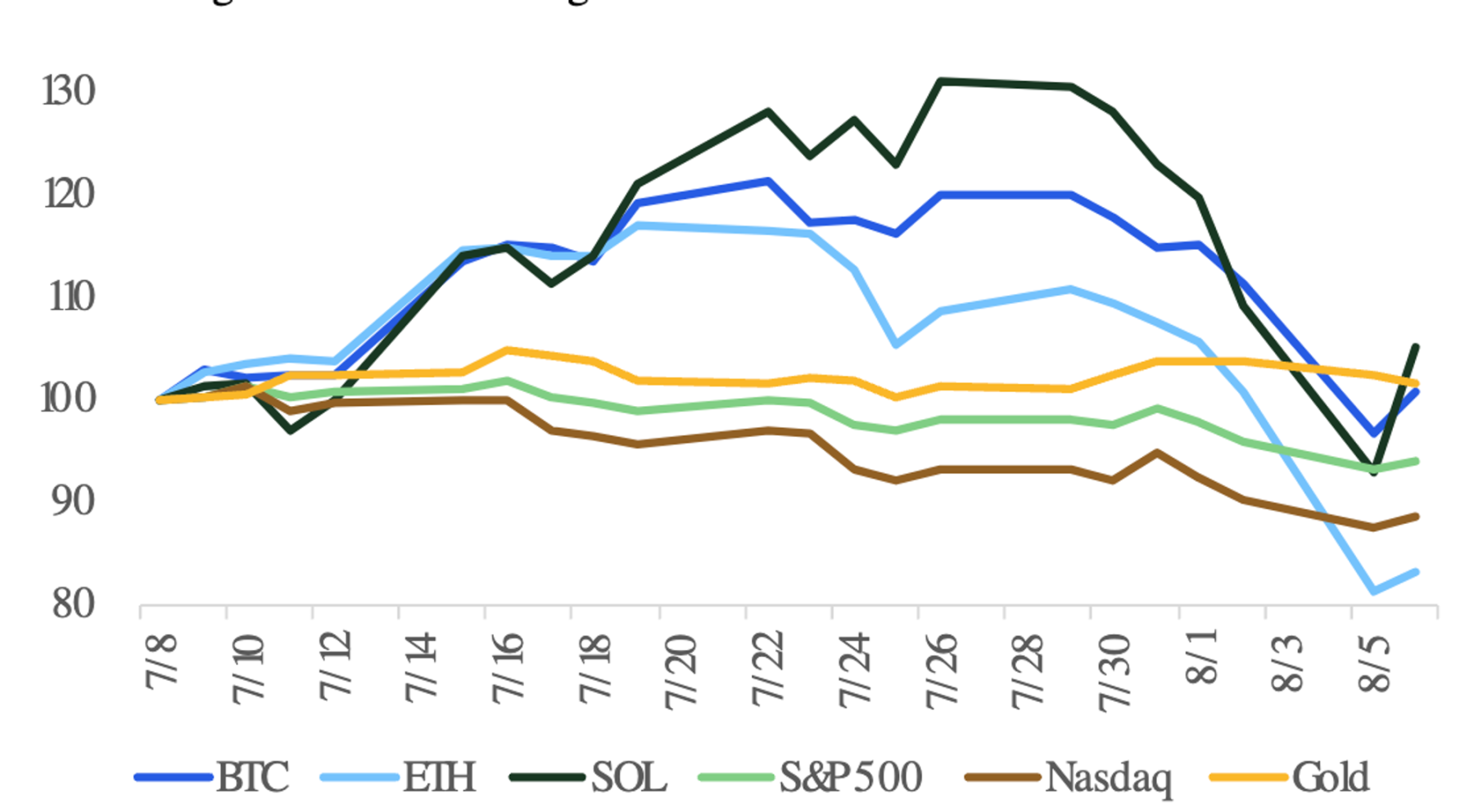

尽管周末没有风险事件,标普期货仍下跌近 5%,NDX 下跌超过 6%,VIX 飙升至 60 以上。联邦公开市场委员会的消息暗示 9 月份可能降息。

系统中的高杠杆率,尤其是加密货币和高市值股票的高杠杆率,导致了市场规模和波动性。名义交易量比正常水平高出三个标准差,创下自 2022 年 2 月以来美国市场非指数再平衡日的最大交易量。投资者活动喜忧参半,标普看涨仓位下降,纳斯达克仓位尽管波动较大,但相对变化较小。我们预计周五的大量新空头仓位将在未来几个交易日对纳斯达克的净多头状况产生较大影响。

1.2 市场动荡:宏观利好引发风险偏好

在清除杠杆后,市场出现大幅反弹,由东证指数领涨。上周发布的宏观经济数据利好推动美国指数的看涨投资者资金流回流,标普指数新增资金超过 160 亿美元,持仓进一步扩大。纳斯达克和罗素 2000 指数温和上涨,纳斯达克多头仓位损失有所缓解。全球市场情绪积极,几乎所有欧洲和亚洲指数的名义水平都在上涨。DAX 指数和 FTSE 指数转为净正值,而 KOSPI 指数和日经指数延续看涨势头。日经指数的资金流在亚洲最为强劲,而 KOSPI 指数则创下近三年高点。相比之下,中国 A50 指数仍看跌,持仓风险有限。

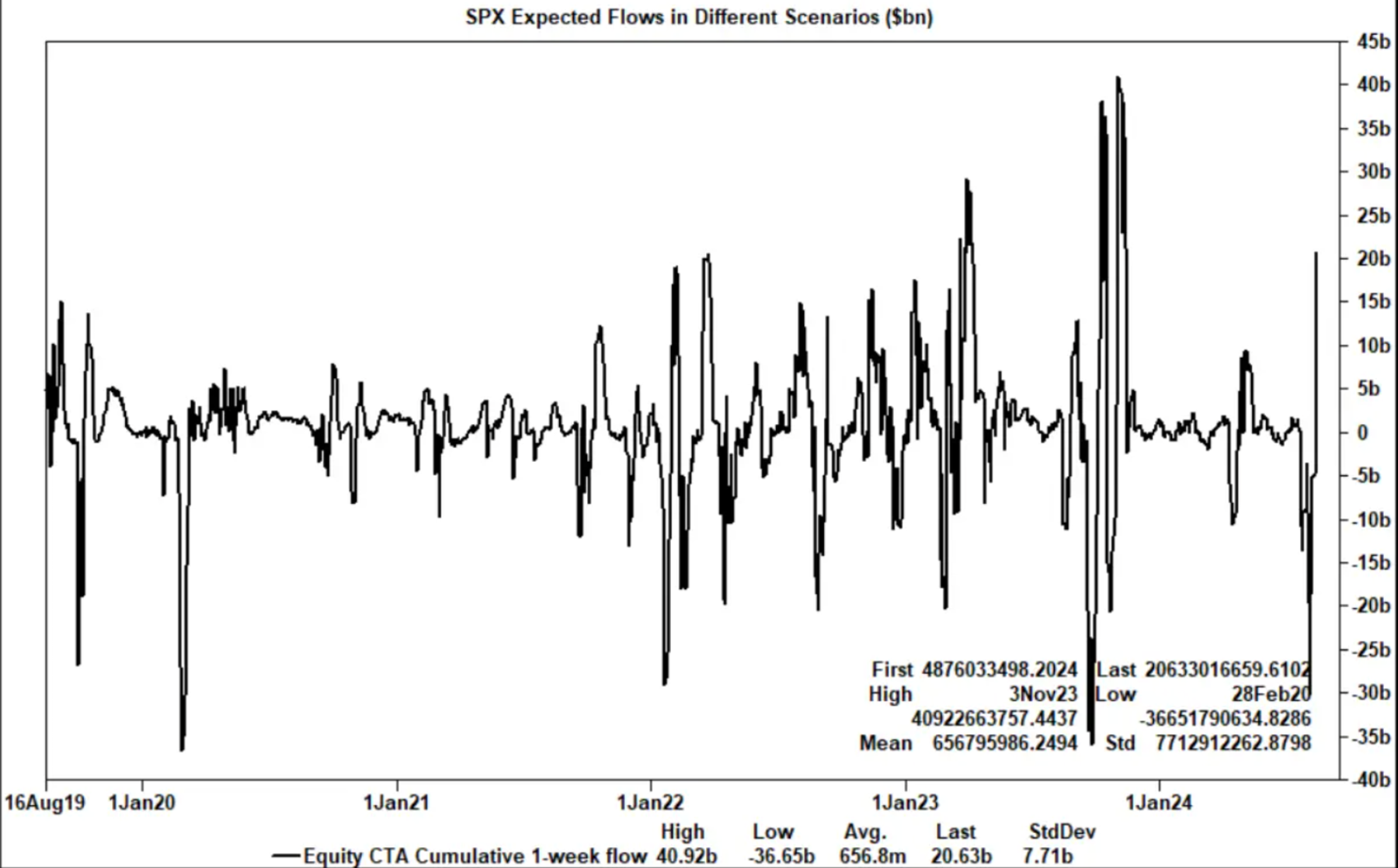

CTA 量化买盘也推动巨量流动性入场,并且短期预计 CTA 将会买入超过 600 亿的股票,300 亿会流入美股,强劲的买入需求会推动市场进一步上涨。根据高盛的 Scott Rubner 统计数据,在过去三周内,交易商的 Gamma 变化了 160 亿,长期头寸转为短期头寸,再转为长期头寸,交易商的伽玛不再是短期的,未来会作为市场的缓冲。

2. 数据矛盾

2.1 数据「造假」帮助恢复市场情绪,加强美联储降息预期

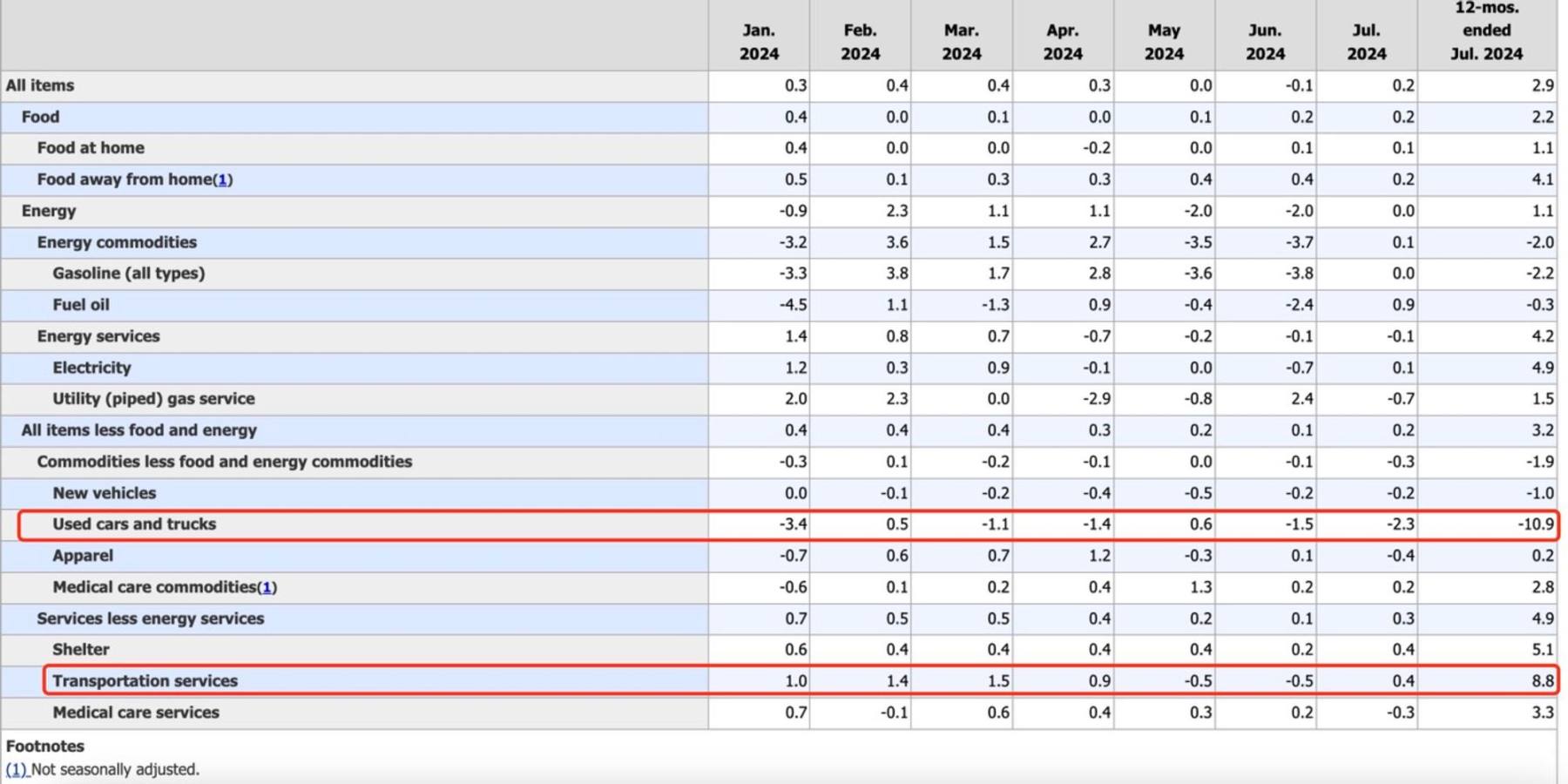

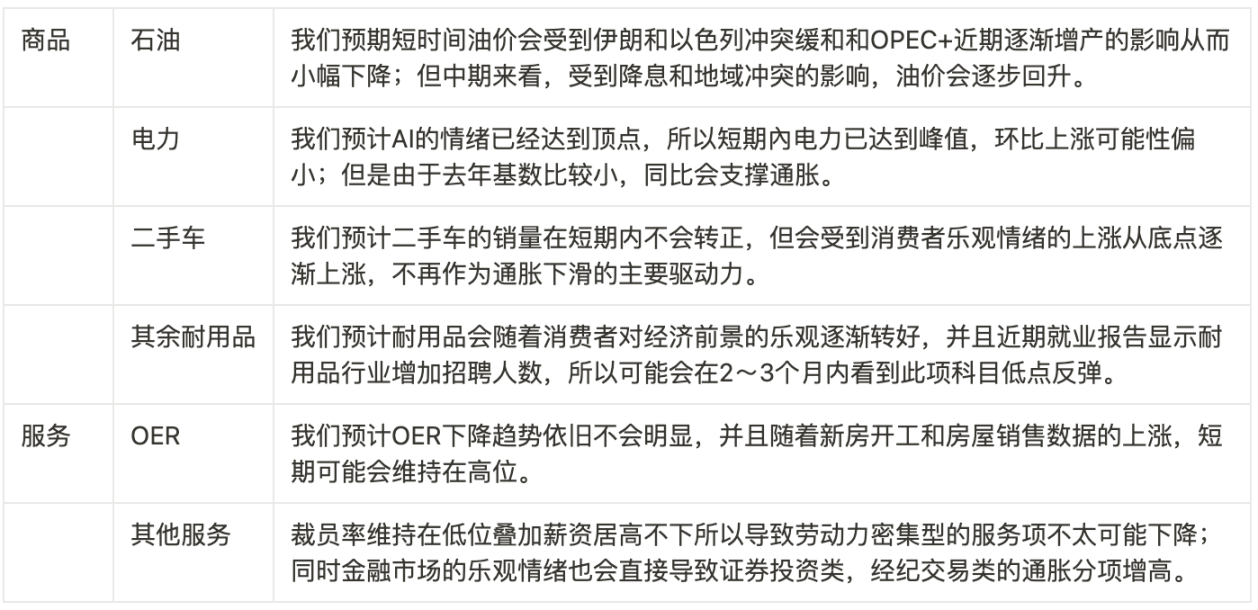

上周的 CPI,PPI,零售数据,PMI 数据都非常「恰好」的符合市场的预期,打消市场衰退的预期,同时保持美联储的降息预期。但是我们看到数据的巧合中的「不合理」。比如 PPI 数据,在能源和上月保持不变的情况,能源同比上涨 2% 左右,虽然可以用出口和政府购买解释,但是 CPI 的二手车分项(-10.9%)不符合正常逻辑。

由于 6 月份 CDK 公司的软件和技术出现网络故障,所以大部分二手车经销商出现车辆无法交付情况,导致订单需求大量积压。根据曼海姆二手车报告, 7 月份上半旬成交量和成交价都出现上涨(1.6%),我们预计 7 月下半月会出现下滑,但是根据我们的估算 -10.9% 以上的同比下滑是非常不合理的,远超我们预期的 -4.3%。

总的来说,近期的 CPI、PPI、零售和 PMI 数据虽符合预期,但其中存在疑点,如 PPI 中的能源风险和 CPI 中的二手车价格波动,显示真实数据可能存在偏差,减少未来市场的隐含波动率。

3.美联储动向

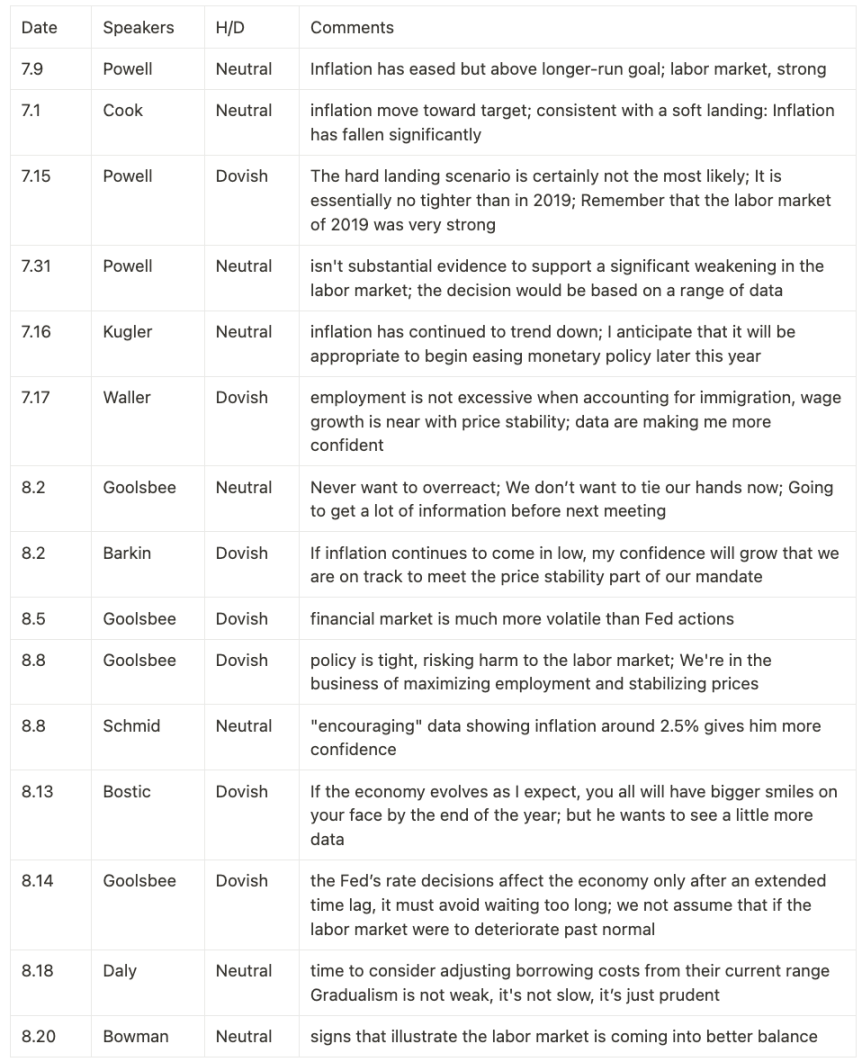

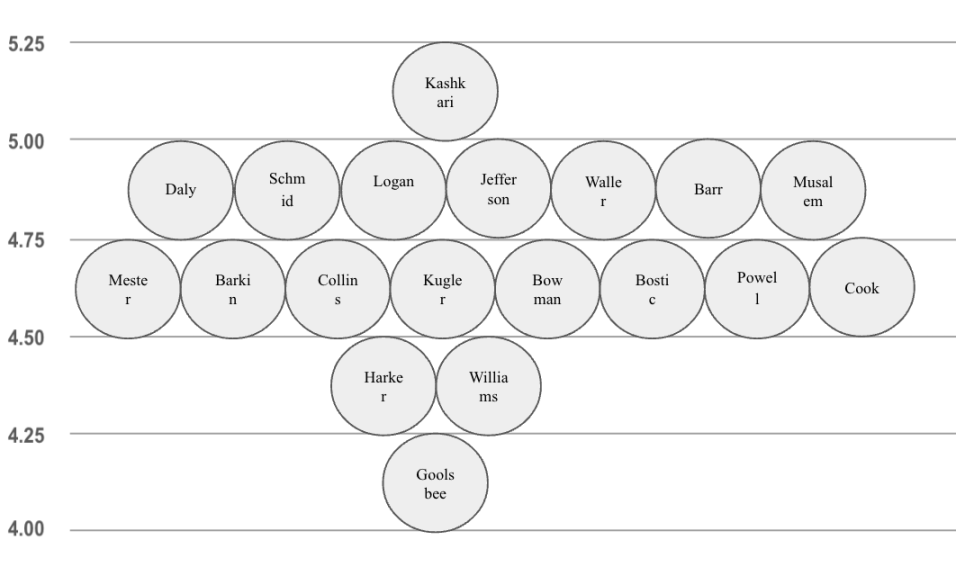

针对近期美联储官员的发言调整,我们预计未来点阵图将强调 3 次降息预期。

3.1 官员发言

3.2 点阵图预测

9 月份鲍威尔的发言以及利率变化预计不会引发波动,能够决定市场走势的更可能是 9 月份的点阵图。结合以上美联储发言以及我们对官员长期的主观判断,我们认为 9 月份显示的点阵图中位数和众数为 75 bps。

3.3 降息将迎来超级周期

近期的会议纪里大多数联邦官员支持在数据符合预期的情况下放松政策。鲍威尔主席承认 7 月的讨论中已经提到降息,几位官员也支持降息 25 个基点,同时倾向于 9 月可能更大幅度的降息的趋势。官员们对于薪资增长放缓和消费者对高价格的抵抗力,表示对通胀放缓的信心,而就业的风险增加。

虽然 8 月的就业数据将是确定 9 月降息幅度的关键,会议纪要表明,官员支持更大的 50 个基点降息的可能并不低。此外,如果劳动市场继续恶化,资产负债表缩减可能在 12 月结束,否则可能延续至 2025 年第二季度。

昨天劳工统计局的就业数据修正,表明过去 12 个月减少了 818,000 个工作岗位,强化了劳动市场疲软的信号,这将影响市场情绪和 FOMC 定价。

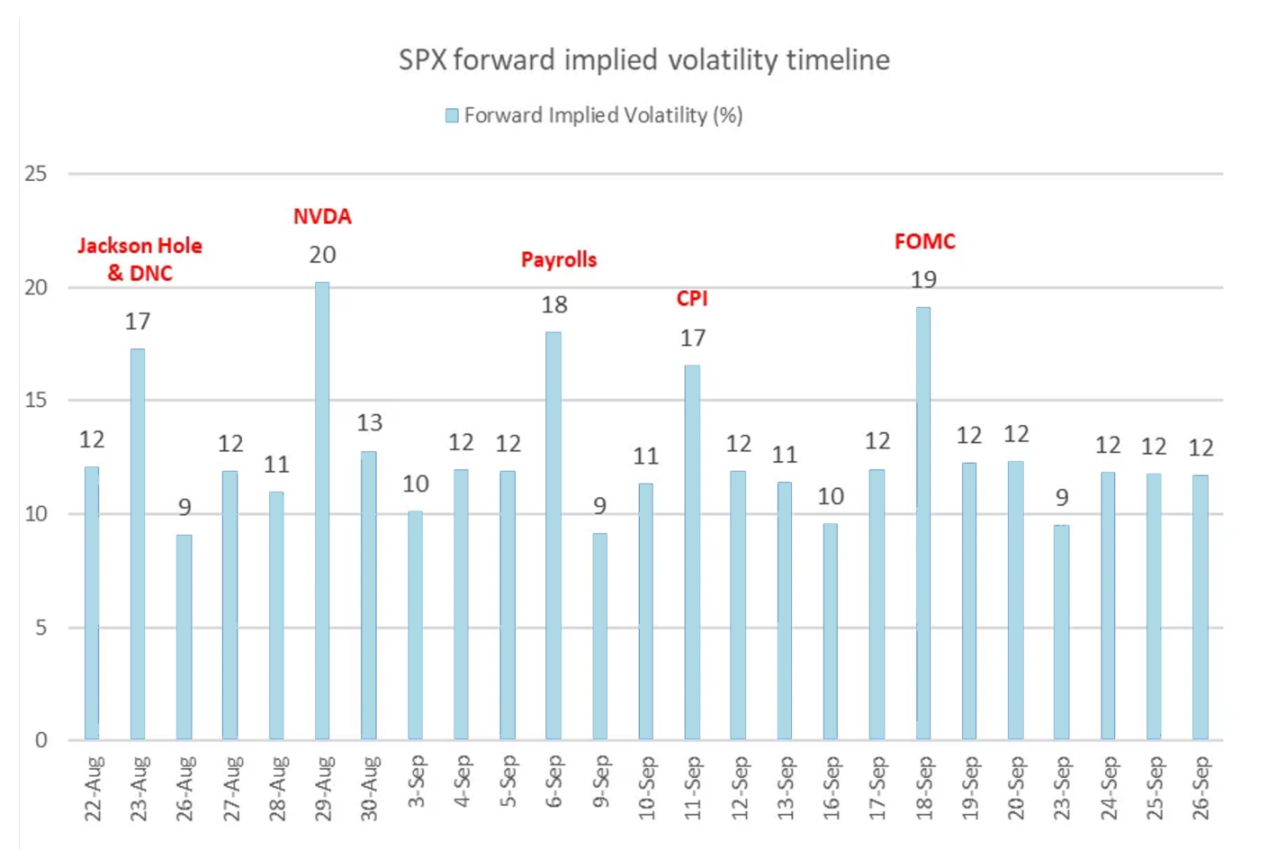

9 月 6 日的劳动力数据将非常关键,但是我们认为该事件的风险很低。

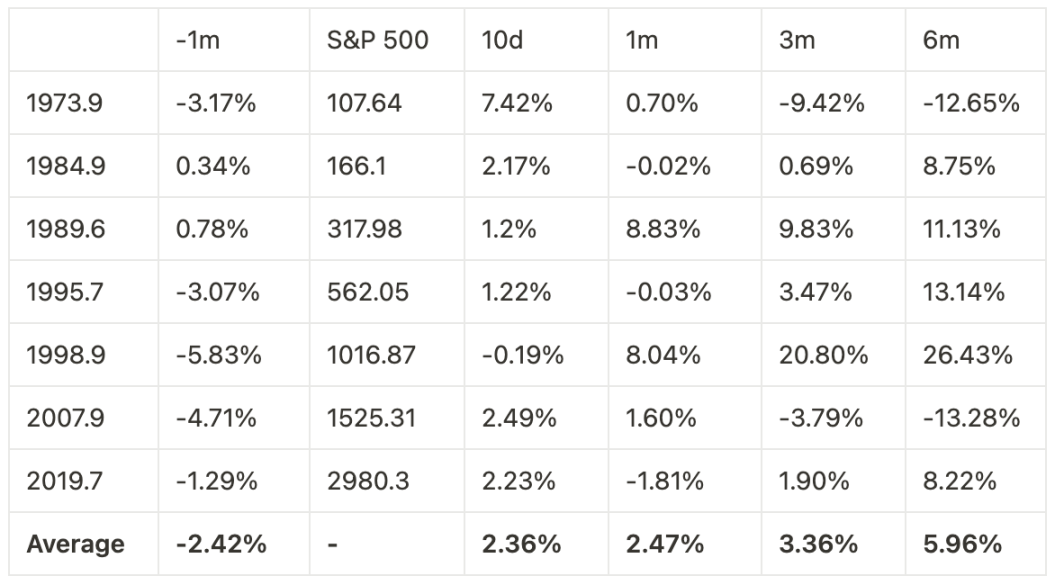

本月 S&P 500 很可能收涨结尾,在过去的历史里降息(73 年 -Now)前收涨的比较罕见,只有 84 年和 89 年,并且在降息后的 1m,3m 和 6m 内都没有得到大幅回调。( 但是由于数据量较小,对此次降息后的市场走势判断有限,仅供参考 )。

4. 联邦赤字

——联邦赤字扩大,但美联储的鸽派立场,财政部的短期债券发行以及债券回购计划缓解了市场紧张。尽管大额融资计划对市场流动性构成压力,但准备金增加和财政操作的灵活性会维持市场稳定。

4.1 金融流动性充裕

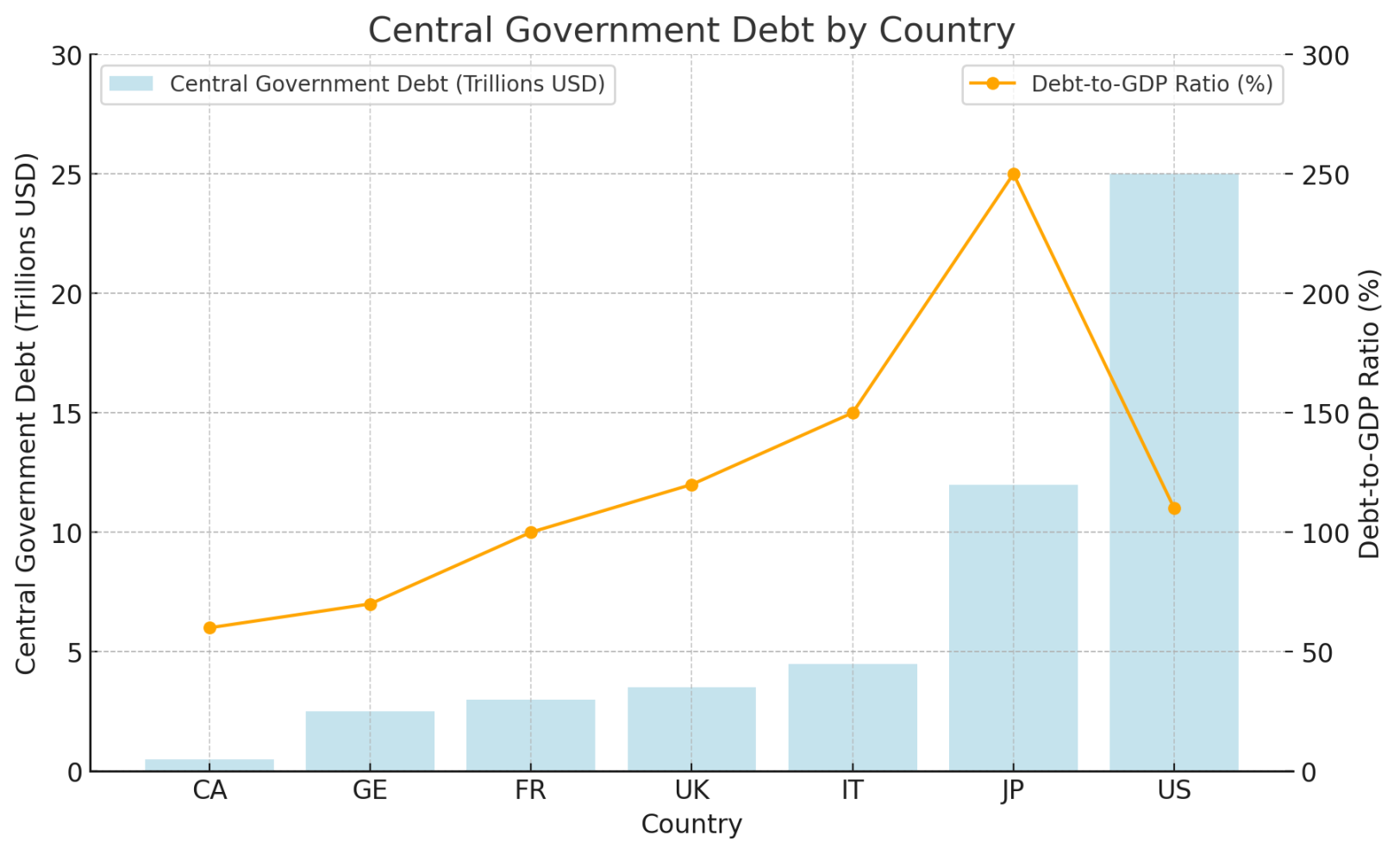

市场预计本财年的赤字总额将达到 1.6 万亿美元,约占国内生产总值的 6%。仅是债务水平的上升就导致更高的利息支出就同比飙升了 1850 亿美元。可以松一口气的是联邦政府的总债务占 GDP 的百分比仍维持在 110% 左右,在主要经济体中比较健康。

主要的一级交易商已经囤积了历史新高的美债,必须降低杠杆。长期来看,会对美国政府施加非常大的压力,但是短期来看反而可以让美联储保持较为「鸽派」声音。芝加哥联储的金融状况指数 (NFCI) 等量化指标显示,金融状况已经扭转了美联储在加息时出现的所有紧缩压力。

4.2 债务结构调整

财政部在在 7~9 月计划融资 \(740B,在 10~12 月计划融资 \)565B。虽然数额庞大,但是略低于我们的团队预测(由于美联储放缓量化紧缩步伐,叠加上个季度由于税收收入较高的因素,导致季度末现金盈余较高)。

市场有声音担心财政部的庞大融资计划会抽走准备金市场上的流动性从而导致市场的下跌,我们并不会因此而悲观。

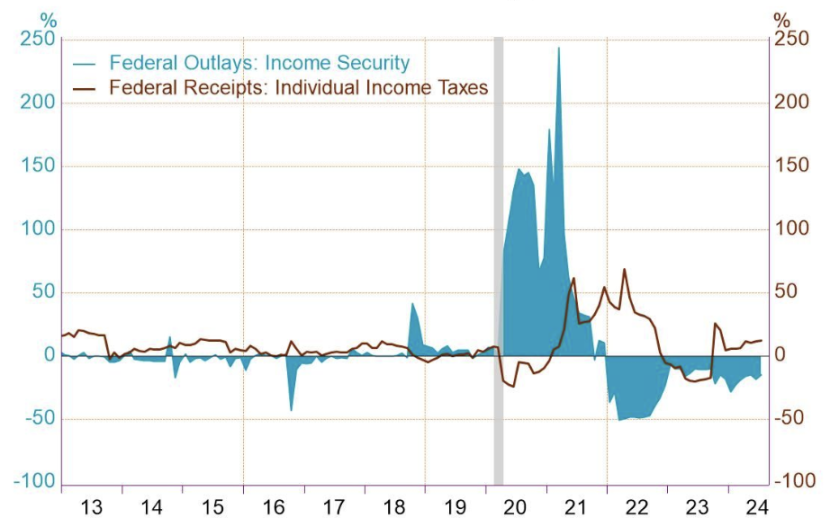

自 2022 年 6 月美联储开始量化紧缩以来,ON RRP 余额已减少了 1.68 万亿美元,而准备金则增加了 155 亿美元。上上周,ON RRP 余额下降了 1277 亿美元,过去四周下降了 1411 亿美元。准备金在上周增加了 1862 亿美元,较上个月增加了 305 亿美元。因此,资产负债表的缩减在 ON RRP 余额中感受到的影响更大,而不会直接影响金融流动性的主要来源——准备金。

财政部在 5 月的最后一次再融资中引入了流动性管理回购,虽然尚未启动现金管理回购,但我们认为在 9 月税期间的几周进行回购是合理的,这将减少 9 月的 T-Bill 发行需求。

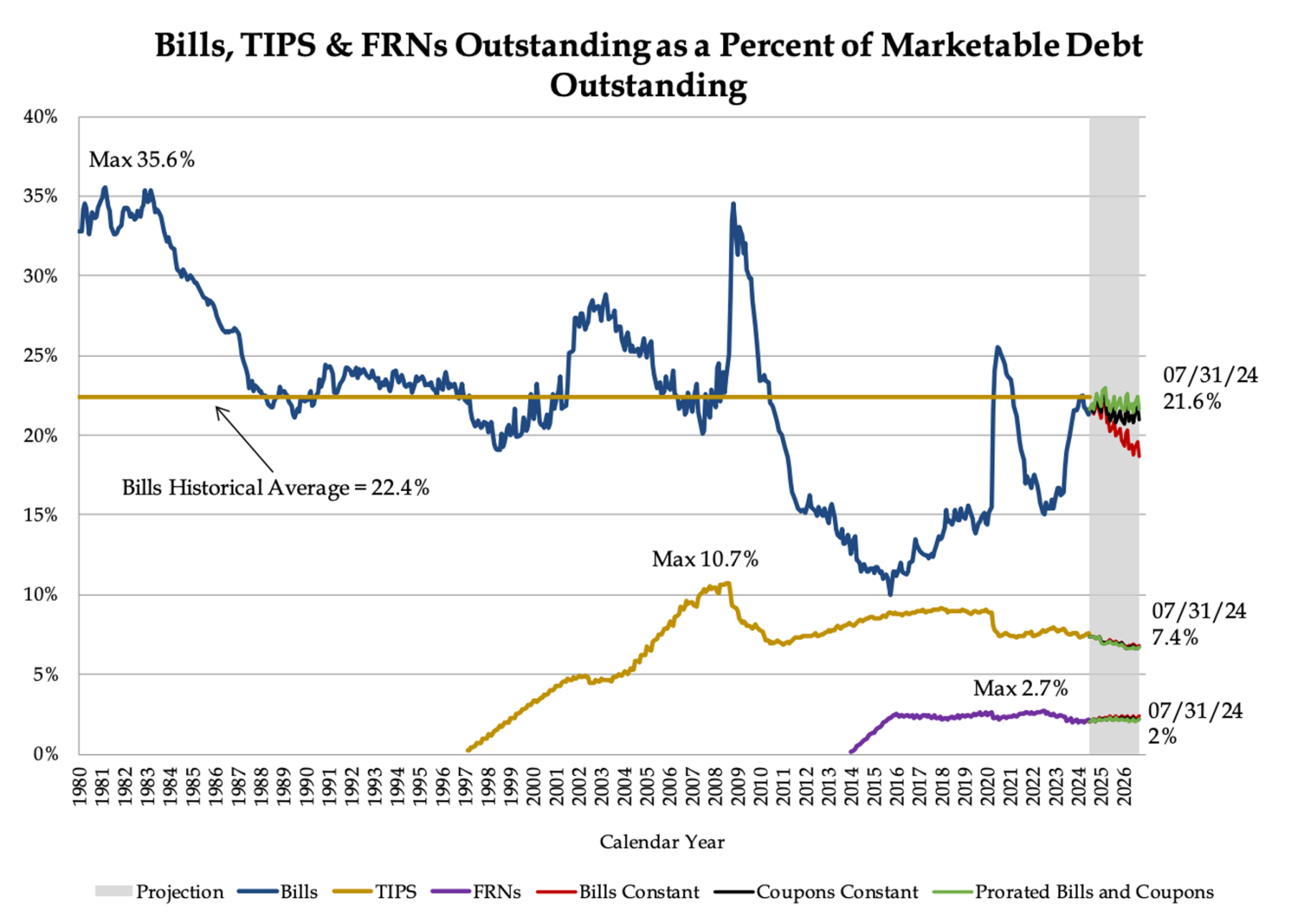

未来,市场推算财政部 T-Bills 的持有占比可能上升至 20% 以上(意味长债发行规模相对减少),将在中长期推动期限融资溢价的下降,进一步的引导宽松的金融市场。但是介于最近 TBAC 融资指导引起的负面关注,财政部短期可能不会放弃 15%-20% 占比的指导意见。

5.企业盈利和回购

S&P 500 公司第二季度表现稳定,预计后续两个季度将继续高速增长;市场回购活动也将持续为市场注入流动性。

5.1 盈利增长乐观

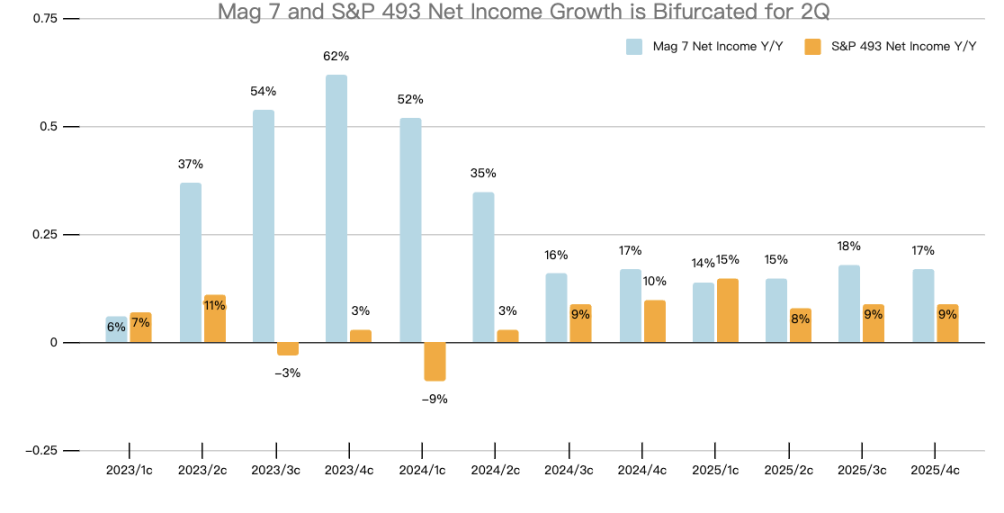

虽然市场明显对高估值的 M7 的业绩更挑剔,但 S&P500 整体来说在 Q2 财报季的表现正常。 本季度与前几个由 M7 引领的增长季度不同,S&P493 Q2 的盈利是该季度驱动美股上涨的重要因素之一,抵消了部分 M7 财报不达标的影响。我们预计在 S&P493 在 Q3 和 Q4 盈利将迎来双位数的增长,同时带动风险偏好的上涨,风险资产(罗素 2000 及比特币等)将迎来春天。

5.2 企业回购规模庞大

大部分企业现在处于回购开放窗口,8 月 5 日市场巨幅波动时,企业回购速度大幅增加。根据高盛大宗交易商数据,与 2023 年迄今的日均交易量 (ADTV) 相比,回购量为 1.8 倍;与 2022 年迄今的 ADTV 相比,回购量为 1.3 倍。而 9 月 13 日大部分企业进入财报前的回购禁闭窗口,所以我们预计短期内(9 月份中期前)美股市场的流动性会相对充裕,每天企业回购数额将超过 $50B。

6.中期展望

宏观市场处在非常复杂的状态,我们只能凭借暂有信息推断短期的市场走势,对于中期而言,我们的判断会模糊。

6.1 通胀压力依然存在

通胀的下滑主要由于石油价格和二手车价格的大幅下滑,而服务类通胀,尤其是住房通胀,依然保持在高位。而裁员率也没有上升,薪资增长率甚至要高于通胀指标。当美联储降息后,企业势必加快融资,拓展商业版图,此时会对通胀的抑制更加不利。

6.2 政府换届增加不确定性

关税——哈里斯的政策相对于特朗普来说会更加的温和,尤其表现在关税政策上,有助于降低全球贸易争端。而特朗普的大幅增加关税政策会大幅增加全球贸易争端的可能,尤其针对中国增加关税,导致商品价格增加,国内就业大幅增长,对通胀会产生巨大压力。

美联储——换届对美联储的短期影响都不大,总统不能在短期内直接影响独立的美联储,但如果特朗普上台后可以在鲍威尔的任期于 2026 年 5 月到期时任命一位「友好」的主席,增加我们的不确定性。

赤字——根据 CBO 的预测,2025 年的初期赤字率预计将从 2024 年的 3.9% 下降至 3.1%,但如果特朗普当选我们预计预计赤字率会增加至 4.1%(基于特朗普的关税政策,税收政策,移民政策,能源政策等),当财政继续加码会导致货币政策为了维持通胀率不断摇摆,同时也导致市场对债务的可持续性担忧加重,对于我们判断未来市场走势非常不利。

6.2.1 两党对加密货币的态度

共和党——特朗普批评拜登的反加密货币立场,包括驱逐比特币挖矿公司和潜在加税威胁,并强调政府和美国证券交易委员会主席加里反对 FIT21 法案的监管措施不合理。

民主党——民主党也越来越多地接受加密货币,认识到在激烈的竞选中吸引加密货币爱好者选民的重要性。民主党总统候选人哈里斯计划促进加密货币行业发展,在芝加哥民主党全国代表大会的彭博圆桌会议上,尼尔森强调哈里斯致力于支持促进新兴技术蓬勃发展的政策。此外,哈里斯已开始与加密货币高管接触,以更好地了解和倡导该行业的发展。

6.3 关于日元套息交易

日元套息风险值得注意,市场预计明年初 BOJ 会重启加息,结合美联储降息,日元美债利差无可避免会大幅缩小,但是具体套息仓位和风险现在无法衡量,我们更倾向于 11 月份在讨论这个问题。

7.总结

我们认为无论从市场情绪,资金流动,企业经营状况,财政资金流转以及货币政策层面,都支持我们团队在中短期内看多的观点。短期内,加密货币市场可能会受到美股震荡或者英伟达财报的影响,但并不会改变市场的整体交易逻辑。

明年市场具体表现需要根据政坛更替,货币政策,财政政策以及通胀数据的变化决定。

PART II Crypto 链上数据

价格通常是多种力量相互拉扯来发挥作用,有些力量可能不是立马展现效果,要通过较长的时间才能反应结果, 我们也提出了自己的链上分析的框架, 分别涵盖流动性、持币周期和平均成本。

1.流动性

1.1 链上稳定币数值

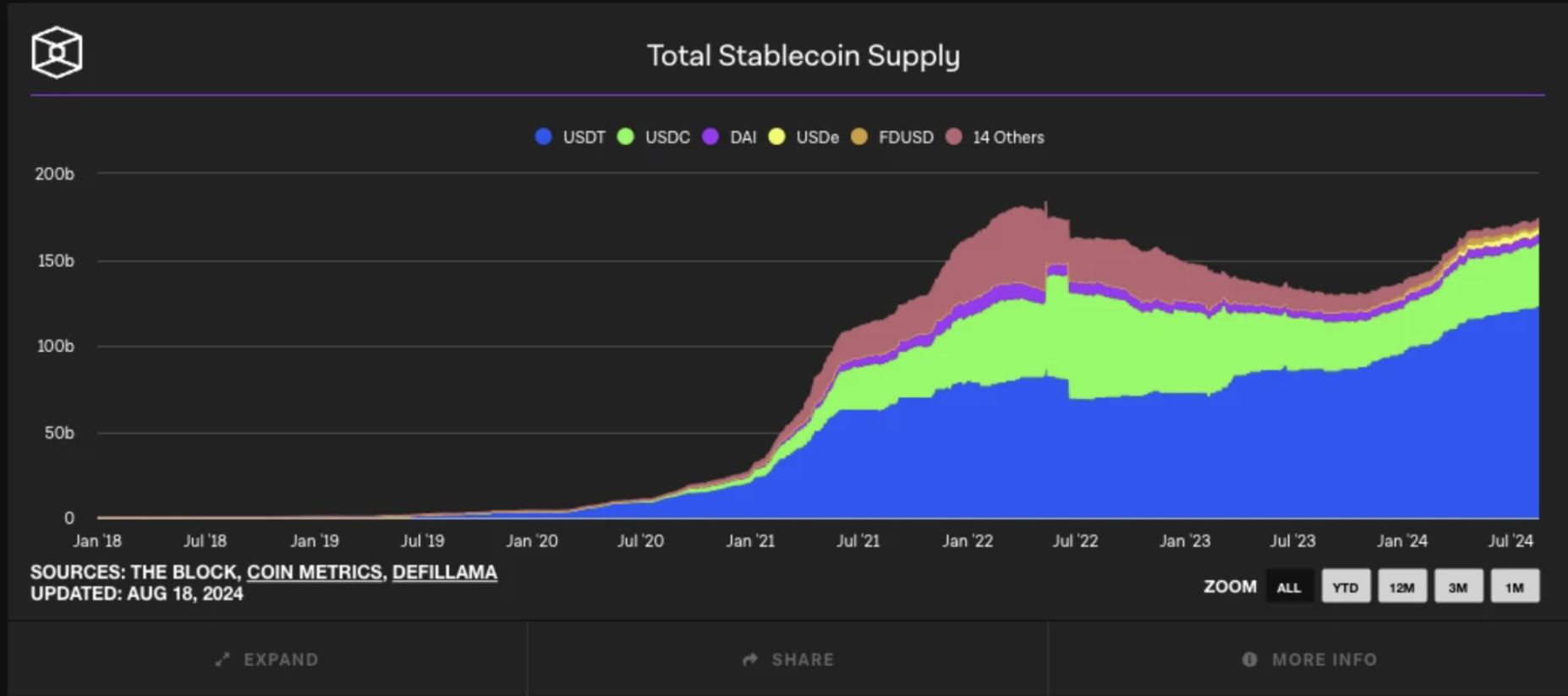

链上稳定币发行量和行情的相关性很大的,稳定币的供应量在过去几年里显著增加,特别是在 2020 年至 2021 年期间出现了快速增长。这一时期的稳定币快速增长与全球加密货币市场的繁荣密切相关。

进入 2024 年后,稳定币的发行量虽然增幅有所放缓,但整体上仍然保持了增长趋势。从图表中可以看出,相较于前几年的高速扩张,2024 年的稳定币供应增长速度明显放缓,曲线趋于平缓。这表明市场对稳定币的需求虽然依旧存在,但相比前几年的爆发式增长,市场正在逐渐进入一个更加成熟和稳定的阶段。

近期稳定币供应量在放缓之后重新进入增发阶段,已经创下了这轮上涨周期的新高。总体而言,2024 年的稳定币市场仍处于增长态势,对于低迷的行情也应该有相应的提振作用。

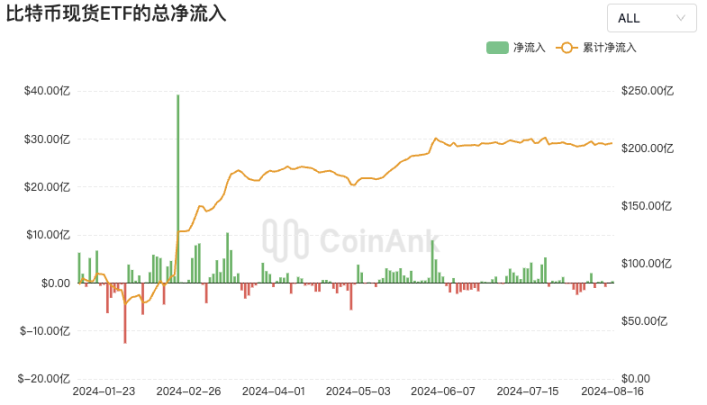

1.2 ETF 数据

年初至 3 月初,累计净流入快速上升,表明市场对比特币现货 ETF 的需求旺盛。然而,随着时间的推移,特别是在 5 月以后,市场流入的资金减少,累积净流入开始趋于平稳,维持在 200 亿美元左右,未能再现之前的增长势头。我们可以看到,尽管偶尔会有较大规模的流入,但整体上净流入的幅度在 5 月以后有所减少,同时也伴随着一些净流出。这进一步佐证了市场情绪的变化,从积极买入转向更加观望和谨慎,「现货 ETF」对于带来新进资金的效应也衰竭了。

2.HOLD 波浪

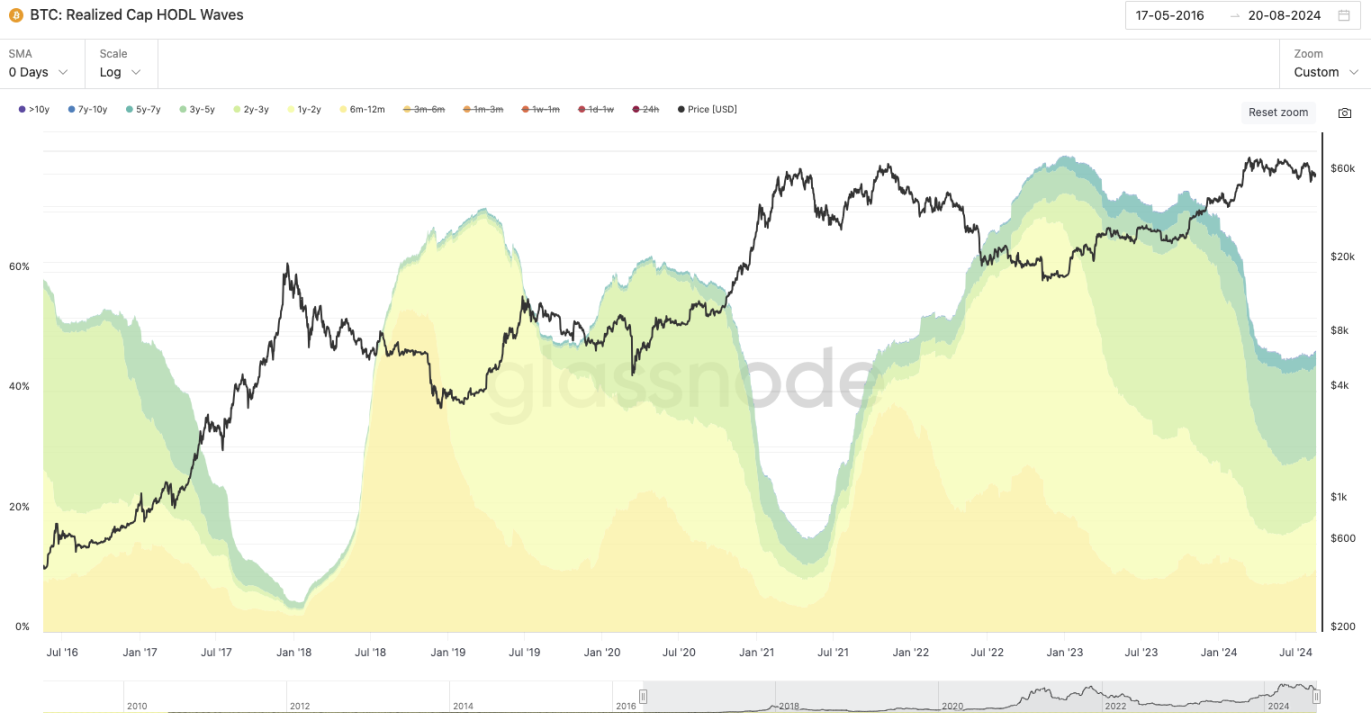

2.1 BTC: Realized Cap HODL Waves

比特币的Realized Cap HODL Waves,用于分析市场中的持币时间和成熟度。

下面实体部分的图代表着持币 6 个月以上的持币占比,截止 8 月 20 号,6 个月以上持有的比例总和是 47.097%,这意味着市场中接近一半的比特币处于长线持有者手中。前两轮牛市,上涨的顶部区间,这一数值都在 20% 以下。

这代表着,目前的链上情况是长线持有者的占比依然较高,这表明尽管价格波动,许多投资者选择继续持有比特币而不是出售。

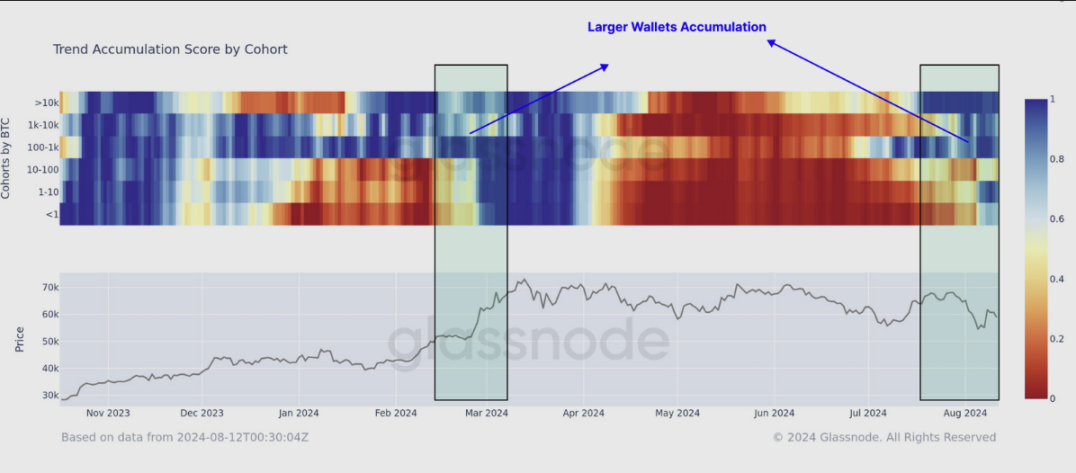

2.2 Trend Accumulation Score

在卖出和持有之间摇摆, 目前的状态是回归 HOLD 周期。

这张图表展示的是比特币不同持仓规模群体的「趋势积累分数」(Trend Accumulation Score)随时间的变化情况,颜色越蓝代表着链上持币者倾向于持有或者买入, 越红代表着投资者越倾向于卖出。

在前段时间的卖出压力之后,现在无论是大户还是小额持币者都倾向于持币。

2.3 Bitcoin: Long/Short-Term Holder Supply Ratio

这个图显示了比特币长期持有者 (Long-Term Holders, LTH) 和短期持有者 (Short-Term Holders, STH) 的供应比例随时间的变化情况。

需要注意的是,长期持有者与短期持有者的持有时长界限为 155 天,10 天的缓冲期

目前 LTH/STH 供应比率为4.8604,且有明确的上涨信号,和 30 天的均值相比上涨了 13%(可见绿色的柱状图)。

3.持币成本

3.1 Bitcoin: Realized Price-to-Liveliness Ratio

蓝色线:实现价格(Realized Price),蓝色线代表的是「实现价格」,即链上所有比特币的平均持币价格(基于 BTC 的转移数据)。

橙色线:实现价格与活跃度比率(Realized Price-to-Liveliness Ratio,RPLR),橙色线表示的是「实现价格与活跃度比率」,这是一个结合了实现价格和比特币持有行为的指标。它通过比较比特币的「活跃度」(即比特币被持有或花费的时间)来调整实现价格,从而估计比特币的「活跃地址的持币成本」。

目前这个值:截止 8 月 11 号,链上持币成本 \(31.3k;链上活跃地址持币成本 \)51.3k。

目前的市场价格都在这些成本价格之上。

3.2 Bitcoin: Pi Cycle Top Indicator

此指标由 350DMA*2 和 111DMA 组合而成,350MA 是指 350 天的移动平均线,用于计算过去 350 天内收盘价格的平均值。

历史上每轮牛市都会出现 111DMA 上穿 350DMA*2 的时候,也就是短期均线上穿 2x 长期均线,而两均线相交常常是顶部区间,目前这两条均线还有一段差距,目前:

- 350DMAX2: $102,579

- 111DMA: $63,742

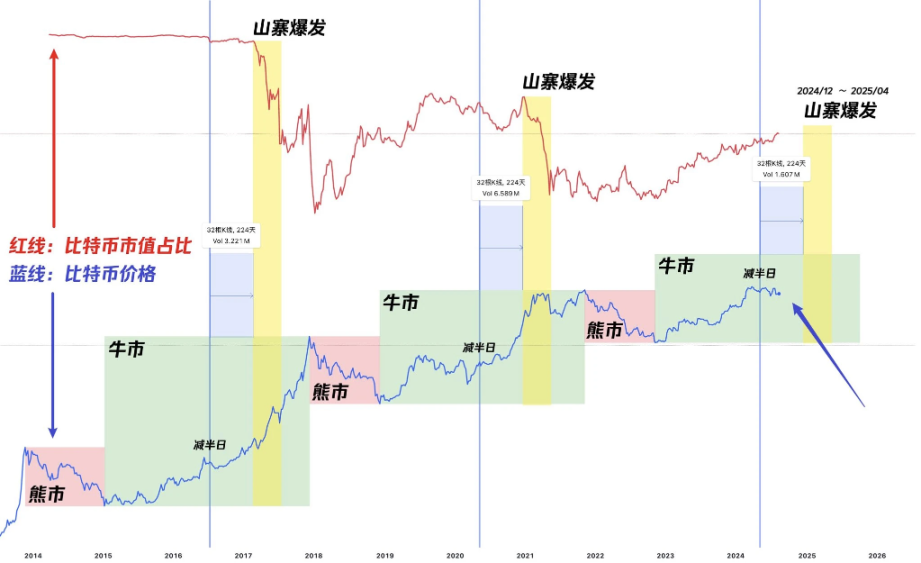

3.3 Market Cap BTC Dominance

这轮 BTC.D 指数在持续上涨,而每轮牛市的中后期通常都会有 BTC 流动性溢出,而从 BTC.D 来看,目前还没出现 BTC 资金流入 Altcoin 的情况。

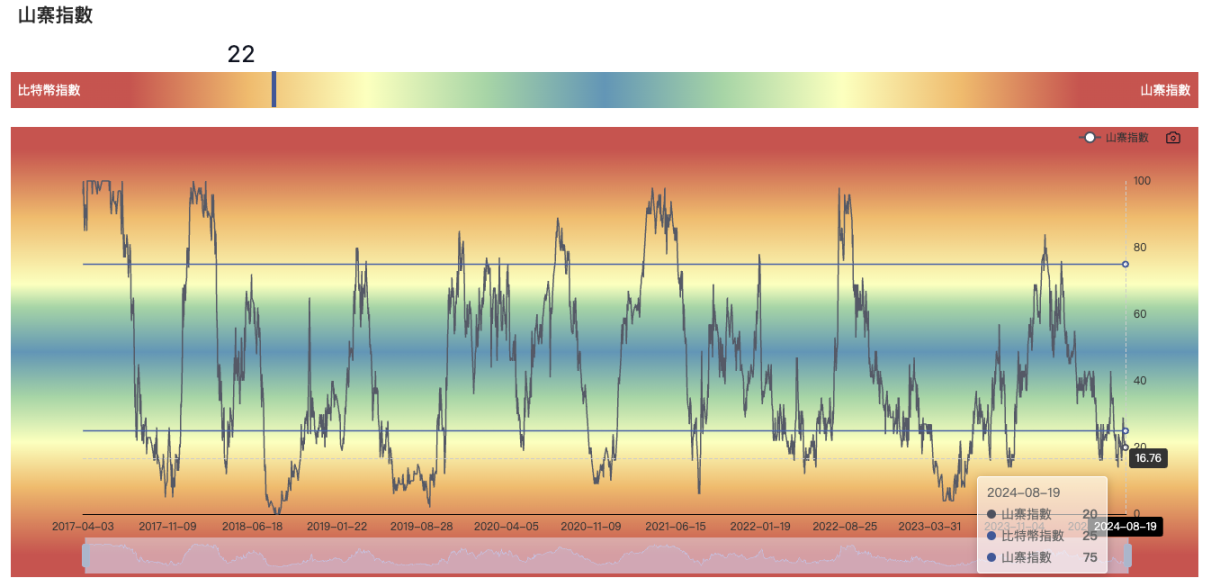

Altcoin 可能爆发的时间节点:

4.总结

在市场环境充满挑战和波动的背景下,长期比特币持有者依然坚定不移,有证据表明他们正在加大积累行为。与前一轮周期的最高值相比,这批投资者持有的比特币网络财富比例更高,展现出投资者的耐心,等待价格上涨。此外,尽管出现了周期内最大的价格收缩,但这些投资者并没有恐慌性抛售,凸显了他们总体信念的韧性。

与此同时,稳定币供应链仍然充足,外部资金流入虽然放缓,但目前的价格仍高于链上平均持币成本,持币结构也非常健康。现阶段,BTC 的流动性有溢出的动力,而 Altcoin 季节还未到来。

总的来说,我们依然对后市持积极看涨 。