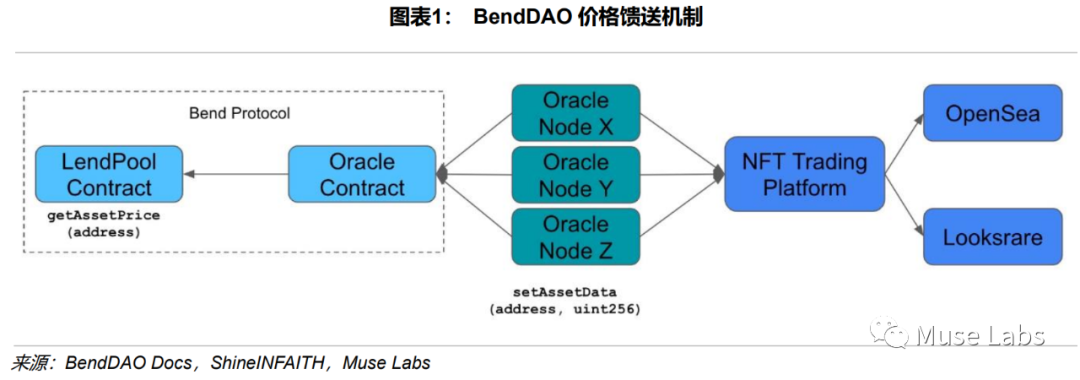

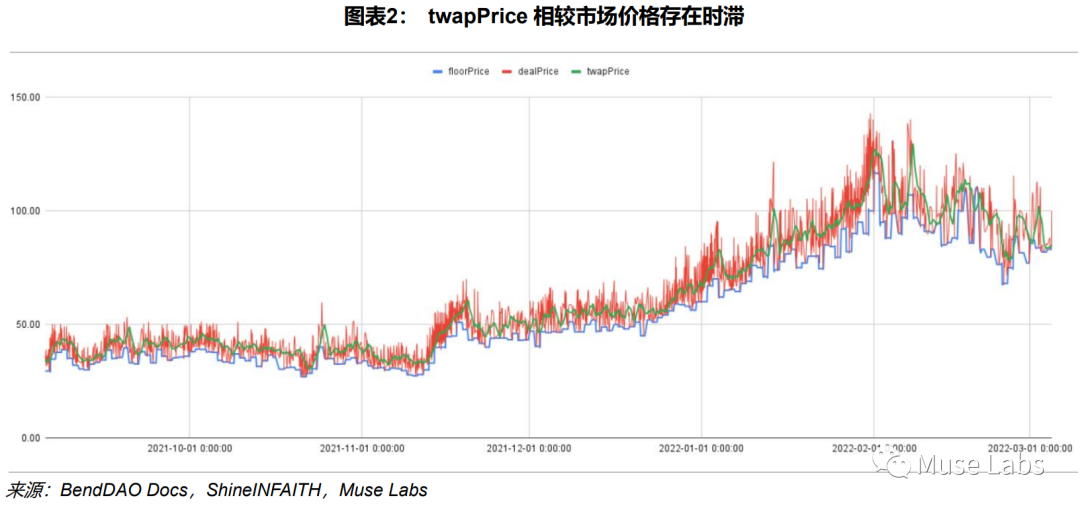

当前BendDAO中已有2枚BAYC触发清算,约40枚BAYC健康因子小于1.1,约70枚小于1.2。BendDAO中NFT的价格是由Opensea与Looksrare交易平台的地板价为原始数据计算时间加权平均所得,数据更新频率与市场波动情况有关,NFT价格波动越大,数据更新频率越高。通常预言机馈送价格曲线与市场价格变化曲线存在时滞。当前BendDAO中所使用的BAYC地板价为69.5ETH,Opensea中BAYC地板价为69.0ETH,Looksrare中为65.7ETH。当前已有2枚BAYC触发清算,若BAYC市场价格不发生大幅变化,预言机将最新价格馈送至合约后,以平均值67.8ETH为地板价计算,BendDAO中将有5枚BAYC面临清算;若价格下跌,以健康因子计算公式(健康因子=地板价*清算阈值/债务)反推,在借款人不还款的假设下,当BAYC地板价降至65ETH,将有40枚BAYC面临清算,当BAYC地板价降至59ETH,将有70枚BAYC面临清算。

BendDAO通过拍卖机制进行清算,并非向市场抛售NFT,降低了引发连环清算的风险。NFT的流动性差,同时当前NFT交易市场整体遇冷,流动性不足的问题越发显著,市场担心由于NFT价格下跌导致BendDAO合约中的NFT触发连环清算,产生大规模去杠杆的极端行情,类似5月中旬ETH的大幅下跌。实则该情况并不会如AAVE去杠杆那般严重,主要由于BendDAO是通过链上拍卖的形式进行抵押品清算,并非向主流交易平台抛售NFT,且投标价格不得低于该系列NFT地板价的95%与应偿债务头寸的较大值。这一拍卖机制的设定使得BendDAO在流动性较差的NFT市场中不会因清算产生实际亏损,且市场亦不会因为BendDAO去杠杆而引发连环清算危机,甚至当市场继续出现大幅下跌时,BendDAO中的NFT将由于应偿债务大于实际地板价而形成被动锁仓。如果清算拍卖持续无人出价,亏损将由BendDAO国库与存款人承担。

取出BendDAO合约中的ETH和通过BendDAO借出ETH或成为用户当下首选。BendDAO目前ETH存款利率为8.5%,借款利率为1%(均为计算流动性挖矿后的利率);存款约3.16万枚ETH、借款约1.67万枚ETH,借款/存款约为53%;NFT总价值约2.82万枚ETH,其中BAYC与MAYC占比为79.2%,而BAYC与MAYC可能面临较大范围的清算,叠加市场流动性不足,以及部分BendDAO中的NFT被Opensea标记为被盗品禁止交易,可能导致拍卖不顺利,平台和存款用户承担最终亏损。同时ETH硬分叉在即,将ETH取出可避免ETH-POW分叉后,套利机器人利用归0的NFT借空合约中的ETH(POW)使存款人受损。