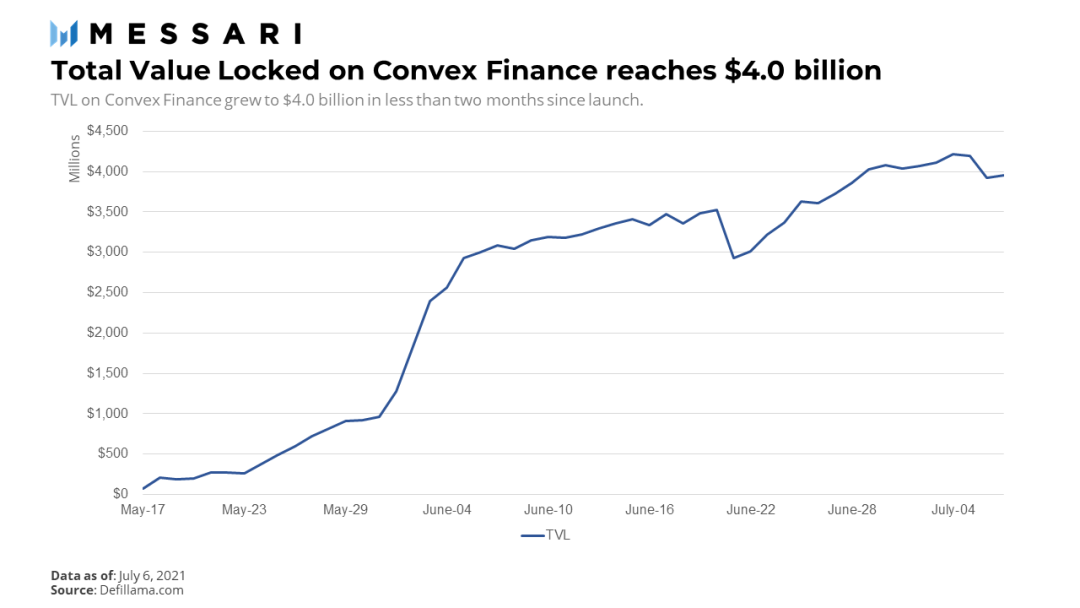

Convex是一種建立在Curve基礎之上的DeFi協議,它旨在為流動性提供者(LP)和CRV質押者提供更高的回報。 Convex推出於5月17日,而其協議總鎖倉價值(TVL)在短短兩週內迅速突破10億美元,截至6月28日,Convex已吸引了約39億美元的TVL,並產生了約1510萬美元的協議費用。

那Convex是做什麼的?它是如何在如此短的時間內迅速成長的?

01 Curve的最佳搭檔

為了理解Convex提供的價值主張,我們首先需要回顧一下Curve是如何工作的。

Curve是一家自動做市商(AMM) ,其專用於類似錨定資產之間的流動性池。 Curve 擁有包含各種穩定幣的流動性池以及具有不同風格的封裝或合成BTC、ETH以及LINK資產池。 Curve 對於流動性提供者(LP)的吸引力在於,只要資產保持錨定,用戶就可以賺取到交易費用收益,而不必擔心無常損失。

除了交易費用外,Curve 還通過其治理代幣CRV 獎勵流動性提供者(LP)。 CRV 代幣的有趣之處在於,用戶可以將其CRV 代幣鎖定以接收veCRV(最高4年)。用戶鎖定他們的CRV代幣的時間越長,他們收到的veCRV 就越多。而持有veCRV 有三個好處:Curve DAO的投票權、Curve 平台交易費用50%比例的分紅,以及高達2.5 倍的CRV流動性獎勵。

而Convex 所做的,是允許Curve 流動性提供者(LP)在不鎖定其CRV代幣的情況下提高CRV獎勵。

02 Convex的原理

那Curve 流動性提供者究竟是如何從Convex 中受益的呢?

CRV持有者不可逆轉地將CRV 存入Convex合約,然後收到cvxCRV作為其質押存款的代幣化表示。需要注意的是,雖然將CRV 轉換為cvxCRV 是不可逆的,但用戶可通過Sushiswap 上的流動性池將cvxCRV 轉換為CRV,當然,我們無法保證它們會以1:1的比例進行交易。持有cvxCRV 的用戶賺取Curve 交易費,並獲得他們鎖定的CRV 所帶來的CRV提升獎勵。為了進一步激勵Convex 協議的使用,CRV 質押者和流動性提供者還會收到Convex 的治理代幣CVX 作為流動性挖礦獎勵。用戶還可以在Convex 上質押CVX 以賺取協議費用的一部分。

03 Convex代幣經濟學

Convex 向Curve LP 代幣質押者收取16% 的平台費用,其中10% 以CRV 的形式分配給cvxCRV 質押者,5% 以cvxCRV 的形式分配給CVX 質押者,1% 以CRV 的形式分配給harvest函數調用者(償還調用合約函數的gas)。費用僅從CRV 收入中扣除,不會從某些Curve 池上支付的非CRV 獎勵中收取費用,也不會從支付給cvxCRV 持有者的Curve 協議費用中收取費用。當CVX質押者claim獎勵時,CRV代幣被鎖定在Convex上,而cvxCRV被鑄造並支付給用戶。

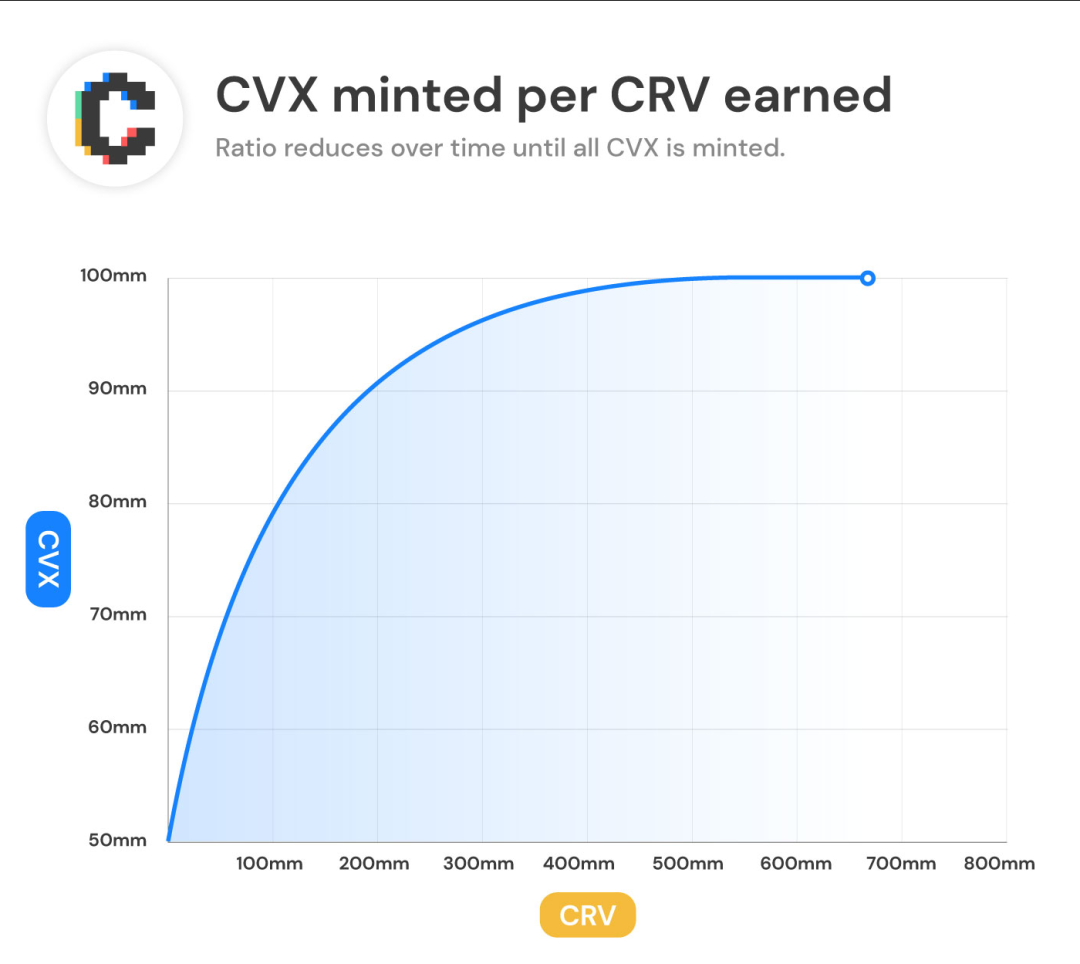

鑄造的CVX數量與通過Convex賺取的CRV獎勵數量成比例。每鑄造100000個CVX,所發出的CVX 與CRV 的比率就會降低,CVX 的總供應量上限為1 億。最終,CVX 持有者將能夠參與Convex DAO 並對諸如獎勵率之類的事情進行投票。

資料來源:Convex Finance文檔

04 Convex 與Yearn的比較

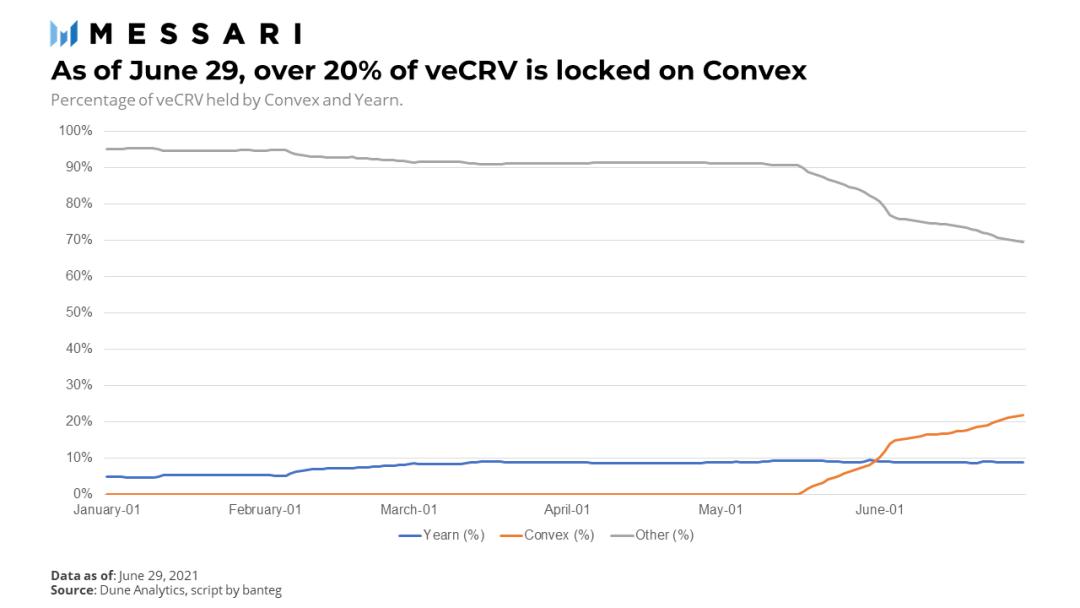

當Convex 在5 月份推出時,DeFi 社區注意到了Convex 和Yearn 之間的相似之處,並將它們視為競爭對手。由於Curve 是一個非常強大的DeFi收益來源,因此Yearn有很多機槍池(vault)都依賴於CRV 的策略。這兩個協議之間甚至似乎在進行一場競賽,看看誰可以吸引更多的質押CRV。

而在不到1個月的時間內,Convex鎖定的CRV就超過了Yearn。

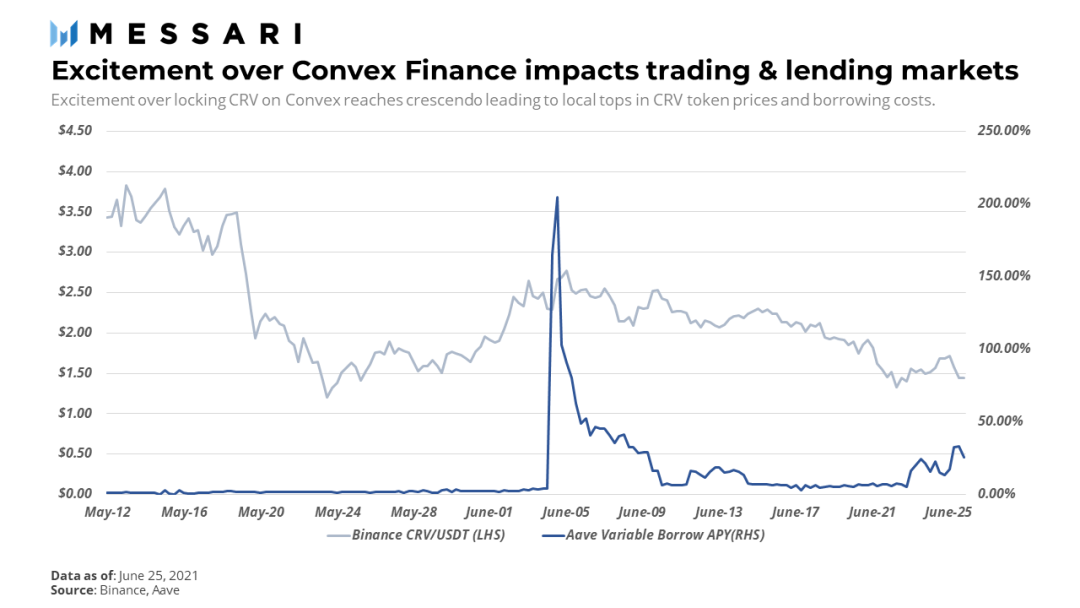

Convex的介入,似乎導致CRV 的價格以及在Aave 上借用CRV 的成本暫時飆升。隨著鎖定CRV 的熱潮達到高峰,借貸利率及CRV的價格均在2021 年6 月4 日達到一個峰值。 Aave 上CRV 的借款利率仍然很高,這也不足為奇,因為Convex 目前為CRV質押者宣傳的APY高達82.49%。

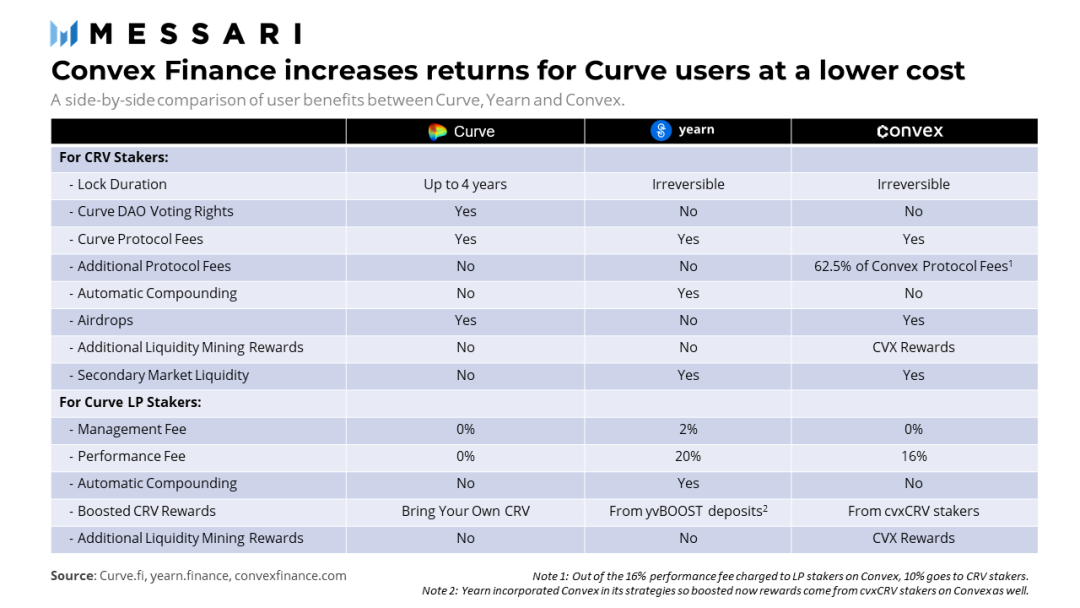

下表從用戶的角度說明了Convex 與Yearn 的比較。

Convex 提供的價值主張很明確——能夠以比Yearn 更低的成本提高CRV 和Curve LP 質押者的收益,並帶來CVX 流動性挖礦獎勵的額外好處。而Convex相對於Yearn的缺點是,它的回報並不會自動複利。

05 Convex作為中間件

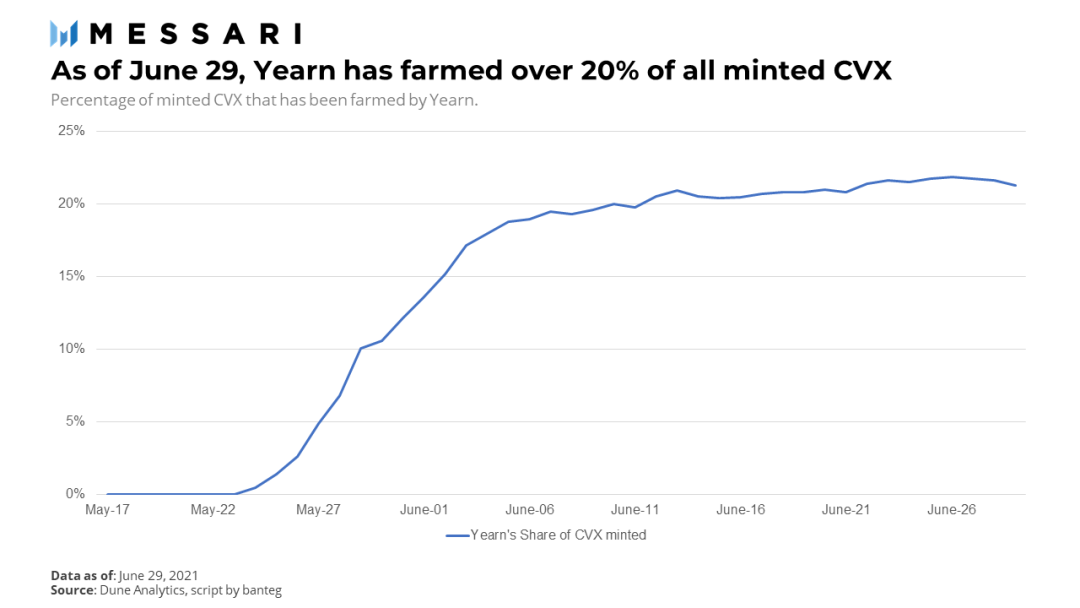

然而,將Convex稱為Yearn 的競爭對手並不能完全描繪出全貌。我們看到,Yearn很快就遷移其所有現有的Curve策略,以納入Convex並參與CVX流動性挖礦。截至目前,Yearn 收穫了大約21% 的CVX代幣鑄造獎勵。

與此同時,其他收益聚合協議也紛紛效仿。 Harvest Finance 也將他們基於Curve 的策略遷移到了Convex,而Badger 正在謹慎地推出自己的Convex 策略,並最終取代其基於Curve 的策略。

事後看來,像Convex 這樣的產品顯然會存在,它將CRV 持有者和流動性提供者聚集在一起,以互惠互利的方式提高雙方的回報。 Convex TVL 的快速增長,證明了其產品與市場的契合度。同樣不可避免的是,像Yearn 這樣的聚合器最終會選擇將Convex 納入其收益策略。總而言之,Convex 的創建及其後續使用,再次證明了DeFi可組合性的吸引力。