作者:TapiocaDao

时间:2023.3.22

文章来源:https://mirror.xyz/tapiocada0.eth/S18oc-jYp8wQNcskKi1ZNYyMqLru7B5IxArXn9765Fc

在过去的一周里,Circle的USDC发生脱锚,"去中心化"稳定币因为一家银行的失败而发生脱锚。如果只需要几家银行就能摧毁去中心化金融,那么去中心化金融真的还算去中心化吗?

这里有三个问题:

-

为什么几乎主流的"去中心化"稳定币都因为一家银行的失败而与美元发生脱锚(达到10%或更多)?

-

大多数去中心化稳定币是如何变成最终都以USDC为支持资产的?

-

在去中心化金融中,怎么可能没有受到吉姆·克雷默认可的高度监管和透明的银行机构的庇护?

请想象一下,一个真正去中心化且资本高效的多链世界稳定币即将诞生。

按照传统,我们先带大家回到一切的起源——"去中心化"稳定币的最初阶段。

DeFi之父 - 去中心化稳定币

在2014年初,最令人惊叹、最大胆、最具创新性的区块链技术发布,我个人将去中心化金融的创造归功于这个人,他就是丹·拉里默(你可能知道他是"以太坊杀手"EOS的创始人)。但我不是在谈论那个失败的项目,而是关于BitShares这个项目。

BitShares的诞生带来了BitUSD——第一个去中心化稳定币!

但故事并没有到此结束,BitShares就像是一个永无止境的外汇车队——BitEUR、BitCNY、BitJPY等,被称为"智能币",它们完全保持了锚定价值,不是毫无意义的网络迷因币。

那么,BitUSD是如何工作的呢?

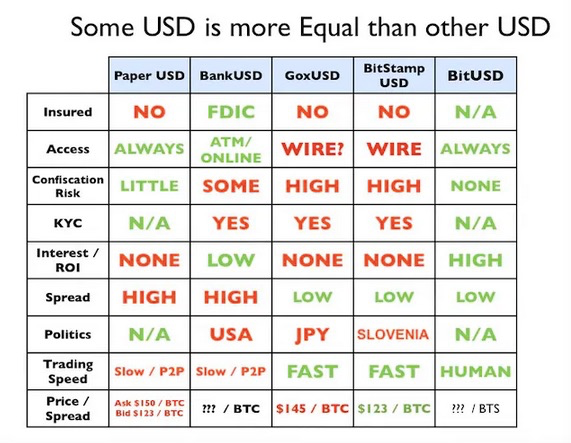

BitUSD并不像泰达币(Tether)一样由现金储备支持(我只是假设有现金储备,我说得对吧?),而是由BitShares的原生代币BTS支持。

要创建1美元的bitUSD,您需要提供价值2美元的BTS作为抵押品,因此bitUSD是第一个"超额抵押"稳定币或抵押债务仓位(CDP),具有相当于200%的抵押比例(或50%的贷款价值比例,即LTV)。

您可以通过提供bitUSD来兑换底层的BTS抵押品,或者如果抵押品系数下降到150%,将会发生一种简单的清算机制,通过"追加保证金"机制来买入与bitUSD CDP相关的BTS并进行清算(再次强调,这是在2014年)。

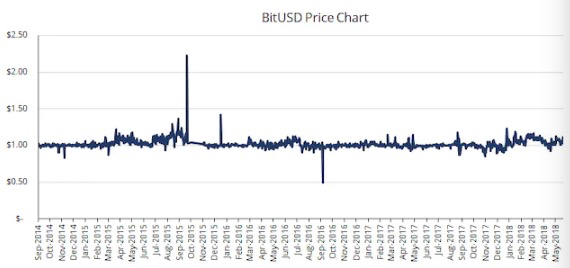

这一切看起来很不错,但bitUSD是如何保持与美元的价格锚定的呢?

BitShares白皮书的一个真实引用:"到目前为止,我们已经展示了BitUSD的价格与实际美元之间高度相关,但我们没有提供任何实际建立价格的合理方法。"

实际上,BitUSD的价格是根据其在BitShares内置的DEX上与BTS的权重相对比来确定的。没有直接的机制来强制bitUSD的1美元价格锚定。

但是谁在乎呢!虽然几乎没有智能币保持锚定,但bitUSD基本上保持了与美元的锚定。

但在2014年,有了BitShares区块链上的bitUSD,您可以进行外汇交易,在早期的DEX上购买bitGOLD和其他真实世界的合成资产,借贷以获得收益,对这些智能币进行抵押借贷,做多或做空这些资产,几乎涵盖了您在今天的DeFi中可以想象到的所有功能,只是,没有什么是最终真正起作用的。

亲爱的读者,你现在一定会问自己:"我从未听说过BitShares,所以这个项目一定失败了",如果你这样想,那你实际上是错误的。

没有繁荣?

不,除了没有预言机实时喂价、BitShares交易所的低交易量容易被操纵、以及稳定机制类似于"嗯,它应该值1美元,为什么不是呢?"之外,还存在一个更为关键的问题:

也许逻辑上认为"bitUSD以BTS为200%的抵押,所以至少不会出现死亡螺旋"听起来很合理,但BTS是什么呢?它是一种高度流动性不足且波动性很大的资产。抵押资产的质量几乎和抵押比例(以及债务上限、清算系统、预言机质量和许多其他因素)一样重要。

因此,bitUSD失去1美元锚定只需要BTS迅速大幅下跌50%或更多,而清算者将不再清算底层的BTS,因为这样做将不再盈利。

确实,如上所述,BitUSD对美元的锚定保持了一定的尊重。但是,BitShares作为一个区块链网络实际上是无法使用的。随着BitShares和BitUSD逐渐被遗忘,丹·拉里默转向了EOS以"击败以太坊"(也不太成功),那么下一个去中心化稳定币的篇章会是什么呢?

进入DAI时代

致敬尼古拉·穆舍吉安Nikolai Mushegian,一个真正的创新者

在快速穿越历史的过程中,我们来到了2017年的"单一抵押物"DAI,它由传奇的MakerDAO及其领导人Rune创建。DAI的名称来自于加密货币的创始人WeiDai(还有其他含义)。具有讽刺意味的是,Rune曾是BitShares社区中众所周知的成员,实际上,最初Maker的部署目标就是在BitShares上。

与bitUSD相比,DAI在技术上的进步非常大。但让我们从相似之处开始讲述:

DAI的抵押比例为150%,略低于BitUSD,首先提供了更高的资本效率(更少的闲置流动性)。DAI只支持以太坊,与之类似,BitUSD只由BTS支持。

DAI也是一种基于CDP的稳定币,但更加复杂。如果借款人因Maker的利率而累积了太多债务,一个离链清算机器人可以以盈利为目的购买部分用户的抵押品,这是一个比BitShare的"强制平仓"机制更加顺畅和高效的系统。

这就是DAI和bitUSD之间的相似之处。DAI部署在更为复杂的以太坊区块链上。Maker使用预言机价格提供来确保以太坊作为抵押品的准确价值,利率来控制DAI的供应,就像真正的中央银行一样,用户可以随时用DAI兑换以太坊,并且最重要的是,通过套利实施DAI与美元等值的机制:

如果DAI的价格超过1美元,用户可以以折扣价创建新的DAI,如果DAI低于1美元,用户将购买DAI以折扣价还债。

尽管在DAI的首年内以太坊价格下跌了80%,但DAI仍然坚守着1美元的锚定价值。超额抵押与良好的清算系统起效果了!

权力斗争

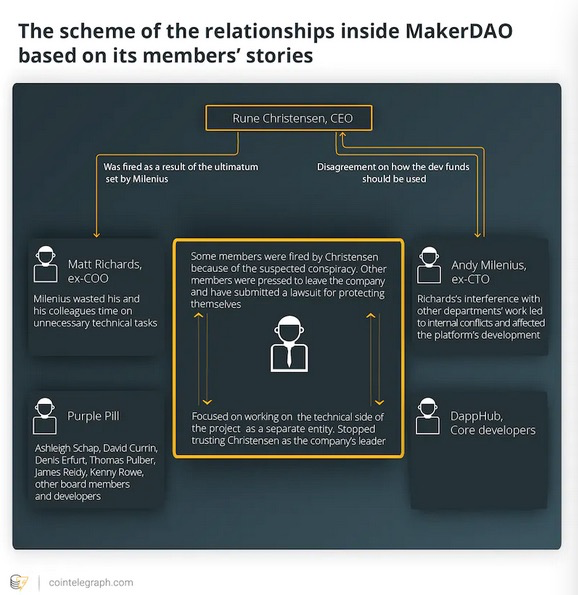

由于实际上DAI稳定币取得了近1亿美元的流动性,当然就必然开始了一场权力斗争,而这场斗争在2019年开始。

Rune的观点发生了转变-他认为纯去中心化主义的道路限制了DAI的潜力,Maker需要将自身整合到传统金融体系中,才能真正展翅高飞。Maker在这一转变中失去了其首席技术官Zandy。Zandy在2019年4月3日留下了一篇名为《Zandy的故事》的公开回忆录。

你永远无法确定这是在2019年还是2023年写的,Zandy显然在事情发生之前就知道即将发生的事情:

在Zandy离开后,Rune取得了胜利,他决心通过将传统金融界高度复杂和严格监管的金融系统与DeFi的无信任交易媒介- DAI相结合,来实现对世界的统治。

Rune给MakerDAO的贡献者提供了两个选择-红色药丸或蓝色药丸:

选择红色药丸的人应该致力于推进政府合规和将Maker整合到现有金融系统中的举措。

选择蓝色药丸的人将建立多抵押品DAI的核心合约,然后从Maker中被解雇。

核心贡献者不幸地并不在“矩阵”中,而Rune也没有像Morpheus那样令人信服,因此一些贡献者选择创建了“紫色药丸”派别,推翻Rune的统治,并掌控现在由Maker控制的2亿美元,并继续走向使DAI成为真正去中心化货币的道路。

毒苹果的诞生

到了2020年,多抵押品DAI诞生了,支持除了ETH之外的更多抵押品来铸造DAI。Basic Attention Token(BAT)是第二种允许抵押为DAI的资产。传奇的Maker PSM(“价格稳定模块”)通过MIP29诞生,它使得DAI可以通过低滑点和低费用与其他资产进行轻松交换。

在2020年3月16日这个决定性的日子,Maker引入了第三种抵押品来支持多抵押品DAI,那就是Circle的USDC。

这对于DeFi来说是一个极其重要的事件。然而,起初它确实是通过一种较为“隔离”的方式进行的- USDC被设定了一个上限,即它能够支持DAI的数量,当时大约为10%,相当于2000万美元。

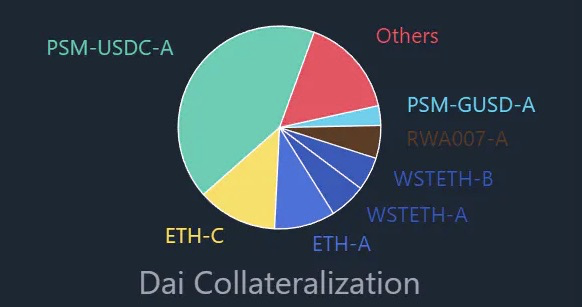

然而,随着这颗毒苹果的咬下,DAI的USDC抵押迅速增长,最终成为DAI的主要支持资产。USDC目前占据了DAI流通量的57%,并且占据了其40%的支持资产。

这一事件后涌入越来越多“去中心化”稳定币对中心化的毒苹果(USDC)咬一口,以在2021年的牛市狂欢时期获得实质性的采用。

中心化实体如Circle所提供的大量资本吸引力太过强大,以至于很容易忘记加密货币被创造出来的真正原因-即2008年金融危机和由无休止的贪婪所引发的银行机构的不断崩溃和无节制的放纵。

15年后,我们还是停留在同一个该死的地方, 为了更好地理解过去几个月的加密货币领域:

Silicon Valley Bank:18亿美元的损失

Silvergate Bank:10亿美元的损失

FTX:80亿美元的损失

Celcius:50亿美元的损失

Three Arrows Capital:35亿美元的损失

Genesis(Digital Currency Group):34亿美元的损失

总计:227亿美元

尽管2008年雷曼兄弟的破产损失达到6000亿美元,我们可以选择继续欺骗自己相信中心化实体“太大而无法失败”,以及认为USDC封套之所以被视为去中心化是因为其以去中心化的方式进行治理,即使Circle(或政府)可以按下一个按钮将它们消灭。

或者,

我们可以接受”没有中心化实体太巨大而不会失败”的事实,并且需要一种无需信任且能够抵御审查的与美元挂钩的货币-这正是DAI曾经所代表的,在真正的去中心化金融中,这是最基本的需求之一。

请注意:

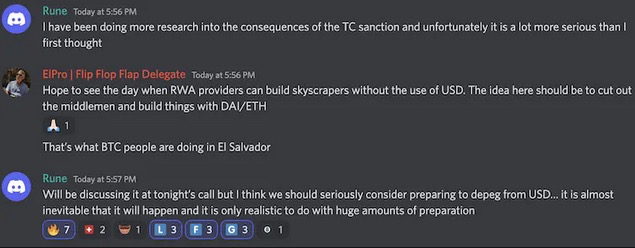

2022年8月,亚历克谢·佩尔采夫(Tornado Cash的创建者)被逮捕后,Rune(看似)意识到了DeFi所面临的严峻情况,甚至表示我们应该认真考虑将一个价值数十亿美元的稳定币(DAI)与美元脱钩。

中心化实体现在拥有了对所谓“去中心化”稳定币的关闭开关,他们可以随时打开这个开关- 以及大部分“去中心化”金融系统,就像对待一个虫子一样。

不久之后,Rune发布了如今(臭名昭著的)的Maker终局提案。

这种激进的转变将采取措施来启动Maker的化疗计划,治疗其中心化的癌症- 将ETH积累到Maker PSM中,最终将剩余的USDC全部转化为ETH,成为一个无审查的,自由浮动的非稳定币。

在Silvergate Bank、Silicon Valley Bank和Circle USDC脱钩的崩溃之后,Maker还发布了一项紧急提案,开始清除Maker PSM中的中心化资产,因为DAI正在失去锚定。

但不幸的是,我认为这种癌症是晚期的。

Maker和DAI面临更深层次的问题:

-

循环融资:用DAI(DAI/USDC LP - 3.75亿美元)来支持DAI。 用DAI来支持DAI,没错,你没看错!

-

更多的中心化:3亿美元的Gemini USD(GUSD)用于支持DAI。

-

托管风险:Maker PSM的16亿美元USDC借给了Coinbase Prime。

-

更加中心化:滥用Maker的可升级自动化合约,从DAI存储库(Wormhole Hacker的2.02亿美元)中夺取用户资金,供英国法院使用。

请注意有关Wormhole黑客逆向攻击的说明:

虽然Wormhole黑客的资金被盗并且应该被归还给合法所有者,但真正的去中心化和无信任协议不能决定这一点。想想其中的影响?法院现在可以命令协议夺取用户的资金吗?这就是DeFi吗?

在我的观点中,DAI现在被中心化资产(和治理戏剧)所污染,不再是曾经的抗审查去中心化稳定币,尤其是与其作为单一抵押物DAI时相比。

第二点说明:我会公开声明,我在许多方面将Tapioca和我自己的模式建立在Maker和Rune之后。他对传统金融的悲观态度,他对与社区广泛讨论激进思想的开放性,他对去中心化的看法等等,都影响了我的观点。我绝对不讨厌Maker或Rune,没有他们我也不会在这里。

但是,我们必须从去中心化稳定币历史的史册中深入挖掘一本被毁坏的卷轴,这本卷轴是由稳定币的“大师”Rick所撰写的。

瑞克与莫蒂(Rick&Morty)与去中心化稳定币

你可能会说的第一件事是,“等等,瑞克?”亲爱的读者,请耐心等待。

在这位稳定币的“大师”使用真名之前,他的名字是瑞克——这显然显示了他敏锐的智慧——他借用了受欢迎的“瑞克与莫蒂”卡通片的主角之一的化名,以及他公司的一位工程师“莫蒂”。

那么,“瑞克”和“莫蒂”构建了什么呢?基础现金(Basis Cash),但实际上他们并没有真正“构建”什么。基础现金实际上在瑞克自称为稳定币的“大师”之前就存在了,并且它的根源可以追溯到Basecoin / Basis。Basecoin是一种无担保算法稳定币,利用了现在普遍使用的货币发行模型。基本上,当Basecoin低于其锚定价格时,会拍卖Base债券以重新锚定它,当Basecoin高于锚定价格时,会发行股份。

让我们暂停一会儿——什么是算法稳定币?算法稳定币不是直接以支持物作为后盾,而是依靠数学公式和激励机制与美元持有价格等价。

目前主要采用的三种算法稳定币模型是Rebases, Seigniorage和Fractionally Backed,即部分支持——这是抵押和货币发行的混合。

Rebases——稳定币铸造和销毁其供应量以使其与美元保持锚定,Ampleforth就是一个例子。通常,Rebases稳定币已经不再流行。

Seigniorage——这些稳定币通常拥有多代币经济体系。一个是稳定币本身,另一个是非固定价格的第二代币,用于保持稳定币的稳定。通常会采用激励措施来引导市场参与者购买或出售第二代资产,以保持稳定币与锚定价格一致。

Fractionally Backed——部分货币发行,部分抵押。Frax就是一个例子。尽管完全由USDC支持,但Frax最近已正式宣布将成为超额抵押的稳定币,并通过FIP-188明确了这一点。

然而,Basecoin从未被部署,因为其创始人Nader Al-Naji表示存在强制Basecoin关闭的监管限制。然而,Nader却认为克隆比特币区块链并给其贴上“BitClout”这种令人极为尴尬的名字,以0.80美元的价格将CLOUT代币卖给风险投资者,然后以180美元的价格将其卖给散户投资者,从中获得毫不费力的5000%收益,并不会引起监管机构的担忧。在Nader的心目中,为什么Basecoin的机制比他和一群“一流”风投公司欺骗散户投资者获得巨额利润更违法,这位主管永远不会明白。

然而,回到我们的稳定币大师“瑞克”,他并不关心Nader的法律担忧,或者更重要的是技术的可持续性。在2020年夏天的他的Telegram群中,他发表了一项公告,堪比在山上的布道词:

“喂,各位玩家,还记得Basis是什么吗?它是一个早期的‘DeFi’算法稳定币,有着很高的雄心壮志,但由于涉及SEC的风险而被关闭。今天,我们将Basis从坟墓中复活。”

凭借这项公告,“瑞克”开始了他的任务,构建许多没有后盾、无忧无虑的货币发行模型的算法稳定币,其中有一个我们都很熟悉的(不用担心,我们会说到的)。

Basis Cash于2020年夏季推出,由Rick和Morty部署了Basis Cash(稳定币)、Basis Bond(国债)和Basis Share(国库券)。

美国财政部是美国政府负责印制美元、发行国债和国库券的机构。因此,像Basis Cash这样的算法稳定币实际上并没有创新,只是简单地模仿了实际的法定货币系统,完美地运作着。

Basis Cash = 美元,Basis Bond = 国债,Basis Share = 国库券。

需要补充的一点是,美国政府的全面信誉和信用当然与“瑞克和莫蒂”是相等的,对吗?

Basis Cash是一个糟糕的构想和庞氏骗局的实践,最终在2021年1月跌至0.30美元之前吸引了3000万美元的资金。但Rick和Morty还是忙得不亦乐乎,他们推出了Empty Set Dollar(ESD),市值达到2200万美元,但在几个月内跌至一分钱;Dynamic Set Dollar(DSD)则是一个即时的失败。

那么为什么Basis Cash失败了?Basis Cash是这三个项目中表现最好的,市值达到1.7亿美元,令人惊讶的是,实际上并没有发生灾难性的失败,只是它从未保持住与美元的挂钩。

这句话的最佳总结来自以下引述:

“当DeFi的人们忙于将零和游戏陷入像@emptysetsquad、@dsdproject和@BasisCash这样的陷阱时,记住算法稳定币中唯一真正的稳定力量是增长的采用和使用。”

这句话是谁说的?就是Rick(瑞克)本人,也就是创造了ESD、DSD和BAC的那个家伙。

这怎么说得通呢?为什么Rick会把自己的项目称为“零和游戏”?

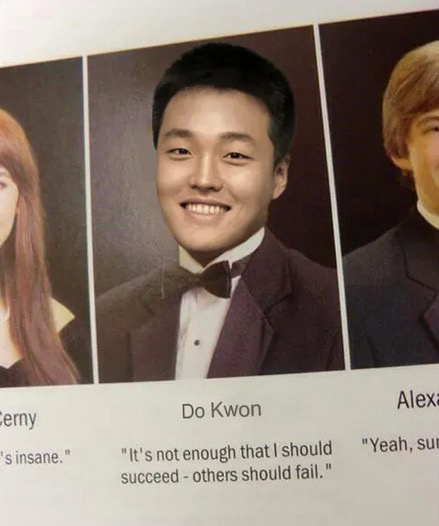

因为Rick不再以Rick的名字为人所知,他现在被称为Do Kwon。Do Kwon将为“向上失败”的短语提供背景。他的三个失败的稳定币项目使他的经验更加丰富,使他的第四个灾难变得更加庞大。

然而,这句话最具讽刺意味和有趣的地方并不在此。 “算法稳定币中唯一的稳定力量是增长的采用和使用。” 这是什么意思?Do意识到,为了使算法稳定币保持稳定,人们需要不断购买该算法稳定币生态系统,以保持其稳定。嗯,这叫什么来着?庞氏骗局?

Rick意识到他的ESD、DSD和Basis这种“无抵押,无忧”的稳定币中最重要的缺失成分是没有动力让用户购买并继续购买以保持稳定。所以失败了!

是我毁了DeFi?

是的,你毁掉了DeFi - 进入Terra时代。

2019年,Do Kwon和Terraform Labs在新加坡注册成立,以每个LUNA代币18美分的价格完成了种子轮融资,创建了一个Cosmos区块链,并得到了几乎所有“顶级风投”(一个自相矛盾的词)的参与。

随后不久,在2020年,UST在Terra区块链上被公开宣布为一个“去中心化”的“稳定币”。然而,故事的第二个关键部分是,Terraform Labs的一名工程师创建了Anchor Protocol,这是一个在Terra上的货币市场,可以获得以UST支付的高一致性收益。Terraform Labs的开发人员告诉Do,他们将为UST设定Anchor的收益率为3.6%。在Anchor上线前一周,Do告诉他们:“3.6%?不,我们来设定为20%”。

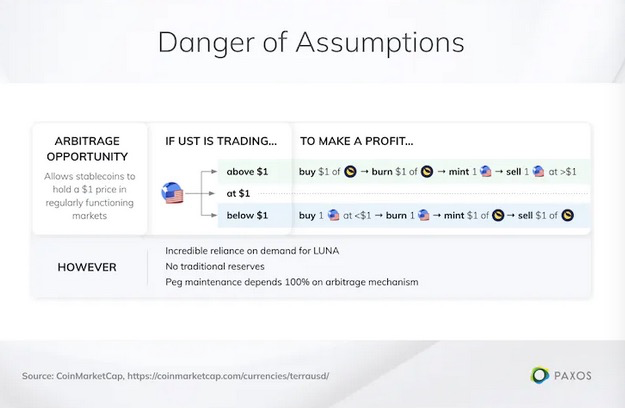

UST,又称为TerraUST,是一个“去中心化”的“稳定币”。许多匿名用户错误地认为UST是由LUNA支持的,但事实并非如此。

UST没有任何支持,它是一个纯粹的铸币权算法的无担保“稳定币”。

我们已经讨论过铸币权模型了,但再解释一次:你可以通过销毁1美元的LUNA来创造1UST,反之亦然。

如果UST超过了锚定价格,你可以将1美元的LUNA兑换为价值超过1美元的1UST,并以利润出售。

如果UST低于锚定价格,你总是可以以1UST换取1美元的LUNA。(这是重要的部分)

在理论上,这个模型在某种程度上可能看起来是合乎逻辑的。但请记住,“算法稳定币中唯一的稳定力量就是不断增长的采用和使用”。

那么,为什么有人会冒着风险持有或使用UST而不是USDC或DAI呢?

好吧,这就是价值 600 亿美元的答案了,还记得 Anchor Protocol 吗?那是Terra的中央银行。还记得那个20%的保证收益部分吗?

实际上,你可以将UST存入Anchor,获得20%年化收益率。这意味着你每存入1个UST,一年后将确保获得1.20美元。当真实银行几乎无法提供1%的收益时,这是怎么做到的呢?我们稍后再讨论这个问题。但通过这种类似庞氏骗局的高收益,Do创造了他的“稳定力量”,吸引人们采用和使用UST!

此外,作为预示,Do Kwon在2021年发推文称,类似乔治·索罗斯的“黑色星期三”袭击来摧毁 UST是“愚蠢的”。

为了了解背景,什么是“黑色星期三索罗斯袭击”?

黑色星期三

英国在1990年加入了欧洲汇率机制(ERM)。ERM基本上是将成员国货币与欧洲货币单位挂钩。这个欧洲货币单位将确保所有成员国的货币在彼此之间以“区间”进行交易,最大程度地减少欧洲货币汇率的波动,以便顺利过渡到共享一种欧洲货币。然而,当成员国将他们的货币相互挂钩时,他们在人为地改变货币的价值,以便更容易进行兑换,因此可能使货币处于脆弱的状态。

德国马克(DM)在统一的德国大力增长,因此ERM的大多数成员国将其货币决策与德国央行挂钩。然而,这存在一个问题,那就是德国经济蓬勃发展,而英国则感受到了经济停滞中的通货膨胀的困扰。

英国加入ERM时将其汇率设定为1英镑等于2.95德国马克,大大高估了英镑的价值。英国的通货膨胀继续失控,迫使他们将利率提高到10%,进一步加剧了经济的困境。

一个名叫乔治·索罗斯的亿万富翁看到英国以过高的汇率加入ERM后,决定通过以20:1的保证金头寸对英镑进行100亿美元的空头交易。中央银行家认为索罗斯过度杠杆,就像一个对Web3 VC上瘾的人一样,但索罗斯知道这是一个易于推翻的纸牌屋,他可以轻松地推倒它,从中获得无尽的现金。

这使得英国与索罗斯陷入了一场博弈,他们可以继续让英镑贬值,让索罗斯在空头交易中获利,或者找到一种方法将索罗斯挤出空头交易。因此,英国开始回购英镑。1992年9月15日星期二开始,英国央行面临了一场抢购潮。这可能看起来很糟糕,但回顾起来,星期二与星期三相比根本不算什么。

1992年9月16日星期三,英格兰银行每小时回购20亿美元的英镑,最终不得不宣布放弃其他选择,正式退出ERM,完全解除英镑与德国马克的挂钩。这进一步使英镑大幅贬值,使索罗斯能够偿还他的保证金头寸上的贷款,并留下10亿美元的利润,仅凭一己之力几乎引起了英国经济的崩溃。

因此,英镑人为与德国马克的挂钩、回购行动和银行抢购导致了黑色星期三,让我们在回顾Do Kwon之前记住这一点。

黑色星期六

在Twitter上,@FreddieReynolds不久前描述了一种类似于黑色星期三的攻击来摧毁Terra和UST之后,Do Kwon从Three Arrows Capital等公司筹集了10亿美元,创建了一个以比特币为基础的“Luna基金会警卫”,用于回购LUNA/UST以保护UST的锚定。

不幸的是,对于Do Kwon来说,如果你还记得黑色星期三,就像英国一样,Do Kwon正在实施回购,而他的中央银行Anchor也陷入了困境。

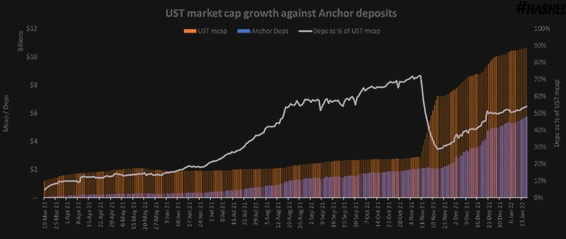

现在有140亿美元的UST存入了Anchor,维持这个规模将需要每年超过10亿美元的成本。关于为什么这没有被发现是可笑地不可持续的,稍后再说。

Do Kwon声称Terra不会出现任何问题。然后他臭名昭著地宣称DAI将被他搞死,并利用Curve的FRAX/UST/USDT/USDC 4池对抗Curve的3池(DAI/USDC/USDT)。

随着借给Anchor Protocol存款人的不断增加的收益推向临界点,通过Abracadabra的Degenbox(Bentobox)策略在UST上提供10倍杠杆,为Anchor提供接近100%的收益率,又有近30亿美元的存款从Anchor获得了不可持续的、可笑地高杠杆的收益。这个Degenbox策略是有史以来最赚钱的收益策略,全部建立在Terra荒谬的庞氏骗局之上。

事情达到了临界点,Anchor的总收益储备为6,550万美元的UST,用于支付给在Anchor上借出数十亿美元的UST的存款人的20% APY。

那么为什么没有人看到Anchor正在大量亏损呢?@FatManTerra发现声名显赫的小丑级别的风险投资公司TFL和Hashed正在操纵Anchor的借入资本,使其看起来不会出问题,好像有真实的借款使得UST的20% APY可持续。

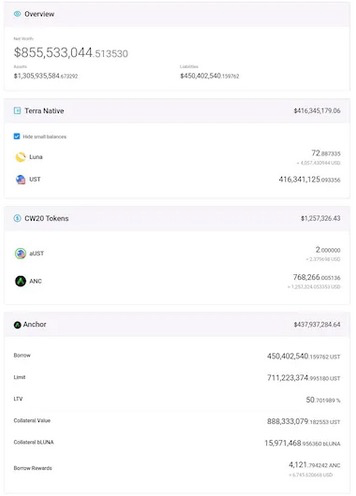

这个账户借入了4.5亿美元的UST,没有获得任何收益,因此放弃了2900万美元的收益,并支付了4400万美元的贷款利息。还有很多类似的“巨鲸”账户,只是为了让Anchor能够以虚假的贷款利息维持其对UST的20%APY。

试图填补一个无底洞最终证明是不可能的任务,Terra社区成员0xHamz计算出,根据Anchor收益储备的下降速度,到2022年1月,只剩下80天,Anchor的收益储备就会完全耗尽。这个收益储备本应在Anchor运营盈余时建立起来(获得的资金超过支付的资金),但由于基本上所有的Terra流动性和绩效都是假的,这一切都是虚幻的。

随着火焰开始触及Do的面庞,Terraform Labs和Anchor意识到他们每天需要花费180万美元来继续支付存款人的20%收益。

当然,Do Kwon意识到Anchor无法维持这样的收益,因此决定将收益降低到更合理的4%。

Do,你喜欢坐牢吗?

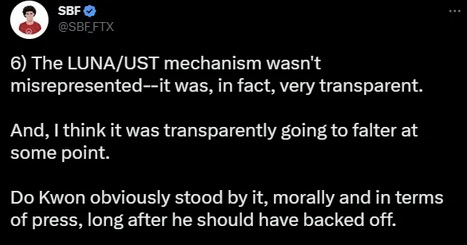

一个攻击者(绝对不是SBF OTC)积累了10亿美元的UST,并借入30亿美元的比特币建立了一个巨大的比特币空头头寸。

记住——Luna Foundation Guard(LFG)正在积累比特币来保护UST的锚定。

首先,攻击者恰好等待着UST从Curve的3Pool迁移到杀死DAI的4Pool,以使其UST流动性足够低,以便轻松地将其排空,其中还剩下3.5亿美元的UST。记住,Do宣称DAI将会被他的手终结,并通过4Pool实际上准备好了(以及UST)与4Pool一起自杀。我发誓这不是编的。

其次,在UST开始大幅下跌($0.97)进入解锚状态后,他开始在币安交易所抛售UST。LFG 随后开始出售BTC以买回UST并修复解锚状态。请记住,我们的攻击者在做空BTC,因此通过出售BTC保护他们的锚定,他们实际上让攻击者在两个方向上获利(LUNA/UST 下跌 = 获利,BTC下跌 = 获利),这使得这笔交易相当聪明。

当Curve 3Pool被清空后,攻击者开始用其余的UST持仓在币安交易所疯狂抛售,进一步导致解锚情况恶化,随之引发了银行挤兑。

币安随后暂停了UST的交易,UST的锚定被摧毁,LFG不得不出售他们所有的BTC以试图恢复锚定,而攻击者则从BTC的抛售中巨大获利,据估计赚取了8.5亿美元的利润。

由于没有LUNA的购买压力、UST解锚套利的盈利能力以及由于与UST的铸币机制导致的 LUNA的超膨胀,LUNA的情况变得越来越严重——请记住,你可以始终用1 UST兑换1美元的 LUNA。即使UST = 0.01 美元,你仍然可以获得1美元的LUNA。

最终,该可怕的庞氏骗局导致600亿美元的损失,任何正直的商业人士都会对此嗤之以鼻。而且这种事情并不只发生了一次,后来还发生了其他几次(Celcius、3AC、FTX 等)。

TerraUST 结论

虽然 UST 对“去中心化”稳定币的消费者信心造成了重大打击,但它传达了一个重要的教训。算法稳定币在长期内根本行不通。

除非比支出更多地流入无需信任的去中心化货币,否则它无法保持与美元的锚定。这意味着,对于每一美元的去中心化美元(Decentralized USD),需要有超过一美元的资金支持。虽然现在的法定货币没有后盾,但甚至在上个世纪,法定货币也始于与贵金属的充分支持。

无论您喜欢还是讨厌政府,它们的信任程度远远超过0xGenius构建的BBQUSD算法稳定币。超担保的稳定币虽然资本效率较低,但无需信任,因为所有参与者都知道每个去中心化美元发行背后的链上资金要多于发行量。

但这并不意味着我们必须满足于使用 USDC(或 USDT、USDP、BUSD 等)作为主要(有时唯一)后盾的USDC封套或“去中心化”稳定币。我们也不需要满足于像LUSD这样严格仅支持 ETH等一种抵押品的DAI类型去中心化稳定币。我们也不应该牺牲所有的资本效率(流动性产出)以获取较低的最大担保比率。最后,我们不应该依赖通过诸如veCRV和CVX的激励机制提供流动性的资本提供者,以确保超担保的去中心化稳定币的流动性足够深入。

有一种更好的方法可以平衡“去中心化稳定币三难题”,即价格稳定性、抗审查性和资本效率。

进入Omnichain Dollar

“去中心化”这个词已经成为自嘲的符号,仅仅是一种意识形态上的花招,用来吸引不了解加密货币的人。我们拒绝这种前景,并相信是时候回归到真正无需信任和去中心化的货币,正如加密货币和去中心化金融(DeFi)在2008年金融危机中根植的无政府主义根源所确定的那样。2022年11月8日和2023年3月11日的事件已经证明,这是DeFi为了生存而必须前进的唯一路径。必须划定一条底线,为了确保真正的DeFi不仅生存,而且蓬勃发展,我们需要再次在链上建立起去中心化的美元货币。

在这个基础上,TapiocaDAO向全球的匿名用户介绍了Omnichain Dollar(USDO),它建立在一个DAO治理的去中心化中央银行Tapioca之上。

塑造USDO的五个原则:

可组合性:我们现在生活在一个多链世界中。在DeFiLlama 上列出了179个链,而以太坊目前仅占总锁定价值的60%。根据 Tapioca社区的数据,大多数成员至少定期使用3个链。我们不能在一个链上发行稳定币,然后在另一个链上存储(经常受到黑客攻击的)信用额度(例如以太坊上的USDC对比Avalanche上的 USDC.e)。

因此,USDO是为多链世界而建立的,可以在各个链上进行铸造和销毁(传送),而无需使用桥接或中间人。Axelar等竞争对手使用一个中间人共识链Wormhole,Multichain和Nomad曾经受到黑客攻击并使用中间人,较为不知名的跨链解决方案,如 Synapse和 Abacus/Hyperlane分别使用中间人和未知的外部验证者集。

无需信任:一些稳定币(例如 MIM)需要基于从5/10多签名合约进行铸造,同时需要手动干预来填充其市场。USDC和USDT显然需要信任,因为链上发行的稳定币需要真正有链下流动性支持。算法稳定币需要某种机制,通过稳定币和其代币经济体系的购买压力保持稳定,这与对系统的信任有内在关联。一些去中心化稳定币包含可升级的合约,可能修改关键系统。

USDO是根据用户提供的抵押品无需信任地铸造的,而Tapioca的合约完全不可变。在USDO的锚定能力方面,没有对信任的假设,因为链上有高质量抵押品支持USDO的发行量。在USDO的中央银行发行者Tapioca方面,同样是通过不可变的代码,无需信任。

稳定性:USDO不仅采用超担保机制,最低抵押率为110%,而且其流动性由Tapioca的POL (POL - Protocol Owned Liquidity, 协议捕获流动性 )组成。用户赎回oTAP期权时会产生POL,然后通过Arrakis Vaults跨链供应给USDO的LP交易对。这确保了USDO的流动性深度不断增长,无需担心银行挤兑,并且无需依赖外部系统(如 Curve的veCRV贿赂)来确保足够的流动性存在并保持锚定。

高贷款价值比(LTV)可能看起来很危险,但清算是快速高效的,是在链下进行结算的。USDO的抵押品支持也不像DAI和其他一些较小的稳定币那样被借出(再质押),这会带来巨大的风险,特别是当利用再质押的抵押品进行杠杆操作时,实际上使稳定币不再是超担保的。最后,Tapioca在“Big Bang”贷款中采用“抵押品负债比”(CDR)来铸造USDO,这使得 Tapioca的Big Bang市场能够准确控制抵押品资产的支持权重和风险定价,以及控制供应的扩张和收缩。(了解关于Tapioca Big Bang,可访问:https://docs.tapioca.xyz/tapioca/core-technologies/singularity/big-bang)

资本效率:由于可以使用 ETH、wstETH进行90%的LTV,以及在独立的CDP(贷款)中使用其他资产进行80%以上的LTV,这确保了休眠流动性需求尽可能小。其他稳定币(如LUSD)需要大规模的稳定性池来覆盖清算——在高峰时期,超过80%的发行的LUSD被存入了稳定性池。这导致二级市场出现流动性问题,并且次要地导致LUSD始终在锚定价之上交易(支付溢价和偏离下限一样糟糕)。

抗审查性:USDO 只能通过网络燃料代币(如 ETH、AVAX、FTM、MATIC)以及Liquid Staking衍生品(如RETH、stMATIC、sAVAX 等)进行铸造。USDO没有任何USDC或其他中心化稳定币支持。USDO还将与ETH形成交易对,以确保即使USDC被摧毁,用户仍然可以继续交易USDO,就好像什么都没有发生过一样。

当然,这些都是USDO的重要卖点,但为什么有人想要使用 USDO呢?这就引入了“奇点”。

奇点是Tapioca全链隔离借贷引擎,基于Kashi,允许用户在诸如GMX的GLP、Stargate的 ETH和USDC、Curve的TriCrypto等有吸引力的收益资产上获得高实际收益。由于Aave和 Compound(以及它们的无数分叉版本)拥有共享的抵押品池,它们无法提供这些更具风险的资产,也无法让用户获得高效的杠杆。

这使得用户可以在他们想要的资产上获得杠杆,同时USDO持有者获得借出流动性的收益,这是奇点的第二个好处。在Aave或Compound中,利率的最小值和最大值是手动设置的,而奇点的利率是通过利用率来确定的,没有最低或最高限制。

需求越大 = 实际收益越高

这是一种可持续的方法,通过提供类似Anchor的有吸引力的收益率来推动USDO的采用,但无需依赖激励或现金储备,也不像Abracadabra那样为支持高收益的风险资产而产生过多的风险,以弥补USDO的实际抵押品支持的不足。

USDO可以填补DAI留下的巨大空缺,成为DeFi的基础层资产的去中心化、不可变和无需信任的美元稳定币。但更重要的是,它能够以尽可能高的资本效率提供基于CDP的超额抵押稳定币,而不牺牲可持续性和稳定性,并且最后赋予DeFi用户在每个链上再次自由流动资金的能力,不再被停在不安全的桥梁收费站。

相信我们设计出了完美的去中心化稳定币,能够在不采取集中化的有害方式的情况下实现新的高度扩展——不可变的代码毕竟是法律。