DeFi如何作为Web3的经济支撑

随着Web3共识的增强与应用的普及,人们有理由相信链上交易将塑造未来经济活动的主要形态。在Web3的经济活动中,分布式账本协议和智能合约已经支持交易者随时随地在世界开设资产账户,匿名借出或贷入现金以用于买多或做空,乃至对证券化房地产或NFT资产进行编程,在无需信任的条件下用户可以与任意对手方进行交易。

而Web3对于资产的丰富性、稳定性及增长性又提出了新的要求,市场中的“核心资产”需要更好的可访问性、透明性和可编程性。从技术角度来看,大多数加密资产都具备这些功能,但从资产波动性角度看,其中大多数资产市场表现较为极端,法币挂钩的数字资产过于稳定,原生资产波动过于剧烈。在这种情况下,投资者被迫采取单一的“杠铃策略”,即投资于高风险资产或稳定资产这两个极端。这显然不符合一个长期运行的良性经济体对资产的要求。交易者也需要在这两个波动性极端中寻求波动中性的资产以达到投资组合的平衡。在横向观察波动性水平的坐标上,资产均匀分布形成的资产光谱是Web3经济以期达到的状态。

在中性资产真空的背景下,DUET协议认为建立资产在流动性性和波动性的断崖间建立一种相互赋能的桥梁是促进价值向Web3迁移至关重要的一环。DUET协议通过价值的超额抵押,建立起稳定资产和风险资产价值传递的频谱通道,同时创造风险中性的“镜像资产”。我们将那些不具备资本效率的闲置资产称为“固定资产”。从投资产品的角度来看,通过一个数字钱包从全球不同资本市场配置优质资产的想法正在为投资者实现,创造一个万亿美元的市场,从比特币到标准普尔 500,从特斯拉股票到黄金,具有多种衍生品,例如期货和保险,可以自由设计,以 7x24 的方式交换价格信息,并面向无国界的全球流动性市场。

DEFI革命性的创举之一就是引入了“超额抵押”来支撑“固化价值”。传统经济模型中,超额抵押是一种对现金资产的风险保护。但从价值沉淀的角度来看,其实是一种“价值固化”的表现。假设Alice花100元钱从Bob处购买到一串“代码”,“代码”的价格为100元,“代码”的价值是多少?波动的市场很难给出答案。考虑到Alice真金白银付出了100元等值的交换物,那么在原价基础上打个3折,人们接受的意愿会显著得到提升,可以说在30元的价位上形成了新的共识支撑。人们由折价在意识里形成新的“固化价值”,有价格空间的保护,要比原始资产的价格要稳固许多。当这种“固化价值”的载体是“代码”时,“代码”就有了价值,价值也就从实体世界完成了向数字世界的迁移。

在Duet协议中,这种承载固化价值的容器即合成资产被称为dAsset,它被用来锚定实体世界中对应的中性资产,实时反映被锚定资产的价格波动,成为实体资产的数字镜像。同时它又有加密资产的共同特点:无限可分的原子性,随时可以获取的可得性以及受算法保护的安全性。dAsset能将捕获中性资产的范围扩大到所有具有可追踪公允价格的公开市场,包含股票、债券、期货、外汇、利率及指数和大宗商品等。整个DAO组织将会负责建立、梳理可合成资产清单并按DAO规则治理。

在未来,随着Web3独有的不基于生物识别的链上身份系统的发展,在Duet行为中标记的链上足迹也会成为重要的经济指标,用于鉴定用户策略的主动管理能力、用户链上档案和画像建立及精准投放等场景。未来在Duet的借贷模块中,协议将对与Web3的耦合将对借贷从超额抵押范式过渡到链上信用借贷范式进行积极的探索。

流动性的进一步释放

Duet认为“万物可质”是DeFi进化的必由方向,这是与现有合成协议最大的不同,也是Duet的最大特点。首先,Duet将释放链下流动性低而固化价值高的实体资产的流动价值,为链上提供具有坚实基础资产的抵押资产。这也将成为加密市场中的一类稳健的现金增量,作为DeFi后续持续发力的基石。其次,对于链上流动性的捕获,dAsset的生成过程不再限定原生代币,只要是拥有可交易固化价值的主流数字货币、NFTs和流动性凭证都可以放入抵押债务池(CDP)中用来创造所需要的镜像实体。

流动性凭证的产生是DeFi领域的重要里程碑,其对交易体验的提升、流动性的聚集、衍生品产品的指导和资产生息方式的扩充起到了奠基作用。作为一种新兴资产类别,像 Uniswap LP 代币或复合存款收据这样的收据代币缺乏流动性,并且作为金融资产的利用率很低。比如当你作为流动性提供者,拥有一张USDT-BUSD的流动性凭证,又看好苹果的股票,就可以将该凭证放入DUET的CDP中铸造出dAAPL,dAAPL始终和美股AAPL保持价格同步,这样你将无需去券商开户,就能轻松地获得股市里苹果股票的增长收益。

通过在链上聚合分散的流动性,Duet 使投资者能够在一个加密货币钱包中分配资产并管理不同资产类别的风险敞口。这些合成资产是其先前形式的升级版本,因为区块链技术支持了可用性、可分割性和可编程性等属性。随着区块链技术和去中心化金融在多链环境中越来越多地采用,不可避免的挑战是流动性的分割,其中加密市场的流动性分散在不同的区块链和不同的 DeFi 协议上。

协议设计:持续流动性吸引和资产效率提升

Duet 协议是一种建立在资产抵押系统上的合成资产协议。在首期上线的产品中,Duet 将 BTC/USDT/DAI 等单一资产和 WBNB-BUSD LP 等收据代币视为抵押品,并以合成稳定币和其他合成资产的形式向用户提供流动性。从长远来看,是 DAO 社区成员(拥有 DUET/DUET 债券或其他治理工具)通过投票选择要包含的抵押品和要提供的合成资产。如下图所示,Duet 协议旨在建立一个多链兼容的技术和金融基础设施。在第一阶段,Duet 协议更像是一个建立在流动性聚合器上的匹配合成资产协议,专注于稳定币 dUSD,在第二阶段,我们将演变成一个跨链的订单簿聚合器,可以实现无摩擦交换的资产。

简而言之,Duet 首先将实现一个基于收益聚合器的合成资产铸造器,在自动复利的过程,最大化其回报,并向用户释放额外的流动性。在短期内,凭证代币持有者可以通过使用使用 Duet 协议铸造的稳定币来提高他们的回报。用户在不损失流动性的情况下获得链上无风险策略的最高被动收益。从长远来看,我们的愿景是让 Duet 协议成为流动性提供的切入点,储备资本系统为几乎所有 DeFi 协议提供流动性、输出稳定资产和提供清算服务,成为DeFi协议间通用的基础设施工具层。

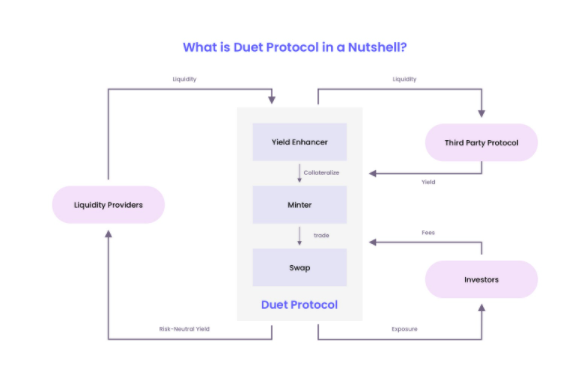

Duet各模块的价值路径如上图所示。当提供凭证代币时,它由 Duet Yield Enhancer 持有,协议将凭证对应的流动性资产自动再投资以最大化回报。当向 Duet 协议提供原生的例如 ERC 20 代币时,它可以直接用作铸造合成资产的储备资本,或包裹在任何受支持的收据代币中以产生额外的收益。包括但不限于LP资产、PoS 抵押凭证、存款凭证、治理凭证在内的生息资产将作为储备资产逐步被协议支持。公链原生代币、ERC 20 代币等其他加密资产也将得到支持。

系统的参与者

Duet协议的参与主体包括流动性提供者、做市商和交易者。协议提供自动复利、清算机、喂价机和流动性池。

- 流动性提供者Duet 协议中的流动性提供者可以承担两个角色,流动性提供者和做市商。当用户向 Duet 协议提供资金,随后作为流动性提供给其他 DeFi 协议时,该用户被视为流动性提供者。流动性提供者可以铸造价值通常不会波动的合成资产,例如稳定币 dUSD。流动性无疑是DeFi市场中最重要的元素,Duet 的流动性提供者将收获最高效的参与激励。Duet为流动性提供的服务包括:

● 自动复利:自动将凭证代币的奖励再投资并提高整体回报● 免费信用额度:免息铸造 dUSD,使用 dUSD 获得更多资产的额外敞口,或者直接花费它而无需出售其头寸● dUSD 借贷池的收益:铸造 dUSD 并在借贷池中存款,以在自动重塑的基础上获得额外收益● dUSD AMM 矿池奖励:铸造 dUSD 并向指定的 dUSD AMM 矿池提供流动性以获得奖励。

Duet流动性提供者可在协议提供的基础功能上探索丰富的实践用例,比如:● 抵押凭证资产获得稳定资产dUSD, 购买稳定币并注入LP;● 流动性激励部分提取并循环增强流动性;● dUSD的铸造与二级市场套利

- 做市商当用户提供资本并铸造任何价值波动的合成资产,然后将其提供给市场时,用户被视为做市商。做市商通常在基础合成资产中承担空头头寸。他们预计将回购并归还合成资产以索取其储备资本。这可能会导致资产价格上涨时出现亏损,甚至在超过清算比率时导致清算。Duet 为做市商提供:● 自动再投资:自动将收据代币的奖励再投资并提高整体回报● AMM矿池奖励:合成资产可用于参与各种挖矿矿池● 铸币赚取回报: Duet 奖励做市商承担更多风险并从 Duet 掉期获得回报● 覆盖空头头寸:传统合成协议通过支付大量代币来弥补做市商的损失,Duet 引入了一种新颖的解决方案,做市商能够通过在基础资产市场开多头头寸来对冲所有空头头寸

- 加密投资者Duet 满足了加密投资者和传统投资者的需求,加密投资者可以在Duet实现丰富的用例:● 打开杠杆头寸:使用加密资产作为抵押品来铸造 dUSD 并随后获得额外的风险敞口● 收益挖矿:使用 Duet,加密货币投资者可以将其持有的资产打包成收据代币,并获得通常由流动性提供者获得的奖励● 多元化:获得与加密市场相关性较低的资产的敞口,而无需将流动性移出加密市场

- 传统投资者作为传统投资者,Duet 协议为您提供● 可用性:只需一个加密钱包即可接触各种资产类别● 可分割性:拥有或分割以前不可分割的资产● 可编程性:对您的资产进行编程● 收益挖矿:使用合成资产或仅 dUSD 参与各种挖矿池

- 第三方 DeFi 协议对于第三方 DeFi 协议,他们能够通过与 Duet 协议合作来增加他们的 TVL(总价值锁定),提高他们的流动性提供者的回报,为他们现有的流动性提供者创造流动性和用例。

$DUET通证经济学

DeFi 协议面临的另一个挑战是如何以可持续的方式吸引持久的流动性。在 Duet 协议中,为了在缓解巨大抛售压力的同时引导我们的社区,我们决定以一种创新的形式分配我们的原生代币——“Duet Bond”。

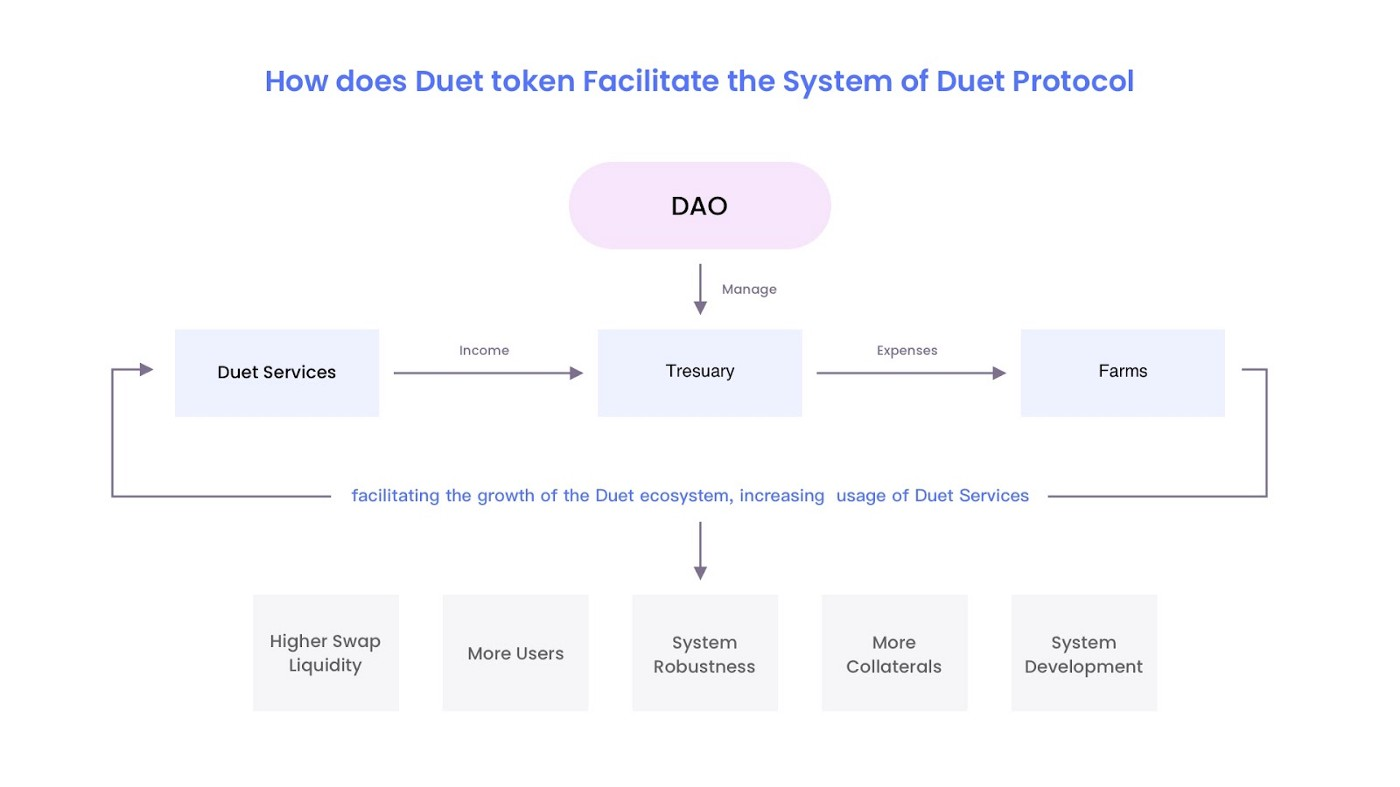

DUET是 Duet 系统的关键促进者。Duet 的所有服务,包括铸币单元、安全单元、清算单元和交换单元,都向用户收取费用,这些费用作为收入支付给 Duet 国库。Duet DAO 将批准各种农场的支出。农场设定了明确的目标来发展生态系统,进而增加对 Duet 服务的需求,从而产生更多收入。

Duet 财政部用剩余收入回购 Duet 代币,以从长远来看提高 DUET的价格。