美国债务违约问题已经解决,但是它对市场的附带伤害开始出现。StarEx观点是市场吸血开始,短期利空,但长期是大利好。

根据数据显示,美国财务部的现金余额已经降低到2015年10月以来的最低水平,甚至是低于230亿美金。而美国财政部预计出售超过1万亿美元国债,到6月底前,现金余额预计为5,500亿美元。

也就是说美国财政部一个月内要扩充5,000亿美金!短时间大量的资金涌入到美国国债,很有可能会耗尽银行业的流动性,并且会对经济产生收紧,甚至美国银行有估计这次国债的大规模发行很可能相当于美联储加息一次25个基点。

根据安排,美国财政部即将开始发行新债,三月、四月和六月期的,也就是说对市场的吸血已经开始了,8月吸血达到高峰。

面对这次的吸血可能造成的影响,摩根大通和花旗集团给出的计算结果几乎是一致的,那就是短期发行大量的国债将会加剧量化紧缩对股票和债券的影响,很有可能会在两个月内对标普500指数下调5%。目前标普500的指数大概在4,280点,下跌5%大概就是4,066点。如果将这个数据转换到BTC上,只是单纯的转换,没有考虑到复杂的公式。大概在25,000美金到26,000美金左右。

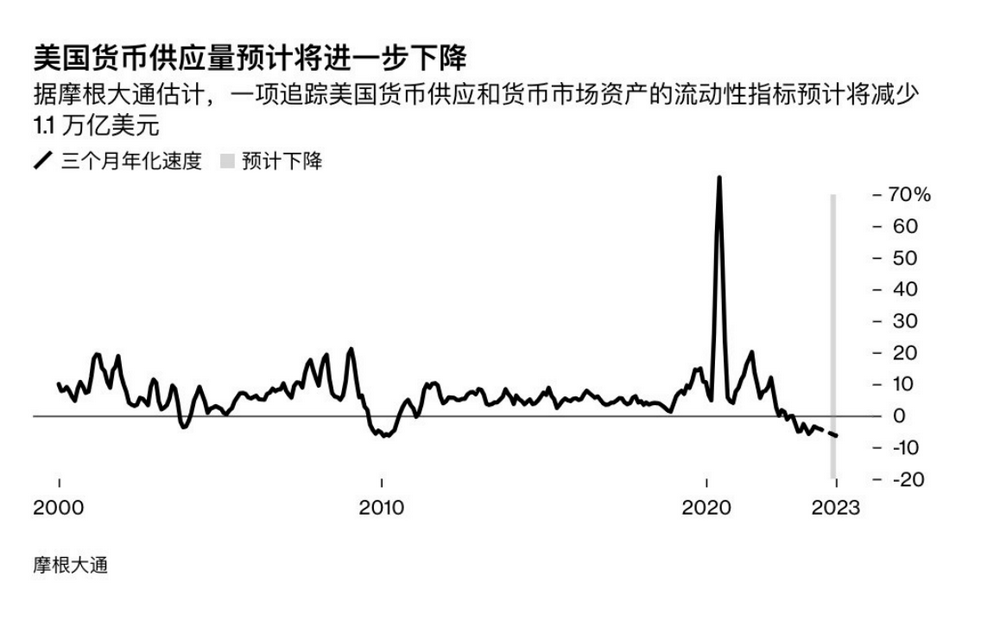

目前美国的货币供应已经开始萎缩,摩根大通估计广泛的流动性指标将从2023年初的约25万亿美元减少1.1万亿美元。这是一个非常大的流动性缺失,上次发生这种收缩的时候还是在像雷曼危机这样的严重崩溃中,这种趋势叠加美联储的收紧政策,市场压力确实大。

大家对3月份硅谷银行暴雷引发的美国银行业巨震想必依然记忆犹新,都是因为美联储的紧缩计划对银行造成的伤害,而这一次的抽血很有可能会让刚刚获得喘息的银行再次受到打击。

面对市场吸血,比特币和以太坊等都开始出现了下跌。但上次硅谷银行危机后,BTC迅速从2万美元反弹至3.1万美金,那个时候BTC和黄金都是储户心目中的避险资产。

美元收紧,整个资本市场都会下跌,但如果出现了危机,比特币避险属性又会报复性上涨。所以StarEx认为,比特币是短期利空,但长期是很大的利好。

如果把时间拉长,危机后配合美联储降息和比特币减半,加密市场的大牛市还是可以期待的。