BSC、Solana、Fantom等智能合約平台上的數據相繼表現疲態,與此同時,發起於俄羅斯的公鏈Waves的TVL卻創下新高。截止3月16日,根據DefiLlama的數據,Waves的TVL為26億美元,已經擠進所有智能合約平台的前十。在Waves的生態中,其TVL的絕大多數都來自於Neutrino Protocol。

什麼是Neutrino Protocol?

Neutrino是一個算法穩定幣協議,它建立在Waves區塊鏈上,以Waves的原生代幣WAVES為抵押品。

通過將WAVES代幣鎖定在智能合約中,可以鑄造USDN(USD-Neutrino)穩定幣。每鎖定X美元的WAVES,就可以鑄造X數量的USDN。同理,也可以通過智能合約,將X數量的USDN贖回為X美元的WAVES。套利者可以通過自發操作將USDN維持在1美元附近。

當USDN的需求增加,價格高於1美元時,交易者可以通過Neutrino協議智能合約將WAVES代幣兌換為USDN,並在市場上出售,完成套利。市場上流通的USDN數量增加,使USDN的價格回落至1美元。

當流通的USDN過多而需求不足,USDN的價格低於1美元時,交易者也可以在市場上以較低的價格購買USDN,並通過智能合約兌換成WAVES。由於用戶購買USDN時存在折扣,可以通過這種方法完成套利,使USDN的價格升至1美元。

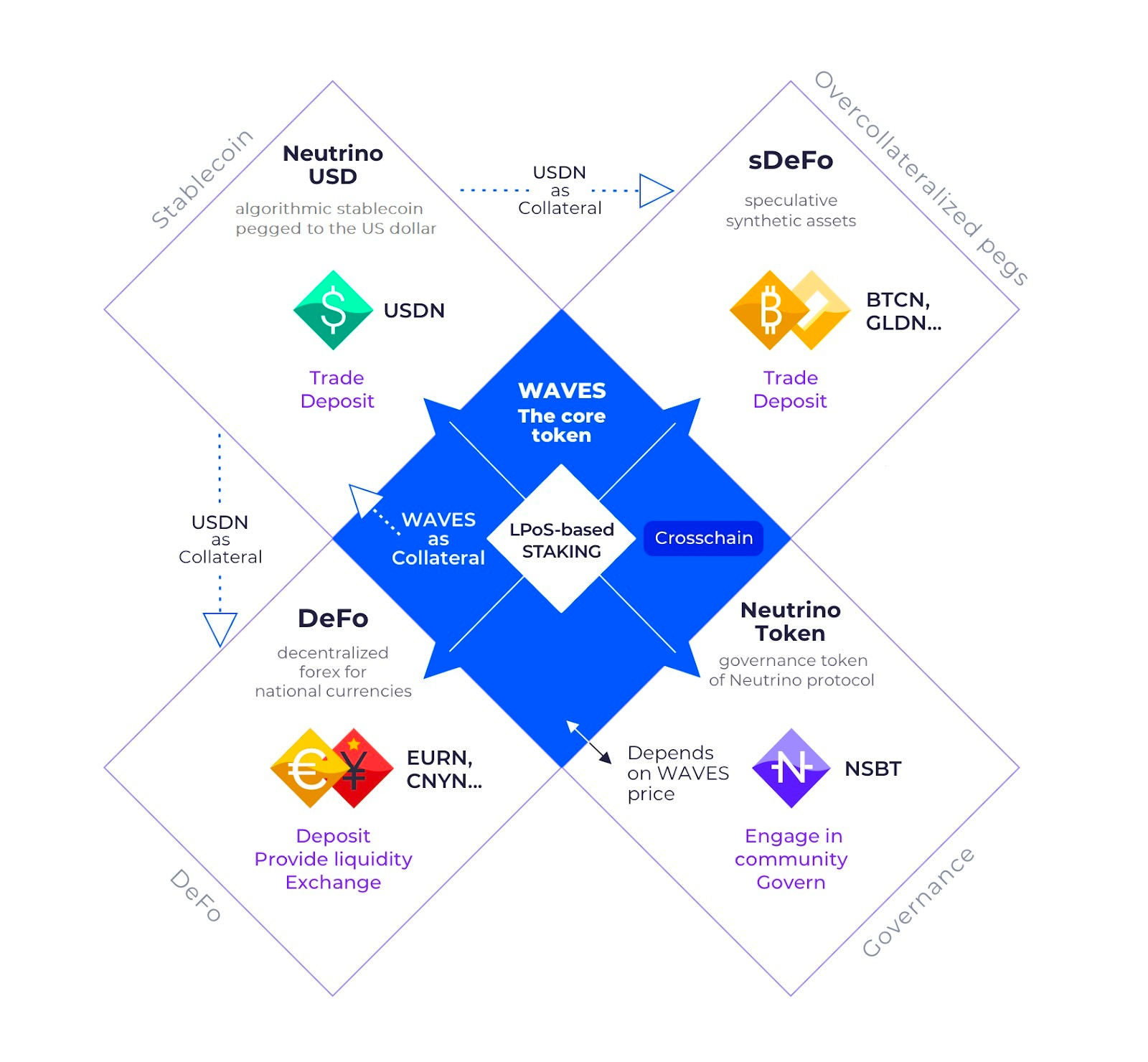

Nutrino的運作方式:三種核心資產與抵押比率

Nutrino的整個系統的運行涉及到3種核心代幣:WAVES、USDN和NSBT(Neutrino System Base Token )。 WAVES是Waves區塊鏈的原生代幣,用於支付網絡中的交易費用。在Neutrino中,WAVES也是穩定幣USDN的抵押品。 USDN既是與美元掛鉤的算法穩定幣,也是Neutrino其它穩定資產的抵押品。 NSBT是Neutrino中的資產重組和治理代幣,當USDN儲備不足時,通過增發並拍賣NSBT以補充儲備金,保證USDN的價值。

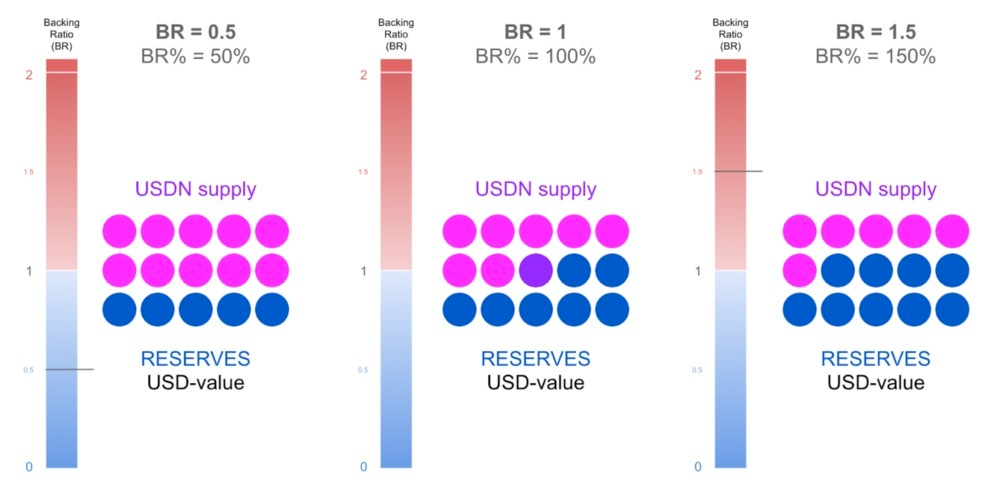

Nutrino沒有採用MakerDAO一樣的超額抵押方式。預言機只能保證WAVES與USDN在每次兌換的那一刻價值相等,但是此後WAVES的價格將隨著市場波動,儲備資產可能存在不足和過剩的情況。協議用支持比率BR(Backing Ratio)來表示儲備金價值與USDN發行量的比值,即BR = $R / S。

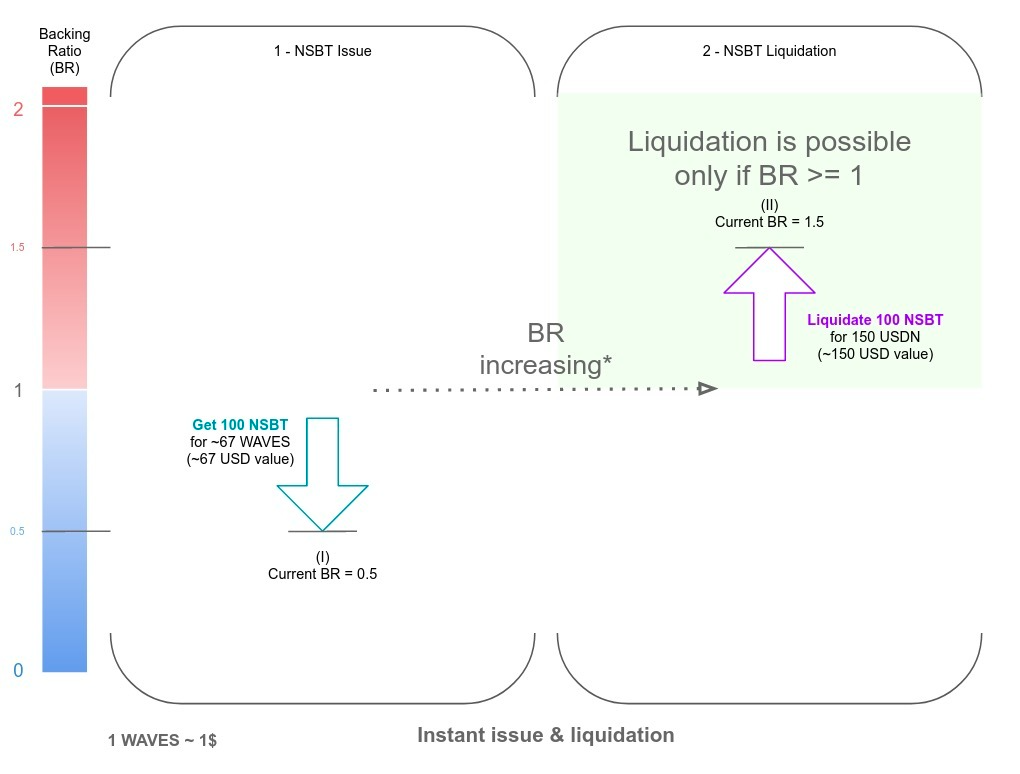

當WAVES的價格下跌時,儲備資產不足以覆蓋USDN穩定幣的發行量,BR < 1時。智能合約檢測到儲備金不足後,通過鑄造NSBT代幣,並以拍賣的形式獲得更多的WAVES,補充儲備金。當WAVES上漲,儲備金產生盈餘,BR > 1時,智能合約通過USDN回購NSBT,以清算掉增發的NSBT。參與拍賣和清算過程的交易者可通過公開拍賣以一定折扣用WAVES購買NSBT,或者將NSBT賣出為USDN。參與拍賣購買NSBT也在一定程度上押注於WAVES上漲,NSBT充當了債券的功能,只有協議產生盈餘使BR > 1時,協議才會回購NSBT。

WAVES到USDN(或USDN到WAVES)的兌換需要等待60分鐘~7天時間(60~10080個區塊)。最終的結算將在這個區間內的一個隨機時間點成交,兌換比例在這期間可能發生變化,以結算那一刻為準,不能中途取消交易。這樣的兌換方式保證了隨機性,使智能合約能夠公平地執行,不能通過短期地操縱預言機價格而影響市場,但是也給用戶帶來較大的不確定性。

Neutrino和Terra的異同

Neutrino中WAVES和USDN的兌換關係與Terra中LUNA和UST的關係類似,但不完全一致。

首先,Neutrino和Terra均可用公鏈的原生資產1:1地鑄造穩定幣,且1單位的穩定幣(USDN和UST)也可贖回為1美元的原生代幣。當穩定幣的需求上升時,都會促進公鏈原生代幣的價格上漲。

本質上,Terra通過燃燒LUNA鑄造UST,沒有抵押品的概念;而Neutrino是通過抵押WAVES 1:1地鑄造,不要求始終擁有足夠的抵押品,也不對每個人的債務進行區分。

當LUNA價格下跌時,為了保證1 UST能夠贖回1美元的LUNA,需要鑄造更多的LUNA給用戶,因此LUNA的發行量不可控;而在Neutrino中,可以贖回的資產受WAVES儲備金總量限制,即使可以通過鑄造並拍賣NSBT補充,也受到WAVES流通量的限制。

雖然Waves也對Neutrino進行了較多的支持,且Waves的大多數TVL都來自於Neutrino,但Neutrino只是建立在Waves之上的一個協議。而LUNA和UST兩者的關聯性更強,UST對LUNA的影響更大。

USDN的應用:質押收益和外匯市場

Neutrino也提供了一些類似於Terra生態中Anchor儲蓄收益和Mirror合成資產交易的功能。

質押收益

質押USDN可以獲得15%左右的年化收益,實際收益率受USDN的質押率和WAVES價格影響,對標Anchor中的UST存款收益。 USDN質押收益來源於Waves區塊鏈LPoS(租賃權益證明)共識算法的質押獎勵。 LPoS允許代幣持有者將代幣出租給Waves節點,並獲得一定比例的獎勵。所有鎖定在USDN智能合約中的WAVES都參與質押,但獎勵只發放給USDN的質押者。質押獎勵WAVES每天由挖礦節點轉移到USDN智能合約,並按照WAVES/USDN的當前匯率兌換為USDN。 Neutrino還和一些DEX和CEX達成合作,Waves.Exchange(Waves區塊鏈上的一個DEX)、Kucoin、MXC、Hotbit等交易所均提供質押入口。

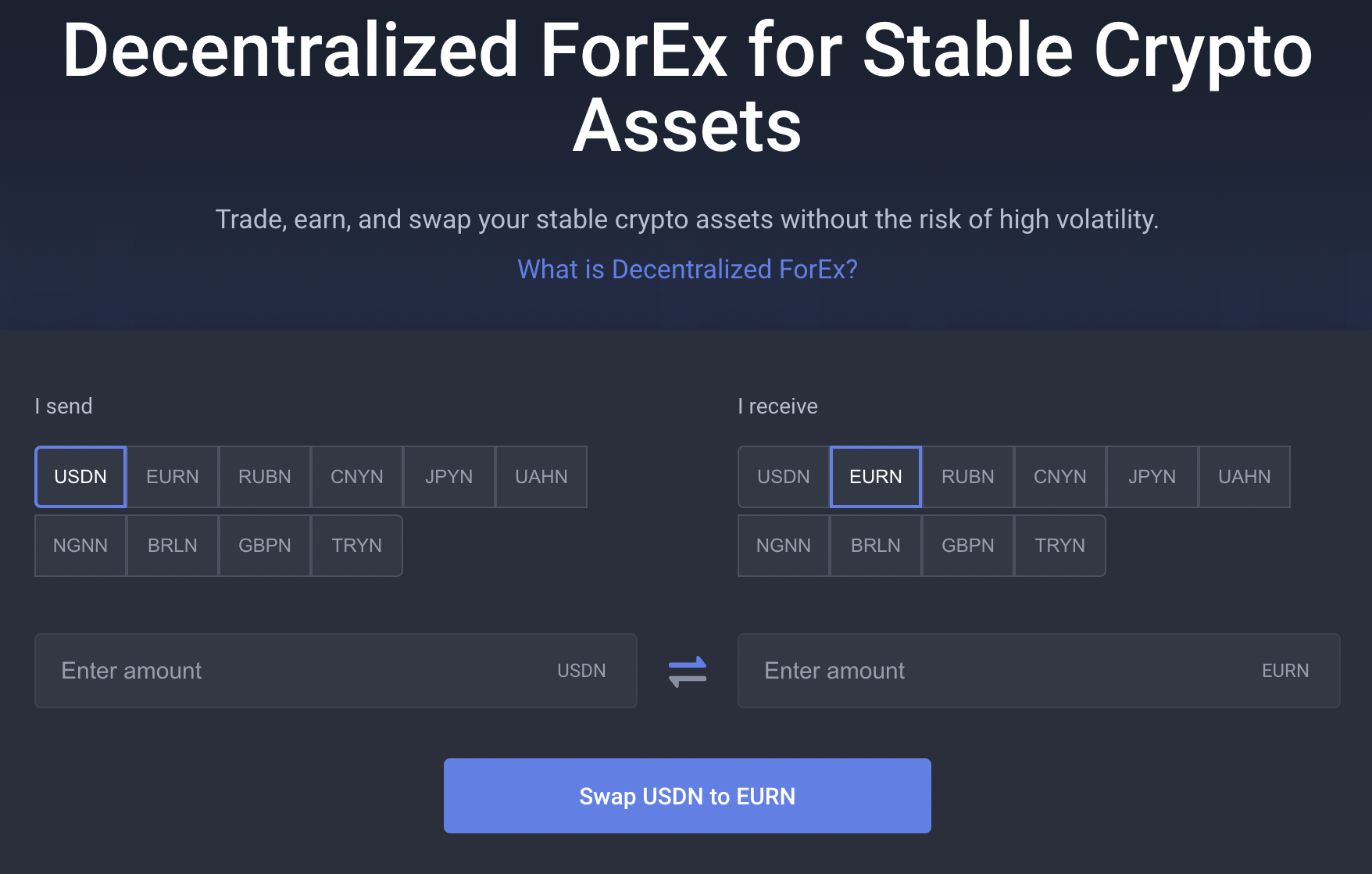

DeFo外匯市場

DeFo(Decentralized ForEx)是建立在Neutrino之上的一個去中心化外匯協議,可以允許主流的國際貨幣、指數、大宗商品之間的即時價格互換。 DeFo的交易接口由Waves.Exchange實現,目前用戶已經可以在Waves.Exchange中完成USDN、EURN、RUBN、CNYN、JPYN、UAHN、NGNN、BRLN、GBPN、TRYN這十種外匯資產間的交易。

以太坊上的USDN

算法穩定幣通常依靠Curve來保證與其它穩定幣的流動性,但Waves上並沒有類似的協議,也沒有足夠的穩定幣資產。將Waves上的USDN鎖定在智能合約中,可以在以太坊上1:1地發行ERC-20 USDN。根據Etherscan的數據,ERC-20 USDN的發行量約為1.59億枚,其中的98.04%都存於Curve的USDN+3Crv池中,該池包括1.56億USDN和1.17億3Crv。 CoinGecko顯示,USDN的市值為6.83億美元,Curve的流動性應當能保證大多數情況下USDN的價格穩定。在以太坊上,只要在錢包或者Curve、Uniswap、Mooniswap等AMM流動性池中持有USDN,即可每天自動獲得質押獎勵,以ERC-20 USDN的形式發放。

小結

Neutrino的機制和市場上主流的算法穩定幣均不相同,具備較強的創新性,值得學習和借鑒。與其它算法穩定幣項目相比,實用代幣和治理代幣NSBT的需求並不多,不能參與穩定幣的鑄造,也不能用於挖礦獎勵,主要用於建立儲備、生成新的Neutrino代幣、治理投票,持有者獲取DeFo等交易中的手續費。 NSBT無預留、無預挖,只通過智能合約產生,在儲備不足時通過拍賣算法補充儲備金,具體參數取決於USDN的赤字情況。

可以看出,Neutrino和USDN的推出主要是為了給Waves賦能。目前,持有USDN也能獲得不錯的質押收益,且DeFo具備類似於Mirror合成資產交易的功能。結合項目方的俄羅斯背景,近期Waves和Neutrino的爆發可能是由俄羅斯地緣政治衝突引起的,對美元資產USDN的需求或炒作。