美国十二月经济平稳运行,核心经济数据均在预期之内,但美联储鹰派发言加剧了市场短期波动;在宏观面的温室中,本月美股和比特币双双破历史新高,投资者迎来年终大红包;展望2025年,机构普遍预期乐观,认为2025年比特币可能会突破20万美元。

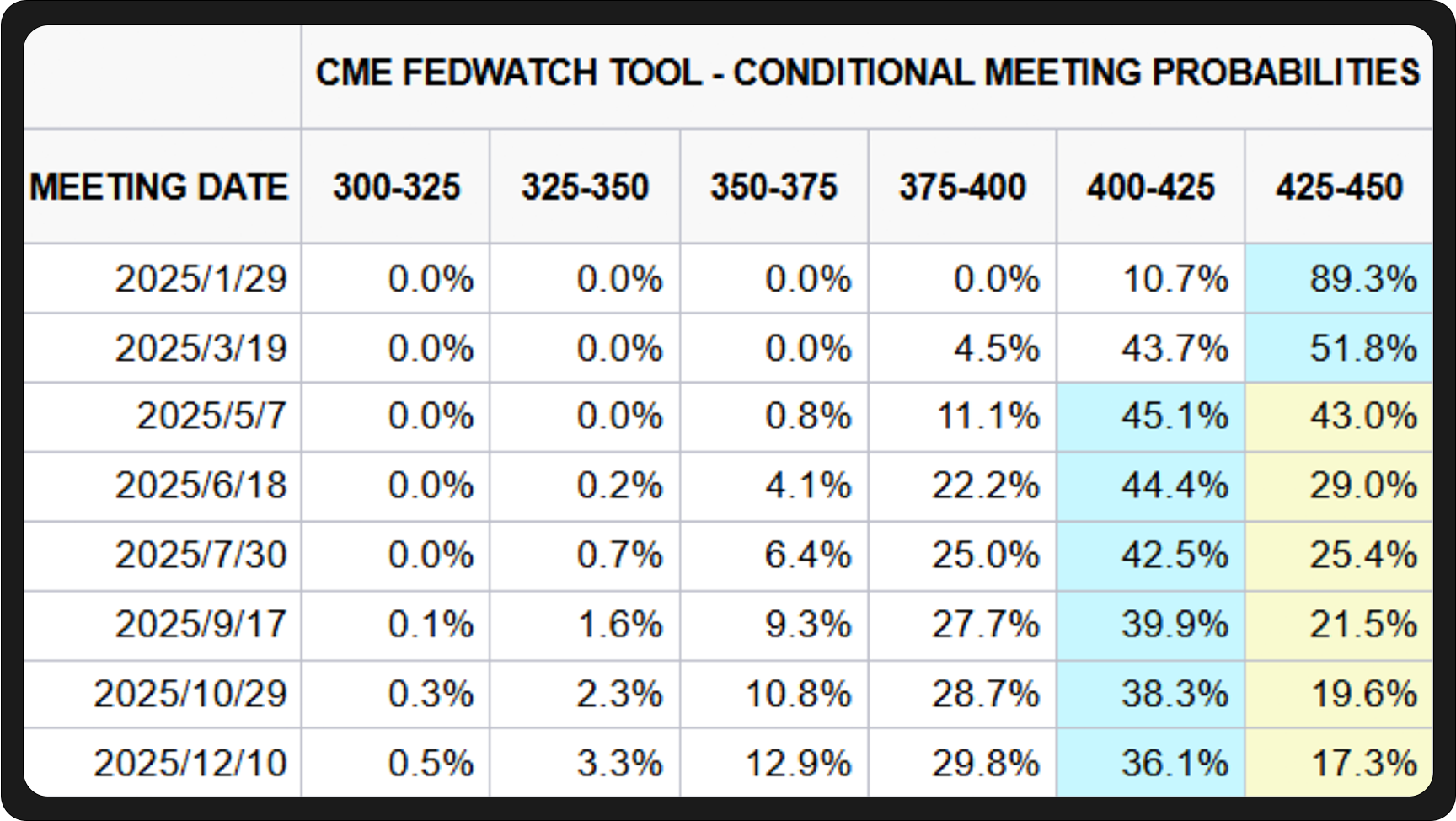

美国12月新公布的经济数据基本在预期之内:11月非农就业人数增加22.7万,略好于市场预期(预期22万);11月CPI同比增长2.7%,环比增长0.3%,均符合预期。随后,宣布将联邦基金利率目标区间下调25个基点到4.25%至4.50%之间,符合预期。然而,美联储在宣布完降息之后“补刀”了一句:预计2025年降息幅度或收窄至50个基点。这无疑给市场泼了一盆冷水,因为这意味着25年降息次数从之前预计的4次下降为2次,这也让市场预期明年一月美联储不会降息。受美国鹰派降息影响,美股和币圈当天出现大跌。

美联储在宣布降息当天还发布最新一期经济前景预期,预测今明两年美国经济将分别增长2.5%和2.1%,与9月预测相比分别上调0.5个百分点和0.1个百分点。今明两年失业率预计分别为4.2%和4.3%,较此前预测有所下调。以个人消费支出价格指数衡量的通胀率预测分别为2.4%和2.5%,剔除食品和能源价格后的核心通胀率分别为2.8%和2.5%,均超过2%的长期通胀目标。这表明,目前美国经济平稳运行,但通胀离2%的目标还有一些差距。

与该经济预测相得益彰的是12月PMI指数:美国12月Markit服务业PMI初值达到了58.5,超出市场预期的55.8,并且高于前值56.1。然而与此同时,制造业PMI初值录得48.3,低于预期的49.5和前值49.7。综合PMI初值则为56.6,同样超过了预期的55.1和前值54.9。服务业经济正在经历自2021年疫情封锁解除以来最快速的增长期,制造业PMI的不及预期则是出口需求不足导致。

在宏观面的“温室”中,美股小碎步上扬,纳斯达克指数成功突破20000点。美股Big7中苹果(APPL)、亚马逊(AMZN)、谷歌(GOOG)、特斯拉(TSLA)和Meta五家公司均在12月继续创出历史新高。OpenAI本月连续12天的发布会也把AI推向了另一个高潮。当宏观面没有危机且市场没有新的叙事的时候,市场仍然会沿着阻力最小的方向运行,而这个方向或许也只能是共识最强的AI。

纳指创新高的背后是投资者情绪“超级乐观”。美国银行12月全球基金经理调查发现,12月投资者情绪“超级乐观”。报告称,投资者对现金的配置处于历史最低水平,而对美股的配置处于历史最高水平。报告称,受特朗普第二任期和美联储降息相关的经济增长乐观情绪推动,全球风险偏好处于三年来的高点。美国银行还把英伟达(NVDA)等多支芯片股列为2025年顶级投资选项。市场情绪高度乐观造就了美股当前的繁荣局面,但是也为复杂混沌的金融系统增添了因黑天鹅事件而暴跌的可能。

值得注意的是,本月道指出现了“十连跌”,创下了1974年以来的最差连跌纪录。道指走势与纳斯达克和标普500的背离主要是成分股差异造成的。在本月,医疗板块巨头联合健康深陷政治风波而导致股价连续大跌,同时新调入道指的英伟达在本月表现疲软,促成了道指的连续下跌。

在本月还有一件另币圈关注的美股事件——微策略(MSTR)正式被纳入纳斯达克100指数成分股。在WealthBee11月月报中,我们曾分析过,微策略正在实施的“数字黄金本位”策略和资本运作模式在市场继续向上的情况下,可能成为行业先驱,推动比特币被认可为资产的顶级掠食者。本月微策略被纳入纳斯达克100指数,无疑是加密世界的又一次胜利,更是传统金融世界的再一次进步。这或许只是一个引子,背后着未来加密世界会有一些更大的事情发生,我们拭目以待。

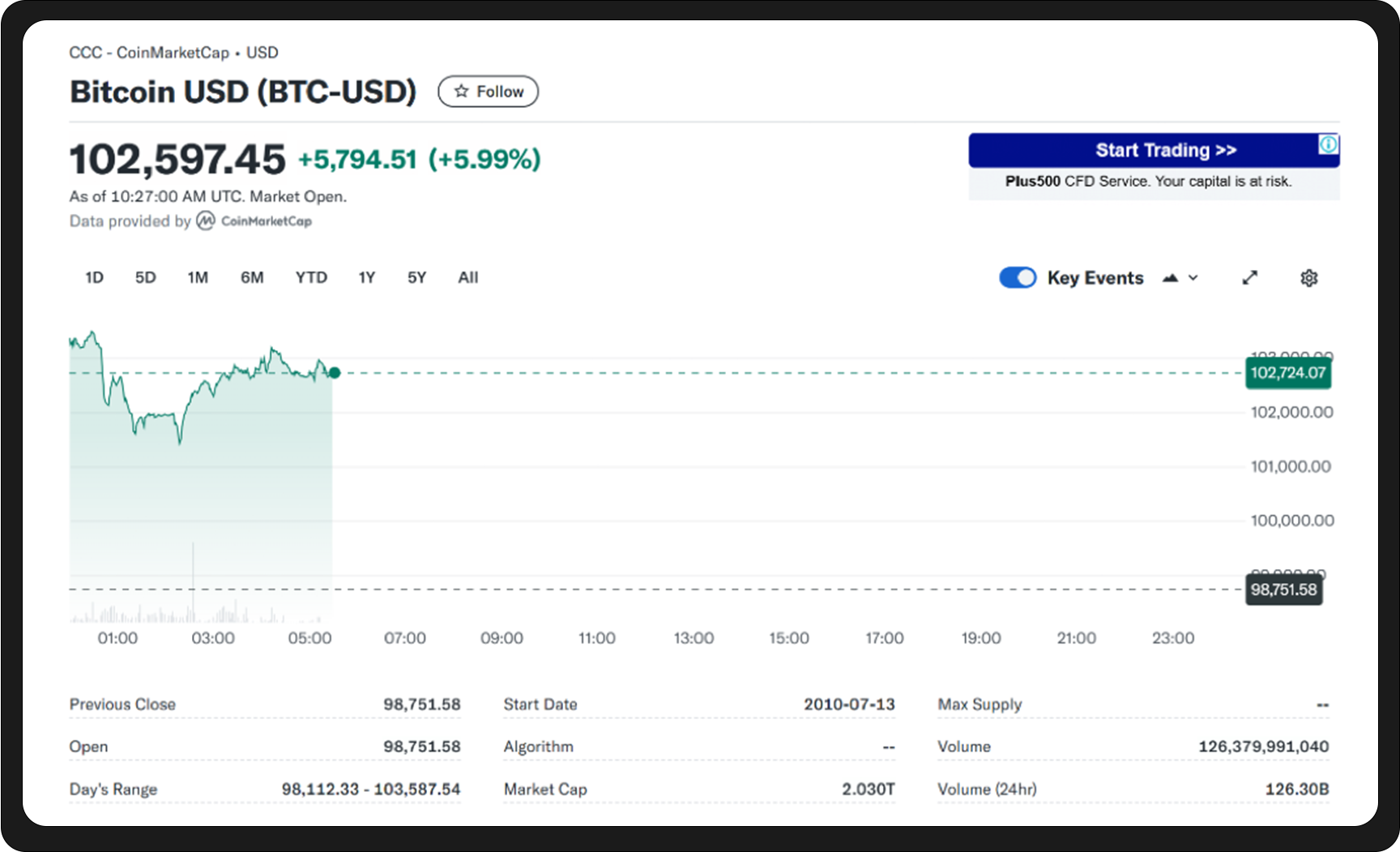

北京时间12月5日,比特币终于迎来了自己的历史性时刻——正式突破10万美元。

与此同时,以太坊也突破了4000美元。可以说,比特币突破10万美元心理关口这件事,彻底点燃了市场的情绪。

这波比特币的狂飙,主要还是政治因素驱动。我们不知道特朗普上台之后是否真的会兑现自己在加密货币方面的承诺,但至少“情绪价值”这块是真的给市场拉满了。目前在国外,整个民众中都弥散着严重的fomo情绪,韩国加密货币持有者比例已经达到了3成,相当于每十个人中就有三个持有加密货币(韩央行数据),这比我国的股民比例还要高。

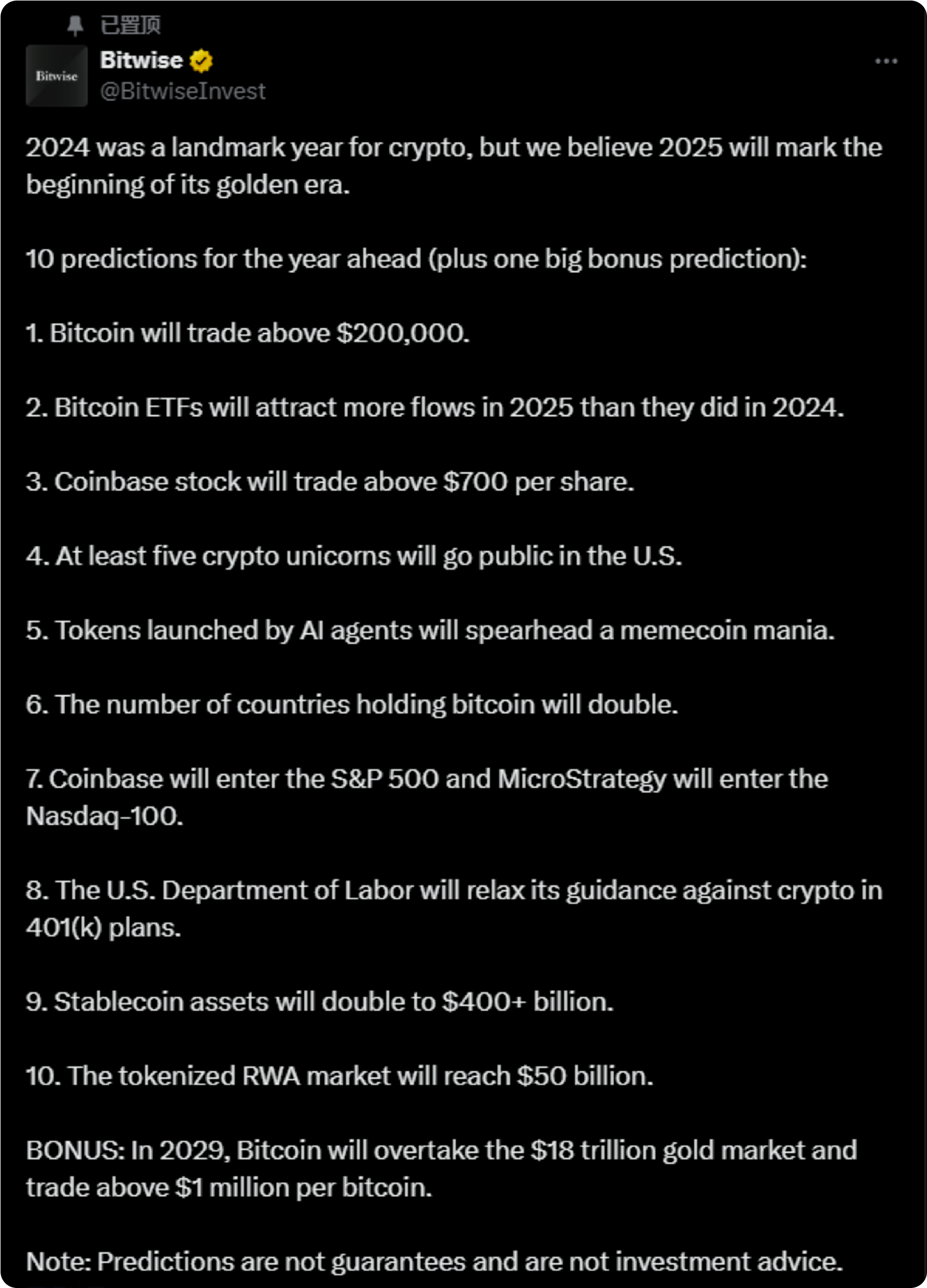

当前的fomo情况大家都有目共睹,机构们纷纷在此关头给出未来预测:美国最大的加密基金指数Bitwise预测比特币在2025年将达到20万美元。Bitwise团队认为,Coinbase会进入标普500指数,2025年会是比今年更加狂欢的一年。

2024年底,美联储进入降息周期,为高风险资产创造了更友好的宏观环境,比特币也受到了国内外机构流动性的青睐,全球有17家美国icon和日本icon上市公司已经公布持有或董事会批准通过比特币作为战备资产的计划。2025年第一季度市场可能会继续支持高风险交易,资金或继续流向比特币等加密资产。

展望2025年,加密领域最受瞩目的几条关键故事线已然浮现——比特币在全球资产配置中的角色变化、新的增量市场在哪里、新的价格天花板以及监管。这些故事线目前也各自有新的重要线索值得持续关注。

目前全球仅有0.01%的上市公司持有比特币,意味着这只是大机构购买力的冰山一角,市场仍然处于“精英实验阶段”。欧科云链(OKX)研究院预测未来一年内进入比特币的可统计资金大约为2.28万亿美元。这些资金体量可把比特币价格推升至20万美元左右,与Bernstein、BCAicon Research和渣打银行icon金融机构预测大致一致。华尔街知名投资机构JMP Securities则预测,未来三年比特币现货ETF可能将有着高达2200亿美元的资金流入规模。总体来看,目前机构普遍预计2025年比特币会达到20万美元左右,同时目前比特币仍然是“非主流”投资,这预示着增量市场仍然是大得不可想象的。

在2024年的上涨期间,比特币为多资产投资组合增加了价值,但它仍然是一种波动性强、风险较高的资产。花旗分析师表示,加密货币的回报率需要比股票的预期回报率高出几个百分点,才能证明1%的投资组合配置是合理的,如果份额更大,加密货币的回报率则要高得多。因此,在投资组合中,比特币的配置比例可能仍相对较低,但对于追求高风险高回报的投资者来说,可能会适当增加其配置。

监管环境一直是支撑比特币价格长期走势的重要因素。随着特朗普上任,监管将成为2025年的主要主题。美国会迎来为加密行业确立监管明确性的关键时刻,两党对加密货币的支持意味着监管有望从阻力转变为推动力。欧盟《加密资产市场监管框架》(Mica)将在2025年全面生效,统一成员国的加密货币法规。亚洲的日本和韩国也在继续鼓励创新,同时加大对交易所和钱包服务商的监管力度。全球范围内监管的明确性将有助于吸引更多机构投资者和个人投资者进入市场。

除了比特币,机构预测2025年AI和稳定币会成为新的亮点。目前众多银行眼红泰达币(USDT)的利润,纷纷选择入局。据彭博社报道,法国兴业银行、德国Oddo BHF、英国Revolut,甚至连中国的香港金管局都开始纷纷布局稳定币市场,期望在这一领域分得一杯羹。稳定币或许是目前币圈最具显示应用场景的工具,这也成为币圈进一步破圈成为新共识的关键一步。

在目前市场上扬的情绪中,再乐观的预测都显得那么合理。然而,我们需要明白,即使前途是光明的,但是路上依旧是布满荆棘的,也要注意短时市场波动可能带来的风险。从2008年算起,加密世界茁壮成长了16年了——按照人类的年纪算,马上就要进入“成人礼”了。在成年之际,比特币成为主流金融圈共识性的投资品,稳定币或许也即将成为真正的现实应用工具。2025年的加密市场,会比2024年更有看点!