原題: 「なぜ Fluid が Aave & Curve (または Uniswap) を殺すのか」

作者: Foxi_xyz、クリプトコル

編集者: zhouzhou、BlockBeats

編集者注: この記事では、Fluid が融資と取引を組み合わせることで、どのように従来の DeFi モデルを覆すかについて説明します。その動的な負債メカニズムにより、借入を流動性として使用して取引手数料を獲得できるだけでなく、資本の利用率も大幅に向上し、TVL 1 ドルごとに 39 ドルの流動性が生み出されます。同時に INST の可能性も分析され、高い成長と今後の DEX により価格が 8 ドルを超える可能性があると考えられており、注目に値するプロジェクトとなっています。

以下は元の内容です (元の内容は読みやすく、理解しやすいように編集されています)。

Fluid の融資契約は大流行を引き起こし、月間成長率は 3 倍にも達し、TVL は 8 億米ドルに達しました。しかし、融資はDeFiにおける新しい概念ではありません。本当のキラー機能は、Fluid の今後の分散型取引所です。この新しい DEX デザインがなぜ市場を混乱させる可能性があるのか、INST が現在の評価額で買いなのか、そして将来の可能性は何かを見てみましょう。

流体とは何ですか?

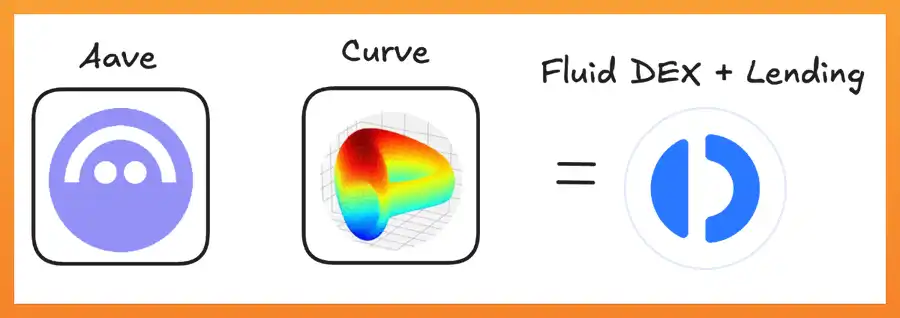

Fluid は、Instadapp チームによって立ち上げられたマネー マーケット プロトコルです。INST を保有することは、Fluid の成長に直接参加することに相当します。他のマネーマーケットプロトコル (Aave や Kamino など) に似ていますが、清算メカニズムが改良されています。レンディング自体は破壊的イノベーションを実現することが難しいが、FluidがレンディングとDEXを組み合わせることで、レンディング市場に新たな可能性が明らかになり、これがFluidの成功の鍵となる。

FluidがこのサイクルのスーパーDeFiになる可能性がある

伝統的なマネーマーケットを超えて

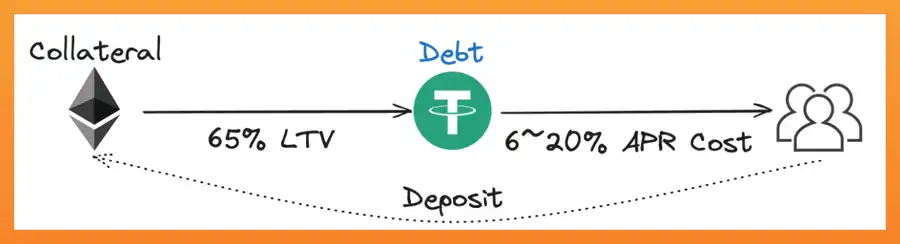

Fluid の可能性を理解するには、まず現在の DeFi 流動性エコシステムの限界を理解する必要があります。従来の金融市場と DEX は互いに独立しており、資本効率が大きく制限されます。これらの資産の目的はただ 1 つ、借入収入を生み出すことです。同様に、UniswapなどのDEXに提供される流動性は取引手数料のみを獲得できます。

従来のローンモデル

この断片化により、ユーザーに高いコストが発生します。

- 低い資本利用率

- 流動性はさまざまなプロトコルに分散されています

Fluid DEX: 融資と取引の完璧な組み合わせ

Fluid DEX は、DEX の仕組みを再定義します。取引に焦点を当てた従来の DEX とは異なり、Fluid DEX は取引プラットフォームと通貨市場の機能を統合しており、DeFi で最も資本効率の高い DEX 設計になる可能性があります。

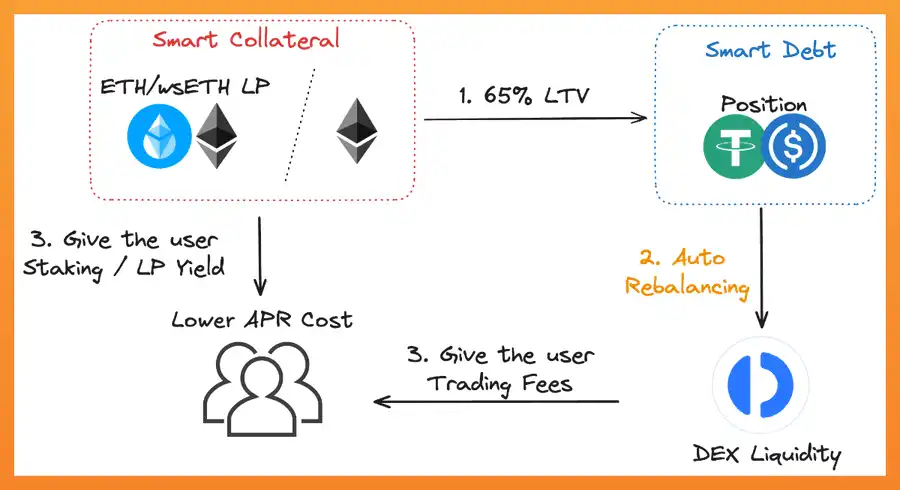

コアイノベーション: スマート住宅ローンとスマート借金

スマートモーゲージ(通常機能)

ユーザーはETH/wstETHやETH/WBTCなどの流動性ペアを担保として使用できます。流動性プロバイダー (LP) トークンは、融資の担保として機能すると同時に、DEX から取引手数料を獲得します。これはすでに多くの新しい融資プロトコルに反映されています。

スマート デット (真のイノベーション)

これは、Fluid DEX の最も革新的なデザインです。従来のDeFiは借金を純粋な負債として扱い、ユーザーはお金を借りた後に利息を支払うだけで済みます。 Fluid はこのモデルをひっくり返し、負債ポジションを利用して流動性を提供し、取引手数料を獲得できるようにします。

重要なイノベーションは、DEX の流動性としての「スマート デット」の自動リバランスです。

動的な負債メカニズムと自動リバランス

従来の固定資産の借入とは異なり、Fluid でユーザーが借入するものは動的な負債ポジションです。トレーダーが交換(USDCからUSDTなど)したい場合、システムは従来の流動性プールを使用する必要はなく、借り手の債務構造を自動的に調整します(USDC債務を削減し、USDT債務を増加します)。この債務リバランスメカニズムは、借り手に取引手数料のメリットをもたらしながら、DEX の流動性の源として機能します。

自動リバランスの例:

1000 USDC と 1000 USDT を借りて、Fluid DEX に入金した後、誰かが 500 USDC を USDT に交換します。

- USDC の負債が 500 に減りました

- USDT の負債が 1500 に増加

- この取引により手数料のメリットが得られます

- トレーディング活動を通じて収益が発生する一方で、負債総額は変わりません。

大規模な資本効率

スマートな担保とスマートな負債の組み合わせにより、前例のない資本効率が実現します。革新的な設計により、Fluid は TVL 1 ドルごとに最大 39 ドルの実効流動性を生み出すことができます。これは理論上のデータではありませんが、次の慎重に設計されたシステムによって達成されます。

- 高度な清算メカニズムにより、一部の資産では最大 95% という高い融資対価値比率 (LTV) が実現します。

- 流動性の源として担保と負債の両方を活用します。

- 市場状況に基づいてポジションを調整する自動リスク管理システム。

強気市場では、市場は高いレバレッジと高い資本効率を追求するため、Fluid の TVL と手数料収入がさらに増加する可能性があります。

評価: INST は今買う価値がありますか?

出典: Coingecko、Token Terminal、Defillama、その他の情報源

TVL/FDV マルチプルにはまだ成長の余地がある

Fluid の FDV/TVL 比は 0.78x ですが、Aave の 0.19x と比較すると、まだ改善の余地が多くあります。さらに重要なのは、Fluid の TVL が大規模なトークン インセンティブなしで 5 億 1,600 万ドルに成長し、その強力な有機的成長能力を示していることです。

強力な手数料生成能力

Fluid は、その融資プロトコルを通じて年間約 1,595 万ドルを生み出しており、その手数料/FDV 比率は 3.98% であり、Morpho や Euler などの新興融資プロトコルと競争力があります。 DEX の今後の開始により、その収益はさらに増加すると予想されます。

- 通常の取引手数料

- スマート デットによる追加のメリット

これらを総合すると、INST の価格は少なくとも 8 ドルに達すると予想されます。

将来に向けて: DEX は Fluid のキラー アプリケーションとなるでしょう

Fluid は成長を促進するためにトークンのインセンティブに依存せず、代わりに効率的な資本活用を通じて有機的な成長サイクルを実現します。

効率的な資本活用 -> 借入コストの削減 -> より多くの TVL の誘致 -> DEX 流動性の増加 -> 取引手数料の増加 -> 借入コストのさらなる削減

Fluid の融資分野での成功は非常に印象的ですが、今後の DEX が真のイノベーションとなる可能性があります。 Fluid は、融資と取引の関係を再定義することで、既存のツールを改善するだけでなく、資本効率の新たな可能性も生み出します。