作者:RedStone;編譯:金財經xiaozou

1、本文摘要

●Restaking(再質押)敘事在DevConnect 2023大會上首次引起大眾關注,自那以後,其採用率直線上升。 Restaking產業呈指數級成長,從單一企業EigenLayer發展成為一個蓬勃發展的生態系統,擁有許多再質押平台供應商、營運商、流動性再質押協議和各種加密網路的風險專家。

●Restaking仍然是一個新原始,社區應該密切關註二階效應、市場動態和可能遇到的挑戰。現在很明顯,再質押已經發展成為一個主要的分支行業,再質押領域有很大競爭空間。從EigenLayer、Symbiotic、Babylon和Jito等核心平台,到流動性再質押協議和DeFi衍生品,每家企業都有自己獨特的方式和願景。 Restaking市場證明,這並非一個「贏者全拿」的市場。

●流動性再質押協議(LRTs)經常被比作流動性質押代幣(LSTs),但它們有本質上的不同。 LSTs承擔同質經濟風險,而LRTs應對的則是異質經濟風險。 LSTs具有與底層資產(即ETH)相關的統一風險,而LRTs則面臨多種風險,例如特定AVS因素(如通貨膨脹、罰沒條件和技術風險),同時支援各種抵押品類型並處理多種貨幣支付。

●整個2024年可能被視為「比特幣復興」之年,許多團隊使比特幣持有者能夠擴展比特幣的經濟潛力,以保護其他網路的安全,而無需依賴第三方信任或橋接他鏈。 Babylon正在引領這一潮流,透過強大的技術專長釋放比特幣的加密經濟力量。圍繞著Babylon形成了一個不斷增長的生態系統,包括Lombard、Solv Protocol、PumpBTC等新興比特幣流動性質押玩家。

●由於以太坊的廣泛採用,Solana質押行業並不太引人關注,但它正在以全新的理念穩步增長。在Solana上,restaking已經獲得了吸引力,Jito Network是這一領域的領導者,Solayer、Cambrian和Picasso等公司也在開發共享安全專案。這些措施旨在填補Solana原生協議完全去中心化道路上的部分空白。

●Oracles在再質押領域多個層面上都扮演著至關重要的角色。它們可以成為再質押平台核心設計的一部分,同時還可滿足對具有不同經濟和技術特徵的新型加密再質押資產進行準確定價的日益增長的需求。此外,Oracle網路也為共享安全提供了最引人注目的用例之一。再質押抵押品允許超越傳統oracle設計的創新,例如透過增加資料操作成本來增強網路彈性和服務質量,或創建由具有成本效益的再質押資料可用性層提供支援的新的餵價模型。

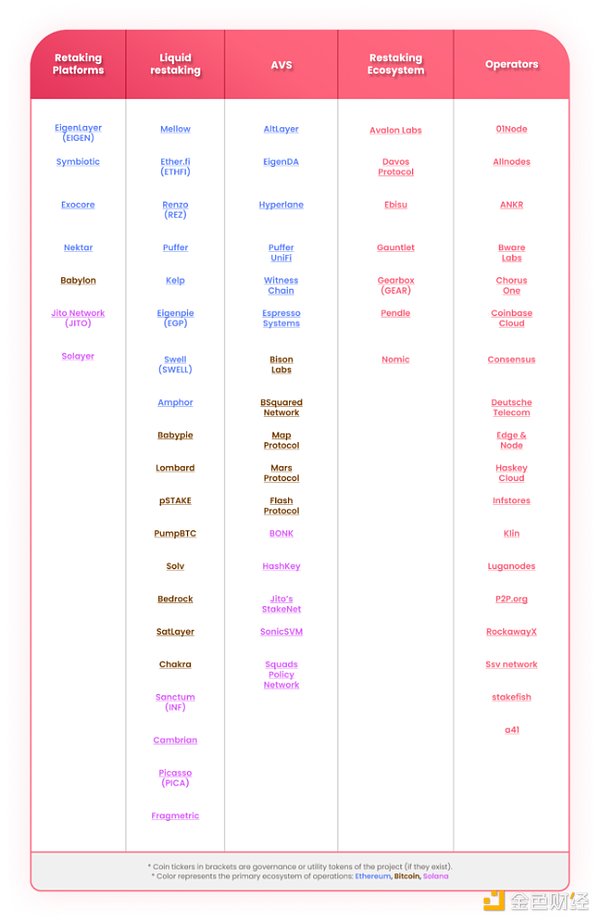

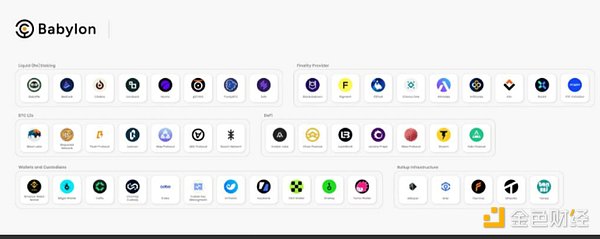

主要項目及機構請參考下圖:

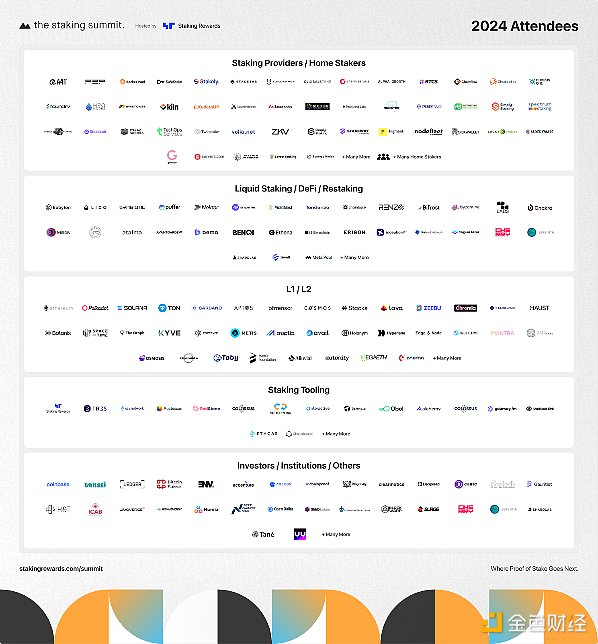

身為本文作者,我向所有的貢獻者、專案和關鍵意見領袖表示衷心的感謝,感謝他們幫助我們撰寫了這篇全面的再質押格局報告。如果沒有這些人,本文是不可能達到目前的深度和廣度的——謝謝他們以及其他提供幫助的人!

2、Restaking簡介

EigenLayer是Restaking的先鋒力量。

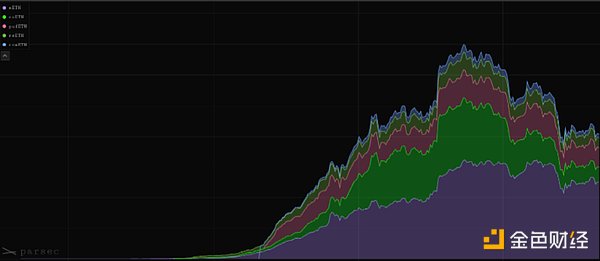

很難相信,自從EigenLayer於2023年6月推出存款功能以來,EigenLayer和更廣泛的再質押活動已經在公眾視野中存在一年多之久了。到目前為止,再質押產業約佔以太坊總TVL的三分之一。然而,不要讓這一數據給騙了——將經濟安全擴展到多個網路這個看似簡單的想法想要得到真正的實現是非常具有挑戰性的。其複雜性不僅在於將該原語與區塊鏈的共識層進行如此緊密的集成,還在於評估和預測這一全新未知概念的二階效應。在深入這些主題之前,讓我們先退一步,簡單回顧一下restaking和EigenLayer的開創性作用。

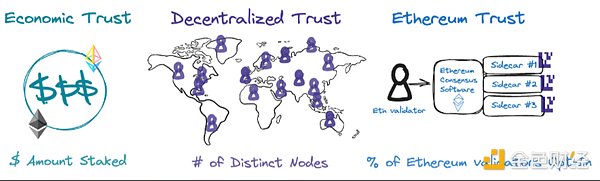

EigenLayer雖然複雜且具有多個維度,但從根本上可以將其理解為一個通用的、雙邊的去中心化信任市場。它建立在以太坊之上,可以說是最廣泛的可編程去中心化信任網絡,最初,它只專注於分離以太坊的信任層,允許其組件出於不同目的進行重新部署。 EigenLayer的結構是圍繞其雙邊性建構的。一方面,我們有主動驗證服務(AVS)-這類系統需要自己的驗證過程,形成了EigenLayer市場的需求方。這包括遍及堆疊所有部分的各種技術,如側鏈、資料可用性層、新虛擬機器、keeper和oracle網路、橋接、閾值加密和可信任執行環境。有一些顯著的AVS例子包括EigenDA、Witness Chain和RedStone Oracles。另一方是Restakers再質押者,即ETH原生質押用戶,他們通過流動性質押代幣(LSTs)或最近引入的對任何ERC-20代幣的無許可支持來進行ETH原生質押,並選擇加入EigenLayer的智能合約進行再質押。它們構成了供應方,將加密經濟的安全性擴展到更多的網路應用,同時賺取額外的獎勵。

在整個2024年,EigenLayer在實現其雄心勃勃的願景方面取得了重大進展,迅速被稱為人類無需許可式協調引擎。今年年初,該公司宣布了1億美元的B輪融資,讓創辦人Sreeram Kannan及其團隊得以迅速擴展規模,並引進了各相關領域的頂尖專家。有了充足的資源支持,團隊便能加速發展「Infinite Games」專案。今年下半年基於這一勢頭,EigenLabs收購了Rio Network,進一步利用加密原生團隊的深厚專業知識來增強EigenLayer生態系統。此外,2024年他們還推出了備受期待的EIGEN代幣,該代幣是在創新的stakedrop概念下推出的,標誌著加密史上的一個重要里程碑。隨後,建立了一個獨立的、無股東的實體Eigen Foundation,致力於推動EigenLayer生態系統的發展。 EIGEN最近實現了可轉讓功能,並設法引起了加密貨幣的極大關注。 EIGEN帶來了一個新穎的代幣用例,被恰當地命名為Intersubjective Security,它在本質上是一種為非L1協議提供分叉即服務的複雜方法。此外,EigenDA已上線主網,提供每秒10MB的驚人吞吐量。從這個角度來看,它比以太坊的protodanksharding數據可用性的原生性能高出數百倍,而所有這些都是以小部分成本實現的。 EigenDA也開創了L2網路原生代幣再質押的創新支持,這項策略可謂是在關鍵的L2參與者之間保持激勵一致,使它們在激烈的DA大戰中具有顯著優勢。隨著各個方面發生瞭如此多的創新,即使是老練的加密觀察員也會發現跟上EigenLayer的節奏是相當具有挑戰性的。其他一些值得注意的進展還包括推出了AVS主網獎勵以及引入了Programmatic Incentives機制,這是一種面向支持多個AVS、推動需求,並幫助共享安全價格發現的質押者和運營商的新型獎勵機制。此外,EigenLayer還提出了一個新的罰沒設計,並繼續發展其治理結構,進一步加強其生態系統。

EigenLayer團隊是真正的夢想家,他們開創瞭如此複雜的新結構,為區塊鏈創新打開了無數扇門。我們非常感謝能與EigenLayer團隊緊密合作,作為AVS進行開發建設,並透過我們的解決方案支持更廣泛的生態系統。然而,沒有人能夠預料到所有的二階效應、市場動態以及讓再質押真正成為新原語所需克服的挑戰。很明顯,再質押將成為行業的重要組成部分,整個再質押領域有很大的參與者空間,從核心再投資平台和流動性再質押協議到聚合器,再到DeFi衍生品等等。每家企業都有其獨特的方法、技術堆疊和意識形態。本文的目的就是要全面而詳細地概述當前不斷擴大的再質押格局。

(1)Symbiotic的再質押之路

Symbiotic是再質押領域的新寵。它於2024年初推出,迅速引起了加密社群的注意,在再質押領域獲得了重要的思想份額。在頂級加密老手團隊的支持下,由Paradigm領導的大規模種子輪融資進一步推動了Symbiotic的發展勢頭,將其定位為「再質押領域的Uniswap」。該項目還得到了質押巨頭Lido創始人的大力支持,有些人將其視為Lido DAO在再質押大戰中的代理人,進一步推動了初始存款利息。 Symbiotic的強勁市場需求是顯而易見的,在初始成長後的四個小時內,就達到了存款上限,TVL增加了三倍。目前,該協議在開始接收存款的幾個月後就達到了驚人的17億美元的TVL。但究竟是什麼讓Symbiotic有別於其他再質押平台的,尤其是EigenLayer?

最初,對任何ERC-20資產(如Ethena的USDe或Frax的FXS)的無需許可支持,甚至那些不基於以太坊主網的資產,都引起了公眾的注意。然而,從一開始,EigenLayer就擁抱源自於幾乎任何加密資產的共享安全概念。既然這已在協議中部署,用戶必須深挖才能發現各大領先再質押平台之間的差異。

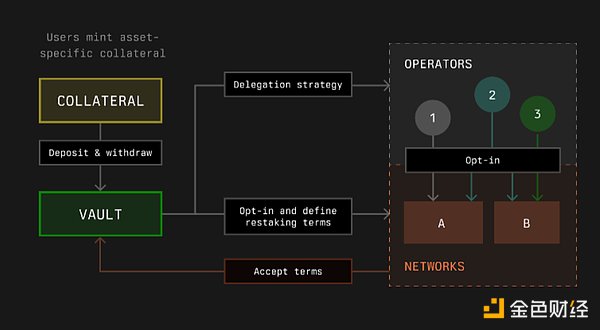

Symbiotic的模組化設計為再質押的各方面都提供了廣泛的客製化:

●Restakers:

Restakers再質押者可以委託ETH以外的資產,並選擇無需信任的Vault(在Symbiotic的脈絡中,Vault指的是代幣池存款合約),將安全性外包給AVS。這些Vault允許可調參數更新,以確保對使用者的保護。 Symbiotic的獨特之處在於,它能夠將抵押品存入不可變的、預先確定的Vault,確保條款在未來不會改變。與EigenLayer不同,Symbiotic提供了鑄造相應ERC20代幣以表示各vault的選項。

●網路(AVSs):

網路可以與擁有已驗證憑證的頂級營運商合作,在尋求安全性時根據聲譽或其他重要標準進行選擇。抵押品選擇的彈性擴大了安全池,潛在降低了網路的安全成本。網路builder們,包括涉及橋接、rollup、MEV和應用鏈的項目,可以完全控制自己的再質押部署。他們可以界定各個方面,例如抵押資產、節點運營商的選擇、獎勵及罰沒,所有這些都包含在Symbiotic簡潔的設計中。

●操作員:

業者可以透過具有不同風險承受能力的廣大再質押者確保障質押,而無需建立各個單獨的基礎設施。這允許對共享安全性進行更大程度的定制,同時最大限度地減少協議的技術和經濟開銷。

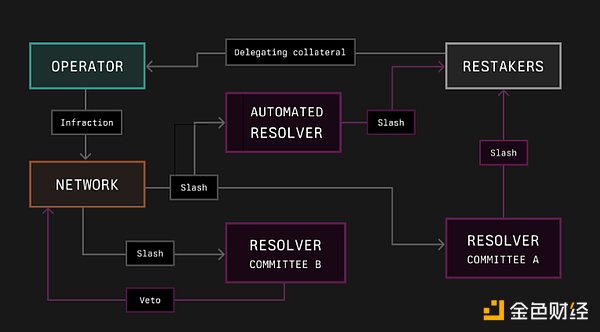

此外,Symbiotic透過引入一類名為Resolvers的新主體,在處理罰沒事件方面提供了彈性。與EigenLayer中的罰沒否決委員會類似,當誤用罰沒時,Resolvers可以否決罰沒。 AVS的條款由Resolvers提出,條款的接受方是向運營商提供抵押支持的vault。 Vault可以要求多個Resolers來處理抵押品,或與基於oracle的爭議解決方案(如RedStone Oracles框架)整合。

另一個推動該平台發展的關鍵因素是它與Mellow Protocol的策略合作夥伴關係。 Mellow是一個領先的流動性再質押協議,與Symbitics完全一致,允許模組化LRT的無需許可式創建。當使用者選擇多個共享安全網路時,傳統的LRT通常會迫使使用者承擔單一風險,這無法滿足使用者的多樣化需求,並使使用者過度暴露於各種風險之中。透過支援廣泛的風險組合,Mellow將風險管理外部化,從而為LRT的創建和管理創建模組化基礎設施。風險策展人的名單已經有RE7 Labs、Steakhouse、MEV Capital、P2P、Chorus One和Renzo Protocol等知名的名字了。此外,Pendle和Gearbox等DeFi合作夥伴正在幫助進一步加速Symbiotic和Mellow Points的發展勢頭。目前,Mellow協議已經吸引了7億美元的鎖定價值,幾乎佔Symbiotic TVL總額的一半。

Symbiotic深知,共享安全的核心價值主張在於新網路和現有網路的去中心化。隨著區塊鏈網路和協議變得越來越複雜,Symbiotic很早就認識到,將不同技術棧的所有核心部分去中心化將變得越來越困難。為了解決這個問題,Symbiotic專注於其核心產品,即再質押平臺本身,而不是試圖透過額外的內部服務或原生再質押來促進採用。這種聚焦打法在再質押供給和需求端都推動了龐大的需求。

Symbiotic最近宣布了它的第一批合作夥伴關係,基於該系統建立了40個合作夥伴關係,著實讓人驚訝,其中包括Ethena、Frax、Etherfi等傑出團隊,以及我們的RedStone Oracles團隊等。我們將從三個關鍵方面支持Symbiotic:

●提供oracle price feed到Symbiotic核心模組實現美元計價代幣

●探索RedStone資料聚合網絡

●使用我們的數據feed支持Symbiotic上的其他網絡

(2)流動性再質押協議:再質押的約束力

許多人認為流動性再質押協議(LRTs)與流動性質押協議(LSTs)是一樣的。從表面上看,它們看起來非常相似,支援用戶主要存入ETH或其衍生品,並將作為驗證者的技術責任外包給專門的實體,同時仍獲得大部分驗證者獎勵。在再質押旅程的早期,如果不先原生質押ETH,就不可能進行再質押,這強化了LRTs只是具有相似風險的額外質押層的看法。

這與事實相去甚遠。 LRT和LST是完全不同的原語。對於熟悉傳統金融的人來說,它們之間的差異可以這樣說:LST就像是被動管理的工具,例如ETF基金,風險是同質化的。每個協議都管理相同的可替代的底層ETH質押,就像ETF反映其基礎指數的波動性一樣。相較之下,LRT更像對沖基金,處理異質風險因素,如評估特定的AVS風險——如通膨率、罰沒條件和技術風險——同時也支持各種抵押品和處理不同貨幣的AVS支付。此外,每個LRT支援的底層再質押平台(例如,EigenLayer、Symbiotic等)也存在差異。

流動性再質押協議充當兩個主要再質押參與者(再質押者和運營商)之間的中介。 LRT作為營運商和再質押平台的分發合作夥伴,管理資本分配,控制兩者在再質押兩端的關係,這賦予了他們在生態系統中的重要權力。 LRT市場的運作方式與LST市場不同,LST市場目前由單一玩家Lido主導,stETH獲得了類似貨幣的特徵,並與原生ETH競爭基礎貨幣的地位。相較之下,LRT則需要完全成熟的生態系統來吸引資本進入其平台。這就是為什麼許多協議都在追求垂直整合的原因,例如Etherfi推出了多種投資產品,如DeFi策略和信用卡服務,Swell開發了一個L2,使用再質押代幣支付gas費,而Puffer的UniFi旨在透過based rollup方法統一所有L2。 LRT也面臨著將資金的數量和期限與各網路的安全需求對齊的挑戰。他們與AVS密切合作,以精準確定每個網路的共享安全需求。關鍵的考慮因素是AVS需要多少安全性以及需要多長時間。這一點至關重要,因為任何網路都不希望經歷嚴重的安全波動,或為超出實際需要的安全性付出過高的代價。

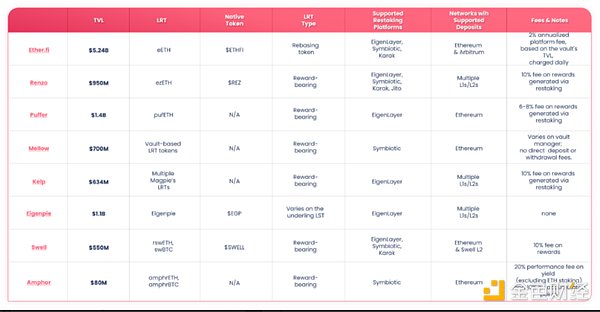

正如我們所看到的,LRT多種多樣。下表旨在說明核心流動性再質押協議之間的差異:

(3)你可能不知道的再質押平台

再質押正迅速成為一個擁擠的競技場,幾乎每個月都有新項目出現,每個項目都希望以獨特的方式解決行業瓶頸。以下是一些值得注意的項目:

●Karak Network

Karak目前是TVL排名第三大的再質押平台,目前TVL為8億美元。它在加密DeFi社群中獲得了巨大的牽引力和支援。 Karak網路透過接收最多樣化的抵押品脫穎而出,抵押品類型包括LST、穩定幣、ERC20代幣,甚至是LP代幣。抵押品可以跨多鏈存儲,如Arbitrum、Mantle、BSC等。在Karak生態系中,提供安全性的網路稱為分散式安全服務(DSS)。這些DSS是高度可自訂的,並內建了對流線型開發的支援。 Karak的技術棧還包括一個名為K2的風險管理L2,作為DSS builder的沙盒。

●Exocore

Exocore使用全鏈方法解決再質押的碎片化問題。 Exocore不會將安全性限制在某個鏈上,而是跨多個鏈聚合加密經濟安全性以保障AVS安全性。它作為再質押L1運行,由一個驗證者網路管理,這使它與眾不同。 Exocore聲稱其主要優勢是在協議層級處理複雜的質押邏輯,這大大減少了智慧合約漏洞並降低了用戶風險。

●Nektar Network

Nektar是再質押領域的另一個大玩家,擁有一支具有豐富質押產業經驗的團隊。在推出Nektar之前,該團隊曾開發Diva LST協議,開創了分散式驗證技術(DVT)。現在,基於Diva技術棧,Nektar將自身定位為Resilient reaking(彈性再質押),專注於透過Diva的完全分散式驗證過程實現去中心化。這種方法降低了與專有代幣相關的集中化風險,並促進了更平衡的驗證者網路。 Nektar也宣布推出由Angle Protocol和Re7 Capital提供支援的第一批再質押vaults。

●Verio

Verio是再質押領域的最新成員,在Story Protocol令人印象深刻的B輪融資的推動下推出。 Verio以「IP再質押」為座右銘,定位為Story Protocol的質押中心,提供將流動性質押與IP再質押結合的雙質押模型。用戶可以質押IP資產換取vIP代幣,在維持資金流動性的同時賺取收益。然後可以抵押特定IP資產將這些vIP代幣再質押,以賺取額外獎勵。透過驗證新IP資產的合法性,Verio透過IP再質押推動了Story Protocol自身的整體利益,這可能會產生飛輪效應,增加IP所有者的授權費和版稅。

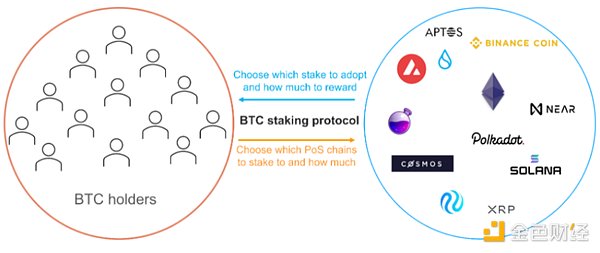

3.比特幣質押和Babylon

直到最近,希望參與DeFi的比特幣持有者還必須依賴wBTC等包裝代幣,這大大限制了他們的流動性選擇。使用包裝比特幣需要信任中介發行資產,並與比特幣保持1:1的掛鉤。雖然這個創新很重要,但也有一些缺點,例如無法在比特幣網路上原生使用BTC,而這是BTC最安全的持有方式。然而,比特幣質押的最新進展如今讓比特幣持有者可以透過將其資產直接質押在比特幣網路上來確保權益證明區塊鏈的安全。這意味著用戶現在可以利用比特幣的加密經濟安全性來保護專門建立在比特幣網路上的PoS網路的安全性。

(1)Babylon質押協議簡介

Babylon是一個共享安全協議,支援比特幣可在PoS生態系統中用作抵押品,允許BTC在不依賴PoS鏈上持有的非原生BTC資產的情況下保護PoS鏈的安全。在第一個存款窗口,Babylon達到了1000 BTC的初始上限。其後續的Cap-2計畫取得了巨大成功,吸引了高達23,000 BTC,價值16億美元。 Babylon可以與EigenLayer媲美,但它沒有再質押ETH和ERC-20代幣,而是將比特幣的經濟安全性外包出去。 Babylon是一個雙邊市場,利用比特幣作為橋樑,透過質押保護PoS鏈的安全。其遠端質押協議透過時間戳協議、最終性工具和債券合約等新穎機制,為PoS鏈(消費者鏈)和比特幣持有者(提供者)提供了強大的安全保證。 Babylon的比特幣質押協議採用模組化設計,可應用於消費者鏈使用的廣泛共識協議。任何希望利用比特幣安全性和流動性的區塊鏈網路都可以從Babylon受益。目前,其用例類似於在其他網路(如DeFi、rollup和oracle網路)上的再質押平台。

比特幣通常被稱為“數位黃金”,是全球最有價值和最安全的加密貨幣,以其去中心化點對點數位貨幣的主要角色而聞名。比特幣優勢在於將簡單性和安全性置於附加功能之上。有了Babylon,比特幣被刻意限制的功能現在可以大大擴展,以保護各種網路的安全,引發了一些人所謂的「比特幣的復興」。

(2)比特幣質押格局

大量比特幣正積極分配給Babylon上的比特幣流動性質押協議。例如,該領域的領導者Solv持有超過2.4萬BTC儲備,相當於近16億美元的流動性。此外,PumpBTC的總鎖定價值(TVL)已超過2億美元。 Lombard已經累積了近1萬BTC存款。其他協議,如支持比特幣流動性質押生態系統的Bedrock,擁有令人印象深刻的1.5億美元TVL。然而,比特幣格局遠遠超越質押協議,許多團隊也正在研究比特幣原生L2、DeFi協議、錢包及核心基礎設施。

●Solv

SolvBTC是Solv去中心化比特幣儲備中持有的比特幣的代幣表示,旨在使比特幣流動性能夠在各鏈上無縫流動。它為比特幣金融(BTCFi)生態系統提供了至關重要的流動性基礎設施。 SolvBTC部署在包括比特幣主網、以太坊主網和BNB鏈在內的五個主要網路上,是關鍵的流動性提供者,擁有2.4萬BTC儲備。這種流動性吸引了DeFi領域的重要參與者,例如比特幣質押協議Babylon、合成美元穩定幣協議Ethena及其他計畫。

●Lombard

Lombard致力於透過將比特幣效用從一種價值儲存手段轉變為生產性金融工具,來擴大數位經濟。個人和大型機構可以存取LBTC,從閒置的比特幣中賺取收益,或完全參與DeFi生態系統。

●PumpBTC

PumpBTC是Babylon的一個流動性質押解決方案,旨在將DeFi整合到比特幣生態系統中。憑藉著經驗豐富的DeFi專家和業界領先的合作夥伴支援的以生態系統為中心的方法,PumpBTC簡化了用戶與Babylon之間的協作。用戶透過PumpBTC進行一次操作,就可立即在Babylon上質押,沒有任何等待期。

●pSTAKE

pSTAKE Finance允許用戶流動性質押BTC,並從Babylone無需信任的BTC質押中獲得獎勵,在保持流動性的同時為其他應用鏈提供安全性。在Cobo等機構託管提供者的支持下,pSTAKE Finance提供專業策劃的收益策略,使個人和機構能夠在BTCFi生態系統內最大限度地發揮其BTC潛力。

●BabyPie

BabyPie為BTC持有者提供了透過流動性質押來提高回報率和靈活性的機會。透過在BabyPie上存入BTC,用戶可以賺取mBTC報酬,並可透過Babylon驗證新系統。

●Bedrock

Bedrock是由RockX合作開發的非託管解決方案支援的多元資產流動性再質押協議。 Bedrock為包裝BTC、ETH和IOTX提供流動性再質押代幣(LRT)等產品。

●Chakra

Chakra Network是一個模組化結算層,旨在解鎖比特幣在不同區塊鏈生態系統間的流動性。 Chakra提供高效能並行結算解決方案,促進了跨L2、應用鍊和原生BTC資產的高效流動性流。

●Nomic

Nomic推出了stBTC,這是一種基於Babylon的質押協議構建的流動性質押比特幣代幣。 stBTC讓用戶能夠透過Babylon質押nBTC (Nomic上的比特幣),為其他鏈提供權益證明安全性,以賺取山寨幣收益。透過Babylon在Nomic上質押比特幣的用戶可以獲得NOM和nBTC質押獎勵,這些獎勵可以兌換成BTC——這是Nomic系統的獨特功能。

4.Solana上的再質押現狀

到目前為止,本文的大部分內容都集中在以太坊、比特幣和EVM網路上。然而,共享安全也在Solana生態系統中顯示出發展動能。 Solana度過了非凡的一年,從熊市陰霾中走出,鞏固了自己作為以太坊區塊鏈結算層最有力競爭者的地位。與以太坊一樣,在Solana上質押也是最重要的DeFi子類之一。然而,Solana遵循一套不同的核心動態。它在協議層級使用委託權益證明機制,使用戶能夠透過委託給驗證者進行原生質押,而非管理自己的節點。

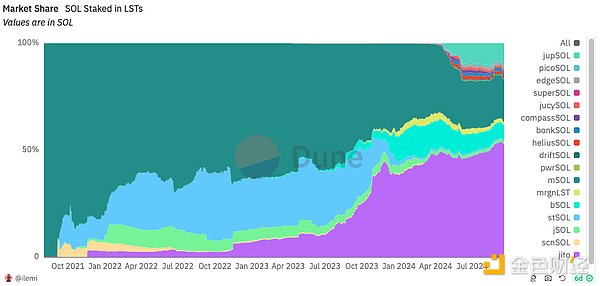

透過Solana內建的授權機制,原生質押的便利性可能有助於解釋Solana和以太坊在質押資產與流動性質押資產方面的巨大差距。 Solana擁有500億美元的質押資本,與以太坊相比表現強勁,但在流動性質押方面落後。雖然55%的以太坊質押是流動性形式,但Solana只有8%的SOL質押為流動性質押代幣(LST),這為Solana帶來了明顯的成長機會。在深入研究Solana的再質押流之前,有必要強調Solana目前的流動性質押情況。儘管採用速度較慢,但流動性質押並不是非技術類用戶獲得如太坊上那般質押收益的唯一途徑,因此LST在Solana上仍然達到了足夠大的規模。 Jito和Marinade Finance主導Solana的流動性質押,持有LST全部SOL的70%以上。 Sanctum也值得一提,因為它遵循與Mellow協議類似的模型,允許第三方實體創建並推出自己的SOL質押衍生品。在幕後,Sanctum透過其Infinity Pool提供穩定的兌換率,並為這些衍生性商品提供簡單的提現流程,從而解決了流動性碎片化問題。

現在我們已經對Solana的質押格局有了很好的了解,就讓我們來深入了解Solana Mantlets在再質押領域的創新。 Solana獨特的架構為AVS打開了一扇新典範的大門。一個突出特性是Solana的質押加權服務品質(swQoS),它引入了一種新方法來劃分質押服務。 SwQoS給驗證者的獎勵超1.5萬SOL,讓他們可以存取快速交易通道,從而更快地交付給區塊leaders。這就產生了兩類AVS:內生AVS和外生AVS。

內生服務支援特定協議更快速的交易處理。例如,dApp可以使用再質押層來管理質押代幣,並為自己的營運實現更快的交易處理。另一方面,外生服務是我們在以太坊領域非常熟悉的服務,例如使用外部資本來保護oracle網路的安全——簡言之,就是將再質押資本用於協議外的目的。這進一步驗證了以太坊和Solana上的再質押可能遵循不同的長期市場動態的想法。

到目前為止,Solana上主要有四大再質押提供者。以下是我們對誰最有可能成為最終贏家的概述。

(1)Jito

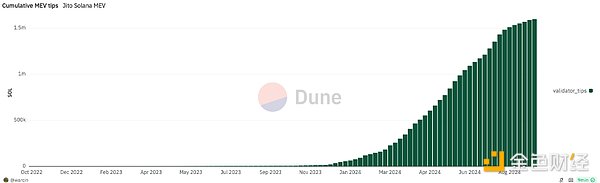

很難找到否認Jito是推動Solana前進的最強團隊之一的人。 Jito最初被稱為“Solana上Lido和Flashbots的結合體”,它憑藉其收益型jitoSOL主導了該鏈的LST市場,同時也建立了自己的Solana客戶端。 Jito客戶端在減少網路上的可提取價值方面發揮了至關重要的作用,實現了大規模採用,並導致今年Jito驗證收益的顯著增長。但這還不是全部,jito還在持續創新,逐步推出了自動化質押池管理器StakeNet,協議治理方面也實現了快速發展。

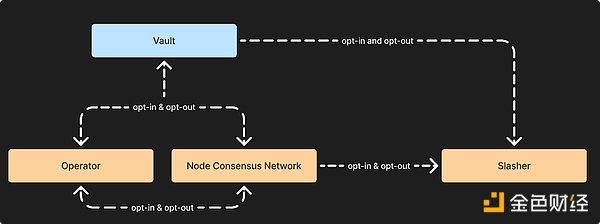

Jito基金會最近的一個大工程正是再質押。 Jito再質押是AVS多資產質押協議,稱為節點共識網(NCN)。模組化設置允許NCN定制他們支援的運營商和vault,而運營商則可以定制他們所押的NCN以及他們從中接收委託的vault。再質押程序也會發行vault收據代幣(VRT),這是代表vault內資產比例份額的SPL代幣。 VRT增強了與其他Solana程式的流動性、可組合性和互通性。

由於Jito佔據了LST市場的很大一部分份額,該協議擁有一個內建的用戶群,可以輕鬆鼓勵用戶進一步利用他們的質押資本。在合作方面,Jito吸引了Renzo、Squads、Switchboard和Fragmetric等技術團隊。然而,由於已經實現了顯著增長並執行了空投,Jito可能不會像新協議那樣提供直接激勵吸引新用戶的能力。相反,Jito的策略可能會專注於將其與現有Solana客戶端服務整合在一起,來提高其再質押採用率。這可能導致使用swQoS創建MEV通道,提供快速交易通道並重新捕獲MEV收入,或者可能在以太坊上推出類似MEV-Boost的外生MEV服務。

(2)Solayer

Solayer正在成為挑戰Jito主導地位的最有力競爭者,最近在Polychain Capital領投的種子輪融資中籌得了1200萬美元。自5月正式推出以來,Solayer發布的數據讓人驚掉下巴:2億美元TVL,超10萬個唯一存款地址,以及先於Jito推出的主網,成功吸引了Bonk、SonicSVM和HashKey等AVS的加入。 Solayer專注於透過提供多種收益流來最大化再質押者的回報率,包括SOL原生質押、MEV-boost和AVS收益。它也優先優化AVS的swQoS區塊空間。目前,其解決方案僅限於原生SOL和LST存款,Jito還計劃支援各種SPL代幣以實現經濟安全,這可能是一個顯著優勢。然而,Solayer也有一些妙招:最近宣布與幣安合作推出BNSOL衍生品,並與Open Eden Labs合作推出一款收益型SUSD穩定幣。

(3)Cambrian

Cambrian是另一個為Solana建造再質押基礎設施的經驗豐富的團隊,他們的目標是降低成本,改善開發人員體驗,並加強共享安全受益者的資源分配。 Cambrian的優勢在於充當互補的中間件,而不是與其他提供者競爭。他們專注於透過建立自動化AVS控制策略的編排層來解決再質押層的碎片化問題。這使得builder們可以毫不費力地管理跨節點的資金分配,降低了dApp開發人員駕馭AVS開發複雜性的門檻。 Cambrian的目標是效仿L2繁榮期RaaS(Rollup as a Service)提供者的角色,利用對共享安全性不斷增長的需求,同時透過其再質押軌道保持控制權——為他們提供一個立足點,來維持與所有關鍵參與者的直接關係的控制權。該平台的首個測試網預計於本季發布。

(4)Picasso

Picasso最初專注於Solana和Cosmos之間的無縫互通性,現已發展為一個成熟的再質押中心,為那些希望將其經濟安全性外包給Solana網絡的項目提供支持。 Mantis是一個使用Picasso再質押層的傑出項目,是Solana的自家rollup。利用Cosmos SDK框架,Picasso不僅連接了IBC鏈,增強了它們的效用和安全性,而且還是一個通用的再質押中心。這種全鏈再質押層從相互連接的生態系統中匯集流動性,以提供更強大的共享安全體驗。它允許SOL及其LST在AVS之間進行再抵押,這些AVS可能不會與Solana生態系統直接對齊,但仍重視SOL的資產屬性。

5.再質押迷宮中的Oracles

現在,我們已經對再質生態系統的龐大規模有了深刻的了解,很明顯,市場的各個方面都有大量的builder,渴望用這個新技術創造出創新產品。但沒有人願意孤軍奮戰。 DeFi飛輪效應的核心價值——互通性——是保持不變的。成長不僅關乎在單一dApp中為客戶提供服務,還應該讓其他builder能夠在你的合約和原生資產(通常稱為DeFi樂高)上進行構建。這就需要一個公正的實體,一個專門為資產定價並在多個網路上分發這些報價的實體。是的,我們在說的就是Oracle提供者。

如果你仔細觀察,你會發現再質押行業的最大優勢之一,即其多樣性和廣泛的競爭,也面臨著挑戰:對具有不同經濟和技術屬性的新加密資產類別進行準確定價的迫切需要。這需要一個由下而上的評估框架,這部分內容我們將在下一節中深入討論。例如,考慮到以太坊LRT項目的數量——搶奪以太坊再質押這塊蛋糕的有十幾個項目。這些LRT只是再質押衍生性商品資產的冰山一角。再質押衍生性商品市場正快速成長,像Pendle的殖利率抽象和Ebisu的穩定幣等產品都是由再質押資產所支持的。這些項目中的每一個都需要為其基礎產品提供準確的價格feed,這反過來又提高了效用,增強了流動性,並為其品牌代幣創造了新市場。

(1)再質押資產定價Oracle

如前所述,與傳統的加密資產(BTC或ETH)相比,質押資產和再質押資產遵循完全不同的動態。以下是一些主要區別:

●鏈上市場價格發現(基於DEX)

●流動性是價格穩定的關鍵機制,而非交易量。

●進階價格建模,即基本價格feed(匯率)。

現在,讓我們來深入研究為什麼會這樣。讓我們以以太坊的LRT衍生品為例,進行詳細闡述。

●鏈上價格發現

由於再質押是真真正正DeFi原生的,所以其結果也是DeFi原生的。讓我們來看看LRT:絕大多數LRT衍生性商品交易量發生在鏈上。即使是像Ether.fi eETH或Renzo eETH這樣的市場領頭羊——這些代幣並沒有在中心化交易所上市——這意味著所有的價格發現都直接發生在它們的發行鏈上。這意味著為了準確地為這些DeFi原生資產定價,需要使用DeFi校準工具。在RedStone的情況下,這涉及利用DEX流動性,直接從智慧合約中檢索給定區塊的最精確匯率。

●依流動性定價,而非交易量

許多收益型資產——包括再質押資產在內——的設計並非出於交易目的,而是為了協議和個人的持股。它們提供了一種賺取質押和再質押收益的簡單方法。即使是大型LRT,交易量也往往過低,難以匹配企業級數據提供者(依賴交易量加權等傳統金融方法)的資格。然而,鏈上激勵池中的大量流動性為DeFi優先定價模型奠定了堅實的基礎。與其依賴基於交易量的評估方法,更合適的方法是基於滑點的加權方法,因為前者可能會造成長尾資產刷單而影響評估的準確性。滑點加權法監測DEX交易對之間的偏度,可以提供更精確的資產價值反映。

●進階價格建模

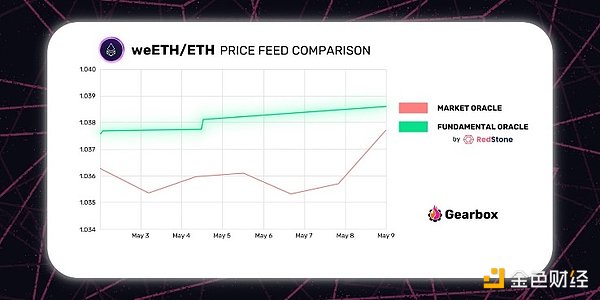

假設你是一個Ether.fi忠粉,決定存入一大筆錢到Gearbox的weETH槓桿farming vault。在這種情況下,確定weETH/ETH匯率的精確度對於維持資產安全是至關重要的。但這裡有一個挑戰:定義「正確」匯率並不像聽起來那麼明確。你可以匯總相關交易所的weETH市場報價,並相應地更新匯率。但如果你的風險承受能力(或degen水平)很高,而且你的槓桿接近平倉點位,那麼即使是持續幾秒鐘(或更準確地說是幾個區塊)的輕微市場波動,也可能會讓你被迫平倉。另一方面,你可以考慮一種更基本的方法,使用基於合約的匯率來反映相對於weETH的發行量Ether.fi合約中ETH的鎖定量。這當然會降低短期市場操縱的風險,但可能不是適用於所有情況的完美解決方案。例如,如果Ether.fi取款功能被停用,那麼在black swap事件期間就可能有必要對weETH代幣打折。

在此基礎上,你可以更進一步,使用混合方法——將市場利率和基本利率結合起來。這可能要求合約匯率的定期快照,將其與市場利率結合,並在兩者之間的偏差超過一定閾值時觸發預警。另外,你也可以使用TWAP(時間加權平均價格)利率來消除波動性,而不依賴即時市場報價。

你知道這是怎麼回事了——所有這些底層因素都有大量複雜性。同時,在這個新興且快速成長的再質押資產類別的定價方面,還有很大的創新空間。

在RedStone,我們非常自豪能夠引領這方面的創新。我們正在與頂級產業夥伴密切合作建立最高的安全標準,並將自己定位為LST和LRT代幣等收益型資產定價領域的市場領導者。

(2)保障再質押安全的Oracle

對於利用共享安全性來建立以前不可能實現的應用程式這方面的想法數不勝數。然而,再質押的一個重要方面是增強現有協議的安全性,使它們能夠在不影響安全性的情況下幾乎可以任意擴展,同時以更經濟可持續的方式實現去中心化。人們似乎一致認為,透過再質押來保護Oracle網路的安全是最容易取得且最具影響力的成果之一。

為什麼Oracle需要再質押安全性?讓我們回顧一下RedStone針對新功能利用共享安全性的一個用例。

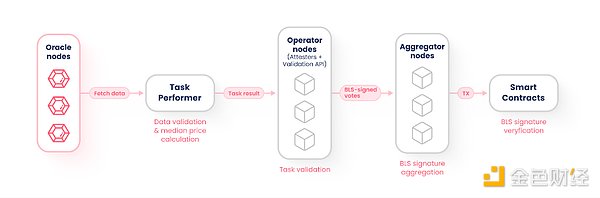

●RedStone Push模型AVS部署

RedStone AVS解決方案引入了一種新穎的Push模型部署,用於將資料傳遞到區塊鏈上。傳統意義上,鏈下relayer收集資料並將其發送到網絡,在網路上進行驗證過程。這種方法雖然有效,但由於需要全面的驗證過程,通常會導致更高的鏈上資料使用量。透過AVS,驗證過程被移到了鏈下,顯著減少了gas消耗。在這個模型中,從Oracle節點收集的價格資料經過嚴格的鏈下驗證,以確保其準確性和一致性。驗證過程檢查數位簽章以確認資料的真實性。之後,AVS運營商將驗證中位數價格和時間戳,以確保計算結果未被篡改。驗證結束後,結果和簽名確認被發送到區塊鏈。

在鏈上,只驗證AVS運營商的BLS聚合簽章。這個過程極大地增強了解決方案的可擴展性,因為它允許從無限數量的Oracle節點收集資料。在傳統模型中,relayer選擇靠近中位數的價格子集發送到區塊鏈。使用AVS方法後,只需要提交最終的中位數價格和時間戳,因此無論Oracle節點的數量是多少,gas消耗都維持在較低水準。這種方法降低了鏈上成本,並支援系統在不犧牲效率的情況下處理更多的資料輸入。

這只是我們正在探索的幾種可提高彈性和服務品質的再質押部署當中的一種。我們正在積極研究的另一個領域是透過利用資料聚合模組中的共享安全性來增加RedStone Oracle網路中的資料操縱成本。我們的團隊在再質押和Oracle的交叉領域進行領先研究,與行業領導者(如EigenLayer、Symbiotic、Othentic等)合作,以實現價值最大化,並公開我們的經驗教訓希望能夠幫助更多的朋友。

6.再質押未來

目前專注於再質押領域的人才眾多,很明顯,未來幾個月該領域將會新聞不斷。以下是我們對此生態系內共享安全的一些預測。

(1)無需許可代幣支持

我們已經熟悉了從ETH等原生資產中取得共享安全性,以及最近的BTC、SOL及其高度相關的等價物(如LST)。然而,支持無需許可代幣(支持任意加密資產)這方面的問題仍然沒有答案。這一趨勢現在正被一些主要再質押平台所接受,例如EigenLayer、Symbiotic、Karak和Jito。一方面,這大大拓寬了有助於去中心化網路安全的資產的範圍,釋放了任意代幣的加密經濟潛力。理論上,這增強了整個生態系統的一致性和關聯性,使我們更接近無縫抽象化安全層以滿足各種需求的目標。它還允許每個AVS都擁有自己獨特的安全配置,可源自於任何代幣組合,並使AVS能夠使用其原生代幣作為加密經濟安全性的來源,這可能會產生以前無法實現的飛輪效應。另一方面,這仍然是一個相對較新的概念,對於大多數再質押平台來說,它仍然是一個尚未在實踐中完全實現的想法。此外,需要仔細評估漏洞攻擊的可能性,因為攻擊面可能要大得多。原生區塊鏈資產往往比其他代幣更龐大,可能為漏洞攻擊創造更多機會。

(2)罰沒

罰沒是對驗證者的不當行為進行懲罰的過程,也是再質押模型的關鍵部分。罰沒就像是現在流行的表達想法的預測市場。在網路上分享對任何事情的看法都很容易,但除非你的聲譽受到威脅,否則其重要性比不上「用錢給嘴把門兒」。同樣,一旦那些主要競爭者競相推出自己的解決方案,再質押也將迎來「關鍵時刻」。只有到那個時候,經過時間的考驗後,我們才會看到再質押是否真能達到人們的高期望。 EigenLayer戲說其部署就在拐角,Symbiotic的產品也已在開發中,該團隊預計在第四季度進行發布,其他團隊也正在幕後緊鑼密鼓地忙碌著。

(3)激戰

再質押可能不會導致「贏家通吃」的局面,但肯定不會有很多平台擁有具黏性的長期用戶群。這就是協議的激勵機制至關重要的原因。歷來,正如人們在Curve大戰中所看到的那樣,正確使用激勵措施已經重塑DeFi格局,或者相反,如果激勵措施不完善可能會發生什麼?正如傳奇的DeFi之夏所證明的那樣。我們已經看到了共享安全平台之間類似的競爭跡象,我們對EigenLayer第一個版的Programmatic Incentives(程序化激勵)進行了仔細研究和盡職調查。以下內容供參考:

「至少4%的EIGEN總供應量將透過即將到來的程序化激勵分配給質押者和運營商。這些激勵將透過「rewards-boosts」方式進行分配,即質押者和營運商將按照AVS分配給他們的獎勵金額獲取相應比例的EIGEN。

很難想像不會有質押參與者嘗試創建自己版本的協議誘因。我們可能很快就會看到大量的帖子,為「再質押大戰」搖旗吶喊。

(4)AVS成為現實

這感覺就像是一個拐點,在這個拐點上,再質押正從一個「很酷的理論概念」轉變為加密經濟協議的標準設定。許多協議已經打磨了一年多的時間,他們的工作差不多準備好公諸於世了。

EigenDA的首個迭代已經上線,其他公司,包括AltLayer、Witness Chain、Lagrange和我們RedStone,也已經發布了首版AVS產品(儘管並非無需許可式),或者即將上線主網。很快,我們就會看到其他再質押提供者推出AVS產品,帶來實踐中再質押安全性使用方面的寒武紀大爆發!

7.結語

我們的團隊從一再質押問世初期就一直在進行相關研究,有幾點是明確的:持續的創新和激烈的競爭將持續下去。再質押最初是一種建立更好的去中心化產品、啟用新範式和增強現有協議的方式。現在,我們看到許多再質押平台朝著類似的最終目標前進。在未來幾年裡,再質押生態系統及其動態將如何發展?這將會是一項非常有趣的觀察。