TokenInsight

|2020-05-11 17:04

2020年现货市场发展将会相对平稳,合约成为各家、尤其头部交易所的必争之地。

要点总结 1. 数据显示,数字资产合约交易所行业壁垒已经建立 。后期的竞争,或将更多体现于产品方面。

2. 尽管合约交易是数字资产行业当前最热门的话题,但4月30日前,除Huobi DM永续合约成交量持续上升外,各主要交易所永续合约成交量均有下降 。

3. 各主要交易所基础行情信息高度同质化,下阶段用户体验竞争或将集中于深度行情展示方面 。

4. 足够且稳定的盘口深度能够保障投资者资金在极端行情出现时免遭流动性不足而受损,各主要交易所盘口流动性数据有较大差异 。

5. 合约市场标的目前仍然以78%BTC、9%ETH和3%EOS这种较为单调的产品存在。随着合约标的增加,永续合约成交量规模仍会持续增长。同时一些结构性产品的出现也会增加市场对永续合约的需求 。

6. 2020年现货市场发展将会相对平稳,合约成为各家;尤其头部交易所的必争之地。 预计2020年各家合约交易量仍会有2-3倍的增长 ,可以预见,合约交易市场的马太效应将于2020年更加明显。 如何吸引增量用户资金进入市场和培养用户粘性将成为交易所们的营销战术核心 。

1. 永续合约简介

1.1 永续合约优势

相比于期货合约受交割日的束缚,永续合约可不必因为持有合约的交割日期临近而不得不平仓的尴尬处境。永续合约从根本上摆脱交割日期的束缚,也避免了反复开仓,错过行情,不必要手续费等等而使得利润无法最大化 。永续合约价格机制也与交割合约不同,永续合约对标现货价格,不容易被恶意“插针”而导致不可控的爆仓,穿仓 。

1.2 全市场合约成交量

“ 行业壁垒已经建立,产品更优者方可领先

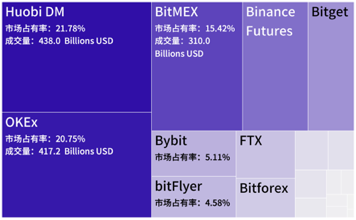

2020年第一季度数字资产合约主要交易所成交量如下图所示,总规模达$21,048亿。其中,行业前三(以成交量计),即Huobi DM(第一)、OKEx(第二)和BitMEX(第三)占市场份额约56% 。

2020Q1各主要交易所合约市场份额(以成交量计),来源:TokenInsight

扩大至行业前六,市场占有率上升至81%,本组数字说明数字资产合约交易所行业壁垒已经建立。因此,行业后期的竞争,将更多体现于产品方面 ;例如Huobi DM近期更新的三阶段强平保护机制,和各主要交易所均在实施的风险准备金制度。

此外,TokenInsight统计了2020年第二季度开始至报告撰写日,各主要合约交易所BTC永续合约逐日成交量,具体情况如下图所示。

*什么是永续合约?

交割合约是指期货合约的双方达成协议在指定时间,也就是交割日,按期货的价格进行合约交割买卖。市面上的永续合约便是在交割合约的基础上发展起来的,交割合约和永续合约最大的区别就在于后者没有交割日,合约永远不会到期结算,只要持有的永续合约不被爆仓,用户就可以一直持有。

*提醒

需慎重选择适合自己的产品,特别是新手,选择适合自己的杠杆率,勿一味追求高杠杆,即使结合交易所的风控手段,自己也需理性投资,做好风险的把控。

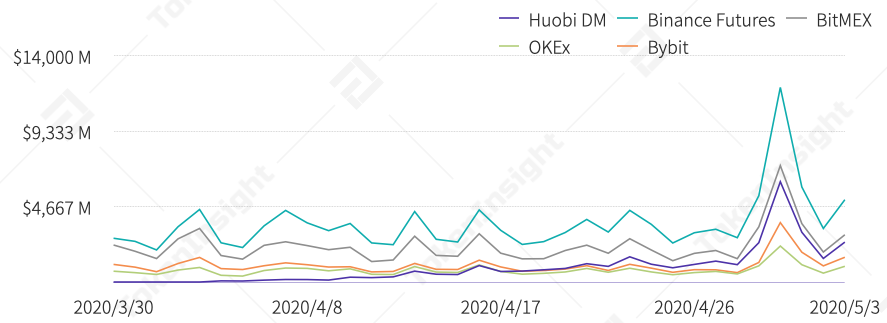

“ 尽管近期成交量有所下降,数据表明永续合约仍在快速发展

2020Q2起主要合约交易所永续合约成交量,来源:TokenInsight

合约交易是数字资产行业当前最热门的话题,但 本组数据与市场火热的表现差距颇大;除Huobi DM永续合约成交量持续上升外,各交易所永续合约成交量在4月30日前均有下降 。换言之,Huobi DM切走了其余各交易所先前占有的市场份额。

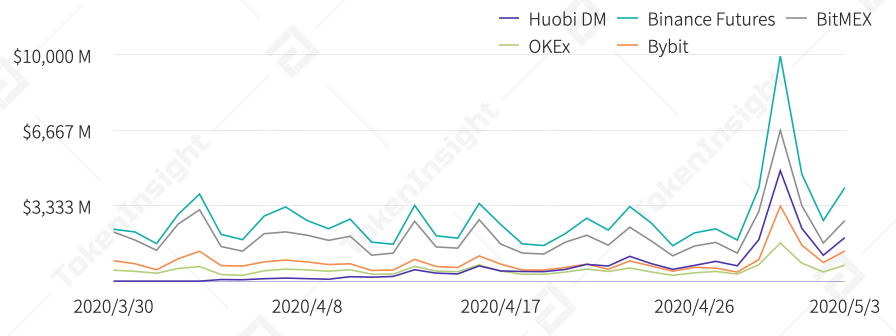

各主要交易所BTC永续合约表现出了类似的情况,具体如下图所示。

2020Q2起主要合约交易所BTC永续合约成交量来源:TokenInsight

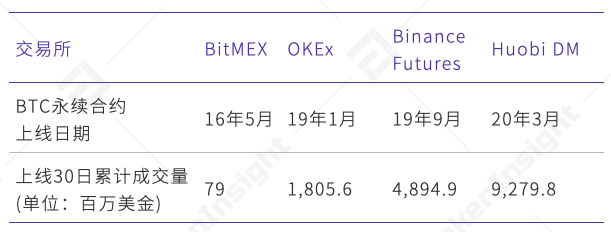

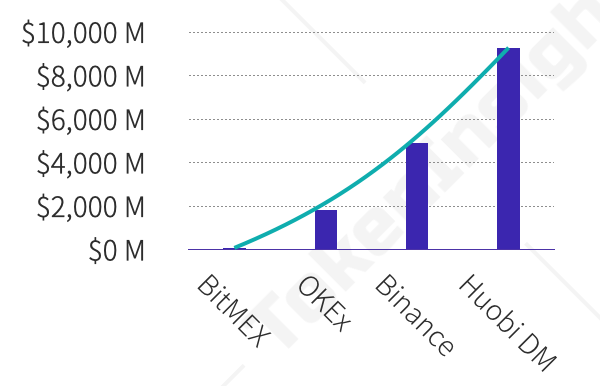

TokenInsight同时对比以上五家交易所永续合约上线初期30日的成交量总量,以窥永续合约发展历程,结果如下表和下图所示。

各主要交易所BTC永续合约上线前30日累计成交量对比,来源:TokenInsight

各主要交易所BTC永续合约上线前30日累计成交量对比,来源:TokenInsight

由图表可见,永续合约交易市场自2016年至今持续处于高速发展状态;各交易所合约上线30日成交量由BitMEX的7,900万美金上升至Huobi DM的92.7亿美金,涨幅达117倍。

2. 产品对比

2.1 风控机制对比

“ 细微差异,方显产品优劣“

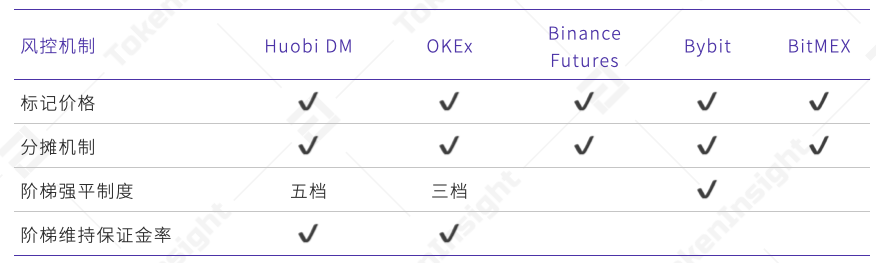

永续合约被推上风口浪尖,众多投资者奔走入市,各大交易所也相继推出来配合市场。因杠杆过大导致的投资风险,各交易所均推出自己的相应风控机制。目前市场上普遍采取的策略为开仓初始保证金,维持保证金,风险准备金,遇到风险准备金不足时采取的自动减仓,强行平仓等为主,除了在结合市场上一些基本措施,各大交易所再次改进完善基础策略,有的也推出了新机制;具体如下表所示。

主要交易所永续合约风控机制,来源:TokenInsight

然机制各有不同,但是市场上的风控机制大同小异。Huobi DM采取最高5档阶梯强平机制(Partial Liquitation) ,确保触发强平的用户不会一次性爆仓,极大规避了市场普通强平风险 ,并用指数移动平均线EMA(Exponential Moving Average) 作为强平时的另一个参考值,避免 可能会因为几笔异常的价格而造成用户强平并引发的连环强平风险 。阶梯强平制度和OKEx采取的阶梯维持保证金率制度,都可以防止大仓位爆仓时对市场流动性造成冲击,产生大的穿仓损失 。

2.2 资金费用对比

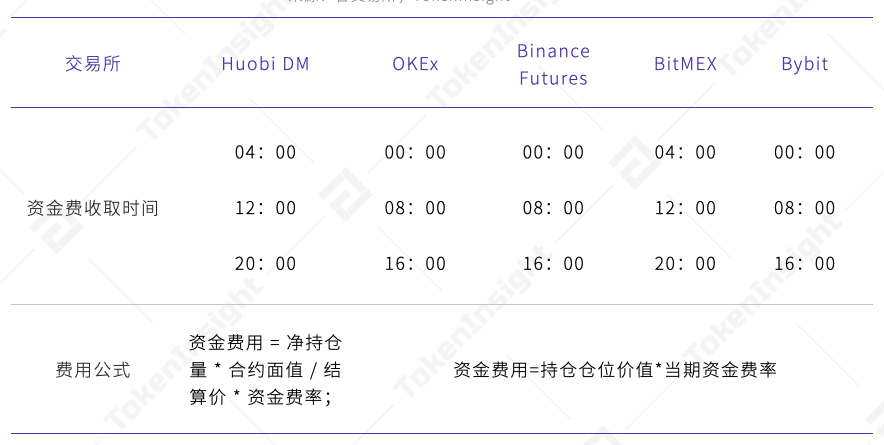

永续合约不同于交割合约,永续合约没有到期或交割,所以会有现货与合约的价格大幅度偏离,需要通过“资金费用机制”来让合约价格锚定现货价格。当资金费率是正的,多头支付空头。 当资金费率是负的,空头支付多头。资金费用完全在用户之间进行结算,交易所不会从中收取任何费用。

主要交易所永续合约费率计算,来源:TokenInsight

各大交易所对资金费用收取的频率基本一致,每日三次,8小时一次,只有当交易者在收取时刻时在多头或空头持仓的情况下,才会被收取或被支付相应的资金费用。如交易者在当时无任何仓位,将不会被收取或支付任何资金费用。产品介绍显示,Huobi DM和Bybit为实时结算合约,不必等到结算点提现,将未实现盈亏实时转为实现盈亏,提高资金使用灵活性,降低机会成本,使得投资者利益最大化。

2.3 标的对比

合约标的方面,最先推出永续合约的BitMEX反而只有三个交易对,一直没有上新,Binance的拥有24个交易对,数量最高;Huobi DM(上线BTC、ETH、BCH、BSV、EOS、LTC、XRP等13大主流数字资产)和OKEx(上线各主流数字资产)紧跟其后。

2.4 杠杆对比

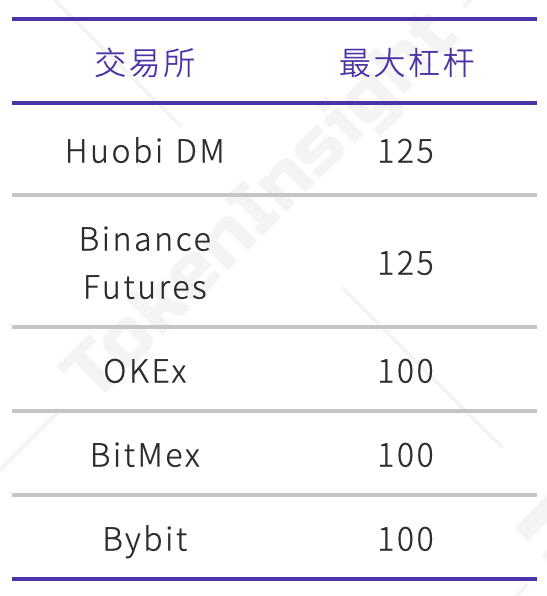

杠杆是永续合约很大的亮点,“以小博大”,收益翻倍,可在短期以较少的资金获得巨大收益,同时风险翻倍,爆仓穿仓仅在一念之间。

在对比中目前市场上交易所中可用最大杠杆为125,来自Huobi DM和Binance Futures。

各主要交易所最大杠杆对比,来源:TokenInsight

2.5 下单方式对比

市场上的永续合约主流下单模式也是在交割合约原有的下单方式演变而来,其中以限价止盈止损,市价止盈止损,只做Maker(Post Only),IOC(immediately or Cance,立即成交并取消剩余),FOK(Fill or Kill,全部成交或立即取消)为主, Huobi DM在这些基础上推出自定义档位(最优5档/10档/20档),闪电平仓(最优30档),快速成交避免错过行情。OKEx提供了冰山委托和时间加权委托,避免投资者在交易时候对市场造成重大的冲击,节约冲击成本,适合大额交易。

主要交易所永续合约委托下单方式,来源:TokenInsight

3. 用户体验 3.1 数据与行情

“ 各交易所基础信息高度同质化,深度行情是提升合约交易体验的突破口

合约交易具有高杠杆特性,准确把握市场数据和行情信息对于交易者而言至关重要。除移动端外,各主要交易所目前普遍提供普通版、高级版和API三种交易方式,其可用数据与行情项目如下表所示。

各主要交易所永续合约数据与行情信息汇总,来源:TokenInsight

如表所示,各主要交易所基础信息高度同质化,下阶段用户体验竞争或将集中于深度行情展示方面 ;具体而言,资金流向、板块动态等需要对交易数据进行二次加工的信息会吸引更多用户。在此方面,一些交易所每日发送《行情日报》,Huobi DM和OKEx等则上线了合约大数据交易所进行实时展示,投资者可通过此类产品对市场风向进行判断。

以OKEx和Huobi DM为例,静态展示型深度行情日报通常包括:主力合约(BTC、ETH和EOS)多空占比分析、分析师研判和关键点位预判 。形式如下图所示。

OKEx的静态展示型深度行情日报,来源:TokenInsight

Huobi DM的静态展示型深度行情日报,来源:TokenInsight

而以Huobi DM和OKEx为代表的动态型深度行情数据则拥有更高的时效性,该类数据由算法自动生成并实时展示。因无需人工参与,故交易所可对所有合约(包括非主力合约)进行展示。

Huobi DM的动态展示型深度行情日报,来源:TokenInsight

4. 流动性分析

4.1 全景盘口深度

“ 极端行情下,盘口深度是投资者资金的生命线 不同于传统金融市场拥有完善的做市商体系,数字资产行业的做市商通常由交易所或量化团队兼任。交易盘口取决于做市商的实力,足够且稳定的深度能够保障投资者资金在极端行情出现时免遭流动性不足而受损 。

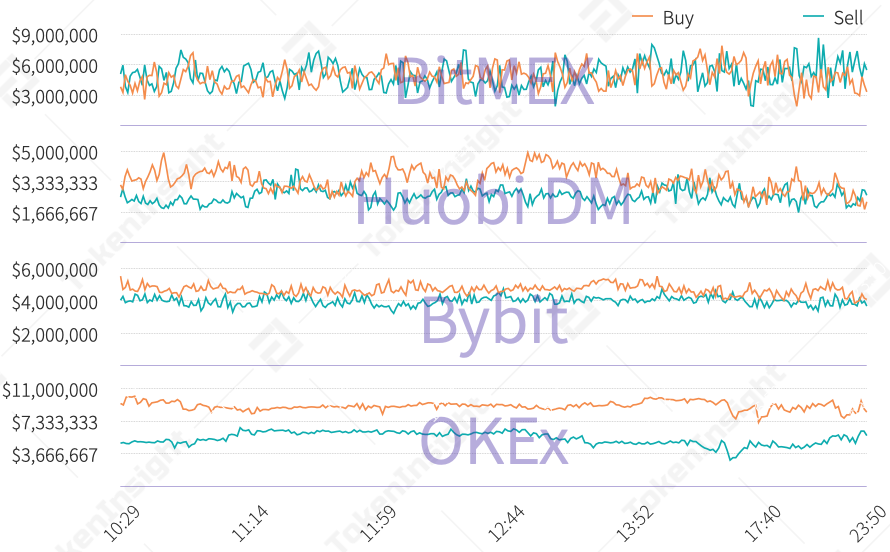

TokenInsight通过官方API,采集了各主要交易所最大可用深度,结果如下。其中Binance Futures仅提供近端20档盘口数据,参考意义不足,故不予展示。

如图所示,各主要交易所盘口深度双向可长期维持于300万美金以上,能够满足一般用户的交易需求。但稳定性方面BitMEX数据于300万至600万美金间大幅波动,Huobi DM、Bybit和OKEx则相对稳定,盘口表现更优 。

4.2 近端盘口深度

对于一般交易者而言,良好的近端深度意味着短线和超短线操作空间的增加。同时,近端深度赋予API交易者和量化交易团队设计更多策略的可能性。因此,考察交易所近端深度是有意义的。

各主要交易所近端(五档)盘口深度汇总

(口径:BTC永续合约;采集日期:20年5月6日),来源:TokenInsight

各主要交易所五档近端深度如上图所示,其中BitMEX作为最老牌永续合约交易所,近端深度第一;而近期才上线永续合约的Huobi DM则在很短的时间内达到了第二的位置,其背后技术和做市团队应当实力较强。总体而言,各主要交易所近端五档深度均可达到数十万美元级别,能够满足一定的交易需求。

5. 展望未来

永续合约作为数字资产市场的创新产品,以其易懂易用的特点一直占领合约市场的主导地位。随着市场和产品的不断成熟、投资者教育的加深,交割合约和其他混合类型的产品会不断增多,例如永续合约的行业奠基类产品市场份额可能减少,但一定不会消失。

合约市场标的目前仍然以78%BTC、9%ETH和3%EOS这种较为单调的产品存在 ,随着合约标的增加永续合约市场仍会持续增长。同时一些结构性产品的增多也会增加对永续合约的需求。

合约成交量对比,来源:TokenInsight

行业头部合约交易所中,BitMEX持续专注于合约交易,Huobi DM于2020年3月随OKEx和Binance之后上线永续合约交易,上线时点虽然较晚,但上线30天交易量增速为四者之最,说明此时市场中的交易者已经受到良好的投资教育,对于数字资产合约的交易接受度变高。

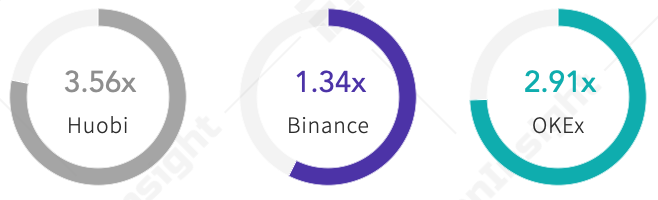

2020年一季度Huobi、Binance和OKEx合约与现货成交量对比,来源:TokenInsight

2020年现货市场发展将会相对平稳,合约成为各家、尤其头部交易所的必争之地。2019年Huobi仅有交割合约,合约交易量已达现货交易量的3.56倍,预计2020年各家合约交易量仍会有2-3倍的增长,Huobi加入永续合约之后交易量会随市场热度增加继续增长。可以预见合约交易市场的马太效应将于2020年更加明显。如何吸引增量用户资金进入市场和培养用户粘性将成为交易所们的营销战术核心。

作者 :TokenInsight