本文作者为Mechanism Capital成员,持有CAKE仓位

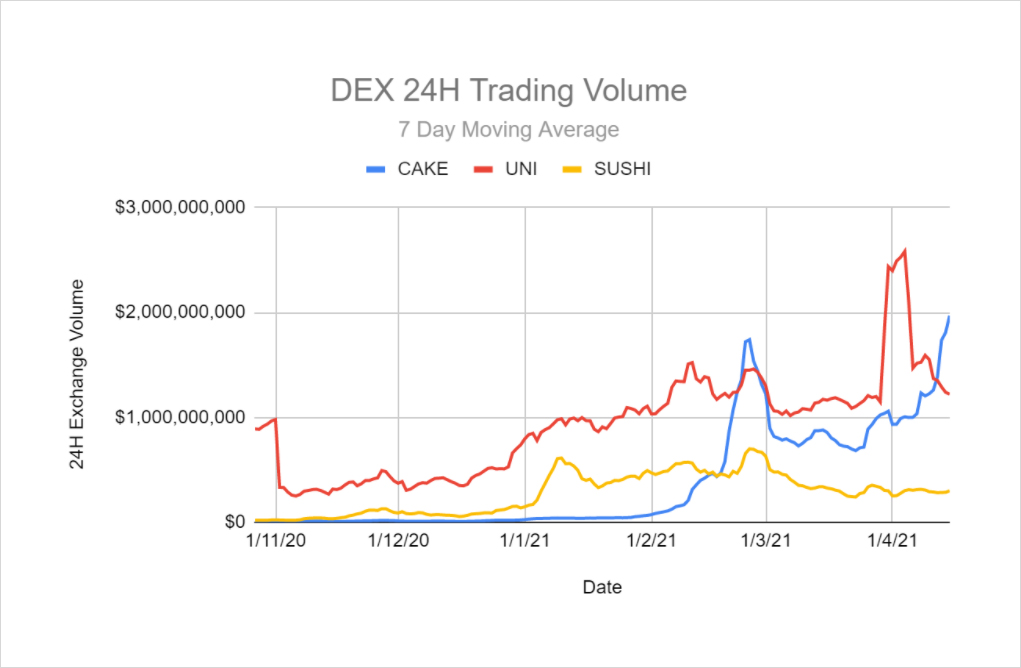

在过去的一年时间里,加密货币领域的自动做市商(AMM)领军者Uniswap被分叉出来很多项目。PancakeSwap最初是Binance智能链(BSC)上的众多分叉之一,最近因其交易量和总价值锁定(TVL)的大幅上升而备受关注。过去一周,PancakeSwap24小时平均交易量超过了Uniswap(10亿美元),超过了Sushiswap(20亿美元)。然而,PancakeSwap的增长受到大量的质疑。本文研究了其增长背后的因素,探讨PancakeSwap令人惊讶的差异化产品,并试图理解这个以“早餐”为主题的巨头的未来之路。

本文内容包括:

1. BSC是如何出现以填补市场空白的?

2. 量化PancakeSwap的吸引力

3. 推动PancakeSwap成功的主要因素

4. AMM面临的主要挑战

BSC是如何出现填补市场空白的?

Ethereum的拥堵和昂贵的gas费让普通市场参与者难以使用,这就出现了需要填补的市场空白。BSC很快成功解决了这一需求,gas费便宜了1000多倍,区块时间快了10多秒的。

BSC具有这种优势,因为它以牺牲去中心化换取吞吐量:Ethereum依靠开放的、去中心化的矿工社区解决复杂的算法(Proof-of-Work),而BSC使用的是封闭的、prevetted的验证者系统(许可的Proof-of-Staked-Authority)。BSC的中心化程度明显高于Ethereum,但BSC使用量的爆炸性增长证明,至少在采用方面,牺牲一定的去中心化程度是值得的。

BSC还填补了数千万币安用户和DeFi之间的空白,这是在通过链币安交易所这个策略执行的。BSC比币安更加去中心化,它是中心化交易所的升级版,因为其交易功能更加透明,并且可以实现链上审计。此外,币安是世界上最大的加密托管机构,BSC极大地受益于此——可以将任何在Binance.com上市的重磅交易资产打包,让用户提到BSC上。这个功能可以让数百亿美元的altcoins进入到BSC的DeFi应用中,altcoins数量和BSC应用的实用性都增加了,BSC的网络效应也得到了增强。因为链上的实用性越强和资产越多,用户将资产转移到其他链或交易所的需求就越少。

尽管不是完全去中心化,BSC仍然具备公链所能提供的好处。

像Ethereum这样的公链创造了无需许可、可组合和抗审查的环境。虽然BSC并不能保证抗审查,但它保持了无需许可的特性和可组合性,仍是创新很好的土壤。在许多方面,BSC和PancakeSwap的增长再次印证了这样的道理:大多数人(尤其是散户)不关心去中心化,除非他们有理由必须要这样做。特别是在以太坊扩展解决方案一再延迟的情况下,BSC为个人提供了参与DeFi的最佳方式。

量化PancakeSwap的吸引力

粗略看,PancakeSwap似乎已经获得了显著的增长。但只有仔细调查数据后,我们才能看到PancakeSwap的吸引力有多么惊人。

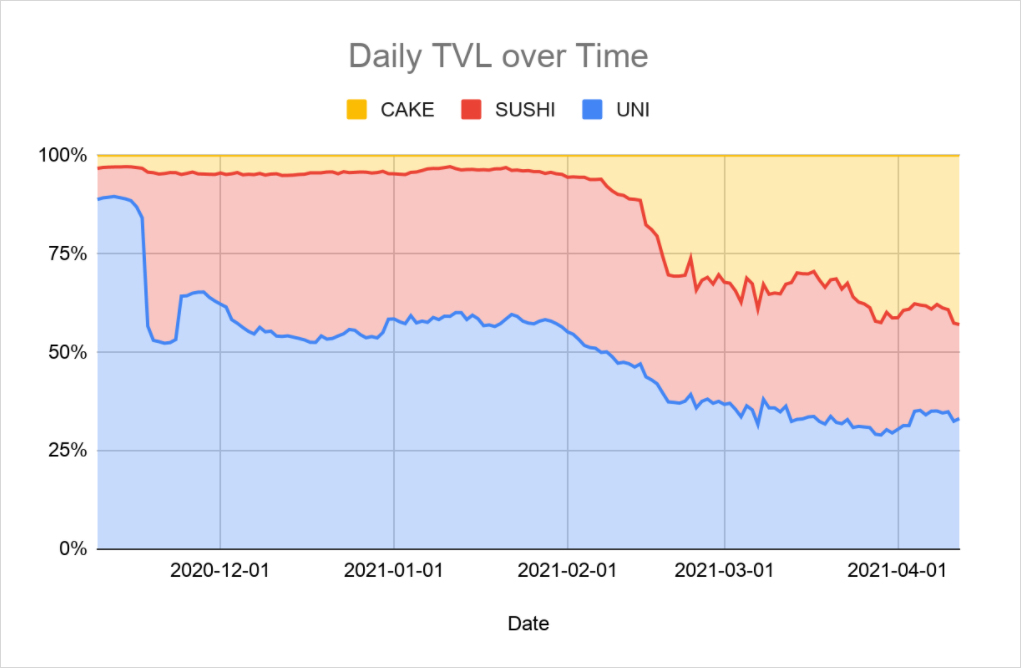

对于AMM来说,TVL是流动性的直接体现。高流动性能够服务于更大的交易量,从而吸引更多的流动性。下图说明了相比于Sushiswap和Uniswap,PancakeSwap的流动性是如何显著增长的。然而,由于DeFi吸引了更多的用户,所有AMMs的TVL总量也在增加。不同的是,BSC的TVL的增长偏向于新的散户参与者,这与基于Ethereum的用户有所不同。在交易量方面,PancakeSwap 24小时交易量继续与Uniswaps竞争,其日交易量在过去一周超过了Uniswap。

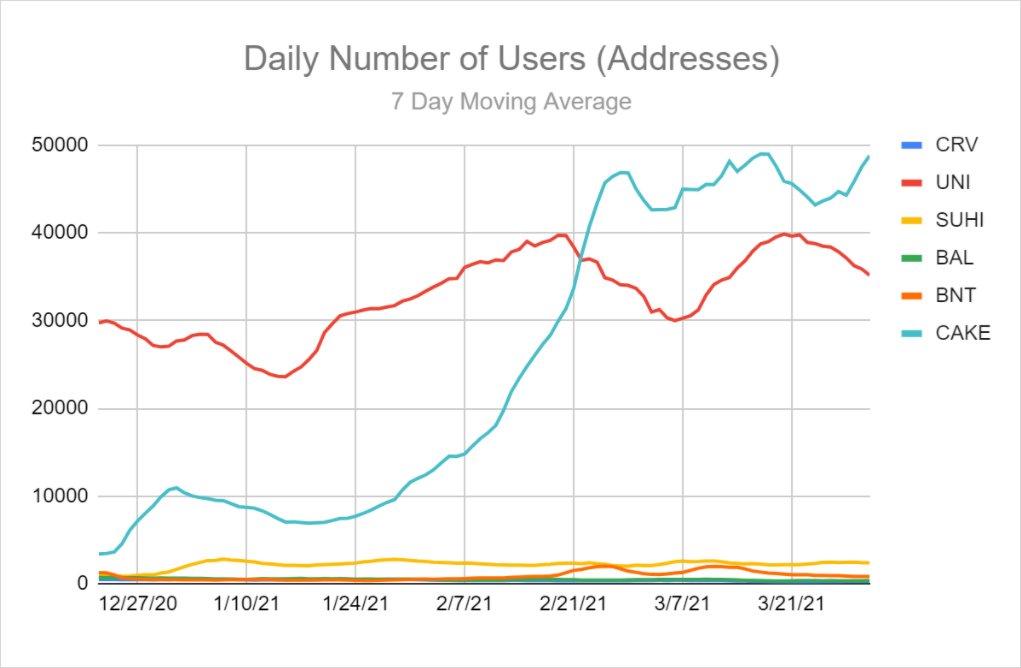

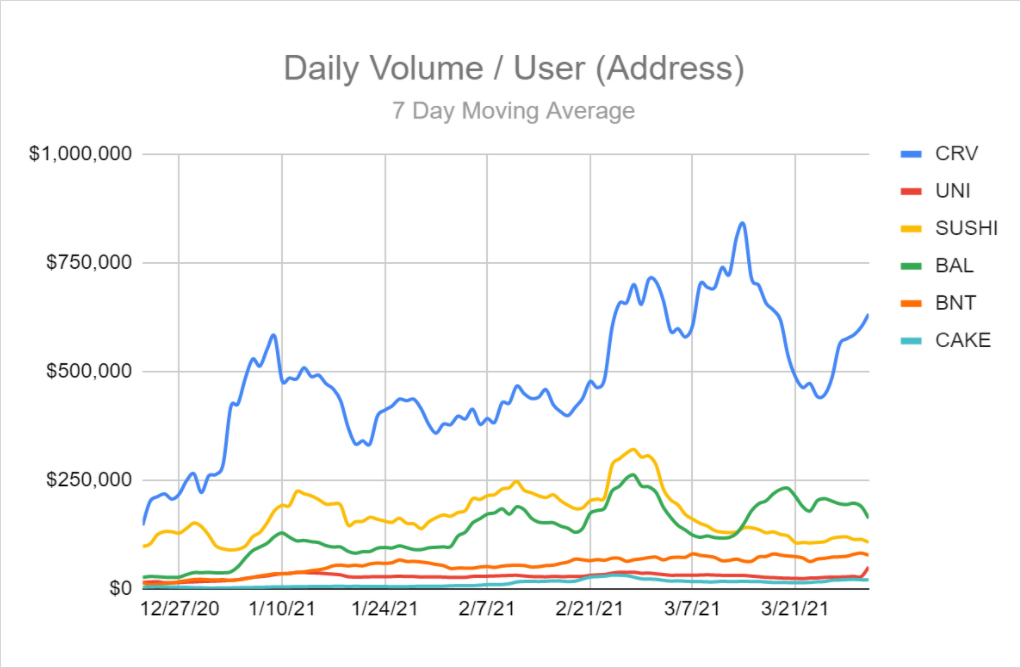

链上数据显示,PancakeSwap的日用户数一直在增加,甚至已经超过了Uniswap的日用户数。这是因为PancakeSwap既瞄准了被以太坊“劝退”的用户,也瞄准了希望以较低费用进行交易/投资/套利的DeFi原生用户。同样,日交易量/用户数的比值也币基于Ethereum的AMM低。这印证了BSC用户更多是散户的观察,平均而言,他们进行的交易规模较小。人们普遍认为PancakeSwap的交易量是虚假交易或机器人刷单,这个指控是不成立的。相反,它让我们看到了一群新兴的散户受众。

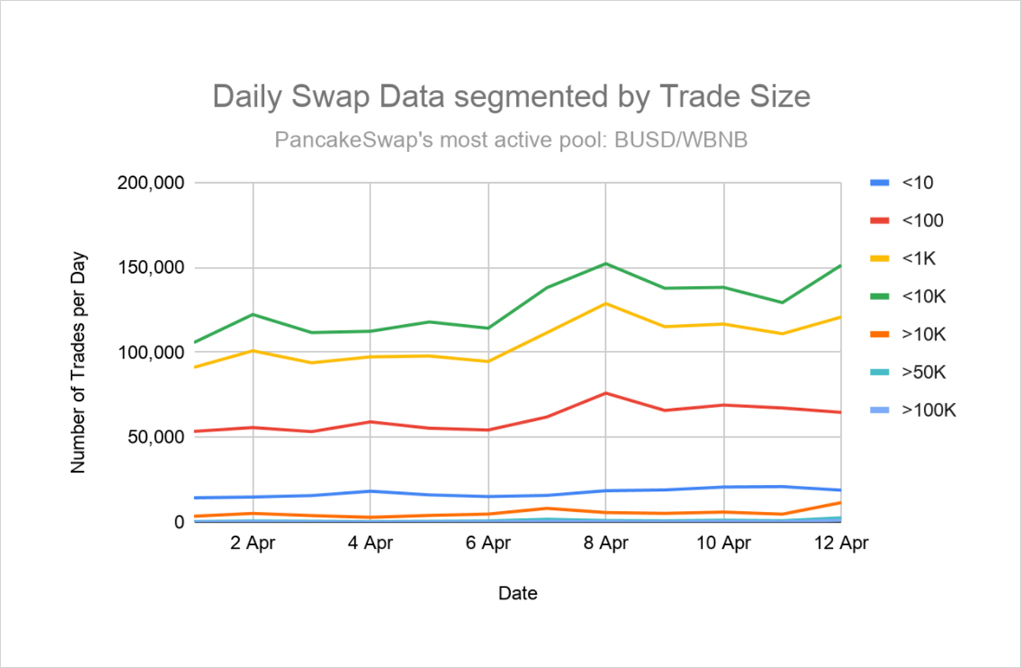

其所有资金池的交易规模数据也显示有更多的散户受众。下图显示,大多数BSC交易规模在10000美元以下。在所有这些交易池中,1美元以下的交易多于50000美元以上的交易。

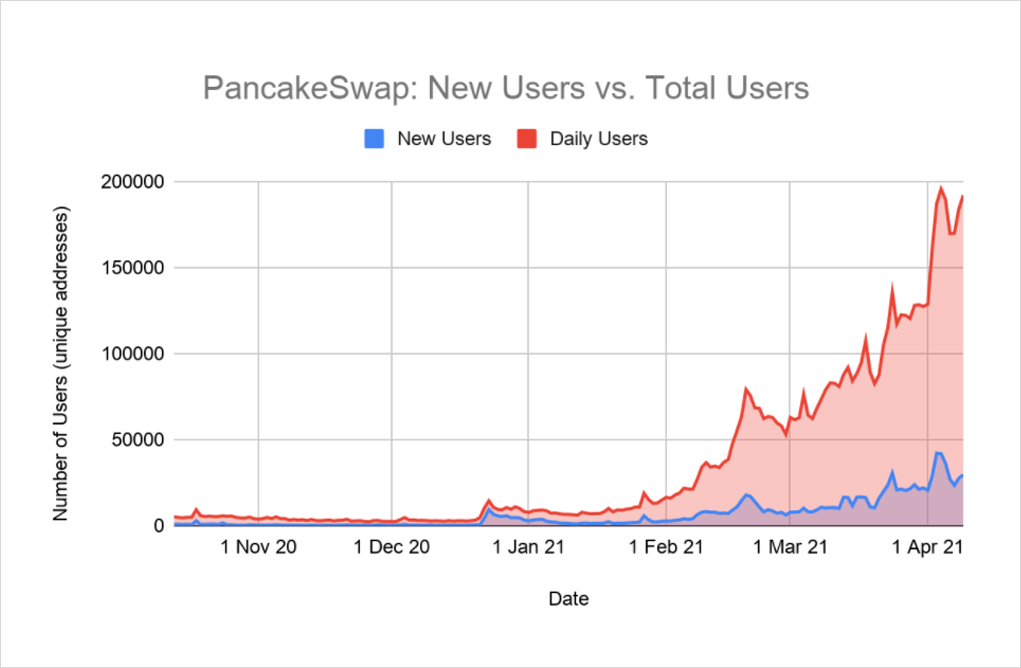

此外,PancakeSwap新用户留存率意味着,从2月份开始新用户的质量有所提高。每天的新用户数和总用户数都在增长,但新用户和总用户数之间的差距在增加,说明越来越多的新用户正在逐渐成为pancakeswap的“常客”,用户留存、用户粘性有所提高,而且活跃度的飙升不只是短期的异常现象。鉴于PancakeSwap的高收益率,客户粘性和高交易量是证明CAKE高通胀成本的最重要因素(下文将讨论)。

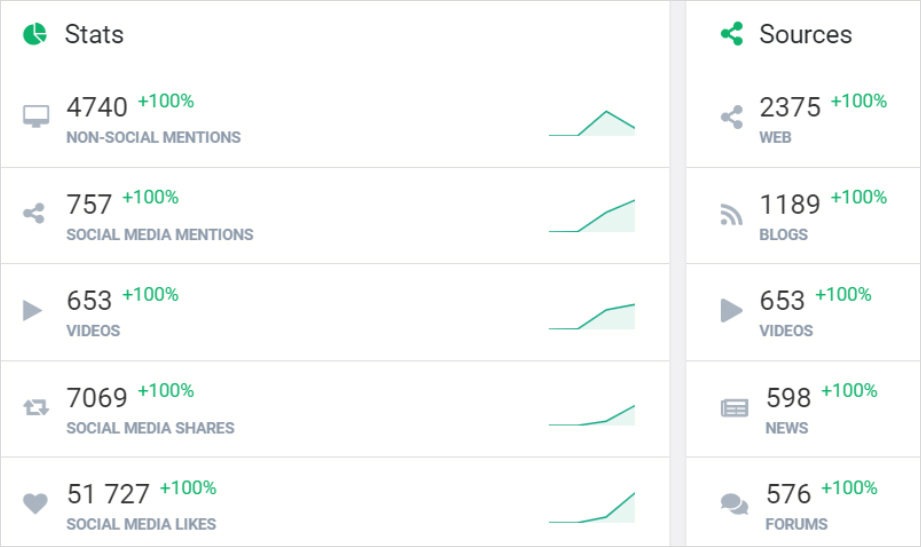

为了补充这些数据,我们还对社区进行了调查,发现吸引力和参与度是真实的。关注度来自于新的一部分用户,他们比以太坊参与者的意识形态和经验更少。#pancakeswap标签在TikTok上共有来自541个不同YouTube频道的1.5万个视频,积累了超过180万的浏览量。我们还观察到在亚洲各地(特别是菲律宾、泰国)、南美(巴西、阿根廷、委内瑞拉)和北美,有的社区只使用BSC和PancakeSwap。

Source: Brand24, generated over a 3 month period (Jan – March)

推动PancakeSwap成功的主要因素

显然,PancakeSwap的吸引力是真实的。但是,这一开始只是一个简单的以“早餐”为名的分叉的协议,它是为什么又是如何取得如此巨大的成功呢?

a) PancakeSwap利用积极的代币释放计划来引导其增长并抵御竞争对手。

PancakeSwap的原生代币CAKE遵循无限铸币和燃烧机制;它是一个通胀型代币,没有硬性上限,但如果燃烧速度超过释放速度,就可以转为通缩(这种方法类似于EIP-1559,它依靠经济增长来抵消协议通胀)。这种设计使平台能够激励建立深度良好的流动性池,对AMM的健康发展至关重要。

一开始,3位数的APYs吸引了流动性提供者(LP)来引导供应方,这些奖励最终增加了TVL,并启动了一个反射性飞轮,代币价格的升值导致了更高的APY和更多的TVL。一旦平台积累了不同代币对的深度流动性,它就迅速成为BSC上占主导地位的去中心化交易所。

PancakeSwap激进的通胀方式是推动其TVL上升的众多因素之一。其他现有的Layer1 AMM将很难在BSC上竞争,除非他们开始专门为BSC奖励而铸造代币(这样做可能会掀起一场不可持续的激励战争)。例如,在没有为Sushiswap上线BSC分配任何奖励的情况下,这个在以太坊上高歌猛进的DEX,它的流动性与PancakeSwap相比,相去甚远。此外,PancakeSwap还做了一个反向Syrup池,激励基于以太坊的Sushiswap用户将他们的ERC-20 SUSHI代币转换为BEP-20代币并赚取CAKE。同样,PancakeSwap还托管了农场,以吸引SUSHI-ETH LP迁移到BSC,在降低交易费用的同时赚取更高的收益率(一开始,这些APY高达160%,后来在池子里有14M TVL的情况下,已经稳定在60%左右)。通过将自己定位为BSC上桥接以太坊流动性的领先AMM,PancakeSwap还通过保持BEP-20代币对的最佳流动性来加强其在生态系统中的作用。

激进的通胀计划只是PancakeSwap成功的众多驱动因素之一。许多采用激进通胀的AMMs却没有取得这样的成功。

b) PancakeSwap不仅仅是一个AMM,它正在构建一个完整的产品堆栈,以增强PancakeSwap主要产品的增长。

认为PancakeSwap是缺乏创新的以太坊copy-cat的人,忽略了PancakeSwap超越Uniswap-fork的一些重要方式。详细来说,该项目一直在吸引独特的社区,扩大他们的产品组合,并在其AMM之上构建协同的DeFi基元(primitives)。

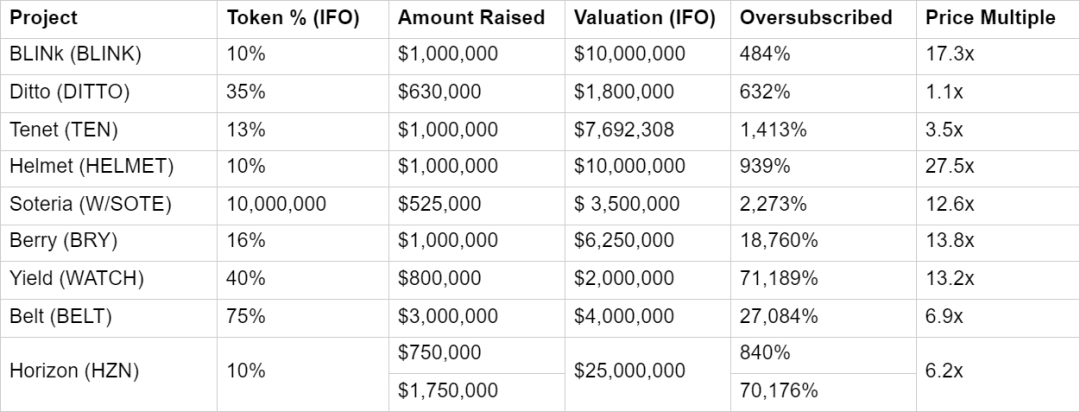

称为IFO的(Initial-Farm-Offering)代币推出机制,是与PancakeSwap的AMM基元相关的筹款设计的典型例子。IFO允许用户使用他们的CAKE-BNB LP代币参与新项目的 '预售'。这对PancakeSwap有利,因为用户必须提供流动性才能参与。同样,新项目也可以使用Launch Pad来筹集资金,直接引导其初始流动性。这也有利于CAKE的持有者,因为所有来自LP代币的CAKE(筹集的资金的一半)都会作为通缩机制被烧掉。除此之外,IFO的参与量越来越多,这说明对IFO项目的需求不断增加,通过PancakeSwap发行(代币)的营销价值也越来越高。

除了传统的流动性挖矿——即用LP代币进行质押以获得奖励外,该平台还推出了Syrup Pools,用户可以用CAKE进行质押,以赚取更多的CAKE或其他代币。社区项目更渴望合作和推出Syrup Pools了,因为他们可以利用PancakeSwap的优势影响力和市场关注度。此外,CAKE的单边APY质押不仅使供应脱离市场,而且还稀释了非质押者。这迫使代币立即投入 '使用',因为质押者觉得他们从质押中获得了直接价值,而不质押则会受到惩罚。这些Syrup Pools还在50个池子中积累了超过20亿的TVL,约占总TVL的30%。进一步的效应是,它甚至催生了像Pancake Bunny和AutoFarm这样活跃的收益聚合器,它们的收益率策略部分依赖于CAKE释放和复利。

同时,PancakeSwap通过NFTs和抽奖等游戏化功能,继续围绕他们的产品建立活跃的社区。用户会被激励购买NFTs来创建档案,以便可以参加IFO和其他活动。他们还可以通过参加不同的IFO和比赛获得可收集的NFT奖励。截至2021年4月16日,已经有超过123,211个NFT档案被创建,每个档案的建立费用为1.5 CAKE(约24美元)。抽奖每天进行4次,每张彩票的成本是1个CAKE。在过去的一个月里,参与的唯一地址总数为38,419个。同时,彩票参与者的2周留存率约为10%,与平台整体留存率相近。不过,在交易行为方面,彩票参与者的留存率较高(约40%),而且在所有的PancakeSwap活动中参与度也更高。这反映了PancakeSwap真正的散户参与度,因为对于洗盘者和套利者来说,参与NFTs或抽奖活动并不赚钱。

另一个游戏化例子是最近的社交交易战,团队争相竞逐CAKE、NFT收藏品和其他游戏化成就。社交交易战吸引了超过5.3万名用户,他们都燃烧CAKE来建立档案,购买NFT并注册团队参与其中。使用以团队主题的instagram滤镜和团队专用telegram频道的讨论,有力地表明了它是如何抓住散户受众的。

这些补充产品能够提升PancakeSwap的关注度和参与度,是Uniswap和Sushiswap所没有的。如果他们推出其他功能,如:游戏化奖励、借贷、保证金交易、二元期权、定期定额和推荐,对社区的吸引力可能会更强。

PancakeSwap面临的主要挑战:不可持续的释放

PancakeSwap的崛起是迅速的,但它在未来几周和几个月内仍将面临挑战。虽然释放是PancakeSwap成功的核心,但它的释放类似于稀释性的股权融资;就像公司利用资产负债表中的现金来为获取用户(推荐奖励、新用户补贴等)买单。

在传统和DeFi两种场景下,激励机制需要有针对性和战略性,用来奖励那些产生长期价值和网络效应的行为。在PancakeSwap的情景里,通过收益和其他激励措施促成的获客必须超过稀释的成本。

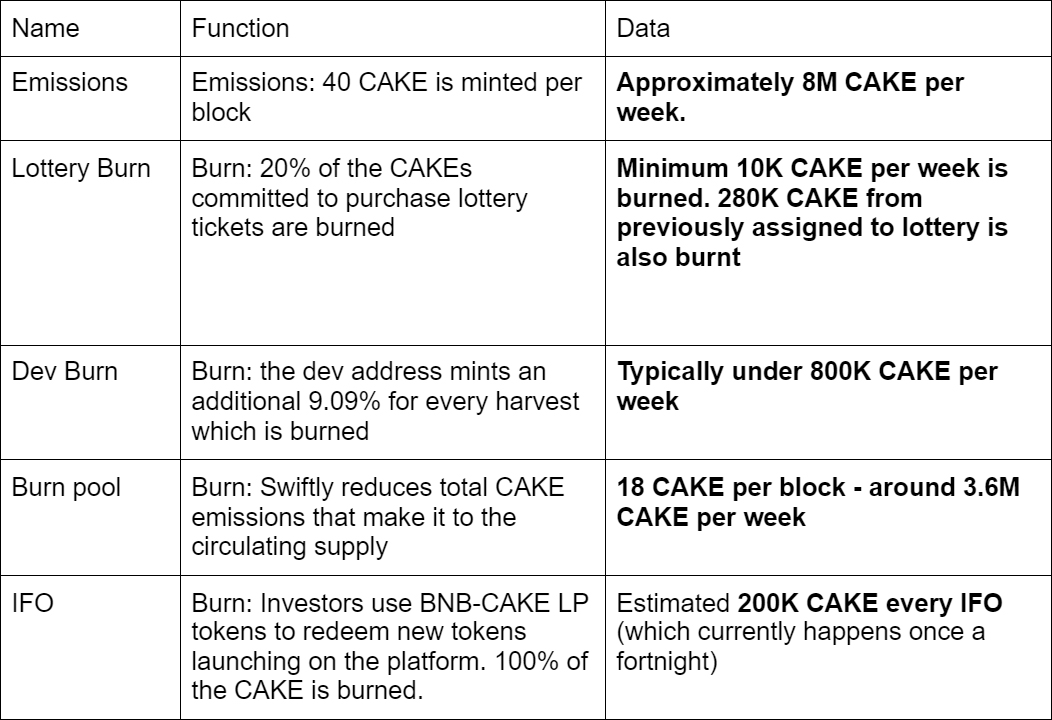

目前,每周有806.4万个CAKE代币被铸造出来,大部分代币通过 'Burn Pools'立即被烧掉;这样做的作用是限制进入流通供应的CAKE数量。为了应对通胀的影响,平台结合了通缩措施来燃烧CAKE并平衡总释放量(见附录A中的燃烧明细)。

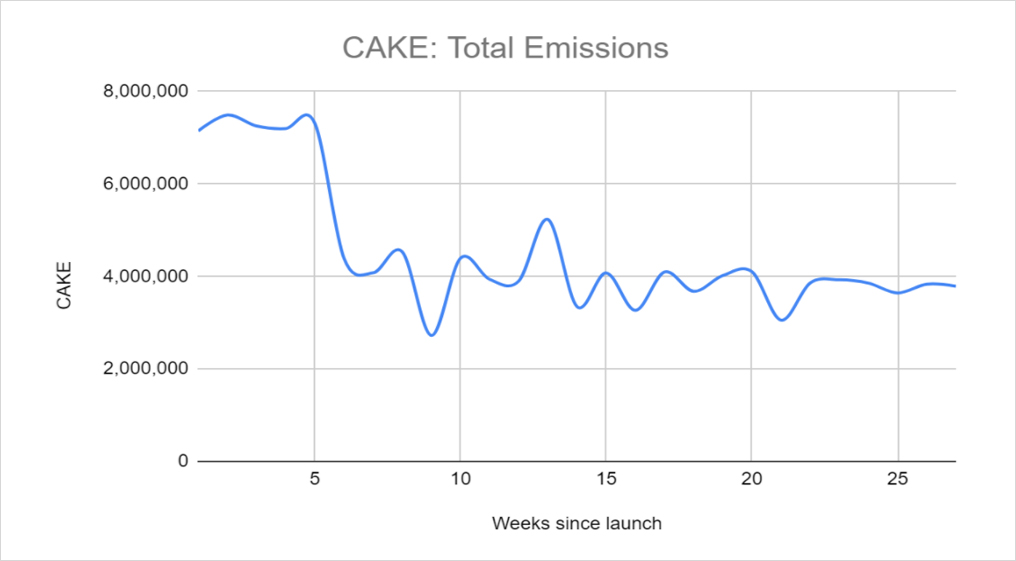

随着时间的推移,进入循环供应的CAKE块奖励已从每周700万降至400万左右。

那么,下一步该怎么做?PancakeSwap如何管理其通胀和流动性挖矿(LM)支出?

我们已经确定了一些方法。

1、纯粹依靠通缩的压力,使燃烧量超过供应量

2、制定长期LM预算,将总供应量的一定比例分配于此,并设定供应量上限

3、按方案计算的Mint CAKE

4、制定月度/季度LM预算,并据此进行铸造供应

第一种方法是PancakeSwap目前的做法,但他们的通缩压力对供应膨胀的影响可以忽略不计。第二种(也是最传统的)方法与该领域的快速变化特性不太符合,很可能会导致供应分配过剩/不足。第三种方法是最灵活/适应性最强的,但可能会遇到瓶颈,或难以有效协调去中心化治理。第四种方法是合理的中间地带。

更具体地说,将月度/季度LM预算与更有效的通缩压力相结合,可能是更好的方向。很难知道未来需要多少通胀,但团队和核心社区成员应该对如何在短期内进行规划有很强的感知。事实上,这种不可预测性解释了为什么一些项目(如Yearn、Synthetix)需要重新设计他们的供应时间表,并铸造更多的代币,他们的资金库没有足够的资金来资助协议开发和其他激励计划。如果不确定性是唯一能确定的,协议应该建立灵活的货币政策,而不是任意将自己卡死在刚性的供应时间表上。

PancakeSwap团队和社区可以提出每月或每季度的LM释放预算,并让治理层或选举产生的理事会通过。这样做可以确保在浪费的流动性上花费更少的代币持有人价值,同时进一步激励更多有用的流动性。

结论

虽然PancakeSwap的增长令人印象深刻,但它最终还是与BSC绑定,成功取决于管理吞吐量和去中心化之间的取舍。不可否认的是,BSC的增长作了很好的示范:中心化产品是如何比其去中心化的同类更快地被用户所采用。随着越来越多的人参与区块链技术,每个边际建设者和用户的意识形态都比过去少(更少执着于去中心化)。开发者会在不同的时间点针对不同的因素进行优化,无论是网络扩展性还是去中心化的安全性。目前,PancakeSwap吸引着很多活跃散户用户和关注度,但随着BSC遇到数据存储的扩展问题,这种情况可能会发生转变,就像Ethereum遇到EIP 1559延迟的扩展问题,以及Layer2的采用可能会导致的流动性分化。

短期内,PancakeSwap既依赖于BSC的成功,又与BSC的成功共生;随着PancakeSwap推动BSC获得更多的吸引力,生态系统开始为PancakeSwap加强网络效应。但PancakeSwap的未来会怎样?币安是否会被迫关闭并连累BSC?PancakeSwap会不会打败批评的声音,将自己打造成备受尊敬的AMM?更重要的是,BSC能否继续与Ethereum共存,并占领一个完全不同的细分市场?

我们不可能知道这些问题的答案。但很明显,PancakeSwap已经确立了自己的地位,不是简单的分叉,有着被社区更广泛接受的发展道路。同样以吸血鬼分叉起家的Sushiswap表明,通过产品差异化和创新发展起来的项目是可以有一席之地的。PancakeSwap一直并将继续瞄准新的参与者(其中许多人甚至没有使用过Ethereum),扩大其产品范围。最后,能为这个领域带来更多用户的项目,会因为他们的创造与服务于市场空白的优化之道而备受认可。短期内,剩下的就是让更广泛的社区认识到PancakeSwap给整个生态系统带来的价值——既能创新,又能让更多人体验DeFi。

附录

A.燃烧机制

附录B

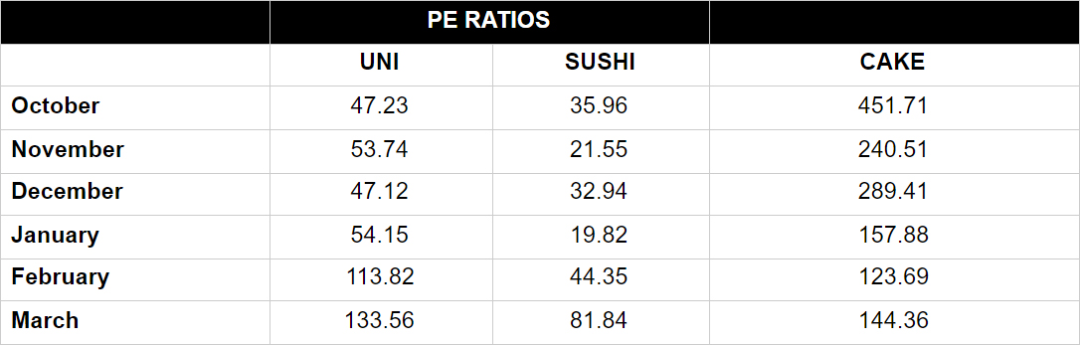

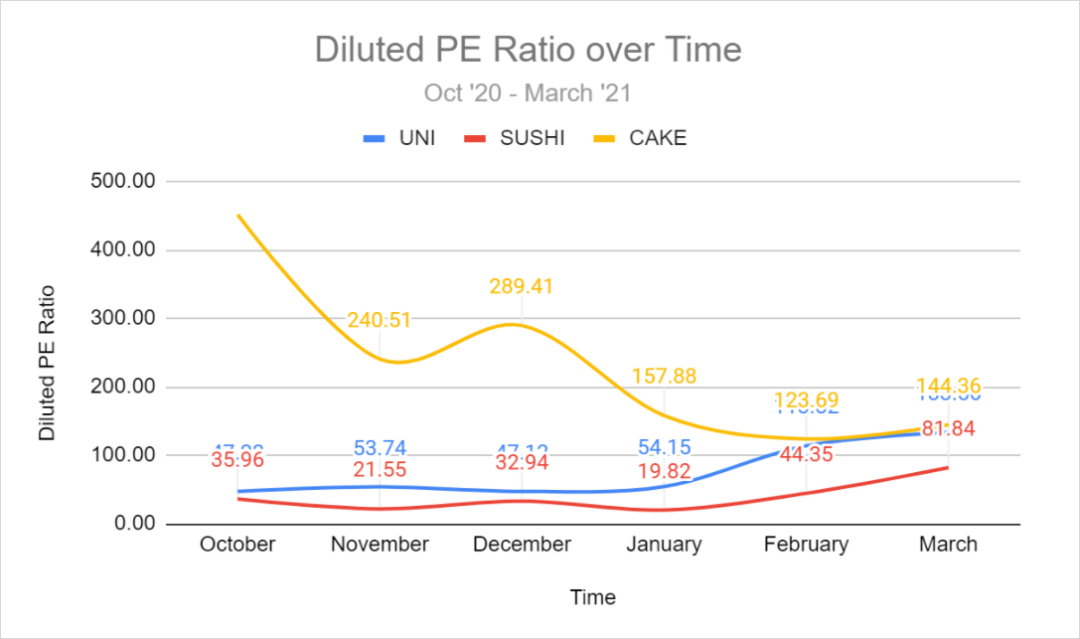

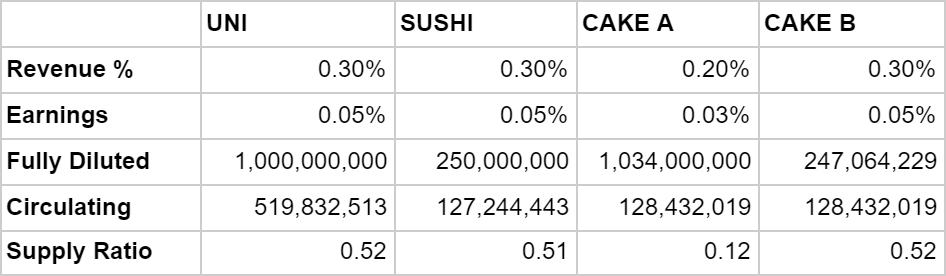

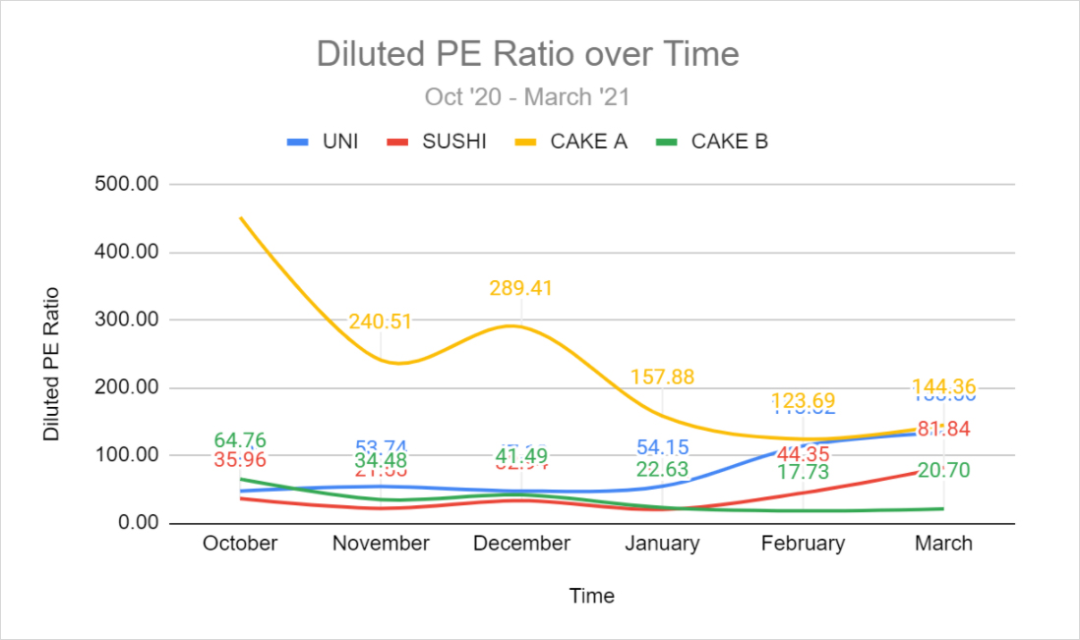

由于释放和代币持有人价值是首要考虑因素,我们进行了一项测算,使用完全稀释的市盈率(PE)查看CAKE目前对代币持有人的回报,并与Uniswap和Sushiswap进行比较。我们还模拟了一个场景以可视化CAKE的PE比率,假如其遵循Sushiswap的供应时间表和费用结构(30bps的交易费,5bps的资金库)。

以库藏回报率作为代币持有人未来回报率的代表,下图绘制了PancakeSwap当前完全摊薄的PE值与其他AMM的对比。

注:目前的费用结构和CAKE持有人的回报是以0.2%的交易费计算出来的,其中0.03%的费用直接进入treasury。收入没有根据通胀进行调整。

鉴于PancakeSwap的无限铸造,我们将其当前的释放量推断到2025年底,作为其完全稀释的供应。分析显示,他们一直在降低PE比率,与2月份与Uniswaps的水平靠近。尽管采用了较低的交易和财务费用,少了10bps 和2bps ,但PancakeSwap在3月份仍然取得了与Uniswap相似的PE比率。

Uniswap的PE比率从1月到3月的增长是由于其代币价格升值(从9美元到30美元),这表明它更快地积累了投机溢价。

现在,让我们模拟一个场景,PancakeSwap的供应量上限为2.5亿左右,并遵循SushiSwaps的费用结构(交易费增加10bps,财务费增加2bps)。为方便起见,SUSHI代币的设计也是无限通胀,但通过治理引入了2.5亿的硬性上限。目前的释放率是每区块30个SUSHI,每块约13秒(Ethereum),这比CAKE的时间时间表(每4块160个,约12秒)少了约5倍。

这一分析表明,如果PancakeSwap引入约2.5亿而非10亿(估计在2025年)的供应上限,则它们将具有更有利的完全稀释PE比率。然而,不应该为了提高这些比率而任意引入供应上限。虽然通胀没有直接计入这个模型,但释放的灵活性很可能是使PancakeSwap能建立护城河的一个关键因素。另一方面,增加交易和财务费用以匹配Sushiswap的费用结构,是在不改变产品的情况下增加收入的一个选择。可以肯定地看待这一点,因为它增加了代币持有人的回报,同时与其他AMM相比仍然具有竞争力。然而,它也夺走了LP的收入,而LP是TVL的主要驱动力。