撰文:Shang2046

本报告所提及市场、项目、币种等信息、观点及判断,仅供参考,不构成任何投资建议。

比特币即将进入新一轮降息周期,叠加近6个月的充分换手和减半累积的供给减少,有望取得关键位置的突破

比特币即将进入新一轮降息周期,叠加近6个月的充分换手和减半累积的供给减少,有望取得关键位置的突破

市场一周

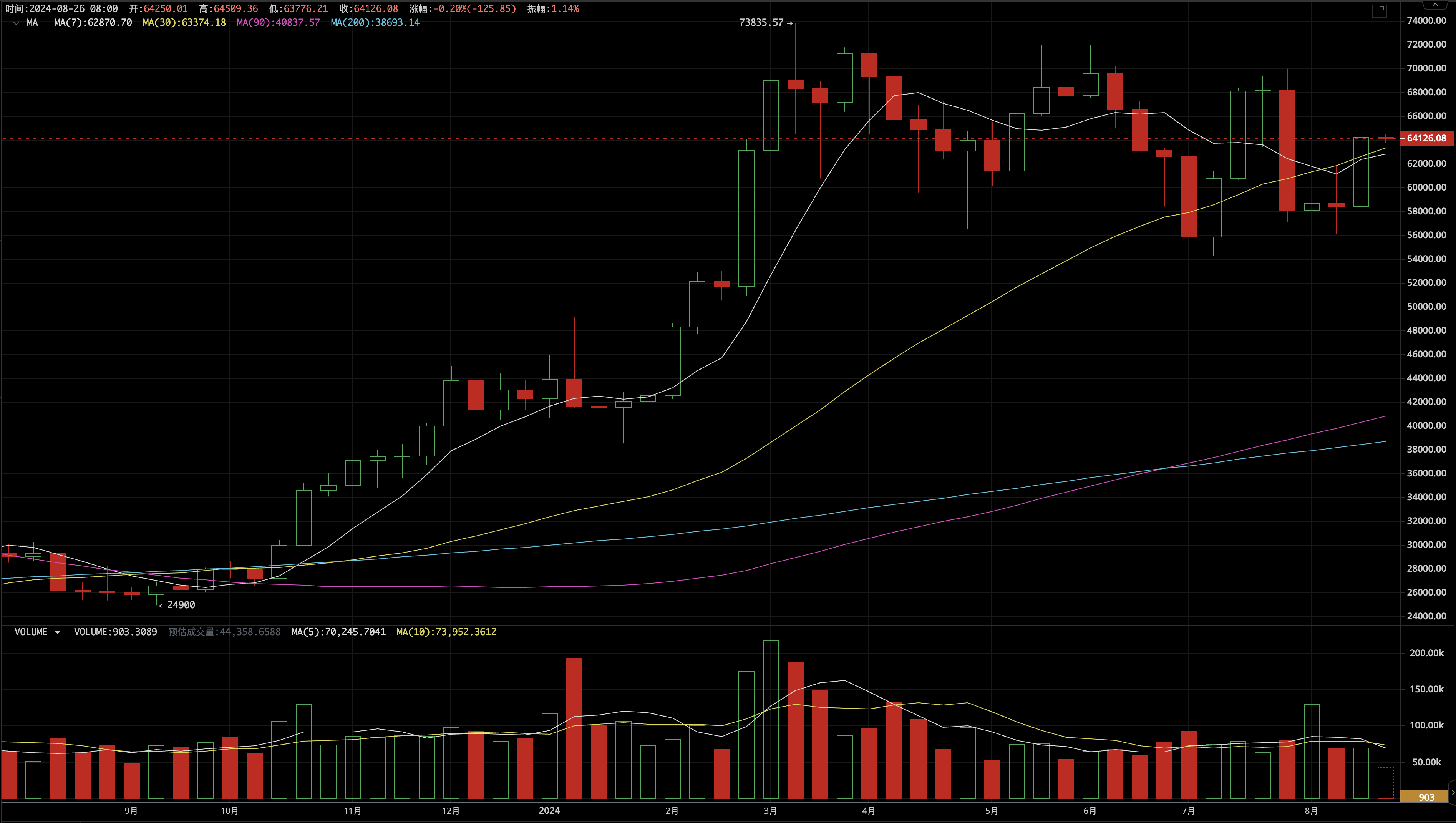

本周BTC开于58436.20美元,收于64251.93美元,最高65050.08,最低57820.00美元,上涨9.95%,振幅12.37%。

过去近6个月,BTC处于高位震荡之中,其中累计2个月短手处于同亏亏损中,期间跌幅一度达33%,这足以消磨掉了大部分人的信心。

随着周五美联储主席鲍威尔的讲话透露降息落定,美股放量上涨,BTC也一举摆脱200天线压制,彻底摆脱转熊疑云。

但我们必须指出的是,自BTC诞生以来,降息和加息在历史上并不必然带来市场的拐点。虽然BTC自突破1万亿美元市值,并借由ETF融入主流金融市场后,这一联系日渐加强,但BTC自身的供需逻辑才是其决定价格走势的根本。

根据EMC Labs的统计,长时间的盘整后,在6-7.37万美元不到20%的振幅带上,形成了415万枚的BTC筹码积累。在这个区间内,分别构建了3个关键成本线:短期投资者的6.37万美元;美国中位矿机关机价6.2万美元;再稍下探一点,美国ETF5.81万美元。

还有一个关键数据,大部分人已经不再提及,今年4月份BTC第四次减半后,BTC每年减少供给达16.4万枚,约等于一个Mt.Gox+德国政府的抛售;累计4年,将达到65.6万枚,占交易所300万枚流通量的22%。

这些,都需要时间的累积。一年后回看,这可能就是本轮真正牛市最关键的支撑位,是一个非常结实的起点,可能也是下轮熊市的大底所在。

具体到本周而言,我们观察到稳定币和ETF通道共流入14亿美元,延续了自7月份以来的资金稳定流入趋势。

在降息落定,技术指标和链上供应结构形成涨势背景下,我们预计BTC短期将震荡上行,并有望在Q3创出历史新高。

美联储及经济数据

周五,全球央行会议美联储主席鲍威尔发表重磅讲话,加息周期以来首次转鸽,明确美联储着重点从降通胀转向呵护经济增长和就业方面。

结合此前信息,市场将之理解为9月正式启动降息周期,“靴子落地”,三大估值联袂上涨均超1%,美元指数跌至100.68,10年期美债收益率跌至3.795%,伦敦金升至2511美元每盎司。

可以说降息周期的趋势正在形成,料将刺激杠杆资金逐步回流。目前,CME美联储观察9月降息25基点仍是最大概率。9月议息会议前,还有8月CPI及非农两个重磅数据可公布,这两个数据如果超出预期,9月降息50个基点的概率会上升。

资金面

继上周大幅流入16.55美元之后,稳定币本周流入9.34亿,相较上周及上上周持续降低。USDT、USDC均实现正流入,分别为9.34、0.58亿,USDC流入放缓。

BTC ETF通道,5个交易日实现全部正流入,全周净入5.07亿美元。其中周五全球央行会议发言刺激周五单个交易日流入2.52亿美元。

两大资金通道持续流入提供了上涨的物质支撑。

筹码供应

本周市场“由短入长”持续,趋势加剧,长手持币规模增加10.51万枚,而短手减持10.75万枚。短手实现连续9周减持,且本周为八周内的第一大减持周。

短期投资者也终于在本周摆脱亏损状态,卖出也在减少,实现亏损只有一日超过1亿美元。

交易所存量BTC本周流出2100枚,流出放缓,但仍然持续去库存。

矿工群体本周增持200枚,已实现连续5周增持。算力值有所下跌,但维持高位。

算力值逐步回到历史高点,就整体而言“矿工屠杀”已经结束。

BTC 链上数据

新增地址、活跃地址继续修复,转账数量有所放大,Gas在20日剧增,系BTC生态项目启动质押所致。

生态分析

以太坊生态新增地址、活跃地址、总转账数在扩张区持续修复,生态逐步恢复到活跃。

Solana新增地址、活跃地址、总转账数持续修复,已重返扩张区持续修复,总体步调与Ethereum Eco一致,但链上数据并不强势。

EMC BTC Cycle 指标

EMC BTC Cycle链上数据引擎显示,牛市周期指标略有恢复,由上周的0.125至0.25。