流动性再质押代币(Liquid Re-Staking Token)的创新应用,以及最近推出的Blast这一支持Layer2自动质押功能的公链的发展,正在引领DeFi质押领域的新浪潮。本篇Bing Ventures文章将聚焦这一动态背后的背景,这一发展对于DeFi质押领域的意义,以及这一领域目前的主要趋势和前景。

流动性再质押协议: LSD领域的最新创新

Source: Bing Ventures

在以太坊生态系统中,特别是在上海升级之后,Liquid Staking Derivatives领域的发展呈现出充分的创新性和适应。初始于Lido,一个在以太坊质押机制方面起到关键作用的参与者。通过为以太坊提供质押解决方案,Lido 解决了流动性锁定的重大问题。他们的方法允许用户在保持一定流动性的同时质押以太坊,这是从传统的、僵化的质押范式中的重大飞跃。

随后,Pendle Finance 的加入带来了新的转变,通过代币化收益,使用户能够通过基于利率的协议进行收益交易,为 LSD 领域增添了新的玩法,为收益优化和风险管理打开了新的途径。

然而,市场对更高收益和更有效利用质押资产的渴望并未完全得到满足。这导致了更复杂机制的发展,如再质押协议 Eigenlayer。Eigenlayer 允许质押者再次质押他们的以太坊,增强了其他协议的安全性和可靠性。这不仅提高了质押者的潜在收益,而且对整个以太坊网络的韧性和安全性作出了贡献。

但很快就出现了一个挑战,那就是在 Eigenlayer 上锁定的代币失去了流动性,变得不活跃,因而在 DeFi 领域中的多样性变得有限。这导致了流动性再质押代币(LRT)的创新,这是一种解决方案,它解锁了这些再质押资产的流动性,同时让质押者可以通过参与DeFi进一步提高回报。用户可以将LRT存入流动性再质押协议获取收益。

因此,LSD 领域已经从单层质押的起点发展成为一个更为复杂和多面的生态系统。最近的发展如 Blast 的推出,体现了这一趋势。Blast是EVM兼容的以太坊二层网络,它在其链上提供原生的ETH及稳定币质押收益,这进一步民主化了质押奖励的获取,使过程更加用户友好和多元化。LSD 叙事的这种演变强调了一个动态且具有适应性的以太坊生态系统,不断创新以满足用户对更高流动性和收益的需求,同时在去中心化金融世界固有的复杂性和风险中进行导航。

DeFi的下一叙事:LRT

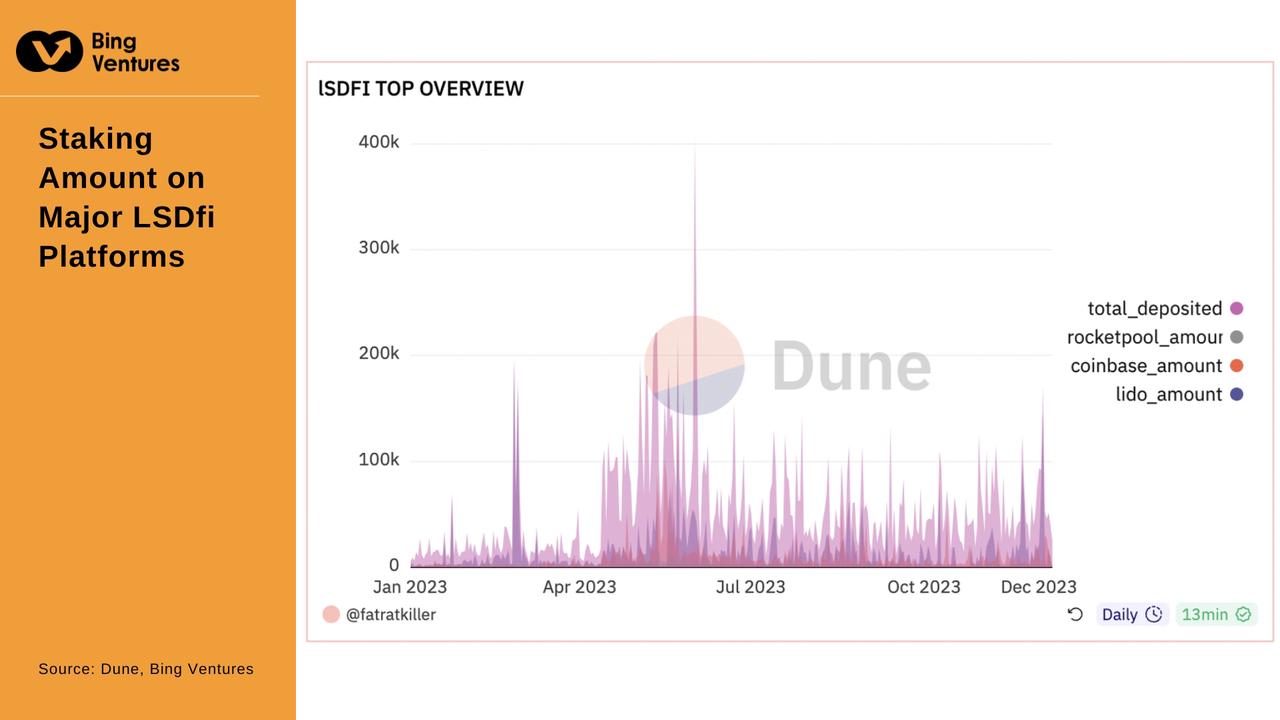

Source: Dune, Bing Ventures

在DeFi领域,流动性再质押代币(LRT)的出现,正是对传统质押模式的一次深刻革新。LRT不仅在理念上打破了单一质押的局限,更在实践中推动了多协议质押增强的普及。通过EigenLayer平台,用户得以跨越单一协议的边界,将其ETH资源分散质押于多个主动验证服务(AVS),此举不仅显著提升了网络的安全性,亦为DeFi生态系统注入了更为复杂的安全层次。

LRT体现出的优势是多方面的:资本效率的显著提升,网络安全性的增强,以及对开发者在资源分配上的巨大节省。然而,与此同时,我们也应警觉于伴随而来的风险:包括潜在的罚款风险、协议集中化的问题,以及由激烈的市场竞争所导致的收益稀释。

在LRT的市场前景上,我们看到了其高收益潜力的巨大诱惑。LRT为ETH质押者提供了额外的收益渠道,这不仅包括基础的质押收益,还有Eigenlayer的奖励以及潜在的代币发行。此外,通过空投等激励措施,LRT有望吸引更广泛的用户参与,从而推动DeFi杠杆的整体增长,这种趋势有望复制甚至超越2020年DeFi之夏的盛况。

未来的趋势令人瞩目。在LRT的推动下,预计DeFi领域将涌现出类似于“Curve War”的竞争态势,代币经济学可能会向更为复杂的veTokenomics模式演进。同时,新兴的AVS的引入,其通过代币奖励或对LRT协议的代币发行决策的影响,可成为吸引ETH再质押的关键动力。

综上所述,LRT在解锁流动性、提升收益以及优化治理和风险管理方面,已经展现出其独特的价值。如此一来,LRT不仅是一种质押工具,更是推动DeFi创新和增长的关键因素。它的发展和应用,将为DeFi生态系统带来深远的变革,为用户、开发者和整个区块链世界打开新的可能性。

与之相伴的风险和挑战

Stader Labs作为行业的一匹黑马,近期推出的流动再质押代币rsETH在以太坊主网上引发广泛关注。通过rsETH,用户可以将现有流动质押代币(例如Coinbase的cbETH, Lido的stETH以及Rocket Pool的rETH)在多个不同的网络进行二次质押,并在此基础上铸造新的流动代币代表其在再质押协议中的份额,极大地提升了质押资产的灵活性和流动性。在EigenLayer的支持下,通过简化用户进入再质押生态系统的流程,rsETH已实现了ETH的大规模再质押,进一步强化了以太坊网络的去中心化特性。

然而,这种创新金融工具也带来了诸多风险。以太坊创始人Vitalik Buterin及EigenLayer的联合创始人都曾指出,再质押可能导致复杂场景,进而对主网络的安全构成威胁。此外,随着越来越多的AVS和LRT的出现,行业资金和注意力的过度分散可能会导致市场不稳定和治理结构的弱化。

Blast Layer2公链作为Web3生态系统中的新兴力量,通过其独创的自动复利功能,为Layer 2解决方案注入新活力。Blast的创新在于为Layer 2网络上的存款提供基本收益,通过与Lido等协议的合作,提供稳定的质押回报,同时将稳定币资产投入MakerDAO等协议,以实现额外收益。Blast的运作模式虽然为用户带来了便利和收益,但其TVL的组成和策略也揭示了潜在的中心化风险和市场敏感性问题。

Blast的未来挑战在于,其策略如何影响资产的实际利用和生态系统内的动态资本转换。Blast的TVL策略需要从静态的资本保值转变为动态的资本增值,确保网络活力和Dapp的资金流动性。如此,才能真正实现其旨在推动区块链网络成长的目标,而非仅仅作为资本的存储介质。

总体来看,Stader Labs的rsETH和Blast Layer2公链的出现,标志着DeFi领域质押模式的创新与进步。但在追求收益最大化的同时,我们也必须对这些新兴模式中潜在的风险保持警觉,确保以太坊网络的安全和健康发展。未来的DeFi生态系统,将需要在创新与风险管理之间寻找到一个更为稳健和可持续的平衡点。

以太坊质押新玩法畅想

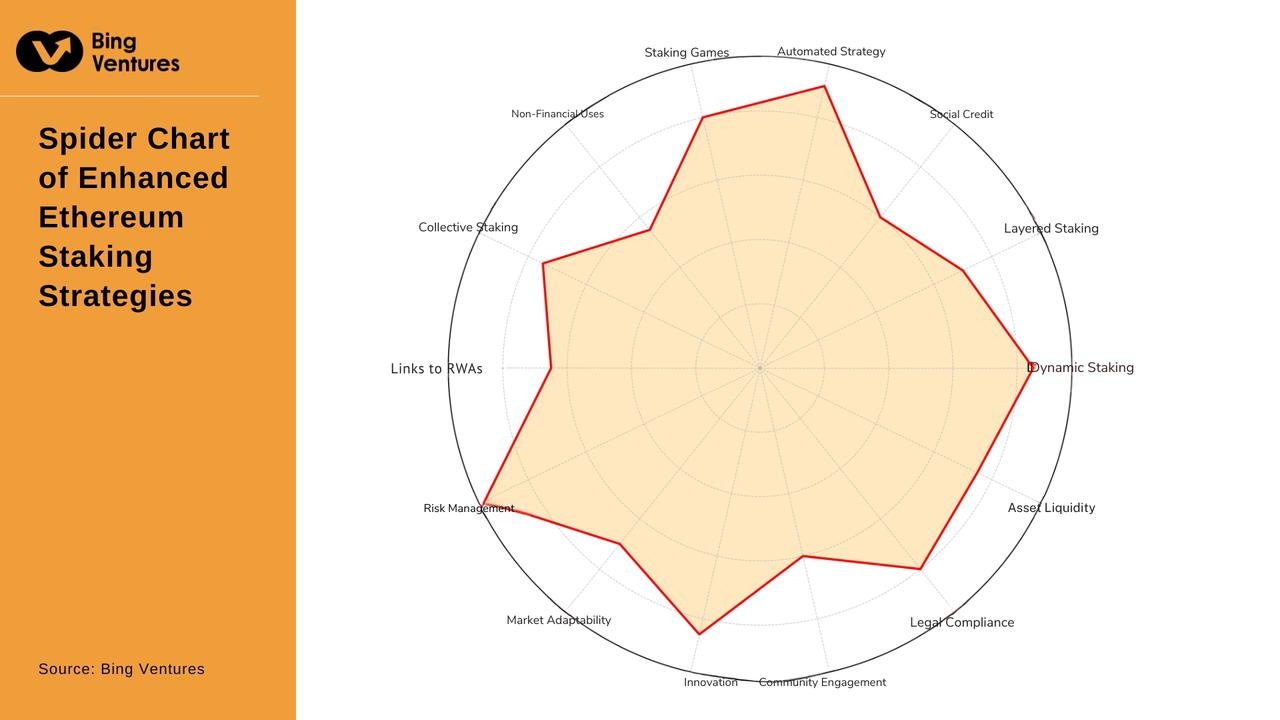

我们认为,像LRT这样的动态质押策略正在对以太坊质押市场产生的影响深远。首先,策略的自动化和高效性降低了投资门槛,吸引了更多个人投资者。其次,随着更多资金流入,市场流动性显著提升,有助于稳定整个DeFi生态系统。此外,动态质押策略通过提供多元化和定制化的投资选择,推动了市场的创新和发展。然而,这一策略的实施也面临技术挑战,尤其是构建高效且准确的算法模型,以及保证系统安全性和抵御网络攻击。

Source: Bing Ventures

与此同时,一些LRT以外的以太坊质押新范式也在探索中,值得关注。

分层质押系统(Layered Staking System)作为一种新模型,正在出现于市场成熟和投资者需求多样化的背景下。该系统将质押资产分布在不同的风险层级,每个层级具有不同的收益潜力和风险配置。低风险层级提供相对稳定回报,适合风险厌恶型投资者,而高风险层级则适合风险承受能力较高的投资者。该系统的灵活性允许投资者根据自身风险偏好和市场预测进行资产配置。实施分层质押系统需要复杂的智能合约和精细的风险管理策略,确保资产在各个层级间的流动性和安全性。分层质押系统的出现为投资者提供了更多选择和灵活性,推动以太坊质押市场朝向更成熟和多元化的方向发展。

此外,基于智能合约的自动化质押策略通过智能合约自动执行质押、解除质押或再分配质押资产,提高了资产管理的效率和效果。自动化质押策略的风险管理能力通过智能合约设置的特定风险参数进行增强,一旦市场条件触发这些参数,智能合约会自动调整质押位置。尽管面临挑战,如确保智能合约的安全性和可靠性,但预计随着技术的发展,智能合约的安全性将得到加强,推动自动化质押策略在更广泛领域的应用。

集体质押和共享收益模式使多个投资者能够共同质押他们的资产,并按比例共享产生的收益。这种模式通过智能合约自动分配收益,为小额投资者提供合作增值的机会。智能合约在集体质押模式中扮演着核心角色,自动执行收益分配,确保每个参与者获得公平的收益。集体质押为小额投资者提供了降低风险和成本的机会,增加了DeFi生态系统的包容性。

最后,将质押资产与实体资产(RWA)挂钩是DeFi领域的一项创新发展。这种模式下,实体资产如房地产、艺术品等可以作为质押资产的底层资产,通过代币化在区块链上表示并用于质押。这为通常不具备流动性的资产提供了流动性,为实体资产的所有者提供了新的资金来源。尽管面临挑战,如确保实体资产的准确评估和代币化,以及处理与实体资产相关的监管和合规问题,未来将质押资产与RWA挂钩的模式有望在未来得到更广泛的应用,为传统资产持有者提供新的资金渠道,为加密货币投资者提供新的投资机会,加深加密货币市场与传统金融市场的融合。

总之,DeFi质押领域未来毕竟迎来更多创新和发展,非常值得投资者和DeFi玩家关注。