撰文:Morty

在过去的一段时间中,Arbitrum 上发生了令人惊讶的 DeFi 创新。促成这一状态的主要原因之一在于去中心化衍生品交易所 GMX 在 Arbitrum 上的部署——得益于 DeFi 的乐高属性,其他 DeFi 协议开始基于 GMX 来构建产品。其中,最常见的设计便是基于 GLP 建立的产品框架。

接下来,我们来详细拆解一下这类产品。

首先,什么是 GLP?

在 GMX 生态中,存在两种代币,一是治理和分红代币 GMX,二是流动性代币 GLP。

GMX不是订单簿模式。在GMX的市场中,一方是流动性提供者,一方是交易者。投资者可以通过购买 GLP 来为 GMX 上的交易者提供流动性,相应的,投资者可以获得 70%的 GMX 交易手续费分成。流动性提供者和交易者之间是交易对手方,这也意味着,交易者盈利代表 GLP 持有者亏损,交易者亏损代表 GLP 持有者盈利。

GLP 由一揽子主流资产构成——50%稳定币、28%ETH、20%WBTC和一些其他主流资产。流动性提供者通过铸造或销毁GLP进入或退出市场。

在大多数 GLP 衍生产品的设计中,它们的主要目标便是降低投资者的风险,增加 GLP 持有者的收益,从而增加资产的资本效率。

接下来,让我们来看一下这些协议的策略:

1、Delta 中性策略

向投资者提供 Delta 中性策略来获取用户是大部分 GLP 衍生协议的主流做法。

根据维基百科的解释,在金融领域,如果一个投资组合由相关的金融产品组成,而且其价值不受标的资产小幅价格变动的影响,这样的投资组合具有 Delta 中性的性质。在传统金融中,旨在在横向市场中赚钱的投资组合策略被称为 Delta 中性策略。

也就是说,Delta 中性交易旨在是建立一个不会对标的资产价格的微小变化做出反应的头寸。因此,GLP Delta 中性策略的目标是在为 GLP 持有者提供收益的同时,降低了其对价格的敏感性。

我们以 Rage Trade 为例。

Rage Trade 为用户提供了一个名为「Delta Neutral Vault」的金库产品,分为 Risk-On Vault(9%APY)和 Risk-Off Vault(5%APY)。用户可以通过存入 USDC 来获得获益,目前金库已经达到限额。

金库是如何运作的?

Vault 的基础工作就是以 Delta 中性的方式为 GMX 提供流动性,以赚取 ETH 收益。但为了减少用户的风险敞口,Rage Trade 推出了两个产品以满足不同风险偏好用户的需求。通过 Risk-On Vault 和 Risk-Off Vault 中资金的相互搭配,Rage Trade 实现了不同风险下的收益实现。

第一阶段:Rage Trade 将用户的部分 USDC 转换为 GLP,存入 GMX 中获得手续费收益分成。

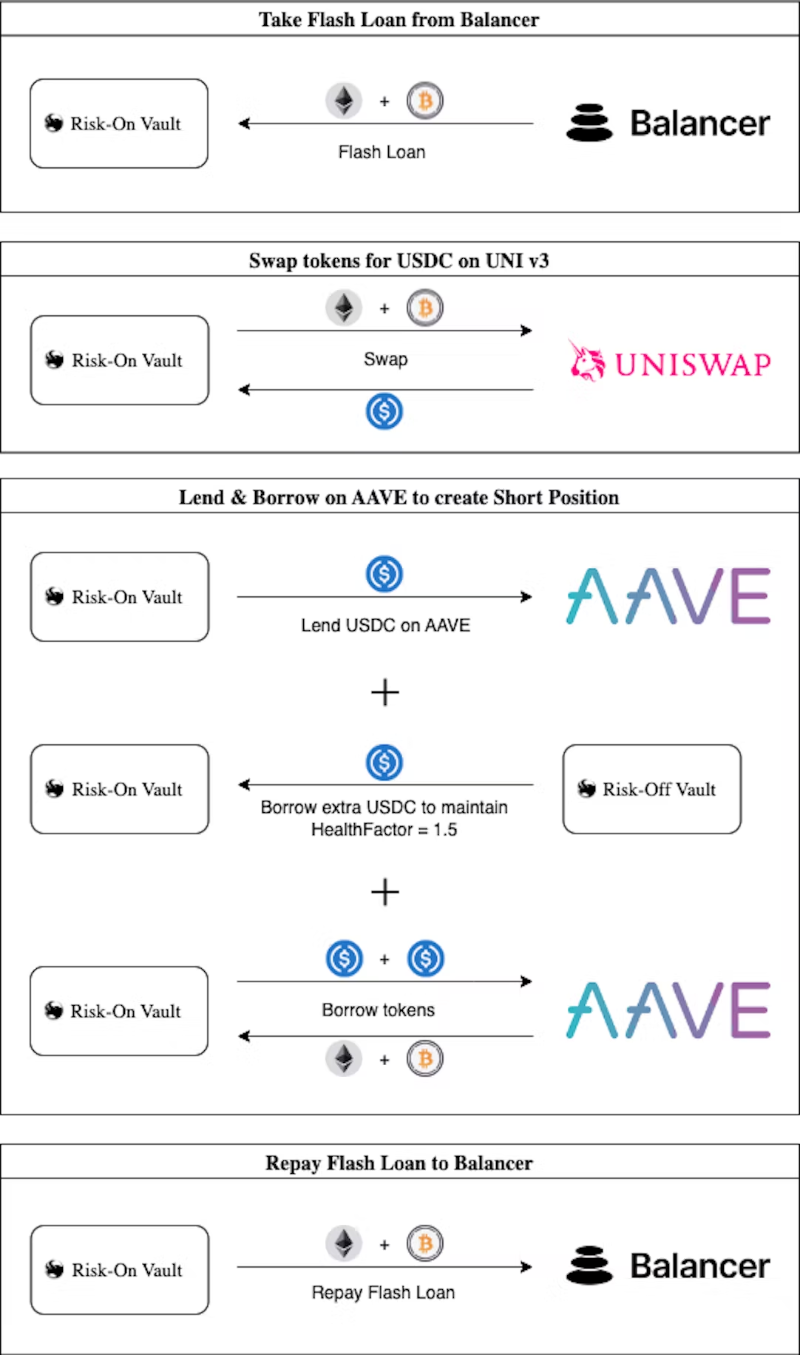

第二阶段:根据 GLP 中的 ETH 和 BTC 头寸,在 Balancer 上闪电贷借出 ETH 和 BTC,并在 UniSwap 上卖出 ETH 和 BTC,获得 USDC。Rage Trade 再将 USDC 存入 AAVE 中,借入 ETH 和 BTC,以偿还 Balancer 上的贷款。为了提高资本效率,Rage Trade 对 Aave 的空头头寸保持 1.5 倍的健康系数。

其中,Risk-On Vault 除了质押 GLP 获取 GMX 手续费分红外,借入了 Risk-Off Vault 的 USDC,以完成空投仓位的开设,来对冲 ETH 和 BTC 的价格波动。

而 Risk-Off Vault 通过在 Aave 上借出 USDC 赚取利息,同时还根据借给 Risk-On Vault 的 USDC 数量从 GLP 获得一小部分 ETH 奖励。

每 12 小时,Risk-On Vault 将根据权重和价格的变化更新其对冲头寸,并自动将 GMX 的 ETH 收益复合到 GLP 中。

第三阶段:根据 Risk-Off Vault 的利用率,自上次重新平衡以来从 GMX 产生的 ETH 奖励在 Risk-On 和 Risk-Off Vault 之间分配。

Risk-Off Vault 的 ETH 奖励份额将自动被转换成 USDC 并抵押在 Aave 上,以获得更多的利息。

Rage Trade 的产品设计追求 Delta 中性的投资策略,并通过 Risk-On 和 Risk-Off 的形式为不同风险偏好的用户提供不同的收益策略。

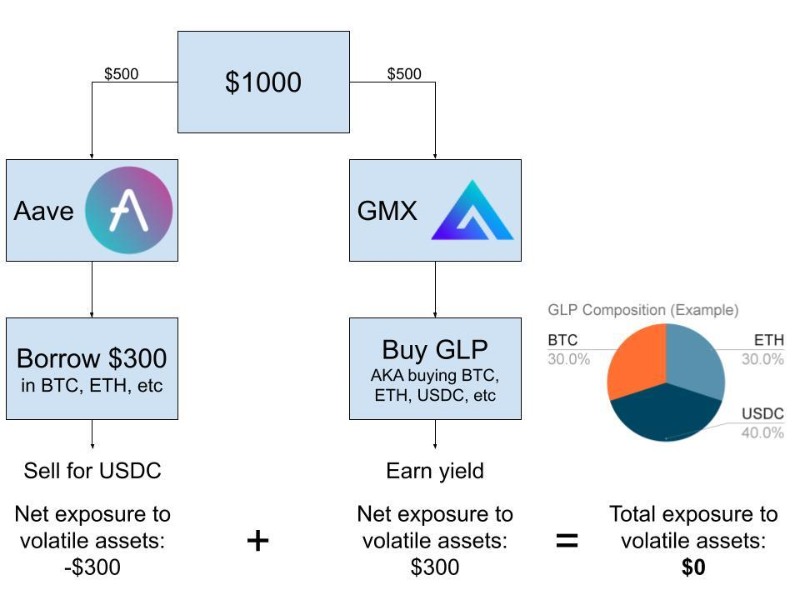

相较其他 Delta 中性金库,Rage Trade 的产品设计和波动策略更加复杂,它细化了前人的流程:比如 DeCommas 只是将一半 USDC 购买 GLP,一半存入 AAVE 赚取利息,以降低风险敞口。而这种设计也正是 Rage Trade 的主要优势。

DeCommas Delta 金库运行方式

2、GLP 抵押借贷和铸造稳定币

由于 GLP 由一揽子主流资产组成,且其中 50%是 USDC,因此它的波动率较小,非常适合作为借贷抵押品运作。

我们以 Vesta Finance 为例。

用户可以将 GLP 存入 Vesta Finance,Vesta 会将 GLP 直接质押在 GMX 中。因此,用户将获得借贷利息收益和 GLP 分红收益(Vesta 抽成 20%)。而存入 GLP 的用户可以铸造稳定币 VST,VST 又可以被用于清算质押和流动性挖矿。这在很大程度上提升了 GLP 持有者的资本效率。同时,协议期望积累 esGMX,以增加质押用户的收益。

目前,Vesta Finance 的 TVL(总锁定价值)为 2200 万,VST 铸造数量为 875 万。

3、GLP 流动性凭证

另一种提升资本效率的方式是铸造流动性凭证,就像 Lido 为 ETH 质押者提供 stETH 凭证那样。

GMD Protocol 就是一个很好的例子。

它采用的是伪 Delta 中性策略,为投资者提供了一个名为「Delta-Neutral Vaults」的金库产品。

投资者可以将 USDC、ETH 和 BTC 质押到 GMD Protocol 的单币金库中。GMD Protocol 会将用户的投入进行复合投资。而用户将收到 gmdUSDC、gmdETH 和 gmdBTC 作为资产凭证,GMD Protocol 将鼓励用户通过这些代币来获得额外收益。当用户选择退出时,可以通过其 gmdToken 来兑换 USDC、ETH、BTC 和额外收益。

GMX 是否有竞争对手?

答案是有的。

Vela Finance 是一个永续杠杆交易所,它推出了其流动性供给产品 VLP。与 GMX 相比,VLP 中的资产类别只有 USDC。用户只需要抵押 USDC,即可获得 VLP。由于没有波动资产,VLP 持有者只有在交易者获利时才会亏损。而 VLP 持有者的收益来源于交易者的亏损和 60%交易手续费。

由于本身带有 Delta 中性的属性,VLP 持有者并不需要其他协议提供 Delta 中性策略。前文中「2」、「3」部分可能会是基于 VLP 进行创新的部分。

Vela Finance 如何与 GMX 竞争呢?

它提供了更高的流动性注入奖励,用原生 Token 来奖励 VLP 供给者。活动将于 3 月 14 日开始。目前价值 250 万美元的 VLP 金库已经被填充。

不过,相较已经建立头部优势和护城河的 GMX 而言,刚刚开始的 Vela Finance 还有着很大的差距。短时间内,尤其是在 GLP 衍生品协议已经趋于成熟的阶段,VLP 无法对 GLP 产生威胁。而真正能够对 GMX 市场份额产生威胁的 Gains Network 采用的是 DAI 金库。

由于 DAI 金库合成资产的特性,Gains Network 为用户提供了更多的交易对(加密货币、外汇和股票)、更高的杠杆和高资本效率下的复杂风控机制。得益于此,Gains Network 将有能力与采用全额资产保障的 GMX 进行竞争——如今它已经部署在 Arbitrum 上。

DAI 金库与 GLP 原理相同,但不具备 GLP 的高扩展性。不过,在去年 12 月 8 日,Gains Network 宣布了新的金库策略:用户在将资产存入金库后,将会收到 gToken。如果我们将 DAI 存入金库,便会收到 gDAI 凭证。gToken 的赎回价格会受到累计费用和未平仓交易 PnL 测量数据的影响。原理类似于 VLP,但比 VLP 更复杂。后续,Gains Network 还将设置流动性锁仓激励。

由于 gToken 模式更为复杂且具备 Delta 中性,增加了基于此构建产品的难度,大概率很难在开发者中形成风潮。

最后

GMX 和 GLP 衍生品协议是一场双赢的合作,GMX 为投资者提供了具有低波动性质的 LP 代币,GLP 衍生品协议为 GLP 持有者提供了更具资本效率且更高对冲收益的策略。GMX 推出的 GLP 不仅供养了 GLP 衍生品协议,GLP 衍生品协议也将推动 GLP 继续扩大份额,为 GMX 建立强大的流动性护城河。而现货/期货杠杆交易赛道的挑战者们只能像 Vela Finance 那样通过更高的激励来吸引流动性提供者。或许只有该赛道出现创新者,才能在未来有机会真正威胁到 GMX 龙头的地位。