E2M Researcher:Shawn (2024年1月)

当前,随着各类比特币铭文协议的火爆,越来越多的用户开始使用比特币链上钱包进行交易,而比特币本身不支持智能合约,因此无法像以太坊上使用智能合约进行代币交换,由此产生了原生比特币跨链交换的需求,即进行例如原生BTC与ETH之间的交换等。这种交换方式的优势在于,用户无需将资产转移到交易所,就可以直接在自己的钱包之间完成交易。虽然这个市场仍处于初级阶段,但随着技术的进步和更多人的接纳,预计未来几年将会有大幅度的增长。

目前专注于原生跨链交换的项目主要有Thorchain、Maya Protocol和Chainfilp等。其中Maya Protocol是Thorchain的分叉版本,都是基于Cosmos SDK搭建的应用链。而Chainflip则是基于Polkadot的Substrate框架搭建的,本文主要介绍Chainflip协议。

简介

Chainflip是一个原生跨链交换协议,其目标是创建一种可以在没有中心化交易所的情况下进行数字资产交换的方法。通过使用Chainflip,用户可以直接在各自的区块链网络上交换资产,而无需通过中间人或信任的第三方。这种方法提高了交易的安全性和效率,同时降低了交易成本。

Chainflip 思想的核心是使用 MPC(多方计算),特别是 TSS(阈值签名方案)来创建由 150 个验证者组成的无许可网络持有的聚合密钥。

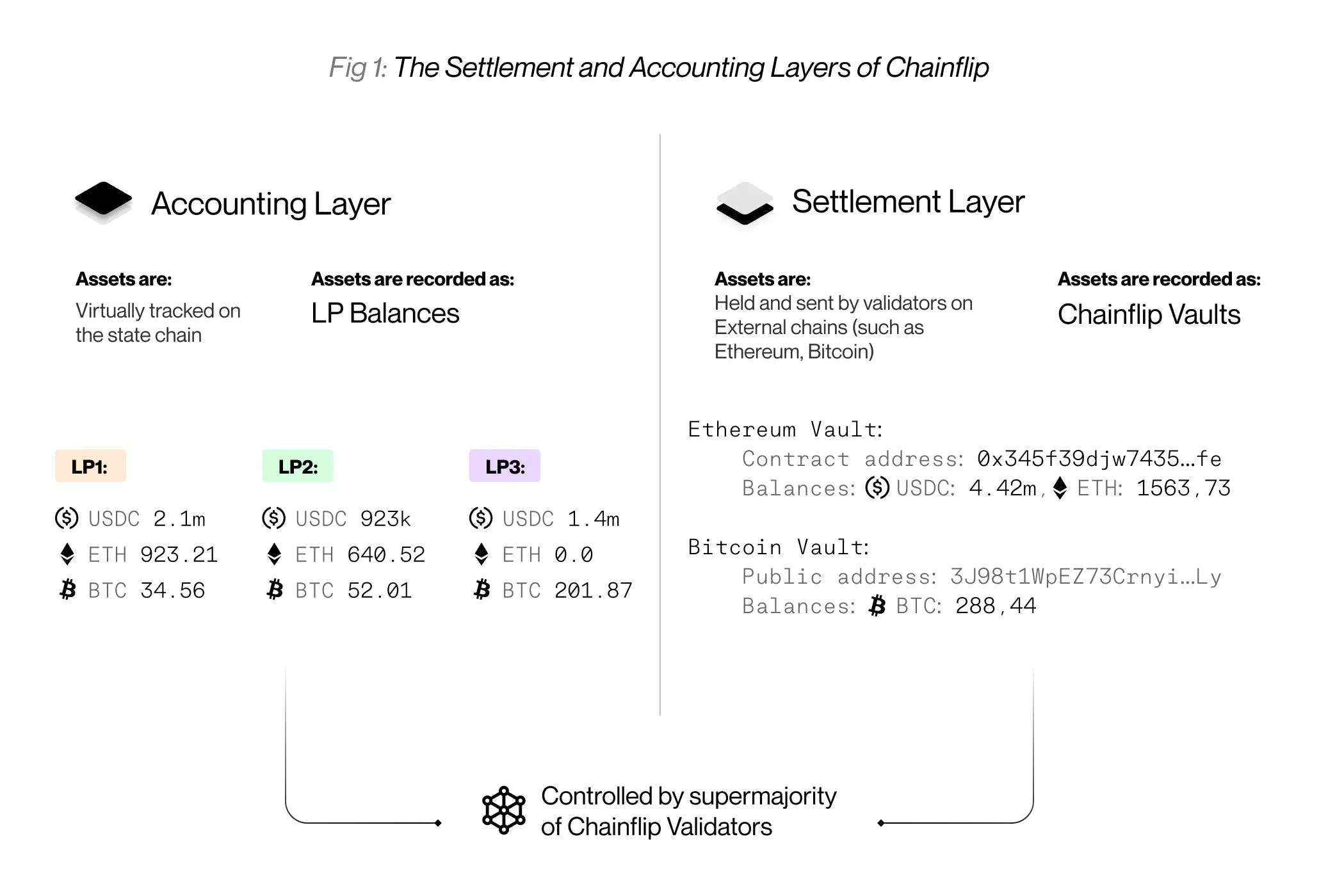

这些验证器同时控制多个区块链上的智能合约/钱包(称为Vault),从而形成完全去中心化的“结算层”。它与“会计层”配对,该层使用基于 Substrate 的应用链(我们称之为 Chainflip状态链)来跟踪余额、处理事件和执行指令。这些系统产生了完全去中心化的通用跨链交换协议。

其结构如下图所示:

来源:https://docs.chainflip.io/concepts/system-overview

原生链间的价值转换能够带来的优势如下:

-

价值转换与链无关、与钱包无关,Chainflip 支持用户使用普通钱包进行任意链上的价值转换。

-

价值转换不涉及任何包装资产、合成资产等其他资产,用户只需提交一笔普通交易来进行交换,交换完成后用户不会面临任何其他的资产风险。

-

Chainflip 不需要额外在特定的链上部署或执行其他协议,拥有更高的兼容性和通用性,并尽可能多地把计算过程放在链下,减少用户的 Gas 消耗。

特点

去中心化

Chainflip的一个显著特点是其去中心化的特性,这主要体现在其验证节点的设计上。Chainflip协议由150个验证节点组成,这些节点共同控制和保护着协议中的关键信息。在去中心化的设计中,这种节点数目的设置不仅大大增强了系统的安全性,也减少了由单点故障导致的风险。其主要特点:

-

最多 150 个验证者可以同时参与协议的权限集*。*集体并发操作几乎所有协议的功能,并共同控制系统中的所有资金。

-

所有验证器插槽都是完全无需许可的,任何具有足够 $FLIP 的验证器操作员在拍卖中出价高于其他人后,在获胜后都会成为权限集的成员。

-

每个单独的验证器都有自己的一组私钥,用于参与状态链的共识,并生成用于 TSS 密钥生成和签名的秘密。

-

每个验证者同时监视所有支持的外部链以进行见证,这在功能上相当于网络是其自己的分散式传入传输预言机。

-

与其他验证器和外部区块链连接配合使用 TSS 协议,验证器还广播交易以将资金发送到协议之外。同样,该网络是它自己的去中心化中继器。

JIT (Just In Time Liquidity) AMM

Uniswap v3 将范围订单的概念引入了 AMM 世界,这为 Uniswap 的资金效率和用户体验带来了许多改进。Chainflip 作为跨链产品,与典型的 AMM 不具有相同的执行环境假设,因此需要额外的功能来防止抢先交易对用户产生负面影响。与单链环境不同,Chainflip 必须解决以下问题:

-

由于 Chainflip 外部存在链重组的风险,该协议必须等待几个区块才能确认外部链存款。作为一个去中心化和程序化的系统,如果发生这种情况,则无法手动重新排序交易,因此需要多次区块确认才能安全运行。鉴于确认传入Swap存款存在不小的延迟,并且它们位于公共链上,所有市场参与者都会在Swap发生之前知道将要执行的交易。这使得该协议容易受到各种形式的抢先交易的影响。

-

此外,确认时间还导致定价和套利明显延迟,导致与市场指数价格相比长期存在价差。

-

最后,AMM 提出的新功能在很大程度上未经实际测试,因为现有的 AMM 设计在构建时并未考虑到自定义执行环境,因此几乎没有具有类似属性的协议示例可供学习。

由此Chainflip提出了JIT AMM协议,其两个核心功能是:

-

比Swap交易更快的范围订单更新 - 范围订单可以在执行已知Swap之前更新,这意味着做市商可以积极响应传入的交易流。

-

Swap批处理——Swap被分组在一起并定期执行,消除了大量的滑点,并使抢先交易无利可图。

其主要工作原理为:

每个资金池都拥有的固定流动性费用(大多数资金池在 5 到 30 个基点之间),做市商获取这些流动性费用的方式是将其流动性头寸调整至市场价格。市场价格由互换执行前独立的一级和二级市场(包括中心化交易所、衍生品市场和任何其他流动性来源)上的即时流动性可用性决定。通过开设对冲头寸或在其他市场上获取现有流动性,如果做市商比所有其他流动性提供者承担更多的价格风险,则可以完全获得流动性费用。执行Swap后,做市商可以再次更新其范围订单,以重新平衡其头寸,为下一批Swap做好准备。

只要少数做市商相互竞争 Delta,这种协议设计就可以确保执行Swap的用户在执行时始终获得市场定价或优于市场定价,并具有可靠的费用和最小的滑点,根据做市商之间的竞争水平,该协议中的资本效率应该超过所有其他现有的 AMM 设计。

一个典型的例子如下:

我们假设的用户将 USDC (ERC20) 交换为 DOT (Native),做市商 A、B 和 C 将竞争从交易中赢得流动性费用。该池有 25 个基点的流动性费用。

-

用户(DOT 买家)生成报价,创建与其目标地址相关的唯一存款地址。用户通过将 10,000 USDC 存入其报价地址来启动兑换。

-

以太坊区块链在下一个区块中包含 USDC 存款。做市商发现存款已经发生,并跟踪其他即将到来的 USDC 存款。还有 DOT 卖家在 Polkadot 链上进行存款。尽管需要多个以太坊和 Polkadot 区块才能在 Chainflip 状态链上识别交易,但做市商可以同时观察 Polkadot 和以太坊链,以便在执行之前计算下一批 Chainflip 交易的总体方向。

-

Chainflip 需要 6 个以太坊区块才能将存款交易视为“最终”。它还以 6 个以太坊区块批次(或大约 18 个 Polkadot 区块)处理交换,因此在以太坊区块链上进行的交换存款与在 Chainflip 上执行的交换之间至少有 6 个区块的延迟。这意味着做市商有大约 90 秒的时间确切地知道Swap是什么,可以获取流动性或计算其他市场的风险,并可以通过状态链交易调整其范围订单。

-

发生这种情况时,用户正在等待 6 到 12 个以太坊块来执行该批处理。在本例中,该批次中有 10 笔交易,总交易量为 280,000 美元,但该交易量中只有价值 90,000 美元购买 DOT。因此,为了使该批次中的每个人的交易都能完成,该批次总共需要出售价值约 170,000 美元的 DOT。为了在 280,000 美元的总交易量(约 700 美元)上收取高达 25 个基点的费用,做市商现在必须在 6 个区块延迟窗口内为价值 170,000 美元的 DOT 提供尽可能最好的价格。这就是“及时(JIT)”这个名字的由来,因为他们需要获得流动性来源并推动一些“及时”购买流动性才能获胜。

-

通过在其他CEX拥有额外的资本浮动,做市商可以使用风险模型计算来确定最佳的交易价格。根据计算结果,他们更新范围订单并将 USDC-DOT 池中的 USDC 移动到该价格。例如,做市商 A 移动其 USDC 范围订单,使 170,000 美元的 USDC 流动性集中在每 DOT 23.45 美元,而做市商 B 移动其 170,000 美元的 USDC,集中在每 DOT 23.47 美元。

-

Chainflip 网络执行批处理。尽管整体方向是卖出,但即使是那些买入的用户也不会遭受不必要的滑点,因为做市商从外部获取流动性,以使矿池价格自然地接近市场指数价格。做市商 B 获得 100% 的流动性费用,假设他们的报价在所有其他做市商之前。没有进行交易的做市商不会被收取任何费用,也没有任何无常损失。

-

做市商 B 知道他们已经赢得了流动性费用以及刚刚购买了多少 DOT,因此继续在其他市场上以 23.47 美元或更高的价格出售 170,000 美元的 DOT。如果管理得当,做市商只需承担 6 秒的价格风险,就能在一批交易中赚取 700 美元或更多的利润。每次执行批处理时都会出现这些机会,每个池每几分钟就会出现一次。

-

Chainflip 验证器网络现在将资金发送给用户,用户则将会通过合理的交换比例获取原生的DOT。

-

做市商 B 现在可能会向其 LP 头寸提款或存款,以重新平衡其投资组合,为抓住未来的批量机会做好准备,而做市商 A 和 C 则准备在不久的将来批量抓住机会。

JIT AMM有如下的优缺点:

批处理使得抢先交易者变得毫无意义,因为批次中的所有交易者都获得相同的价格。但这样同时也带来问题,即该协议无法提前让用户确定其交换的最终结果。

资本的利用效率将高于一般的AMM协议,而对于超过或严重耗尽池中可用流动性的大资金量的单笔交换,会导致做市商串通而不是竞争。一种解决办法是将单笔大额交易分解成多笔小额的交易,类似于ThorChain的流式交换。

数据

Chainflip主网于2023年11月16日上线。目前仅支持以太坊上ETH、USDC、FLIP代币与原生BTC、原生DOT代币之间的交换,未来将逐步支持更多链的接入。

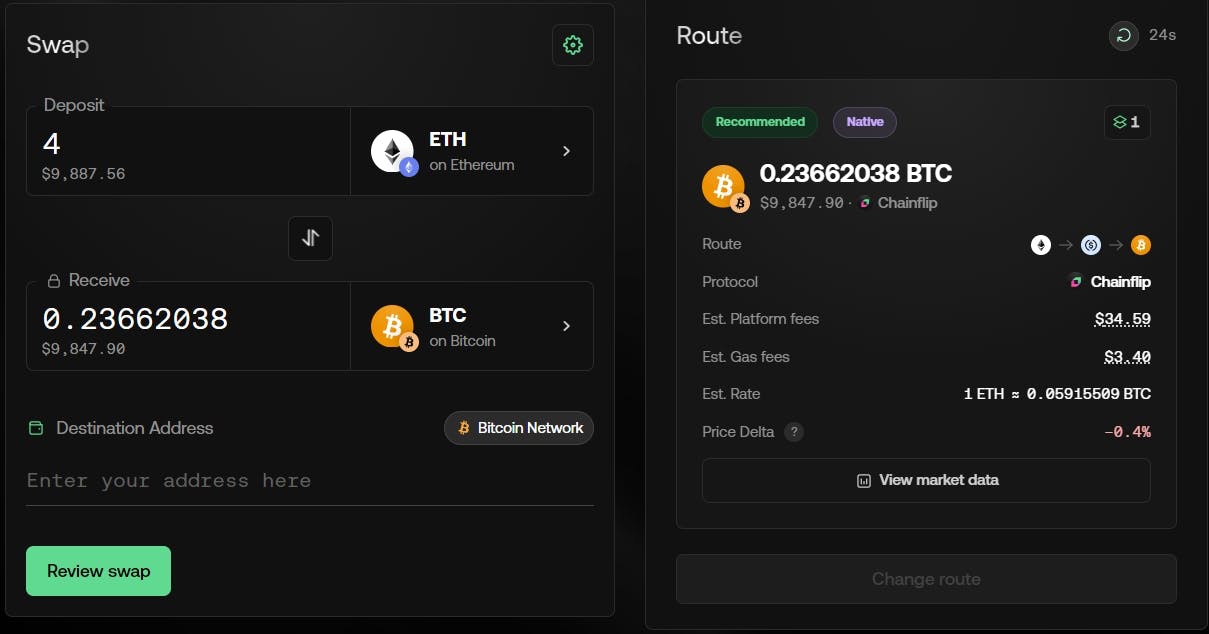

由于主网上线时间较短,且流动性较低,目前单次交换的额度限制在10000U左右。如下图所示,是将4个ETH交换成BTC的报价,可获得约0.2366个BTC。同一时间在Binance中ETH/BTC交易对兑换比例为0.05935,约可兑换0.2374个BTC。价格非常接近,且

来源:https://swap.chainflip.io/

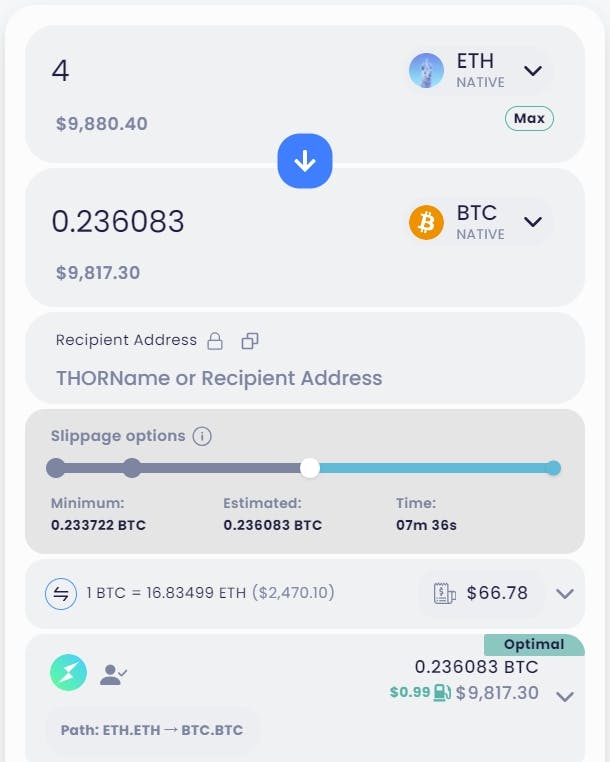

对比同时间的Thorswap,其价格甚至会更优一点。

来源:https://app.thorswap.finance/

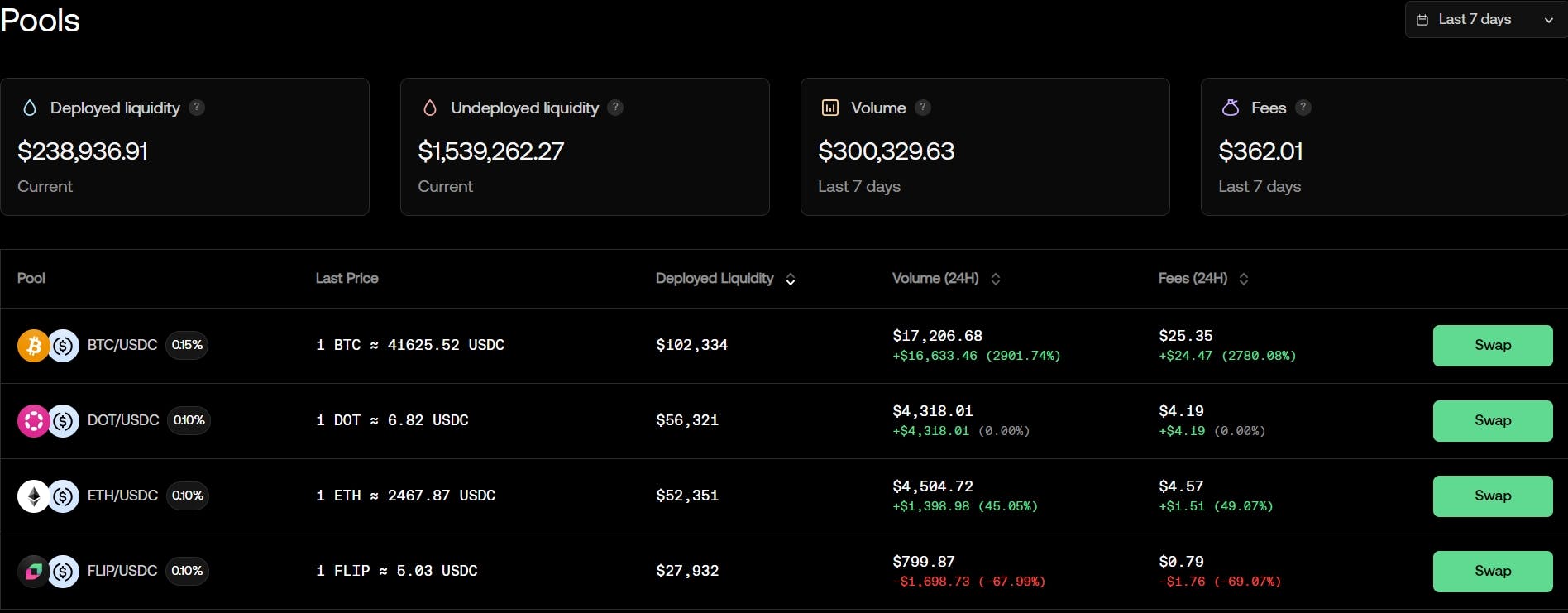

当前协议的TVL和交易量都很低,其中已部署的流动性约23.9万美元,最大流动性为BTC/USDC池,约10万美元。近7日交易量约30万美元,7日共捕获交易费362美元。

来源:https://scan.chainflip.io/pools

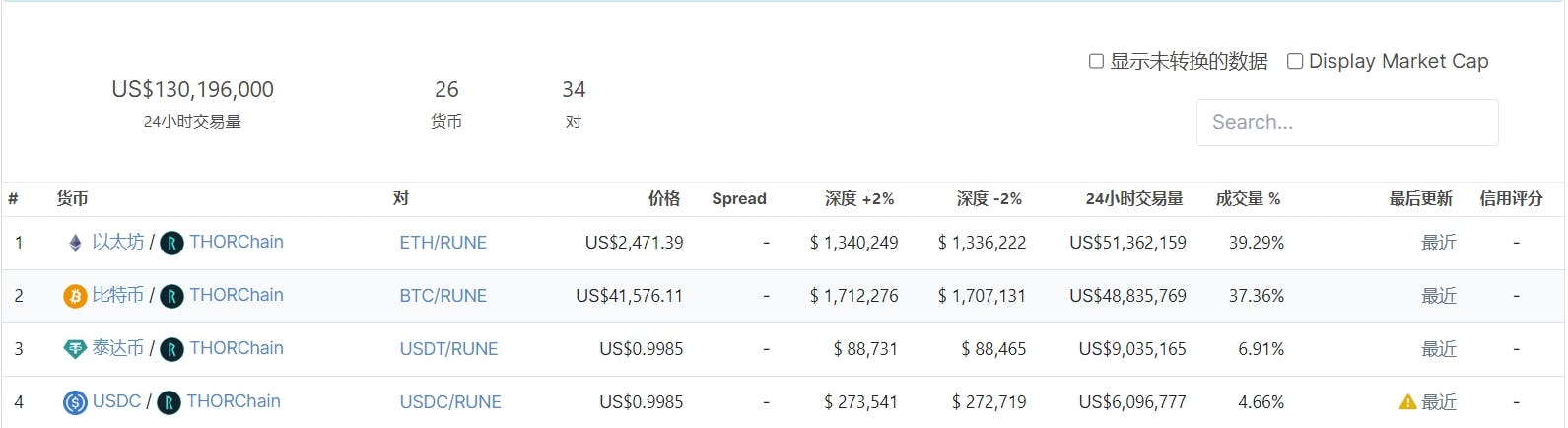

相比于同一时期的Thorchain仍处于非常早期的阶段,Thorchain日交易量约为1-2亿美元,总流动性为2.93亿美元(不包含RUNE)。

来源:https://app.thorswap.finance/dashboard

融资及代币信息

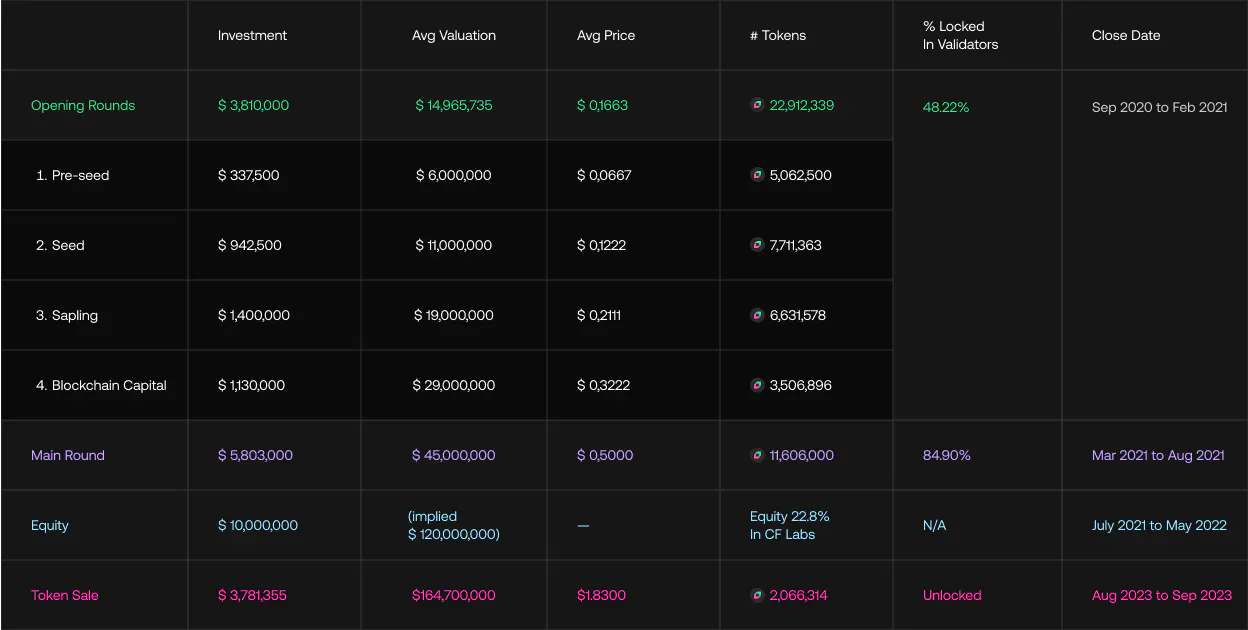

Chainflip 已经历多轮融资,融资总额达2330 万美元。所有融资的详细信息如下。

来源:https://docs.chainflip.io/concepts/token-economics/genesis-tokenomics

2020 年底至 2021 年 2 月轮融资金额为 381 万美元,估值约为 1500 万美元。本轮融资由 Blockchain Capital 领投,其他知名机构包括 Mechanism Capital、Apollo Capital、CMS Holdings、DACM 等。

随后不久进行了主轮融资,并于 2021 年 8 月结束,以 4500 万美元的估值筹集了 580 万美元。领投此轮融资的知名公司包括 Framework、Coinbase Ventures、Hypesphere、Delphi、Morningstar Ventures、EdenBlock、MetaCartel、Lemniscap、Defi Alliance 等。

最近一轮融资是 2022 年 5 月进行的 1000 万美元股权融资。Pantera Capital、Framework Ventures 和 Blockchain Capital 投资。

最后,Coinlist 用户在 2023 年 8 月和 9 月的公开发售中购买了价值 378 万美元的代币。

来源:https://docs.chainflip.io/concepts/token-economics/genesis-tokenomics

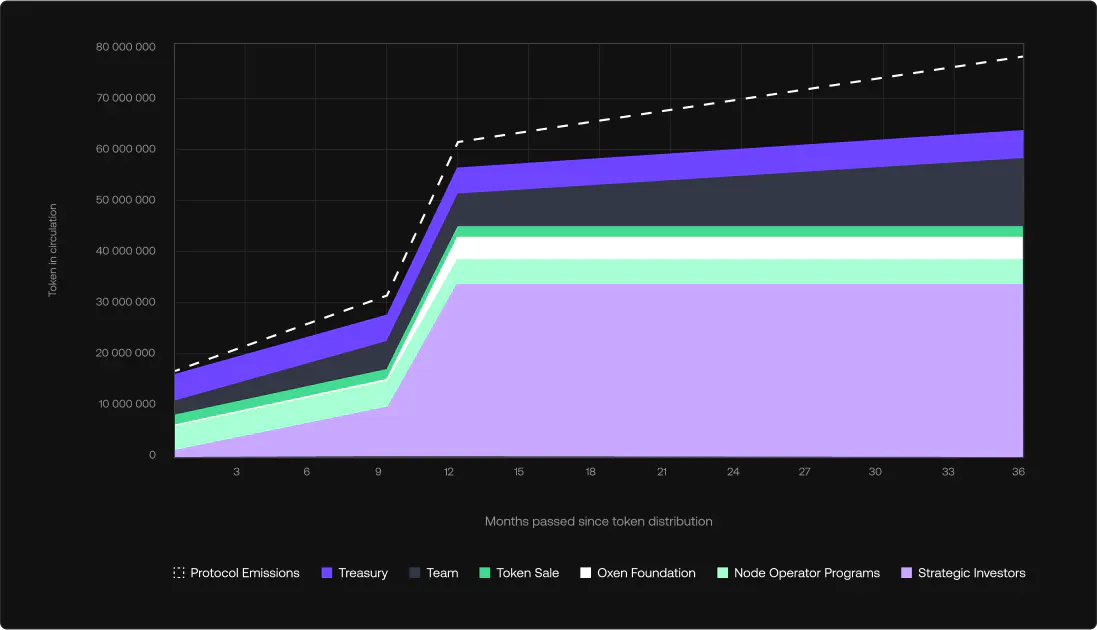

$FLIP 是 Chainflip 的 ERC-20 原生代币,初始供应量为 90M,遵循动态的代币供给模型。目前,Chainflip 预计会有年化 8% 的代币通胀,用于激励验证节点,包括权威验证结点(7%)和备份验证节点(1%)。

此外,Chainflip 对于每笔交易会收取千分之一的交易手续费回购并燃烧 $FLIP,使得 $FLIP 也有可能会呈现通缩的状态。FLIP也将作为状态链的Gas费,这一部分将会被直接销毁,但预计份额会比较少,除非网络的活动非常高。

$FLIP 的代币赋能主要体现在被用于质押验证以及协议的价值捕获。根据Coingecko数据,当前FLIP总流通市值为9600万美元,FDV为4.56亿美元。相比于链上的TVL和真实交易量,其估值非常高。主要是该赛道选手较少,市场对于Chainflip未来的成长预期较高导致的。

来源:https://www.coingecko.com/zh/数字货币/chainflip

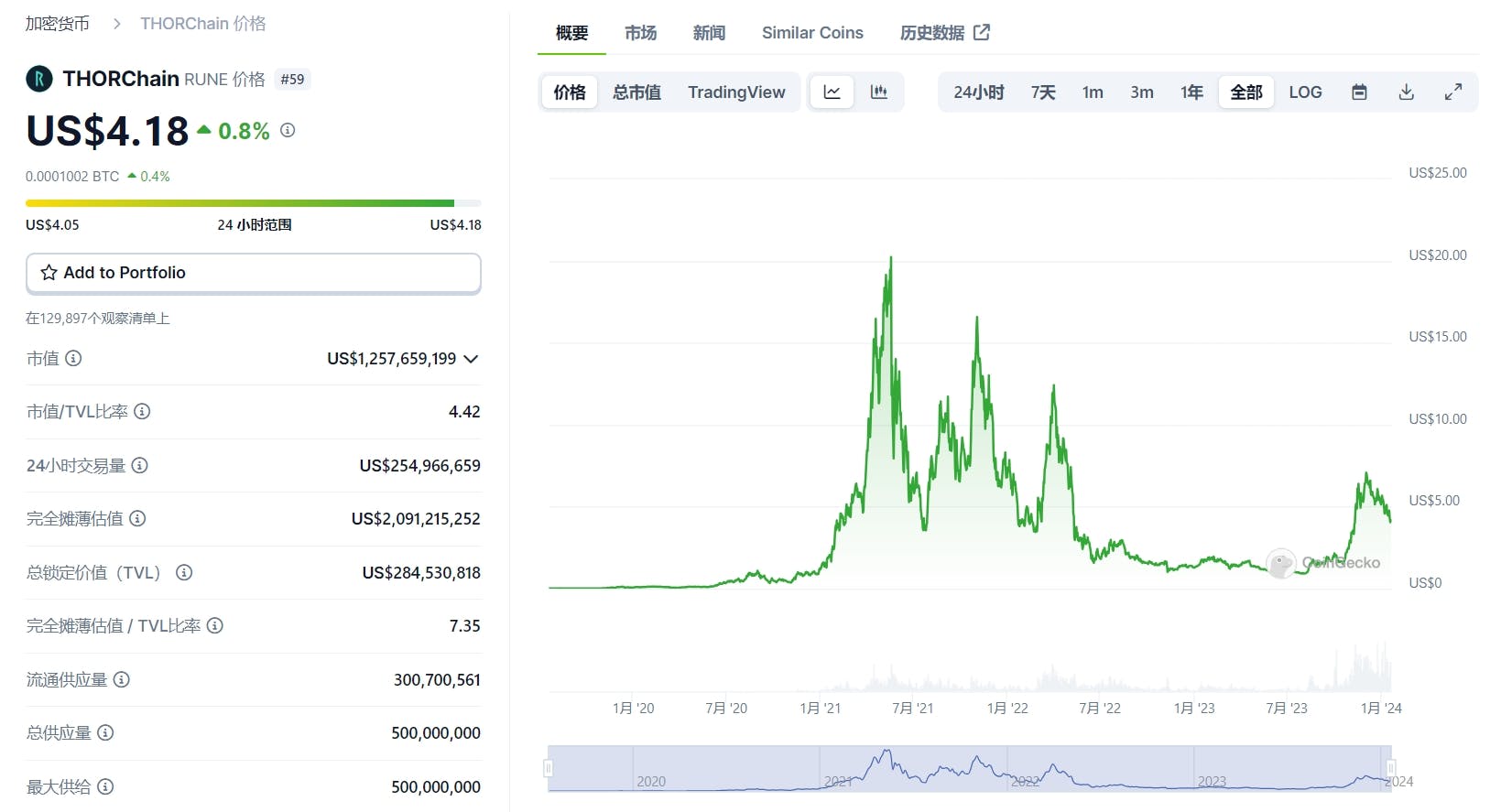

对比Thorchain数据,流通市值为12.57亿美元,为FLIP的13倍。但TVL和真实交易量远高于Chainflip。

来源:https://www.coingecko.com/zh/数字货币/thorchain

总结

仅对比BTC现货在CEX和DEX的交易市场数据,过去24小时总交易量约88.8亿美元。

来源:https://www.coingecko.com/zh/数字货币/比特币

来源:https://www.coingecko.com/zh/数字货币/比特币

而对比来看,原生BTC的DEX交易量集中在Thorchain,24小时交易量仅4880万美元左右。仅占到总市场的0.55%。

来源:https://www.coingecko.com/zh/exchanges/thorswap

而DEX交易市占率约为5.6%:

来源:https://www.coingecko.com/zh/exchanges/decentralized

因此无论从DEX市占率还是BTC交易量来看,原生BTC跨链交换市场都还有很大的增长空间。

同时Thorchain有很强的先发优势,经历了长期的市场考验,对于大额的交易优化较好,从这个角度来看,Chainflip短期内难以超越Thorchain。目前最好的策略是不将Thorchain视为对手,而是联手扩大整个原生跨链交换市场,优化大额的交易体验,同时与更多钱包和DeFi协议集成。接入目前Thorchain尚未接入的链,例如Solana、Tron等,以捕获更大的交易量。目前需要继续观察Chainflip的各项指标,尤其是交易量数据,只有足够的交易量才能捕获大量的交易费用,进而促进FLIP代币价格的上涨。