编译:Felix, PANews

过去三个月加密市场发生了哪些变化?比特币的价格走势基本呈区间波动,在 5 万美元至 6 万美元之间盘整,其间有一些波动。但仔细观察就会发现,重要事态的发展正在幕后展开。

首先,本季度加密市场的流动性和复杂性都有所提高。机构对加密货币的兴趣依然浓厚。美国比特币现货ETF净流入 50 亿美元,表明尽管偶尔出现波动,机构仍在参与其中。以太坊价格创下历史新高,反映出传统金融正在探索与数字资产互动的新方式。与此同时,稳定币仍然是加密货币最广泛使用的应用之一,其市值达到了创纪录的 1700 亿美元,不断增长的交易量证明了其在跨境交易及其他领域的持续效用。

本报告将全面介绍了推动这些趋势的力量。此外还指出了主要资产(尤其是比特币和以太坊)在接近年底时可能会发生的转变和方向。

以下为报告全文:

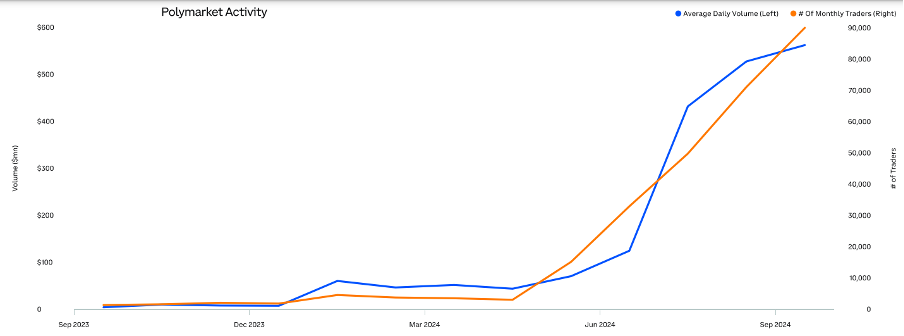

Polymarket 是加密选举年的突破性应用程序,是区块链技术如何帮助提高市场和信息的透明度、可访问性和信任度的范例。

资料来源:@rchen8、Dune Analytics、Grayscale Investments

数据截至 9 月 30 日

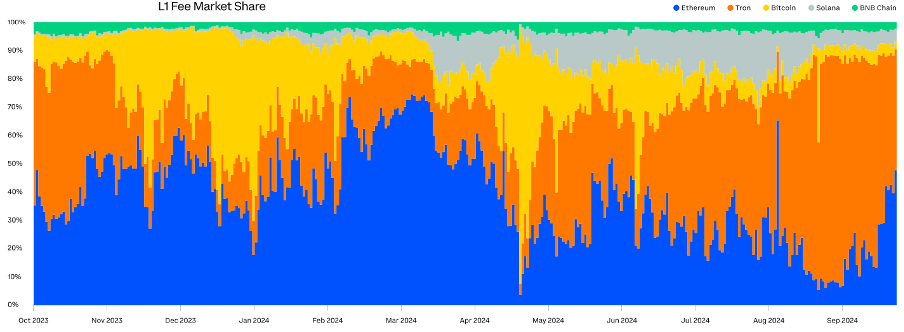

在 L1 区块链中,以太坊的费用市场份额回暖,从 8 月底 9% 的低点反弹到 9 月底的 40%。

来源:Token Terminal,9 月 24 日

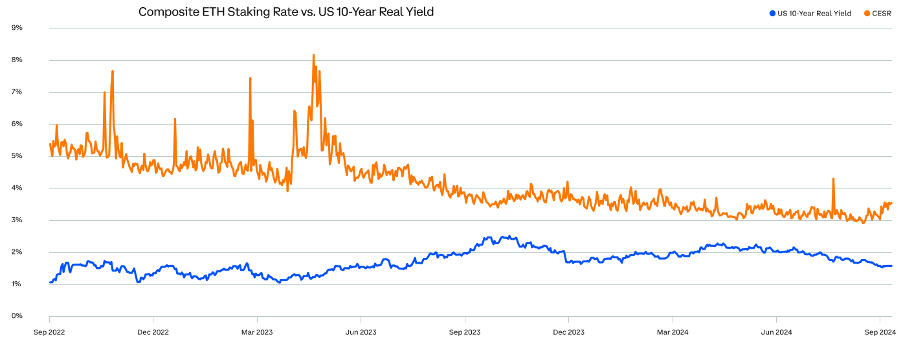

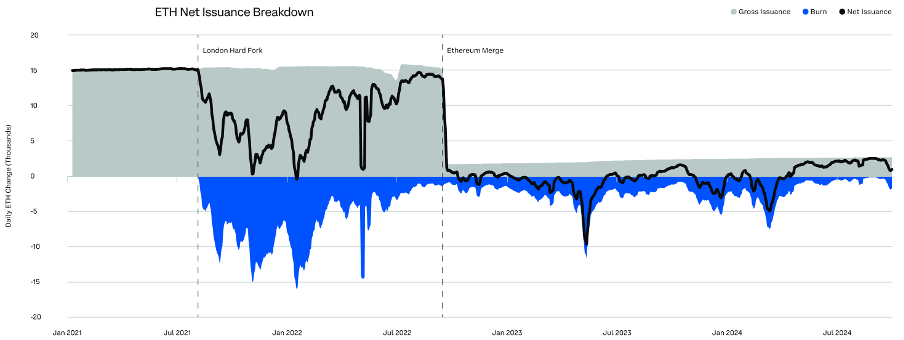

以太坊质押收益率是 10 年期美国国债实际(经通胀调整后)收益率的 2 倍多。

资料来源:CoinDesk Indices

(CESR 衡量质押 ETH 的验证者获得的平均年化收益率,由共识奖励和优先交易费组成;虽然 ETH 的通胀率在其历史上大部分时间都为负值,但最近已转为正值,因此质押者应考虑其对质押收益率的影响)

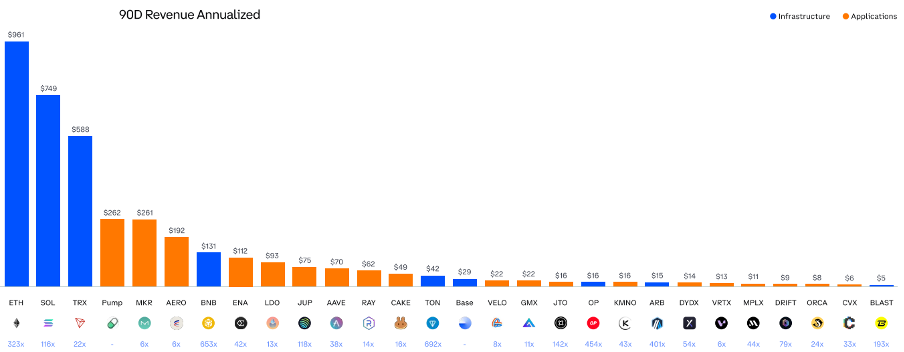

许多成功的应用程序产生的收益超过了其所运行的基础设施。

来源:Token Terminal、MakerBurn、DeFiLlama、Tronscan

年化收入按过去 90 天计算,Solana 收入包括基本费用、优先费用和 MEV 小费;数据截至 9 月 25 日

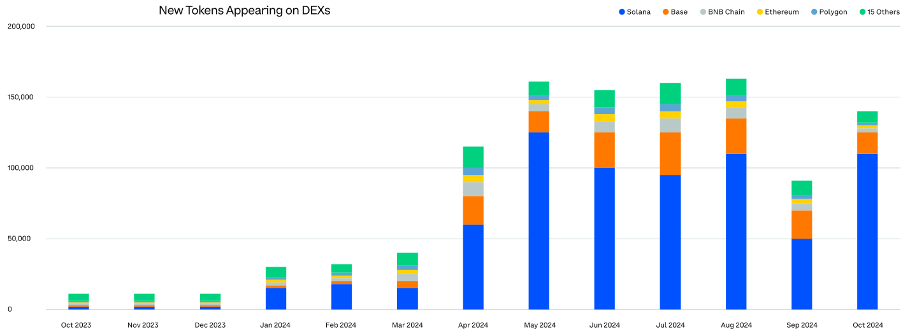

去年,代币发行数量激增了 13 倍,其中 Solana 占据了最大份额。

来源:Dune Analytics

市场概况

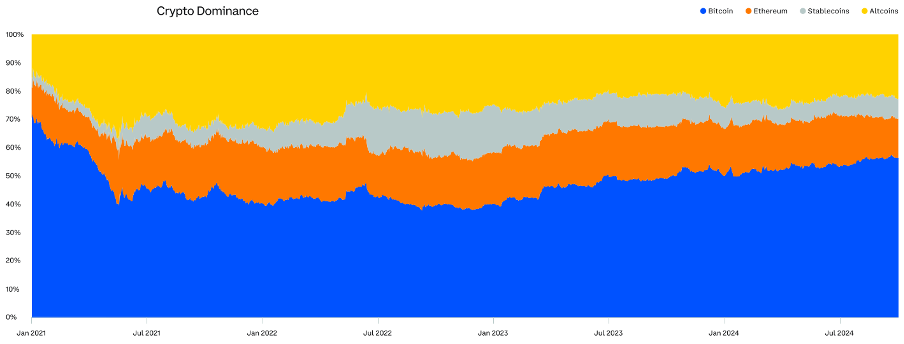

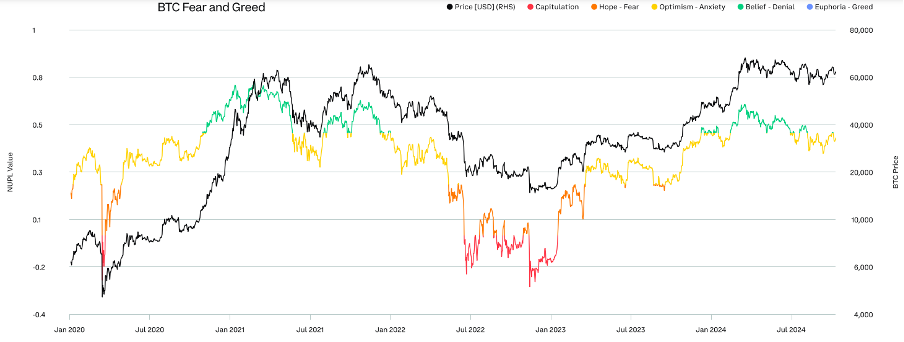

由于市场参与者被最优质的资产所吸引,BTC 和稳定币的主导地位在第三季度均有所上升。

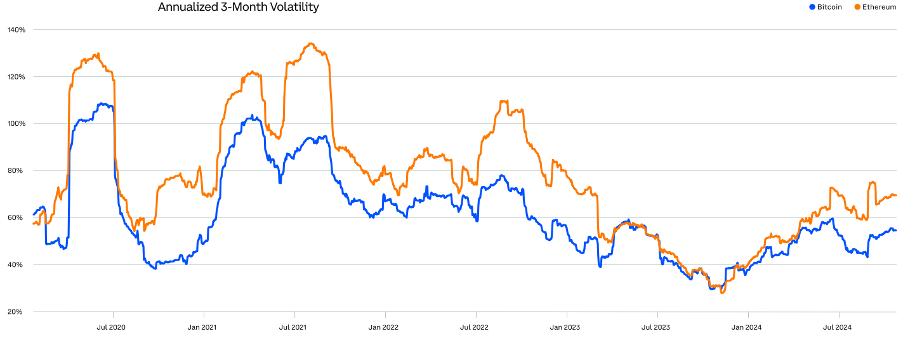

随着市场日趋成熟,BTC 和 ETH 的波动性呈显著下降趋势。

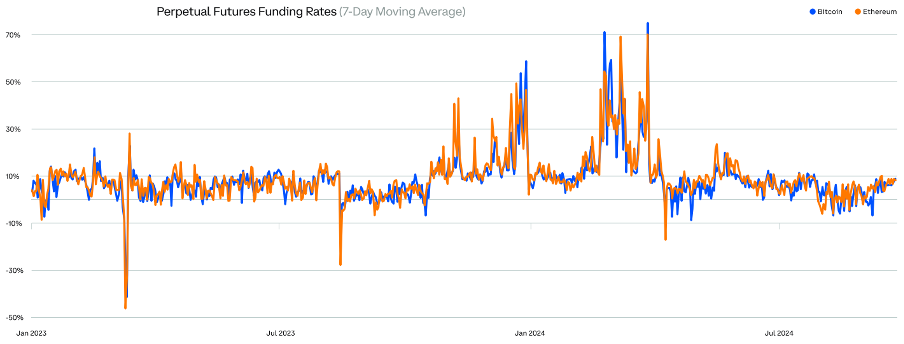

第三季度,永续合约资金费率在窄幅区间内交易,表明市场买卖双方之间保持平衡。

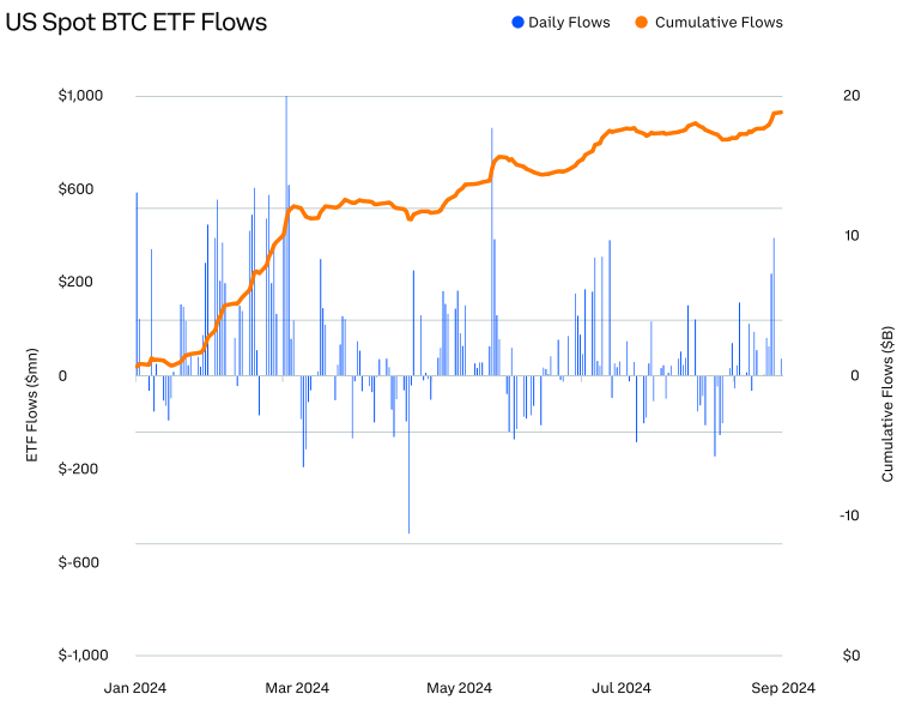

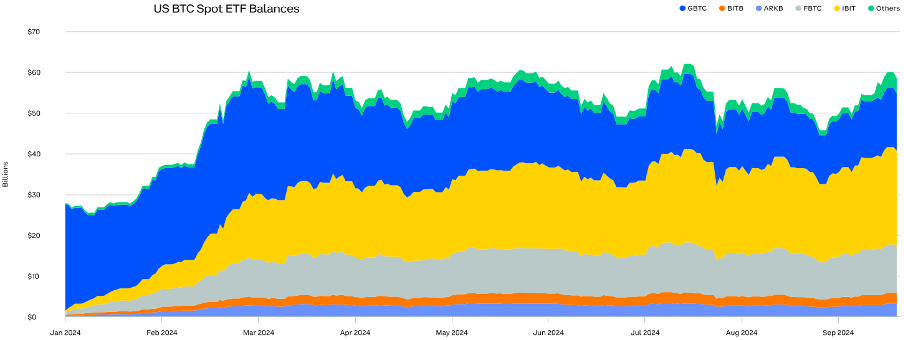

美国现货 BTC ETF 第三季度吸引逾 50 亿美元净流入。

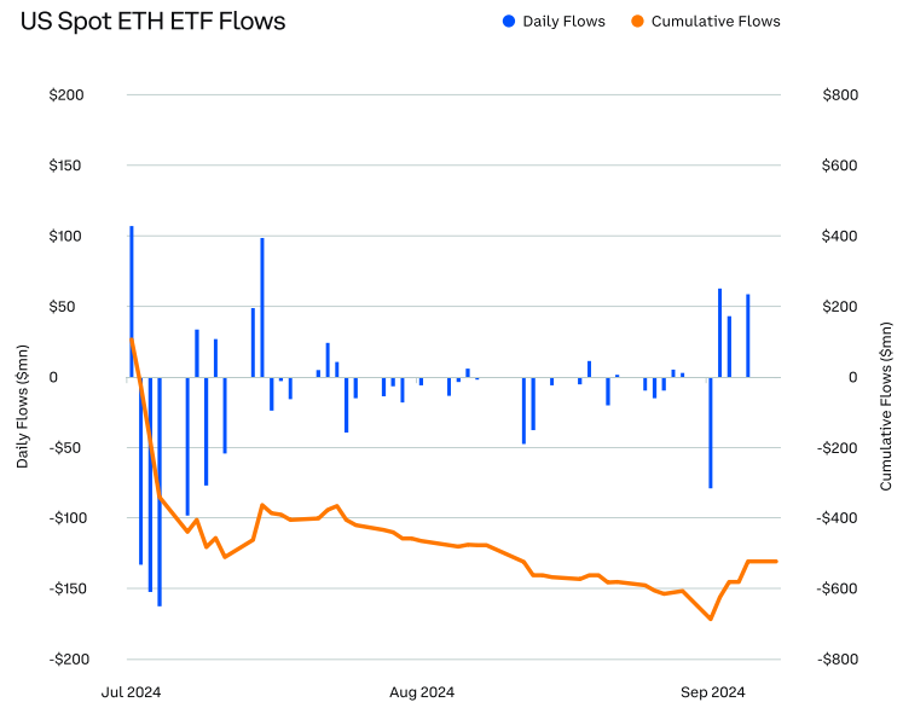

在经历了数周的资金流出后,美国现货 ETH ETF 资金流于第三季度末出现反弹。

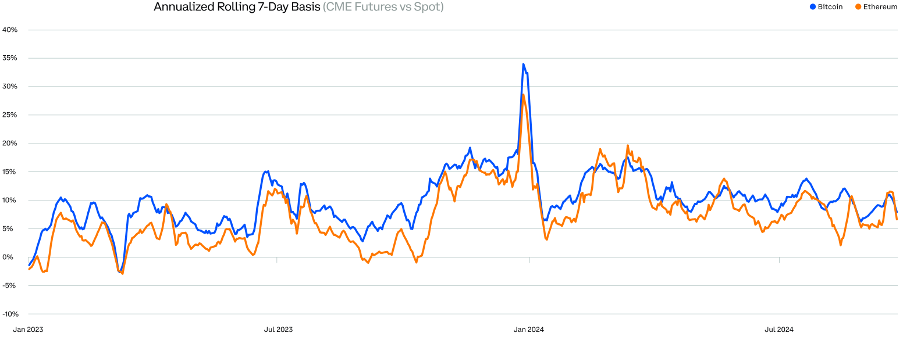

BTC 和 ETH 的基差(CME 期货减去现货)在第三季度均有所下降。

基差的极端波动,无论是正向的还是负向的,往往都与市场情绪的大幅波动有关

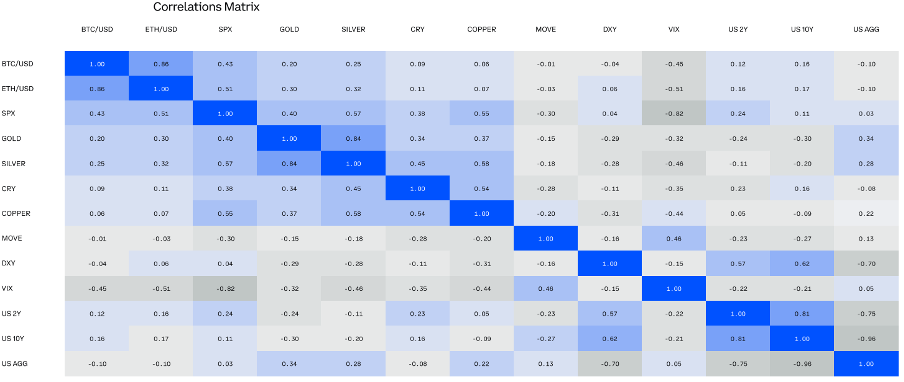

加密货币与所有主要资产类别均表现出低相关性或负相关性。

资料来源:彭博社、Coinbase。数据来自 7 月 1 日至 9 月 30 日

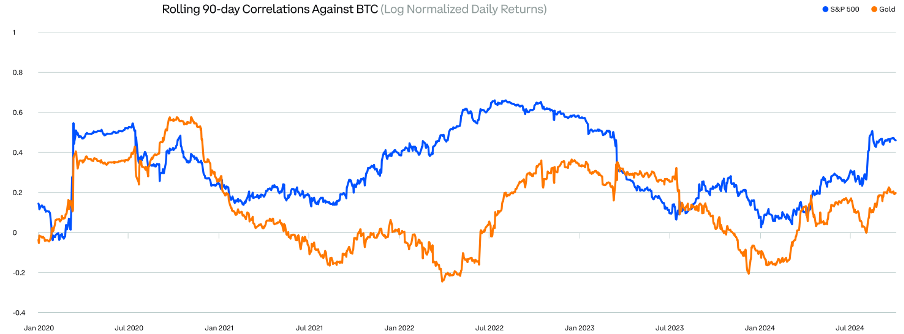

自 2020 年以来,比特币与标准普尔 500 指数的平均相关性仅为 0.33,与黄金的平均相关性仅为 0.13。

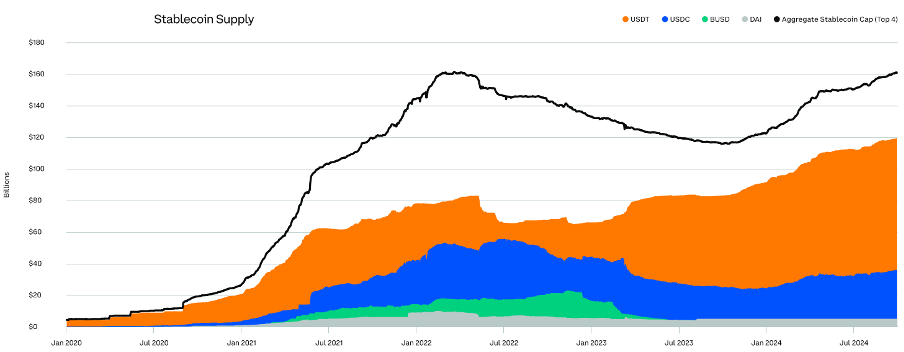

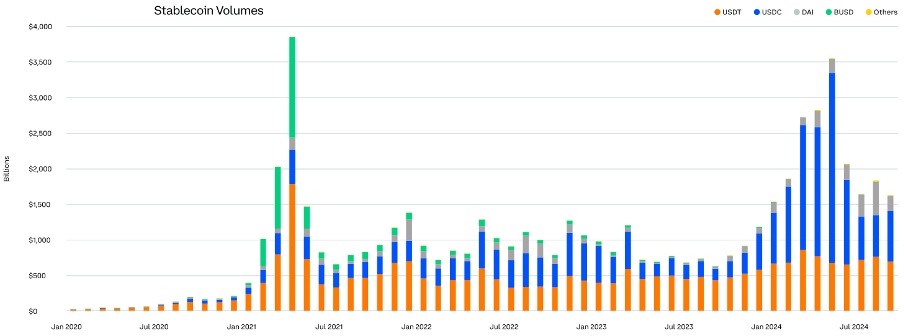

稳定币飙升

2024 年第三季度的稳定币总市值创下近 1700 亿美元的历史新高,欧盟根据加密资产市场监管局 (MiCA) 制定的新规则也生效。

这两件事都反映了稳定币越来越多的被主流采用,以及人们对稳定币所能提供的优势的认识,包括速度、成本和安全性。稳定币越来越多地被用于构建支付系统,促进汇款支付和简化跨境交易。

将稳定币整合到现有的支付系统中,只是加密货币在实体经济中越来越多地被应用的个例。

随着市场参与者继续将稳定币用于各种新的和现有的用例,稳定币的供应量在第三季度达到了历史新高。

今年迄今,稳定币交易量已飙升至近 20 万亿美元。

L2

随着进入第四季度,ETH 的价格接近年初的水平。但除了价格之外,还可以看到一个快速增长的以太坊生态系统,这主要得益于新的创新型 L2。

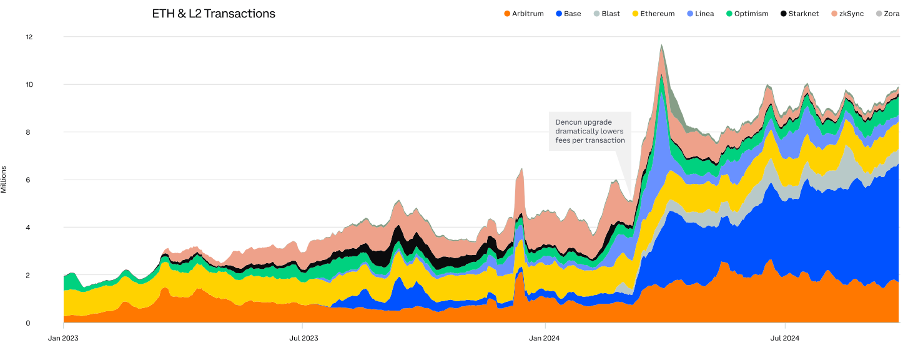

随着开发者和终端用户继续迁移到区块链上,活跃用户数量和交易量都急剧上升。与此同时,在以太坊的 Dencun 升级之后,L2 的费用大幅下降。

虽然以太坊 L1 和各种 L2 之间的活动如何发展还有待观察,但 L2 为以太坊世界带来了更多用户、更多活动和更多创新。

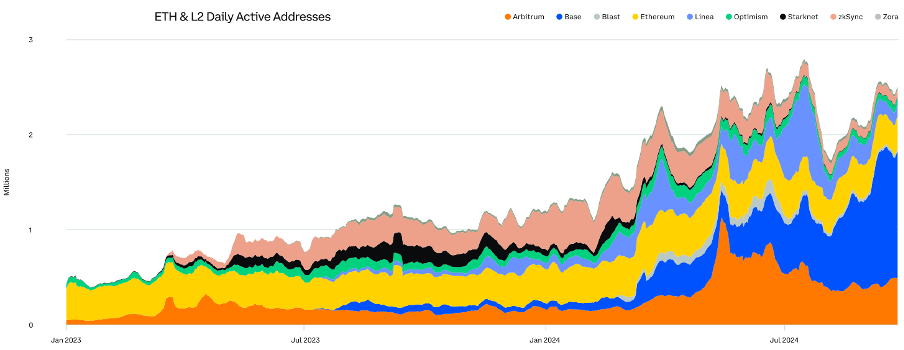

今年,以太坊生态系统的每日活跃地址数急剧上升,其中 L2 的增加最为显著,而 Base 则处于领先地位。

随着新的 L2 和用例的蓬勃发展,自 2023 年初以来,以太坊生态系统中的每日交易数量增加了 5 倍。

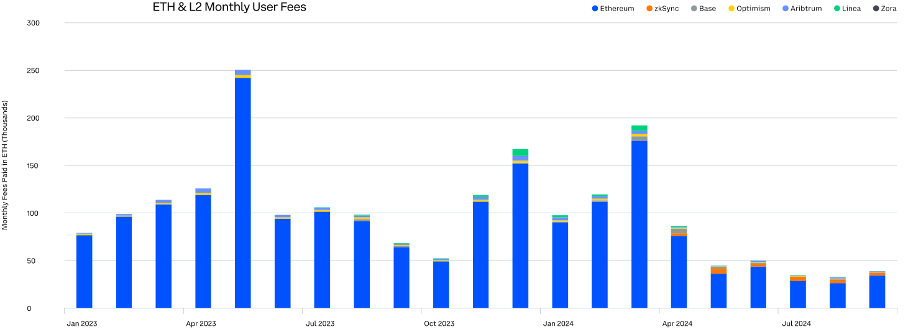

在 2024 年 3 月以太坊的 Dencun 升级大幅降低了 L2 上交易费用后,尽管交易活动激增,但支付的总费用却大幅下降。

Bitcoin(BTC)

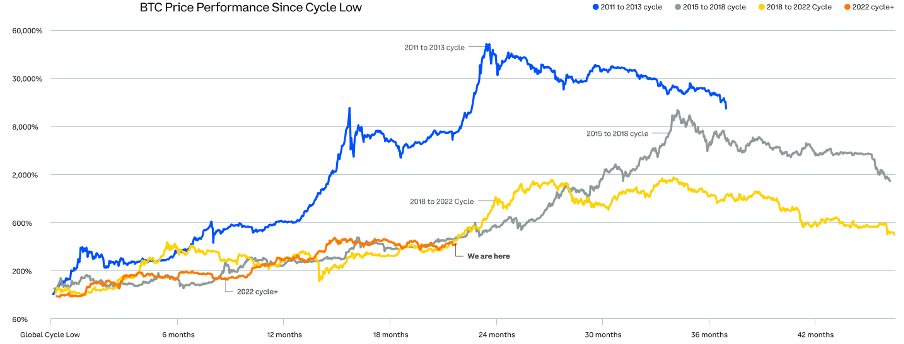

当前 BTC 周期与 2015-2018 年和 2018-2022 年周期密切相关,这两个周期的总回报率分别接近 2,000% 和 600%。

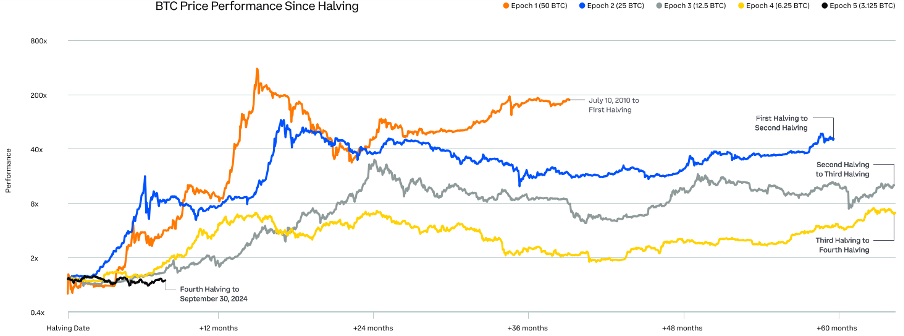

比特币已经经历了四个周期,每个周期都包括牛市和熊市。在这张图中可以看到当前市场周期(始于 2022 年)与之前的周期相比如何。(过去的表现并不代表未来的结果)

BTC 自第四次减半以来的表现与第三次减半后的表现最为相似,当时价格横盘整理了几个月,然后在减半后的一年内大幅上涨。

这张图表衡量了比特币在每个减半周期或时期的总回报。在减半之后,价格倾向于横盘交易,就像自 2024 年 4 月减半以来的六个月一样。然而,在前三次减半后的 12 个月内,价格大幅上涨。在第一次减半之后,价格在前 12 个月上涨了 1000% 以上。在第二次减半之后,价格在前 12 个月上涨了 200%。在第三次减半之后,价格在前 12 个月上涨了 600% 以上。 自 2024 年 4 月1 9 日第四次减半(黑线)以来,比特币的价格下跌了 1.2%。

截至第三季度末,距推出仅 9 个月,美国现货 BTC ETF 的资产管理规模已接近 600 亿美元。

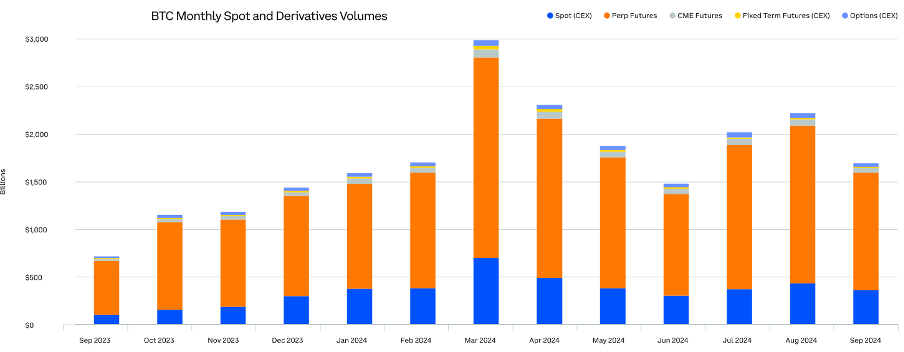

加密市场流动性越来越强。今年迄今,BTC 交易量平均每月 2 万亿美元,较去年同期增长 76%。

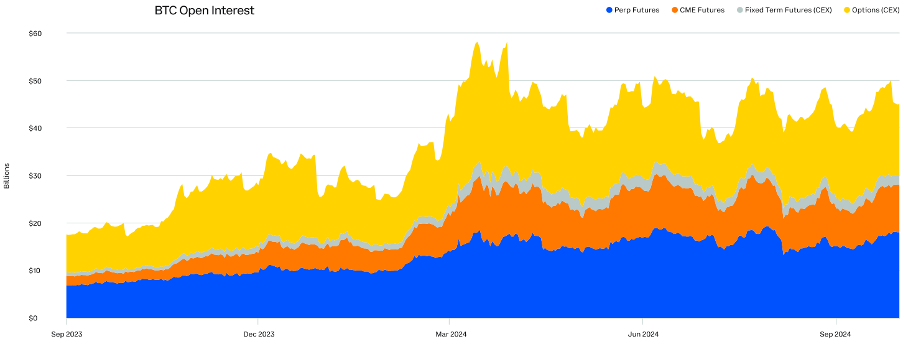

2024 年第三季度,比特币衍生品的未平仓合约平均为 440 亿美元。

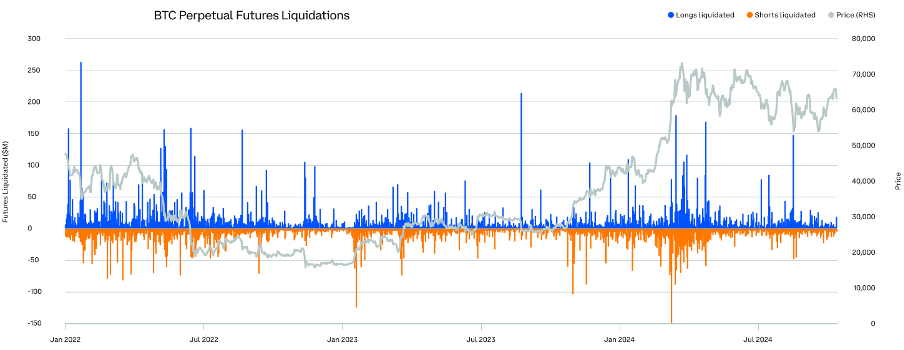

在 2024 年 8 月上旬与日元空头套利交易平仓相关的大量多头清算之后,比特币头寸看起来更加清晰。

BTC 衍生品汇总统计:

BTC 传统期货规格

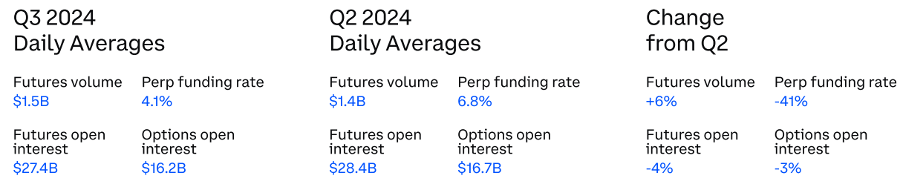

在整个第三季度,BTC 的流动和非流动供应量规模保持相当稳定。

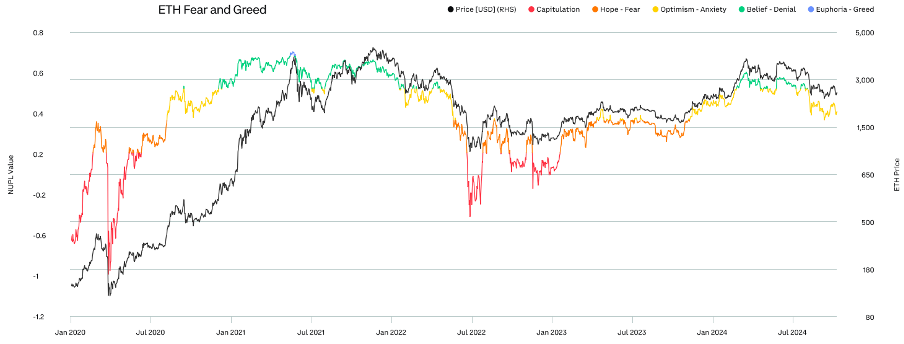

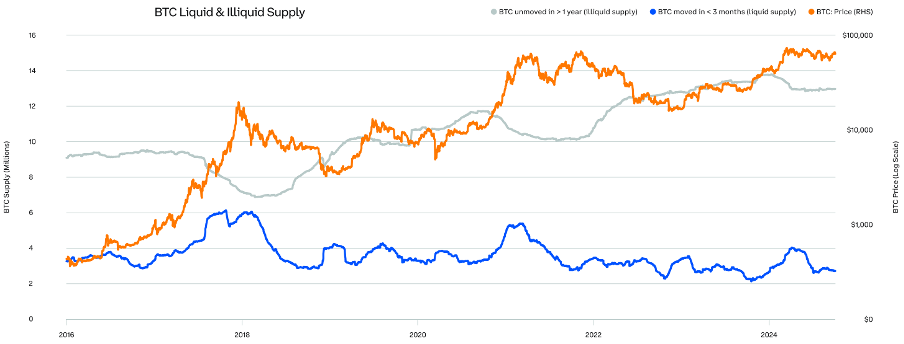

随着市场横盘整理,市场情绪已从贪婪转向恐惧,或许为下一轮反弹奠定了基础。

Ethereum (ETH)

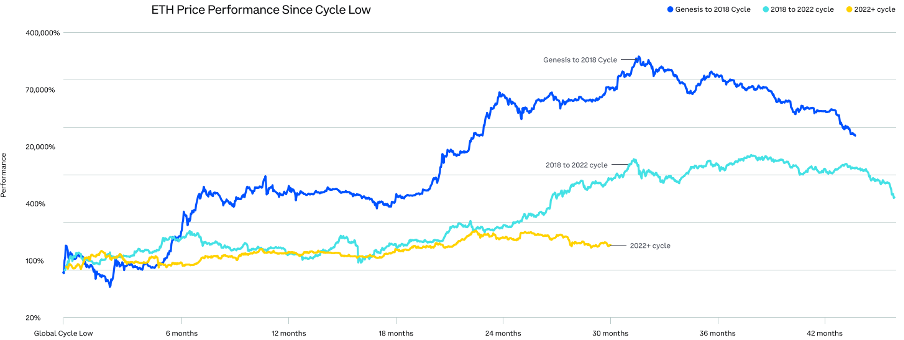

在密切追踪 2018-2022 周期后,随着 ETH 价格在第三季度回落,当前 ETH 周期已开始出现分化。

ETH 已经历了两个周期,每个周期都包括牛市和熊市。在这张图表中可以看到当前市场周期(始于 2022 年)与之前的周期相比如何。在当前周期中,ETH 自 2022 年 11 月触及周期低点以来上涨了 125% 以上。(过去的表现并不能预示未来的结果)

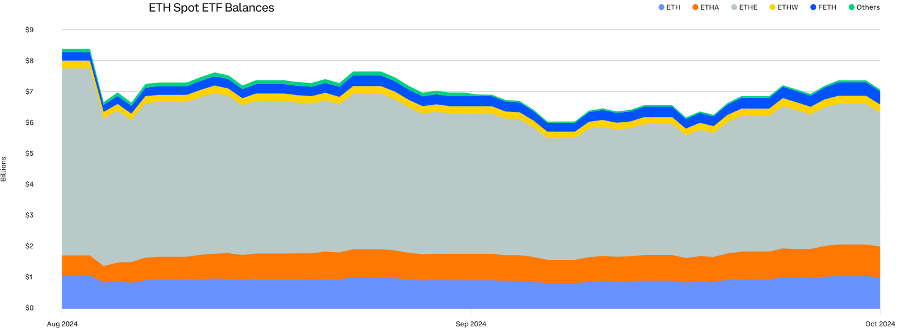

美国现货 ETH ETF 于 7 月推出,第三季度末总规模达 71 亿美元。

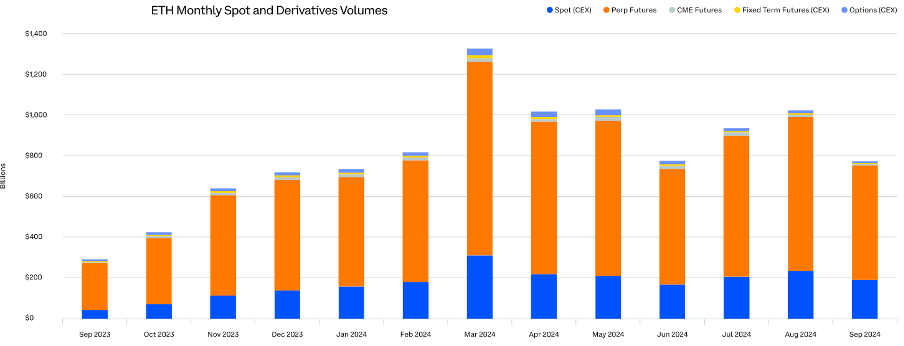

加密市场流动性越来越强。2024 年 ETH 的月平均交易量为 9,300 亿美元。

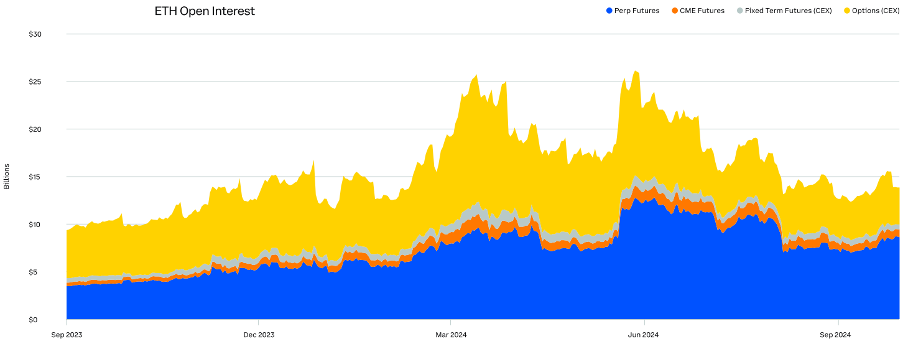

2023 年第四季度,ETH 衍生品的未平仓合约平均为 150 亿美元。

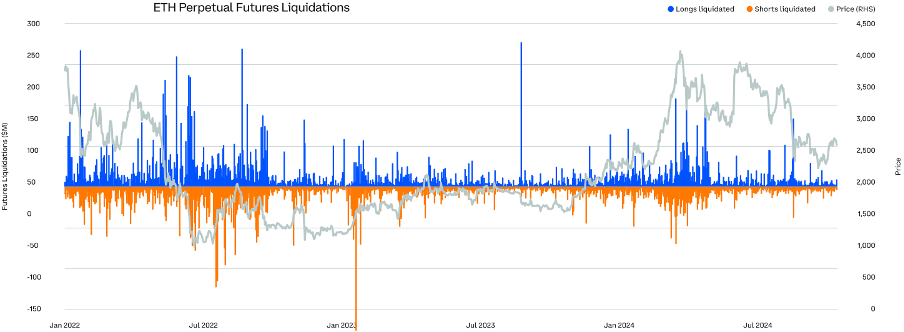

在美国推出现货 ETH ETF 以及 8 月初日元空头套利交易平仓之后,ETH 多头清算量立即大幅飙升。

ETH 衍生品汇总统计

ETH 传统期货规格

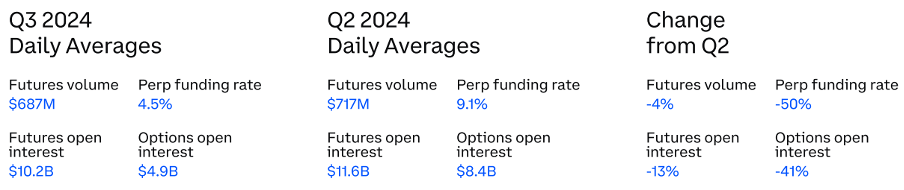

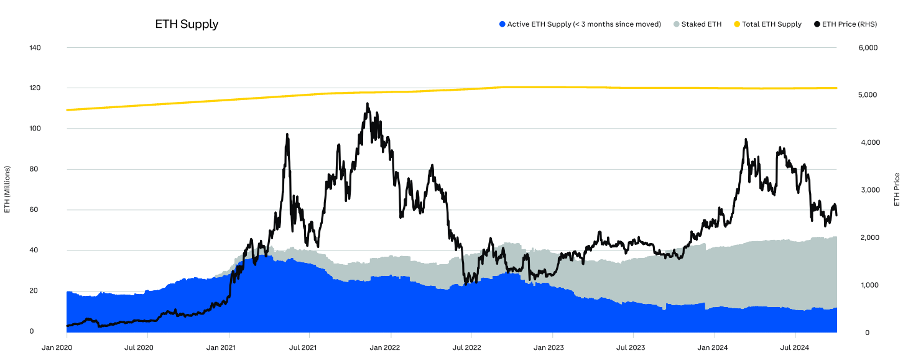

尽管费用在第三季度末有所上升,但 ETH 的发行仍然持续存在净通胀。

随着越来越多的持有者希望从其头寸中获取收益,ETH 质押数量在第三季度创下历史新高。

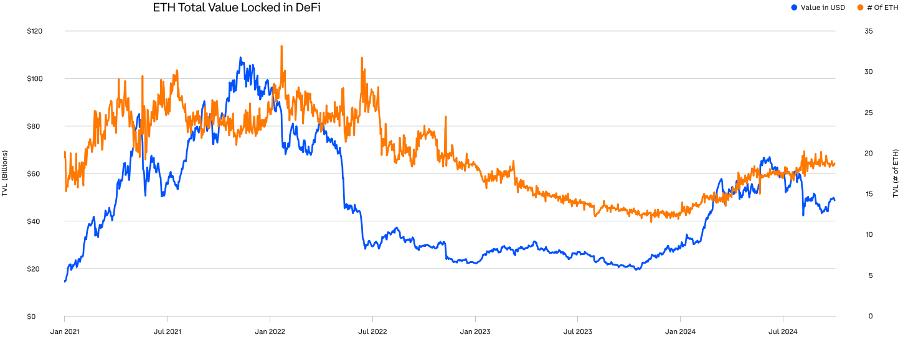

第三季度,DeFi 中锁定的 ETH 数量上涨了 11%。

质押已成为 ETH 流动性的主要消耗来源。

随着 ETH 价格回落,市场情绪从贪婪转向恐惧,或许为下一轮反弹奠定了基础。