前言

DeFi在前几个月经历了一次近乎毁灭性的打击,板块主要代币价格均下跌了70%-90%,下跌造成的强制平仓导致的连锁反应使整个市场风声鹤唳,人们再一次看到了加密市场的残酷性,而这种大起大落在DeFi板块显得尤为刺眼。结果证明,DeFi在面对系统性下行压力时脆弱且敏感,那么本篇我们向前追溯,从宏观经济背景,到加密行业结构特点,再到DeFi的原生缺陷,从头归因DeFi的起与落,并从问题看发展,畅想DeFi未来的改进方向。

系统性压力来源——注水,通胀,抽水

2020年1月:大流行

此轮全球范围的经济下行始于新冠疫情的全球大流行,疫情的爆发导致世界范围内生产力的严重下降,发生大规模的企业破产和员工失业。且目前全球化趋势下,各国的商品原材料供应网络高度关联,因此停产和国家封锁带来的供应链断裂,其影响会传导至全球多个国家和行业。由此全球系统性的经济下滑不可避免。

2020年3月:注水,美国无限QE

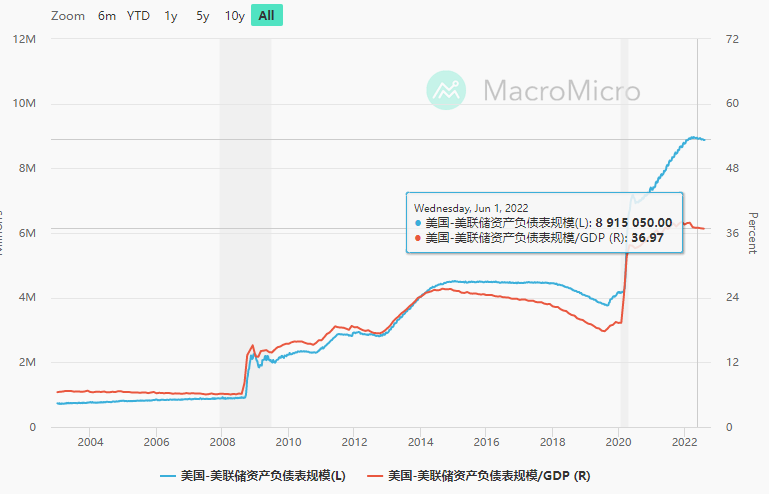

作为全球资本和金融中心的美国为保护股市等金融市场开始采取大幅降息和量化宽松政策,并称将根据实际需要购买资产而不设上限,也就是无限QE。美联储究竟向市场注入了多少水,我们可以从其资产负债规模来看,到2022年7月,美联储资产负债表已高达8.9万亿美元,占GDP36.97%,相当于2007年次贷危机前的10倍。

数据来源:MacroMicro

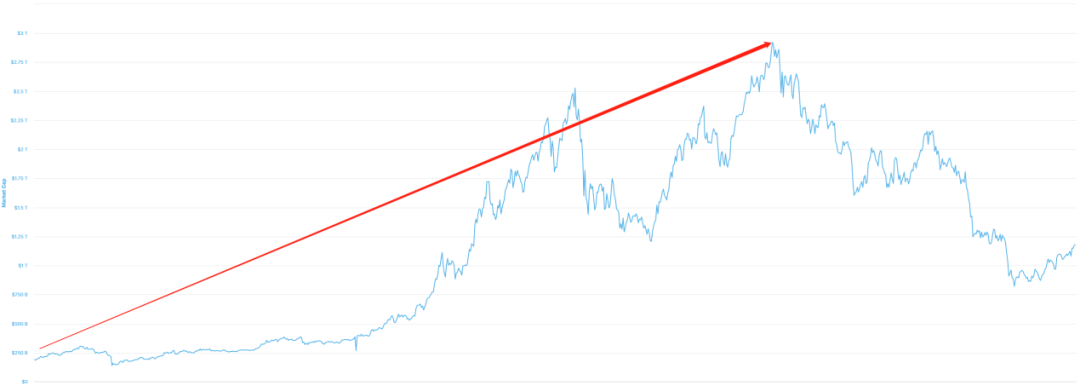

由此,大量资金进入股市和加密市场,将资产价格一路推高,促成了长达1多年的牛市行情,加密市场规模不断扩张,在2021年11月达到峰值,总计2.9万亿美元。

数据来源:CoinMarketCap

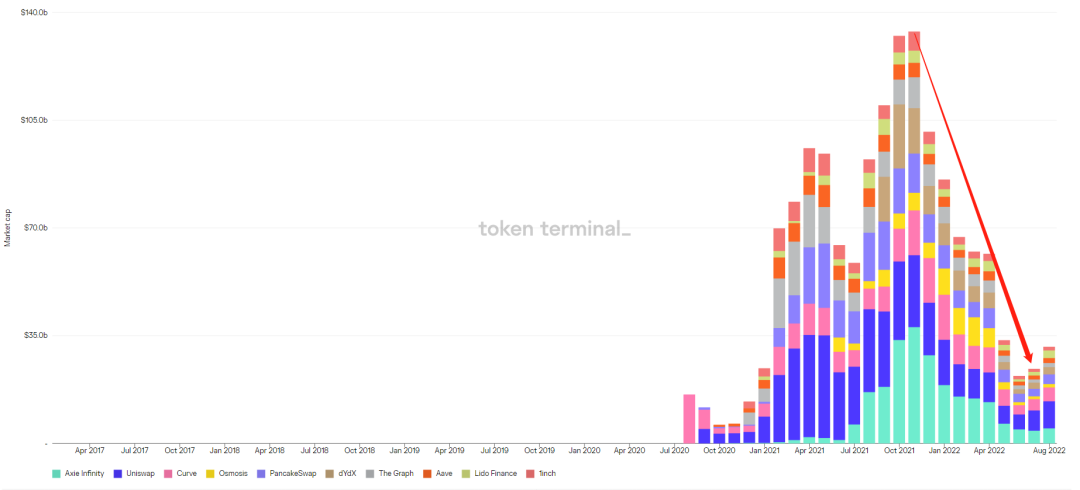

2020年8月:DeFi Summer

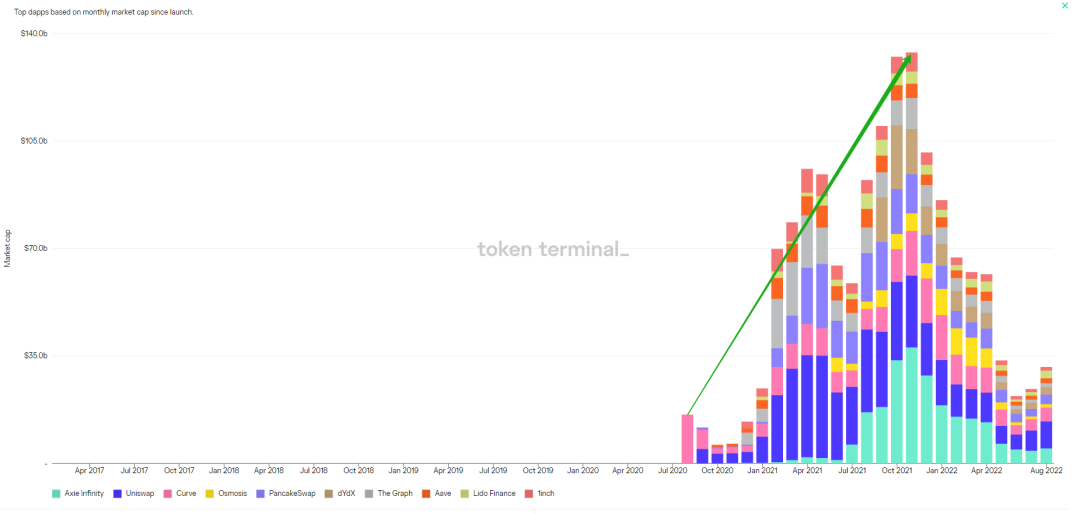

流动性挖矿机制的广泛应用让DeFi在2020年夏天正式崛起,并与加密市场大趋势一同高歌猛进,DeFI前十协议总市值在2021年11月最高点已经接近1400亿美元。

数据来源:tokenterminal

2021年3月:通胀

但量化宽松是有代价的,美国之前的量化宽松有世界其他国家接受美元的输入型通胀为美国本土买单,使其通胀率维持在较低水平,但这一次不然,美国疫情政策放宽带来的经济活力释放与全球产业链的断裂合力推高了美国本土的通货膨胀,2021年3月开始美国CPI快速上涨态势,从2021年2月增长1.7%,到2022年6月已经增长9.1%到达历史最高水平。

数据来源:TradingEconomics

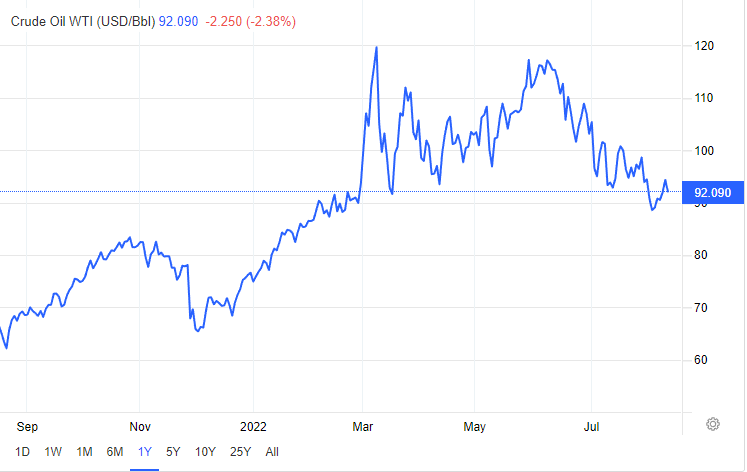

2022年2月:战争与能源

俄乌战争爆发,北约成员及盟友对俄的各色制裁纷至沓来,疫情摧垮的供应链本就让全球大宗商品价格不断上涨,俄罗斯是能源、粮食和原材料出口大国,制裁再度导致全球大宗商品价格进一步暴涨,直至如今才接近恢复到战前水平。这进一步从供给侧加剧了全球通胀压力。

数据来源:TradingEconomics

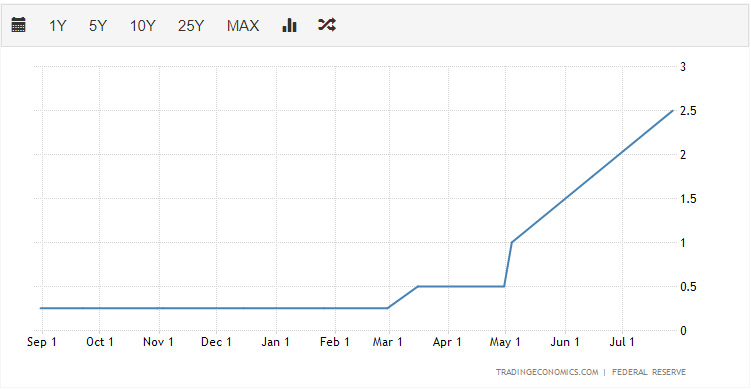

2022年3月:抽水,美联储加息

2022年2月美国CPI同比增长已高达7.9%,远超出预期,美联储不得不提前开始缩表进程,于3月中旬宣布加息25个基点,并停止QE。但通胀不会瞬间消失,美联储的加息也越来越激进,连续推出50,75,75个基点的加息动作。

数据来源:TradingEconomics

加密市场资金撤离:流动性枯竭

大幅加息和市场的下行预期导致全球各市场资本不断抽离,当然也包括之前被热钱推高的加密市场。自2021年11月起加密市场便开始一路下行,市场规模自最高点2.9万亿萎缩至最低0.8万亿。

数据来源:CoinMarketCap

DeFi市场规模自最高点下跌了85%,最低至210亿美元。

数据来源:tokenterminal

DeFi板块现状观察

1.市场数据

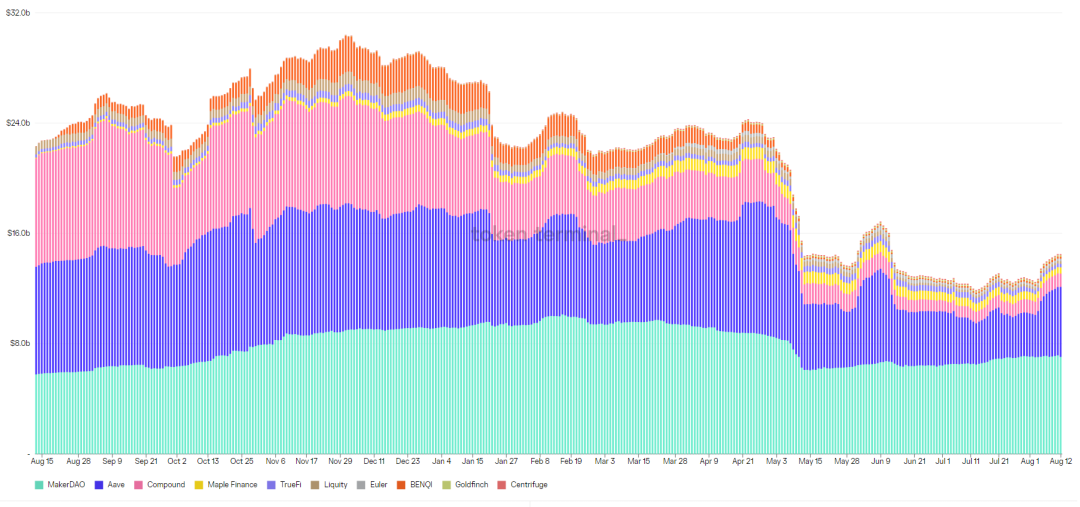

TVL

DeFi市场总TVL目前为688.4亿美元,6月达最低点523.6亿美元。最低点与历史最高点1821.6亿美元相比下降了71.3%,也就是DeFi市场缩水超过2/3。TVL的大幅下降最能直接体现DeFi市场大规模的资产贬值和撤离。

数据来源:DeFiLlama

交易量

DEX的交易量直接反应出市场信心和活跃度,而市场前十DEX日交易量自峰值428亿美元下跌至最低132亿,下降幅度达69%。

数据来源:tokenterminal

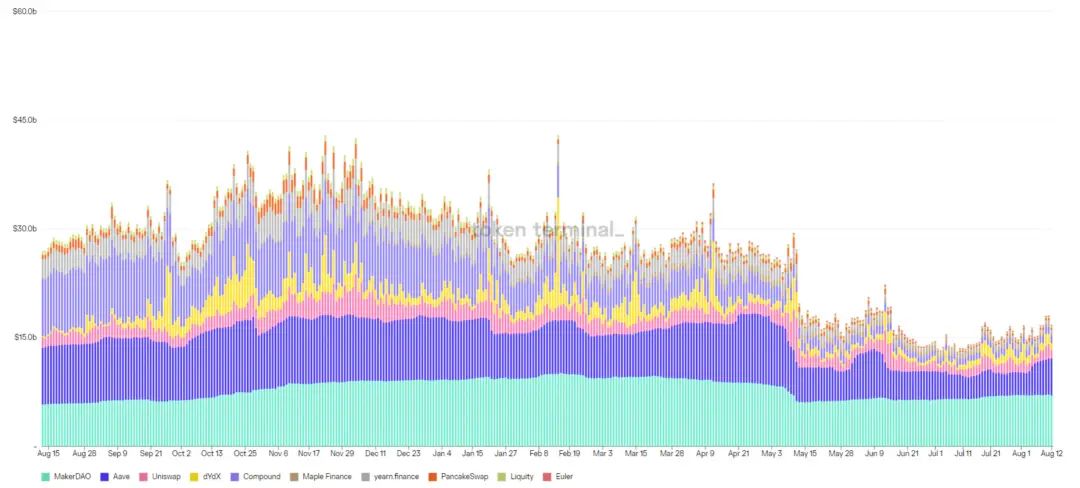

杠杆量

前十借贷协议未偿还债务总值峰值达304亿美元,最低119亿美元,两者相差61%,DeFi市场未偿还杠杆金额的的大幅下降是由于资产贬值和市场下行导致的大量平仓导致。

数据来源:tokenterminal

以太坊Gas费用量

以太坊Gas费用量自熊市以来显著下降,2021年日消耗Gas费峰值用量可达8292万美元,而现今通常日消耗Gas费仅在200-500万美元之间,差距达数十倍。由于Gas费消耗是类似拍卖的过程,与实时的交易请求数量直接相关,所以Gas费的大幅减少证明市场交易需求大幅缩水。

数据来源:Messari

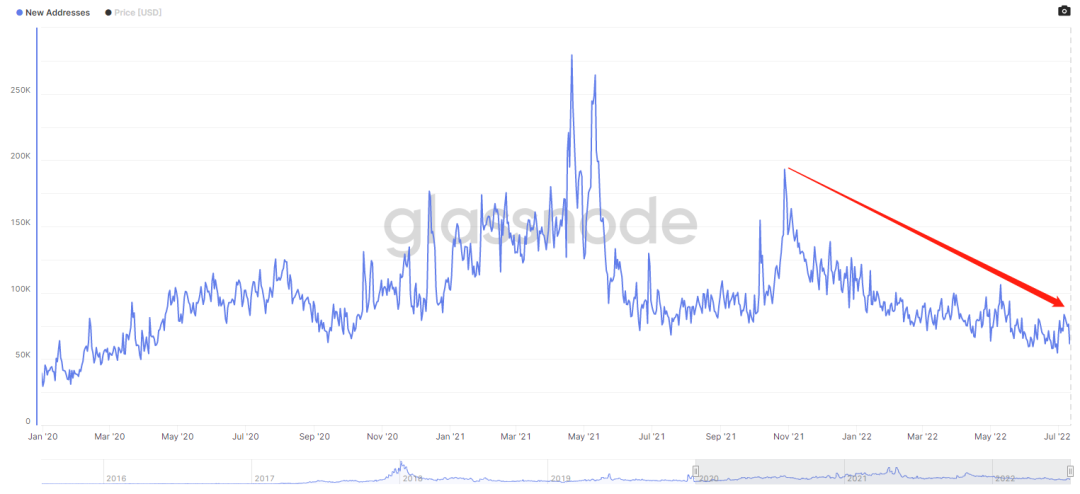

以太坊新增钱包地址

以太坊新增钱包地址主要可以反映市场新用户和资金的流入情况,自2021年11月起每日新增地址数持续下滑。可以理解为新的用户和资金入场兴趣不断减弱的过程。

数据来源:glassnode

2.投融资与估值

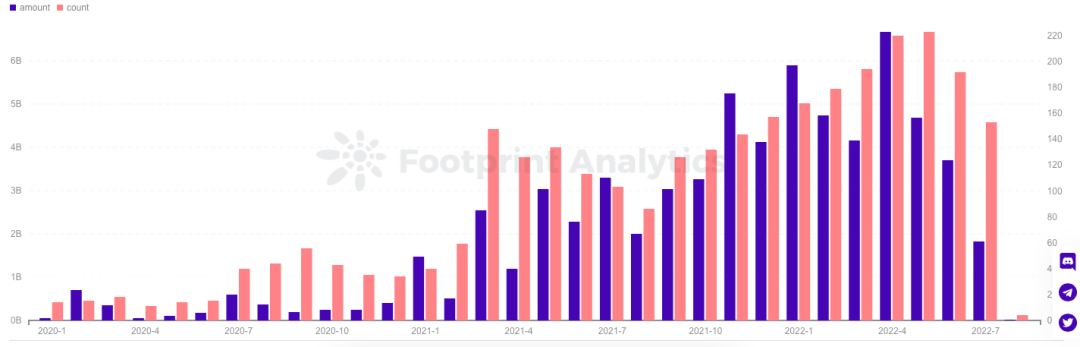

加密行业整体投资趋势

回顾加密行业的投融资我们可以看到自2020年起加密行业的投资规模一路高歌猛进至2020年4月,后迅速下跌,短短三个月后,7月份加密行业投融资规模已经回到2021年初水平,而投融资事件数量虽有所下跌但依然保持在较多水平,做简单的除法我们即可得知,机构单次投资的金额在大幅缩水,也就是项目估值在崩溃式下跌。

数据来源:Footptint Analytics

从泡沫的破裂看DeFi的症结所在:

1.经济模型不可持续

自DeFi进入大众视野以来,其立足的根源便是收益率,虽然它名义上的重点和宣扬的理念是去中心化带给金融的无准入、无门槛等特性,但事实上现存的任何DeFi协议的使用门槛和资金门槛都远高于中心化金融。无论是借贷还是DEX,其吸引资金的方式基本都是流动性挖矿,通过发行代币许诺用户收益,这无疑是“短视”的,也可以说DeFi项目在发行时并不存有“保证项目能够长期运营”的计划。根本原因在于,DeFi市场如果没有流动性挖矿就不存在稳定的流动性,项目通过原生代币凭空创造的高收益是市场唯一能吸引资金的方式,实际上DeFi协议之间的竞争是一个比“烂”的竞赛。DeFi并不是在2020年的夏天才刚刚出现,但在流动性挖矿之前的确没有太多的实际应用,DeFi的特质的确可以满足一部分人群对于安全的需求,但事实是,这部分需求根本无法撑起市场,且在监管和各种协议漏洞的围堵下,DeFi目前还谈不上真正的安全。

2.可组合也意味着风险叠加

DeFi被市场津津乐道的可组合性是一把双刃剑。一方面,任何人都可以无成本的创造和运用所有金融工具,理想中DeFi可以打破金融机构的经营特权,让所有人都有机会获得金融带来的高收益。但其实这里面有一个因果逻辑的问题,那便是金融机构的高收益并不来源于金融本身,而是来源于“特许经营和信息不对称”,任何行业如果做到真正开放化、市场化、信息透明化,最终都无法存在超额收益,而是达到最优平衡,风险与收益等价。

另一方面,协议之间的组合不但会削弱整个资产循环的安全性,也极大的冲击着循环中每个单独协议的安全性,不同协议由于开发人员不同导致各自的安全等级存在差距,在允许交互之前协议开发者间并不能完全互相掌握对方协议的信息,导致整个资产循环遵循木桶原理,即安全性最薄弱的一环成为整个体系的“阿喀琉斯之踵”。

3.资产无限套娃

无论是超额抵押机制,还是一些DeFi协议为了绑定用户资产推出的锁仓奖励机制,都是削减市场流动性的行为,但流动性挖矿提供的高额收益给循环借贷提供了套利空间,只要流动性挖矿的收益比借款利率高,便可以通过无限循环来放大收益。而且出现了各类“流动性释放”协议,用户质押的资产会得到类似于“凭证”的代币,凭证代币又可以通过其他DeFi协议获得收益,如此无限制造“空中楼阁”。其实这与我们熟知的支付宝的例子有共同之处,用少量本金借出,再打包债务进行无限借贷。这导致整个DeFi体系犹如一个倒立的圆锥,越是套娃催化出的上层资产规模就越大,而只要底部的本金发生一点儿松动,整个结构便瞬间倾塌。

4.缺少价值衡量指标

毫无疑问DeFi的代币都是“凭空创造的”,它本身并不代表任何价值,换句话说DeFi的代币没有价值的锚。DeFi的“原生代币”到底是货币还是股权,其实连各国的监管机构都说不清楚,货币与股票的价值衡量尺度完全不同,而DeFi代币处在一个尴尬的无法定性的位置。货币需要较强的信用背书,和较稳定的购买力,显然DeFi中流通的资产都不具备,但其以“交易对”为核心的交换方式和释放过程又与货币相似。股权的估值会考虑成本、利润、现金流等因素,其背后代表的是一家公司的生意,其涨跌取决于对未来财富创造能力的预期,而DeFi协议本身并没有“生意”可做,也没有财富可以创造,而相对的是创造代币本身,二级市场上代币的价格体现的也并不是DeFi协议的盈利能力,但其发挥的治理作用则与股权相同。模棱两可的性质导致DeFi的原生代币很难有成体系的价值衡量指标。

5.DAO多数时候只是口号

基本上所有DeFi协议的投票率都低的离谱,这也表明代币的持有者并不在乎协议本身,根本原因在于协议的治理与代币的涨跌基本无关。这也导致许多离谱的提案都能以非常少的持币通过。DAO依靠持有代币进行投票,但几乎所有协议的治理代币初始分配都极为不公平,亦或者代币大量掌握于创始团队和机构手中,操纵治理结果使DAO形同虚设。所以大多数情况下DAO只是口号,只是项目方和机构给散户的空头支票。且大多数协议的DAO并不活跃,因机制简陋导致项目自我进化的动力不足,没有后续运营和发展完善的提案。

DeFi可能的未来:

1.需要更多现实世界应用

DeFi摆脱庞氏的唯一方法就是与实际应用结合,金融说到底是工具,是资源再分配的优化策略,无论再复杂的金融工具都应能够追溯到底层的价值依托。泡沫破裂后DeFi依然有大量的用户和资产留存,当DeFi真正拥有价值锚的时候,其风险和波动便会明显收窄,届时DeFi才能依托用户基础和机制优势进入良性增长。

2.需要更强的易用性和更低的门槛

现在的DeFi基本上是to B的,因为大资金和机构更看重也更有实力博取利润,并且有更强的资源去弥补DeFi操作层面的繁琐。忍受繁琐、缓慢和复杂的唯一原因就是逐利。而如果要真正做到DeFi所宣传的to C的普惠金融,DeFi的易用性和门槛需要达到接近Web2的程度才会有用户量级的飞跃。

3.需要适当拥抱传统金融和监管

现代国际体系已经不允许真正与世隔绝的孤岛存在,即使是主权独立的国家依然要接受国际社会的制约,所以类似抗审查和匿名性等都存在一定界限,乌托邦不存在,世界不是一张白纸,任何人都无法凭空创造而是需要在现有的规则下进行改良。DeFi与其强调对抗不如适当拥抱传统金融和监管,两者结合下的产物必然更加稳定。

4.需要更大承载体量的基础设施

DeFi的未来发展无论是更完善的机制设计还是更严密的安全措施都需要加密基础设施的进步,包括空间上和时间上。自DeFi以来,行业起落间也经历了其他热点,比如NFT、GameFi、元宇宙等,但在行业萧条的今天,我们还在和几年前一样谈论公链和扩容,加密网络需要更快的处理速度,也需要更大的容量空间。巧妇难为无米之炊,如果基础设施不经历变革,那么DeFi的所谓“创新”也只能是在“不可能三角”之间进行Trade-Off。

5.需要测试与风险管理

DeFi为人所诟病的一点便是项目方和用户都极其“不负责任”,协议设计者自身无法判断产品潜在漏洞和风险承受能力,协议使用者缺乏金融和加密知识。DeFi的“进化”应该朝稳定和长期的方向前进,而不是绞尽脑汁的吹泡沫。虽然道理如此,但区块链和市场本身并没有能够约束双方的机制,所以我们期待能有一种手段迫使DeFi的开发者和使用者形成一种共识:协议开发者应保证具备足够的专业知识,并有义务对其设计的产品进行反复压力测试和代码审计。用户应更多关注项目治理、项目安全和实用性,并自发提升相关知识学习。

结语

正所谓不破不立,DeFi乃至整个加密行业所经历的起伏最终都会沉淀为经验和前车之鉴,任何行业都是在不断试错中前行。从历史的维度看如今的所谓剧变都不过是转瞬即逝的“插曲”,愿所有加密行业的参与者都保持积极但从不迷失。