作者:Jordi Alexander,Selini Capital 首席信息官

编译:雾海,PANews

去年EIP-1559升级,Gas销毁点燃了ETH通缩之火,为上涨飞轮提供动力。现在即将迎来以太坊合并,目前市场上有四种叙事:

1)这仅仅是反弹周期

2)“三次减半”通缩的推动

3)寻求超额收益的验证者的幻觉

4)ETH链走向主导地位

叙事一:买舆论,买预期,以太坊价格螺旋上升,进入到超级周期

Arthur Hayes 用索罗斯反身性理论预测,以太坊7月开始从1000美元剧烈反弹,合并的关注度推高价格。众所周知,加密货币的价格暴涨会引起更多关注。鉴于用户、开发人员和链上活动等都与关注度相关,这样一来会产生良性循环。

虽然这听起来肯定是一个吸引人的叙事,但我们可以从这个上涨飞轮的说法中发现两个主要漏洞——一个是短期的,一个是长期的。

在短期内,正如Arthur Hayes本人所承认的那样,市场目前对合并预期过度看好,到时候市场上可能会有投资上“卖事实”的压力,这会摧毁任何根本性的改善。

从长期来看,更高的价格带来的关注和更多的Gas销毁之间的关系可能会比描述的更短暂。我们将在本篇文章后面给出结论:我们最近几个月看到的Gas销毁的减少是结构性的,需要重新考虑Layer-1区块链的价值累积。

我们首先思考一下合并后可能的价格走势。

一次又一次,我们在加密货币中看到了同样的事情。当有一个巨大利好时,就会有很多由事件驱动的参与者支持的超跌后的买盘。

逢低买入的驱动力是 "我知道你知道我知道",事件即将发生,使战术性的投资者胆子更大。卖空者被上涨吓跑了,而最晚知道信息的散户,看着头条新闻最终到达他们面前时,以为自己不是最后一个知道的,就会成为市场上涨过程中最后的燃料。

人的注意力是短暂的,特别是在加密货币方面。这次亏损后,看到别的耀眼的新事物成为头条新闻,就去赌下一条链的升级或经济模型的调整了。

很难忘记BTC的历史高点是在2021年底ETF推出时,或者是Coinbase IPO的炒作,导致了一个下跌周期。这些让加密市场受到最大的关注度的时刻似乎也是让市场开始完全脆弱的下面。每一次,无一例外。

虽然有很多以太坊忠实信仰者不会卖出,但有一些基金和加密货币巨鲸已经进入多头头寸,作为一种基于事件的战术性交易等待消息落地时卖出。一旦头条新闻平息下来,短期玩家可能会发现自己在玩抢椅子游戏,以便在音乐停止之前抢夺他们那份未实现的利润。

这一次会有所不同吗?

进入一个许多人预计将是一个极具挑战性的宏观经济背景的时期,似乎至少有可能,卖新闻或者卖事实的投资者仍然是不败的。

叙事二:“三次减半”促使ETH陷入通缩的供应危机

在最近一个有数千次转发的主题中,Montana Wong 阐述了合并后预计出现的灾难性供应短缺的情况。

所谓的 "三次减半"(Triple-halvening),参考了比特币四年一次的减半,被描述为三种强大效应的累积,融合成一种独特的现象。

效应1:减少发行

通过不再需要支付矿工费来验证网络上的交易,以太坊实际上是在解雇其收入最高的“员工”。这将导致以太坊网络每天减少13000个ETH的 产生。

相反,以太坊网络的安全将由质押机构/个人来完成,他们的“工资”要低得多:他们的整个预算将从每天接近2000个ETH开始。尽管随着时间的推移,越来越多的质押机构/个人出现在岗位上,他们的预算将增加到每天约5000个。

尽管如此,每天8000-11000个ETH的净”节约“确实是一个重要的催化剂,因为每天有1500-2000万美元的抛售压力被消除了。

可以说,更便宜的负责以太坊安全的机构/个人可能是以更低的抗审查能力为代价的,但就纯粹的价格影响而言,这个举措无与伦比。

效应二:销毁

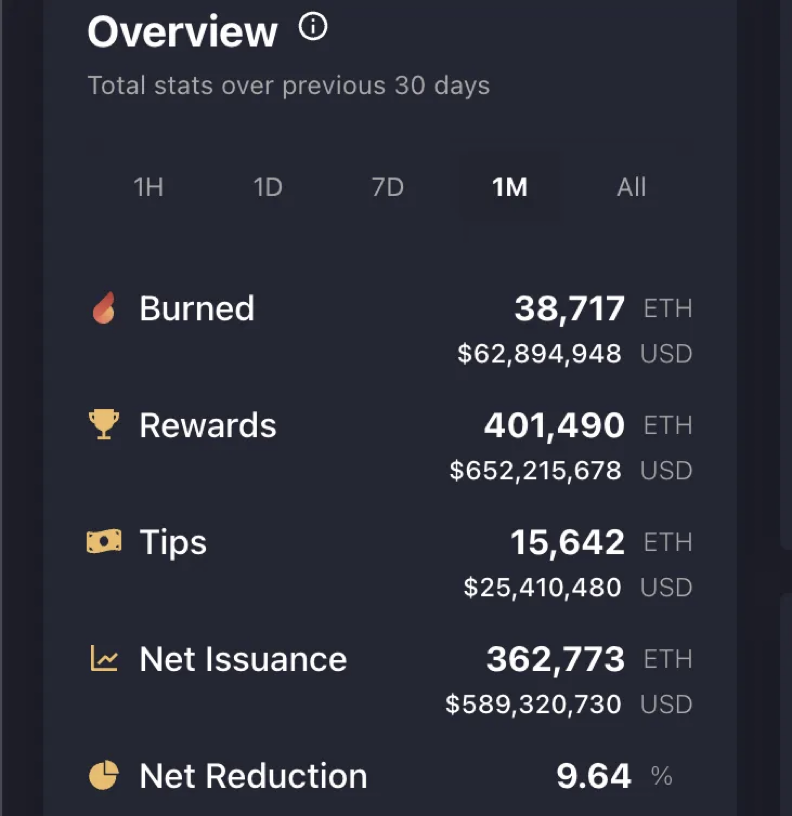

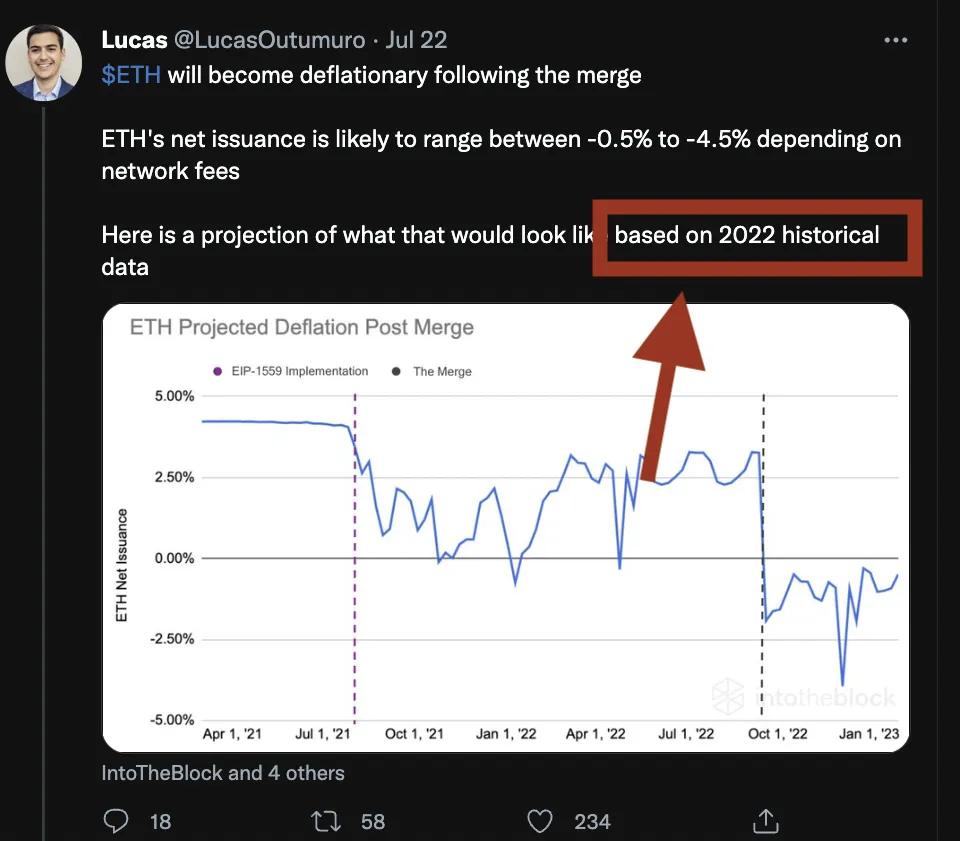

EIP-1559在2021年实施时,对以太坊的价格是一个强大的催化剂。用户每个区块支付的很大一部分Gas被销毁,帮助部分抵消了因为向负责安全的机构预算支付而不得已的通胀。

然而,EIP-1559实施已经一年了,所以它不仅已经被定价,而且可能被过度定价。虽然在早期,销毁是如此之高,以至于ETH供应可能会变成通货紧缩,但现在已经远非如此。

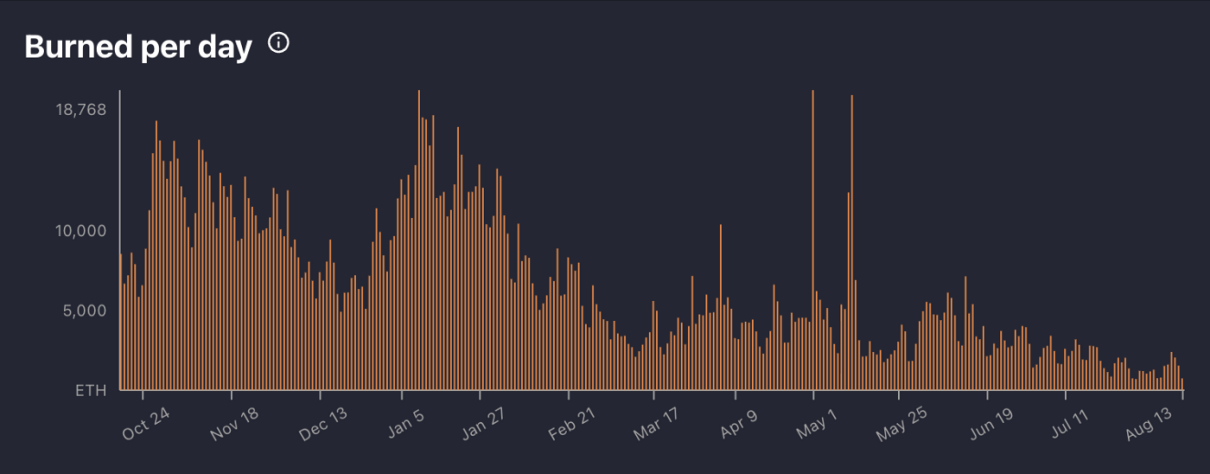

对于ETH价格牛市(不要与ETH技术牛市混淆),这个图表不得不让人震惊,10000+ETH销毁的日子似乎早已一去不复返。在8月份的最后30天里,在ETH价格上涨超过+50%期间,每天的Gas销毁量只有大约1300ETH。

虽然ETH多头会声称这仅仅是由于加密货币的周期性,并且支付的费用最终将回到高位,但这忽略了正在进行的单向结构性变化。

在牛市狂热期间,有如此多的资金流入系统,参与者不情愿地支付高昂的Gas作为“做生意的成本”。

第一波“生意”是参与DeFi的早期热潮。很快,有趣且合法的金融实验的创造并引发了一波新的庞氏骗局,这些庞氏骗局利用了天文数的年化收益率等病毒式营销成分,并创造了看似有价值的可挖矿的代币用来参与者免费抢夺。

直到参与者弄清楚免费抢到的矿币的来源——原来自己就是被挖的那个矿。

随着2021年DeFi漏洞利用和“抽池子”的项目方增加,以及2池价格价值回归,人们为参与这个游戏的想象空间支付代价的意愿消失了。

DeFi之夏结束。

但是随后——就在Gas成本开始下降的时候——NFT的热潮像鞭炮一样点燃了。

与DeFi一样,从合法的数字艺术家和新颖的AI艺术开始的东西很快就变成了源源不断的山寨PFP系列。

这些项目中的大多数都是为了满足疯狂的突然需求而展开的,并且适时地拉盘砸盘直到默默无闻。但在市场慢慢消化并弄清楚价值将会流动到哪里之前,新的mint项目又被大量且超额认购,Gas保持高消耗。

NFT和GameFi浪潮中为数不多但巨大的赢家怎么样?

随着一些项目成功地吸引了粘性高的用户,他们意识到他们可以自己独享更多甚至是全部的价值,而不是让它浪费在ETH Gas上。

这一点在Bored Ape Yacht Club 元宇宙的土地销售中表现得很明显,该项目产生了2.85亿美元的销售额--而高达1.76亿美元的Gas销毁。

对ETH持有者来说是好事,但对Yuga社区来说就不是那么回事了。

这一事件成为一个教训,不仅对Yuga实验室,而且对任何其他有抱负的NFT巨头都是如此。

这些项目是否最终决定通过转移到可替代的链,即2层来避免这些不得已的费用,或者留在主网上并优化拍卖以消除Gas竞价,目前还不清楚。

然而,我们可以说的是,像我们所习惯的那种销毁的日子已经成为过去,不应该还在拿着昨天的数据来推测明天的发展。

在DeFi和NFT之后,会不会有一天会出现第三波,导致另一个猛烈的Gas销毁的循环?

事实上,一定会在某个时刻出现引起关注的新创新。只是现在看来,新的热门应用需要消耗大量的ETH Gas才能成功发行。销毁的希望寄托在技术创新的浪潮中,这使得现在区块的空间变得不那么稀缺。

在现有的高使用率应用中,代码效率也在迅速提高。例如,OpenSea现在的交易效率提高了35%,消耗的Gas也少了很多。

随着无数的Layer-2和AppChain可供选择的链在不久的将来上线以满足各种不同的用例,许多应用将在以太坊主网上找到一个安身之处。

对于那些留在L2上的人来说,使用EIP 4844(proto-danksharding)从L2编写以太坊L1上的状态更新会随着时间的推移变得更便宜。

喜欢销毁的玩家的的希望是Layer-2将创建自己新的充满活力的链上生态系统,从而导致大量的ETH Gas消耗。

这一点还有待观察——激励机制是命中注定的,一旦2层获得庞大且具有粘性的用户群,博弈论表明,2层的原住民将开始要求本地化发展,而不是向ETH帝国致敬。

效应三:质押部分将被锁定

最后,效应三是被质押的代币被锁定在场外,从而不能被抛售。

在所有的机会主义参与者已经酝酿了他们的PoW分叉并发起冲锋之后,抵押的参与者将无法撤回他们的代币,直到2023年的上海分叉。

在所有看涨价格说法中,这也许是最错误的说法。

到上海分叉的时候,将有大约3000万ETH突然解除质押,从而产生取消质押后相当大的供需失衡的可能性。这不应该是一个值得庆祝的理由。

市场总是具有前瞻性的,从备受期待的合并变为结果不明的大型代币解锁时,随着上海分叉的临近,这将导致价格的底部摇摇欲坠。

叙事三:质押的ETH将成为“寻求收益的人的幻觉”

合并中最响亮的叙事之一是在互联网债券中创造了一种新的超级资产。甚至包括以太坊基金会在内的以太坊支持者一直在声称这将改变游戏规则。

资料来源:推特

区块奖励曾经只有矿工才能获得——现在将被安全地打包成无风险的收益资产包,供所有人享用。

当机构财务人员的资产负债表的年收益率只有3%时,他们怎么会继续忽视高收益的资产?

首先要迅速抛开市场制造的的概念,如果要承担ETH价格风险,ETH收益率不可能是“无风险”的。

即使对于ETH本位的人来说,ETH持有者的质押奖励也并不像所说的那样神奇。不幸的是,看起来是垂死挣扎的说法,却可能是所有Merge叙事中最具误导性的,并且很快就会变成失望。

在这些风险过去的一年里,ETH质押的收益能在代币膨胀后获得1-2%的年收益就很幸运了,甚至比美国国债还低。

为什么会出现这种情况?

与往常一样——根据历史数据进行预测并假设其参数不会改变。我们已经看到,由于预测的Gas数据,他们错误地预测了通缩。

为什么专家们会弄错质押收益率?

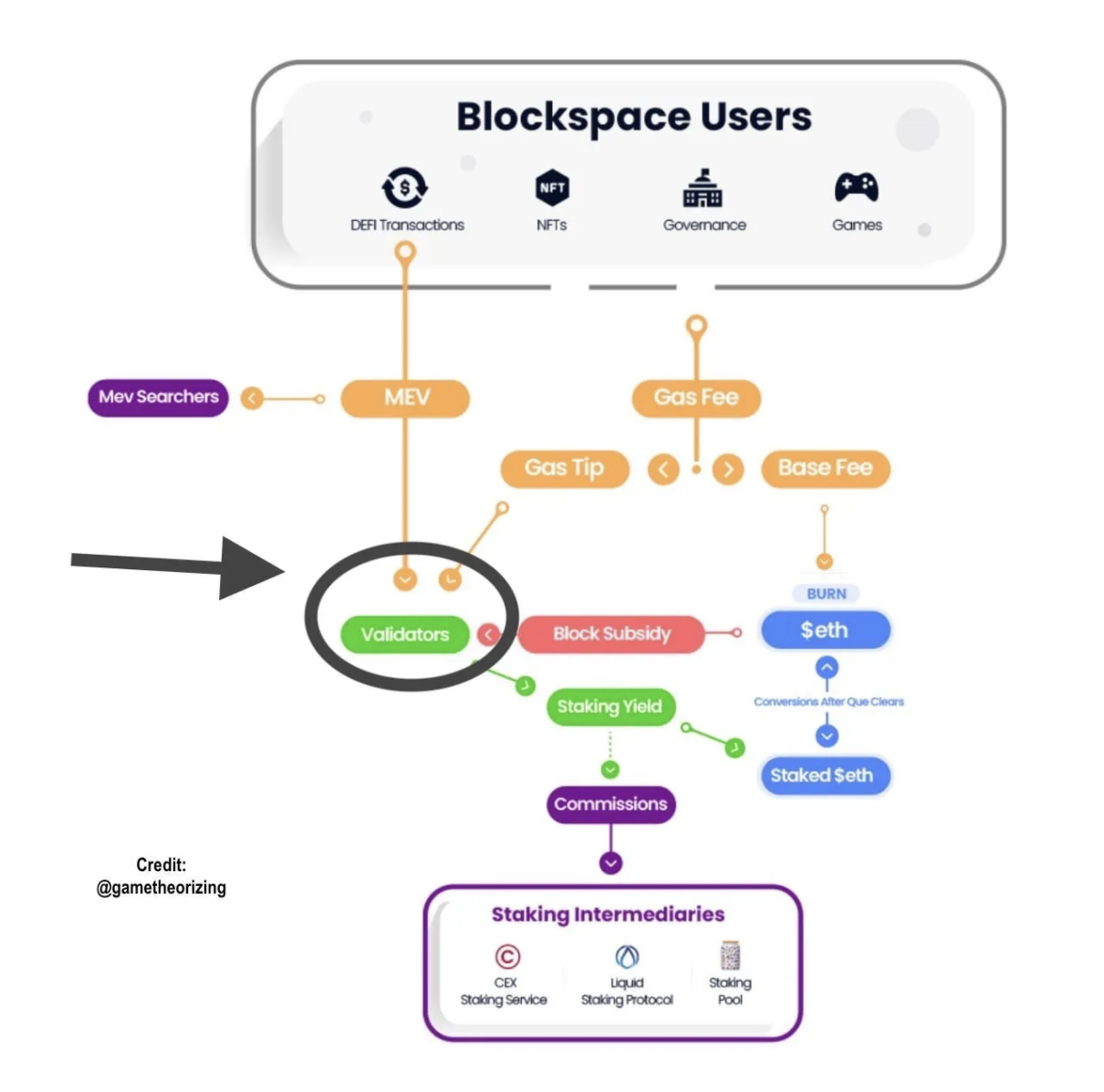

质押ETH产生收益率,因为需要它来运行验证器。收益率有三个来源:

区块补贴:从ETH通货膨胀中印钱出来,作为安全成本

Gas竞价:来自希望交易优先的用户

MEV奖励:以某种方式给优先打包交易的贿赂

在今年早些时候,由于前面的所有风险,只有10M/120M的ETH被押在Beacon链上。甚至Ethereum基金会也没有质押他们的ETH,因为他们知道事情的真相。

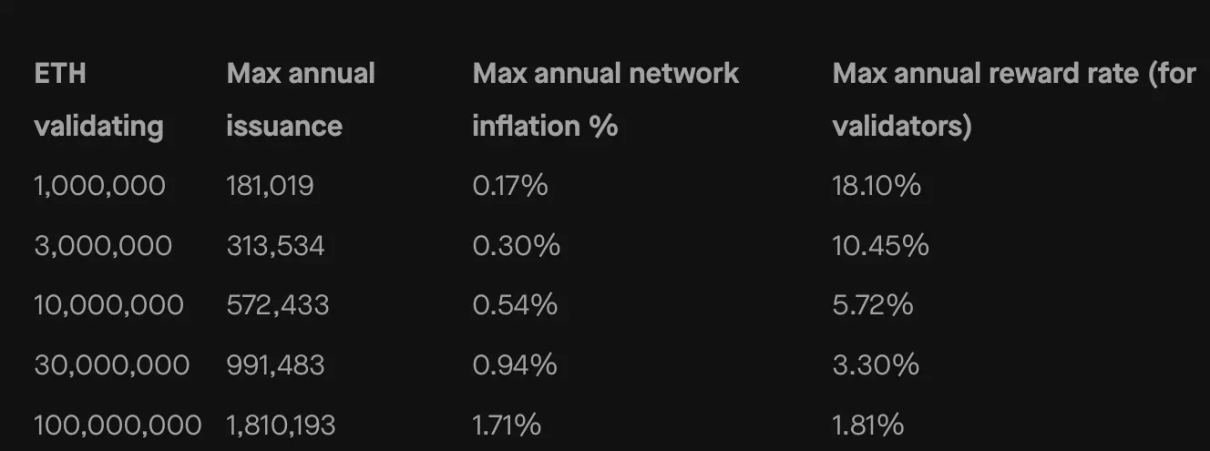

然而,这10%的质押参与率将远远低于合并后的POS(约50-80%的参与率)。随着合并风险的消除,更多的人开始质押。

这就是奖励收益率的主要稀释点。现在已经有大约1400万个以太被质押,使每个验证者的奖励减少到4.1%。不用说,合并成功后,收益率将继续减少。通过质押收益允许的最大限度:大约200万/月。

随着更多ETH加入验证,不仅奖励率会下降,而且每年的通胀率也会增加,导致实际收益率更低。

在某些方面,这对以太坊本身来说是好事。更多的ETH质押等于更高的安全性。

除了验证者已经获得的不断减少的区块补贴奖励外,很多炒作都是围绕着另一部分。Gas小费和MEV贿赂,只有在合并后才会启用。

不过,我们也发现炒作远远超过了当前的现实。

正如我们所看到的,结构性的市场变化导致了更少的Gas销毁,这对于小费和MEV来说也是同样的,甚至更直观。

1)匮乏流动性,让套利者竞相接触AMM流动性。

2)低效率的流行NFT拍卖,mint消费减少。

3)Flashbots的竞标拍卖取代了Gas公开拍卖。

从全盛时期每月超过50000个ETH,到最近几个月Gas小费低于每月20000个--并且可能会继续螺旋式下降。

最后,讨论最多的贡献最小的部分:最大可提取价值。

在Proof-of-Stake中,被选中的验证者在发布区块时,充当了争夺区块内交易的裁判员。如果有一个更有利可图的排序,裁判员可以被贿赂以操纵游戏。

虽然这听起来像一个恶意的动态,但它实际上比创造一个不稳定系统的替代方案更好。Flashbots正在创建一个名为MEVBoost的产品,以使这些贿赂透明化,并让所有的裁判员都能接触到,这将意味着ETH质押者更可能得到他们的 "公平份额"。

在西方市场和Uni V2占主导地位的日子里,这本来是好事。但MEV正受到来自各方面的挤压,包括在DApp层(例如由CowSwap使用批量拍卖)。

如今,每年可从MEV中提取的资金不到1亿美元。

看穿虚假噪音的首要原则方法是将区块链的经济分解为3个清晰的部分:流入的价值、代币生态系统、价值流失。

要让PoS区块链真正增值,公式非常简单:

MEV + Gas 费用 > 中介支出

质押机构、提供质押流动性的DAO、中心化交易所,他们都准备好参与其中分一杯羹。任何最终出现在资产负债表上的东西都是区块链生态系统的熵减。

最终,可持续发展的道路必须通过为用户提供的效用大于他们消耗的区块空间的成本。留存和新增用户是推动整个经济的引擎,实现这一目标的努力将产生比任何PvP收益游戏更大的长期影响。

叙事四:以太坊霸权

以上三个ETH叙事都可以从成功的Merge完成中获得重大推动,这三个都可以单独成为很好的叙事,但是把它们放在同一个碗里,它们各自的口味就会开始发生严重的冲突。

合并后,随着路线图的继续,不同的目标开始在根本上发生严重冲突。

一旦事情从理论上的“路线图”阶段发展到需要做出决定的阶段,就变得越来越难以为所有人服务。

Tech、Meme和Store of Value,每一个在各个维度上都有一个不同的最佳点。以下是一些需要考虑的例子:

1)推动技术创新与止步不前

随着其他区块链生态系统也在不断创新,以太坊的技术领先地位还不足以让我们高枕无忧。在接下来的几十年里,其他EVM链不会无所事事。

技术升级重置lindyness并留下更大的潜在的受攻击的一面;如果技术风险永远持续存在,硬通货概念就不会具有粘性;预期消失,meme币像蒸汽机一样继续蓬勃发展。

2. 增值与良好的用户体验

虽然用户和持有者群体部分重叠,但合并后对代币持有者决策的影响越来越大。有无数种方法可以创造不正当的激励措施,允许短期价值提取而不是长期生态系统健康。

围绕锁定代币进行设计可以增加稀缺价值

如果最强的激励措施是囤积代币,那么使用和创新就会转移到其他链,因为没有人愿意花钱。

3. 效率与抗审查能力

PoS在某些方面提高了效率,但也增加了额外的复杂,从而扩大了受攻击面。重要的是要尝试在诸如赢者通吃的流动性质押协议之类的效率优势与它们可能带来的中心化风险之间保持平衡。

4. Solarpunk vs. Lunarpunk

这可能是所有冲突中最重要的冲突,并且在最近的Tornado Cash代码制裁之后非常相关。

如果被批准,它可以转入地下以保持抗审查的能力。即使这意味着启用软分叉,并失去对USDC等中心化稳定币和预言机的访问权限。或者,可以完全成为主流的 Ethereum™。机构投资资金进来,作为交换,当政府要审查时,每个人都服从。

合并使这场冲突脱颖而出,可能不久之后就需要做出决定性的选择。如果是这样,我们希望为了社区做出正确的选择。