期权协议Opyn经历了V1版本和V2的迭代,目前这两个版本基本均宣告失败。V1版本很少创建新的期权合约,V2版本虽然能够自动结算、期权卖方可采用杠杆,但最终因为以太坊上高昂的Gas费且缺乏交易所需的流动性,而陷入无人使用的尴尬情况。现在,Opyn团队将重心转向了一个新的方向Squeeth。

什么是Squeeth?

Squeeth的名称取自Squared ETH的缩写,即ETH的平方,是由Opyn研究团队发明的一种新的金融衍生品。顾名思义,它跟踪的是ETH价格的平方。

Squeeth也是第一个乘方永续合约(power perpetual)。乘方永续合约的概念通过Paradigm (Paradigm领投了Opyn的A轮融资)2021年8月份的一篇文章才第一次出现在大众的视野中,它是一种跟踪资产价格乘方的永续衍生工具。Squeeth就是跟踪ETH^2的一种简单的乘方永续合约。

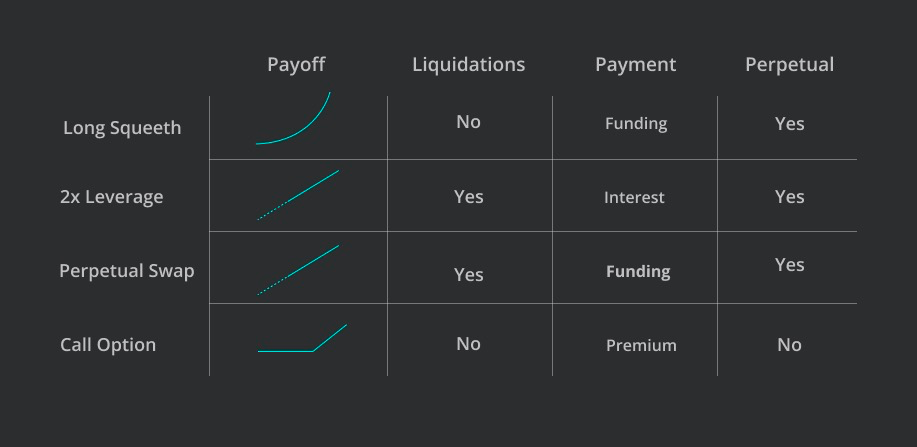

假设一开始ETH价格为2000美元,当ETH涨至6000美元时,在不考虑资金费率的情况下,Squeeth上涨至原来的9倍,2倍杠杆的ETH合约涨至6倍,ETH现货的价值上涨至原来的3倍。下图反应了Squeeth、2倍杠杆、永续合约、看涨期权的区别。

做多Squeeth也是一个带杠杆头寸,具有无限的上涨空间,有限的下跌空间,且不会面临清算。和永续合约类似,Squeeth也需要通过资金费率,使标记价格(Squeeth价格)维持在指数价格(ETH^2)附近。但是因为Short Squeeth的风险远高于Long Squeeth(存在凸性溢价),一般情况下都是多头向空投支付至今费率。

Squeeth中的多头头寸用oSQTH表示,做多的用户可以直接以ETH从二级市场(Uniswap V3)上买入oSQTH,无清算风险;做空的用户则需要以ETH为抵押品铸造oSQTH再卖出,存在爆仓的风险。

当需要支付资金费率时,为了不频繁地在链上改变每个人持有的oSQTH数量,Squeeth直接通过改变oSQTH与ETH之间的兑换比例来实现。

Squeeth的应用

Squeeth的出现弥补了市场的部分空白。

首先它为期权交易者提供了一种永远可供交易的产品。在常规的期权产品中,当价格过高或者过低时,都没有交易的必要。当价格高于行权价时,期权价格的波动几乎等同于现货的价格波动。而当价格很低时,即使现货价格上涨,期权价格的涨幅可能也接近于0。在这两种情况下,现货与期权价格曲线的斜率,前者约等于1,后者约等于0,而两者的斜率的变动率(gamma)均为0。因此,很多人说交易期权就时为了交易gamma,需要gamma明显大于0的区间。Squeeth跟踪ETH^2,对应到函数就是y=x^2,其二阶微分gamma等于2,所以Squeeth在所有价格区间内的交易均是有意义的。

可以使用Squeeth对冲Uniswap这类AMM中的无常损失。因为无常损失与价格波动之间的关系是非线形的,且和常规的可交易产品均有较大差距,最常用的办法可能是利用程序根据价格波动实时对冲头寸。而有了Squeeth之后,可以结合线形工具(期货)和二次工具(Squeeth)对这类非线性的风险敞口进行对冲,几乎可以完全避免无常损失。

使用Squeeth对冲ETH/USD期权。期权的价值和现货价格同样呈曲线函数,在Squeeth没有到期和交割日之后,可用于对冲ETH的所有期权。

螃蟹策略及其表现

Squeeth中包含三种策略,可以帮助用户一键生成对应的头寸,它们分别为看涨的牛市策略(Bull Strategy)、看跌的熊市策略(Bear Strategy)、横盘中的螃蟹策略(Crab Strategy),目前已经上线的只有螃蟹策略。

螃蟹策略通过持有ETH和空头Squeeth头寸,以创建与ETH价格的Delta近似于0的策略。当ETH在小范围内波动时,ETH的涨跌将使ETH多头头寸和Squeeth空头头寸的盈亏接近于抵消,该策略依靠做空Squeeth获得资金费用带来收入。

螃蟹策略设定了能够参与的最大资金,目前为888 ETH,存款已达到上线。为了减少操作流程且不浪费资金,具体存款步骤如下,其中涉及到了闪电贷,取款步骤则相反。

用户存入ETH;

通过闪电贷借用额外的ETH;

将ETH全部发送到质押合约;

接收oSQTH和策略代币;

在Uniswap上卖出oSQTH以获得ETH并偿还闪电贷,卖出oSQTH的过程也等于持有了Squeeth的空头头寸;

将策略代币发送给用户。

考虑到当ETH的波动变大时,Squeeth空头头寸的波动将大于ETH多头头寸,类似于AMM中的无常损失,且因为Squeeth的产品特性,它的波动会更大。因此,策略持有的ETH头寸和Squeeth空头头寸将会定期或者在ETH价格波动大时进行对冲调整,以使每次对冲后的Delta都重新回归到零,满足时间触发(距离上次对冲经过了最短时间,目前是24小时)或者价格触发(自上次对冲以来价格变动了最小百分比)条件之一即可触发对冲策略的调整。

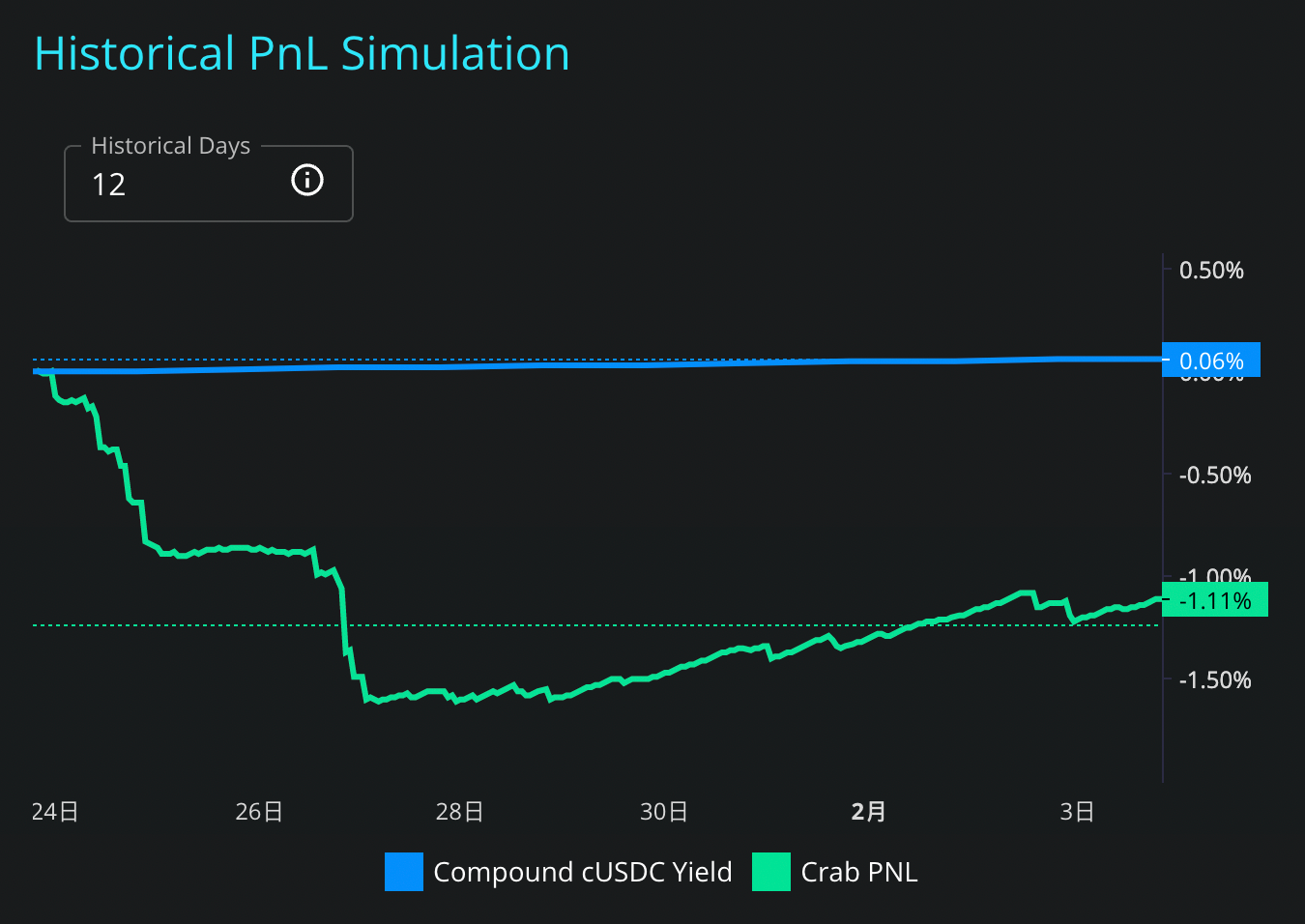

根据螃蟹策略中的历史操作记录,第一次对冲操作发生在1月23日。用螃蟹策略自带的历史盈亏模拟器进行模拟这段时间的收益情况,结果显示螃蟹策略不仅没有跑过cUSDC的被动收益,还出现了1.11%的亏损。

需要注意,螃蟹策略虽然是以ETH参与,但因为它是一个对ETH价格Delta中性的策略,参与后投资组合的价值不受ETH的影响,而应该当成是一种稳定币理财。所以并不适合想要长期持有ETH的用户参与,若ETH上涨,退出时大概率只能拿到更少数量的ETH。

螃蟹策略现阶段的实际表现并不乐观,在2月4日-2月5日ETH大涨超过12%的情况下,当前的隐含资金费率反而降低至0.21%、利润阈值降低至4.63%,导致空头在上涨中承受更大亏损的情况下,资金费率的收入也减少。在成熟的永续合约市场中,资金费率往往会随着价格的上涨而升高。这可能也是现在Squeeth缺少参与者的一种表现,Squeeth的指数价格没有跟上标记价格ETH^2的涨幅。

小结

Squeeth构建了一种新的跟踪ETH价格平方的永续衍生品,可以使各种策略更加丰富,以前很难对冲的AMM中的无常损失以及期权中的风险均可用Squueth与其它产品的结合而几乎完全对冲。

但是现在Squeeth还有非常多的不足,能够为oSQTH带来流动性的螃蟹策略并没有放开上限,螃蟹策略自身的盈利能力堪忧,参与不足导致oSQTH价格跟不上指数价格涨幅。各种条件之间还存在相互制约的可能,倘若放开螃蟹策略,这部分资金会被动铸造oSQTH并卖出,在参与者不够的情况下会进一步降低标价价格与指数价格的差距,减少资金费率的收入。

做多与做空Squeeth的风险并不对称,需要额外的资金费率进行风险转移。而资金费率的多少也不确定,做空的风险极高,在做多的情况下,虽然不可能被清算,但也存在因为不断支付至今费率,导致仓位降至忽略不计的情况。