本文Hash (SHA1):72d00eb290352b962f0df65658727677e36e4606

编号: 链源科技(PandaLY)Security Knowledge No.019

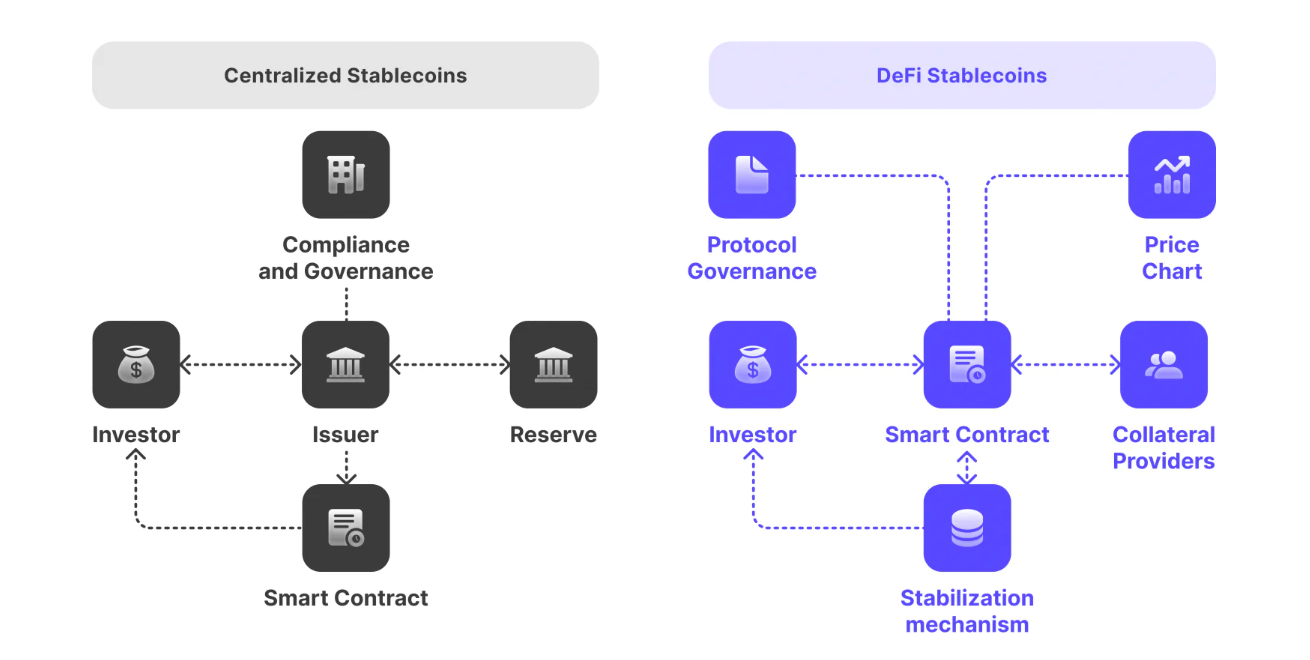

区块链技术的出现彻底颠覆了传统金融体系,其去中心化和透明性的特点推动了多种创新金融产品的诞生,其中之一便是稳定币。稳定币通过将其价值锚定于某种稳定资产(如法币、商品或其他加密货币),为用户提供了加密资产的便利性,同时降低了波动风险。截至2024年8月,稳定币在加密货币市场中的占比约为11%,总市值约1240亿美元。稳定币在充当法定货币与主流数字货币的交易媒介、规避主流数字货币价格波动风险等方面发挥了积极作用。然而,以USDT为代表的稳定币财务信息不透明、延期兑付等问题接连被曝光,稳定币领域的监管缺位也给稳定币功能的实现带来了挑战,比如智能合约漏洞、抵押资产管理风险、算法机制的失效以及监管等方面的挑战,都是限制其广泛应用的障碍。

什么是稳定币

稳定币(stablecoins)是一种与法定货币挂钩的数字货币,大部分与美元、欧元等主要货币保持一致。它们的价值由法定货币储备、商业票据、债券或其他加密货币等实际资产支持。这种支持机制决定了稳定币的价值,从而影响其可能面临的损失风险。稳定币的主要目的是降低数字货币的价格波动性。

稳定币具有许多优势,例如提供安全的价值存储、支持全球范围内的交易、降低交易成本,并在很多方面优于传统金融服务。此外,其交易费用通常极低,往往不到一美元,这为企业提供了显著的竞争优势。

稳定币发展现状

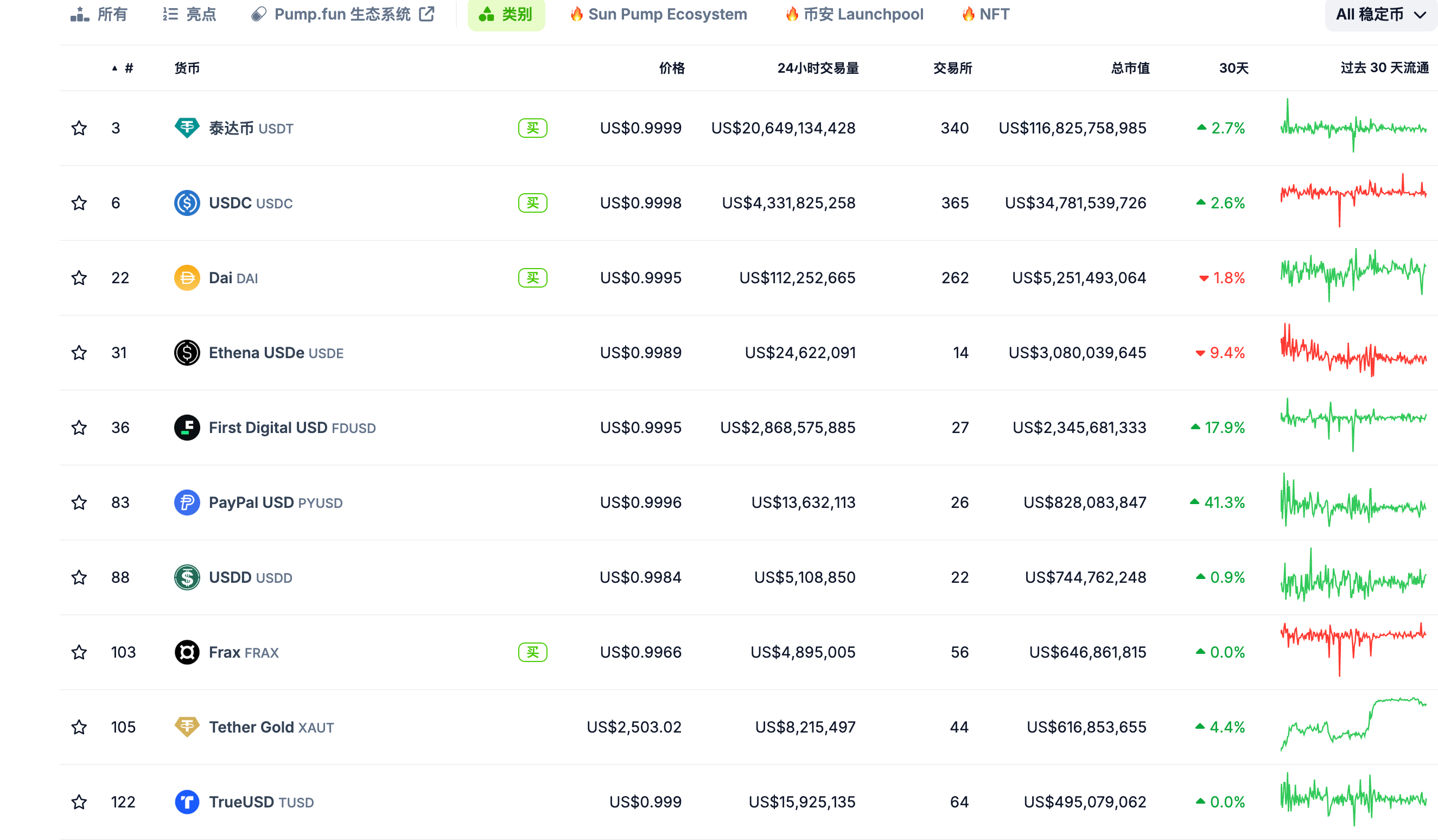

2024年排名前十的稳定币有:泰达币USDT(Tether)、USDC(USD Coin)、DAI(Dai Stablecoin)、USDE(Ethena USDe)、FDUSD(First Digital USD)、PYUSD (PayPal USD) 、USDD、FRAX(Frax)、XAUT(Tether Gold)、TUSD(TrueUSD).

如图所示,目前,稳定币市场呈现出寡头垄断的格局,其中,以美元为锚的稳定币占据了超过99%的市场份额。在这些美元稳定币中,泰达公司(Tether)独占鳌头,占据了70%以上的市场份额。然而,泰达币也面临着来自竞争对手的强烈挑战。虽然其他竞争者的规模仍然远远低于USDT,但它们的增长速度却超过了USDT的近27.2%。例如,USDC增长了约42.3%,USDe增长超过239.5%,PYUSD的涨幅接近227.2%,另外,越来越多更多稳定币“掘金者”入场,比如,京东稳定币,今年7月,京东宣布将在香港发行与港元1:1挂钩的加密货币稳定币。京东稳定币是一种基于公链并与港元 (HKD) 1:1挂钩的稳定币,将在公共区块链上发行。

稳定币的价格“稳定”

稳定币的发行公司无法随意操控稳定币的价格,因此提升稳定币的去中心化程度,降低中心化信用风险与网络安全风险,因为其价格变化主要源于稳定币持有者对发行公司、存管银行以及美元的信用认可程度所导致的供给或需求变化,链上型稳定币的关联代币持有者通过设定稳定币抵押资产的相关参数,实施强制清算以稳定货币价格。

数字加密资产作为超额发行准备的链上型稳定币与无资产抵押的算法型稳定币开始在市场中流通,在链下型稳定币发行与流通机制中,存在发行公司、客户与存管银行三方主体。以USDT为例,客户向Tether公司的银行账户汇入一定数量的美元,Tether公司在确认收到相应资金后,会从Tether公司的核心钱包向由该公司提供、属于该客户所有的Tether钱包转入与美元数量等同的USDT,此环节即为USDT的发行。如客户意图赎回美元,在其持有的USDT转入Tether公司核心钱包并支付手续费之后,Tether公司会向该客户的银行账户汇入与USDT数量相同的美元,并销毁对应数量的USDT。在货币调控层面,Tether公司自身无法通过日常的发行与赎回行为实现对USDT的价格进行干预,也不存在外部关联机构对USDT的价格操控。

稳定币的价格“不稳定”

稳定币虽然在价格稳定方面具有一定优势,但其仍无法改善“算法信任”的局限性以及数据安全、金融稳定等方面的风险,反而强化了数字货币运行中的信用与“信任”风险。比如;

-

信用风险:稳定币的信用风险主要涉及私人信用、银行信用和国家信用。链下型稳定币以法定货币作为全额发行准备,体现了私人信用、银行信用与国家信用。国家信用风险目前相对较低,但如果锚定的法定货币多样化,包括主权信用评级较低国家的法币,信用风险会增强。银行信用风险受银行所在地监管水平、银行风控能力等多方面的影响。比如,定币发行公司所收取的法定货币均存放于特定商业银行,如果该商业银行位于存款保险制度不完善的国家,而该银行又遭受破产等重大经营危机,稳定币发行公司便无法足额向申请赎回的客户支付法定货币。

-

市场风险:稳定币的市场价格受到供需变化、市场情绪和宏观经济因素的影响,一些稳定币项目面临短期流动性不足的问题,特别是在市场波动较大时难以维持其稳定性。此外,稳定币的市场价格还可能受到技术安全性的影响,如代码漏洞、黑客攻击和技术故障都可能导致稳定币系统崩溃或资金损失,又或者被货币调控者,对价格进行恶意操纵。

-

技术风险:稳定币依赖于区块链技术和智能合约,其技术安全性至关重要。代码漏洞、黑客攻击和技术故障等都可能导致稳定币系统崩溃或资金损失。

-

监管风险:全球范围内的监管环境不统一,不同国家和地区对稳定币的监管政策存在差异,这将影响稳定币的跨境流动和使用。缺乏统一的监管标准可能会导致市场混乱和消费者保护不足。

-

挤兑风险:在稳定币领域,挤兑问题也是一个重要风险。如果用户对发行者的信任度下降,可能会导致大规模的挤兑事件,这对稳定币的稳定性构成威胁。

-

私人风险:稳定币具有相对较强的私人信用风险。在缺乏监管的情况下,稳定币发行公司可能将所募集的法币资金用于高风险投资活动,此外还有可能滥发、超发稳定币,影响稳定币的价格稳定。虽然稳定币的底层区块链技术保证了货币发行数量与货币移转信息的公开,但其私有链属性无法保证相关信息的不可篡改。

虽然稳定币提供了安全、稳定、可信赖的数字资产交易平台,但其伴随的风险也不容忽视,我们链源安全团队建议大家在使用时应充分了解并管理这些风险的风险。

结语

传统银行业的独特之处在于,银行可以将各种风险投资组合汇集起来,然后基于这些投资发行优先债权,这些债权实际上就是我们常说的“美元”。这意味着银行账户里的1美元即为实实在在的1美元,即便其背后可能是由一组风险资产支持。然而,稳定币则放弃了这种保障机制:尽管对于大多数加密货币用户而言,美元稳定币的价值非常接近1美元,但它有自己独立的交易价格。在市场状况良好时,其价格可能为1.0002美元或0.9998美元,但在市场动荡时,其价格可能会跌至0.85美元。这实质上是一种没有“银行里的1美元等同于1美元”这一保证的金融模式。而且稳定币在实现价格“稳定”的过程中,又滋生了很多其他风险,它的多中心化甚至完全中心化的运行机制,让其陷入了“脱离法定货币”与“实现价格稳定”无法兼得的逻辑困境。“通证世界”是否能够到来?其实依旧存在很大的问题有待解决。

链源科技是一家专注于区块链安全的公司。我们的核心工作包括区块链安全研究、链上数据分析,以及资产和合约漏洞救援,已成功为个人和机构追回多起被盗数字资产。同时,我们致力于为行业机构提供项目安全分析报告、链上溯源和技术咨询/支撑服务。

感谢各位的阅读,我们会持续专注和分享区块链安全内容。